雖然疫情影響依舊存在,但大部分樣本企業都經受住了考驗,具體表現為規模和營收的雙增長。

過去的一年中,疫情雖多有散發,但是商業地産發展總體復蘇向上。我們可以看到商業地産行業涌現出更多的活力與發展風向。資管時代的深耕與機遇把握,讓不少業态、項目和企業的核心競争力進一步凸顯;辦公空間服務和産業的結合,打造了更高的樓宇經濟價值;文商旅的創新融合,激發出更多的商業空間和想象;而創新技術、新零售、數字化和ESG的滲透,則讓行業的可持續發展有了更多的支撐力量。

于創新涌動的發展浪潮中,觀點指數研究院通過專業深度的數據研究與調研剖析,于2022觀點商業年會現場重磅發布《表現力指數·2022年度商業地産表現報告》。

以下為《2022年度商業地産零售業态發展報告》及研究成果:

今年以來,全國零售商業市場(本文所指的商業地産零售業态主要指購物中心、社區商業、街區商業、奧萊等)依然受到疫情影響,但韌性仍存,各項消費端和開發端關鍵指標維持穩定。

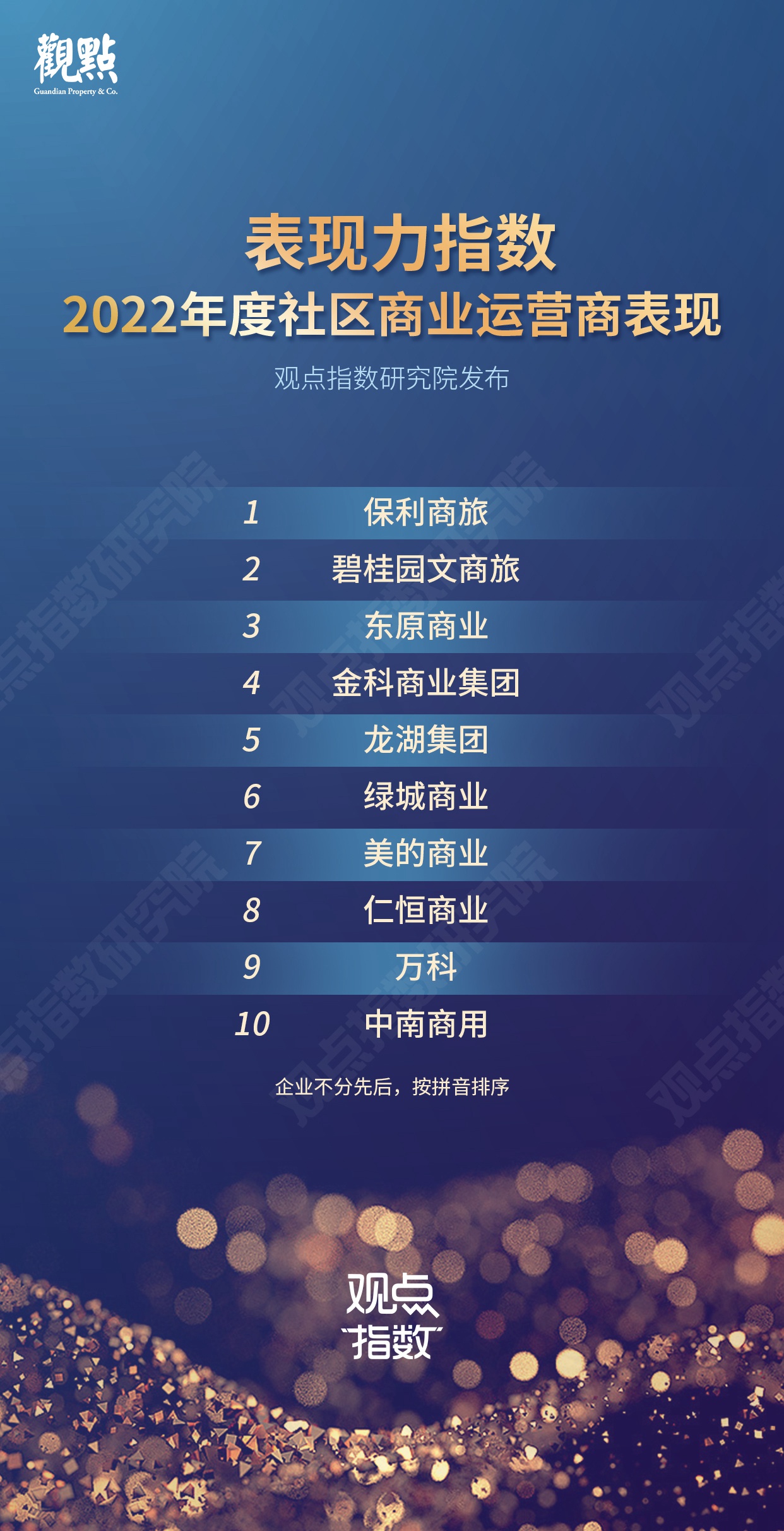

新入市項目上,今年1-9月無論是數量或體量都同比去年下滑。疫情和商業市場回歸理性的背景下,社區商業及奧萊業态較為活躍,有不少創新項目面世。

雖然疫情影響依舊存在,但大部分樣本企業都經受住了考驗,具體表現為規模和營收的雙增長。

此外,數字化在日常運營中的優勢開始凸顯,華潤萬象生活、寶龍商業及印力等企業依靠數字化繫統實現了會員數量的增長,並體現在消費增收層面,預計後續會繼續加強相關業務和繫統的建設,進一步降本增效。

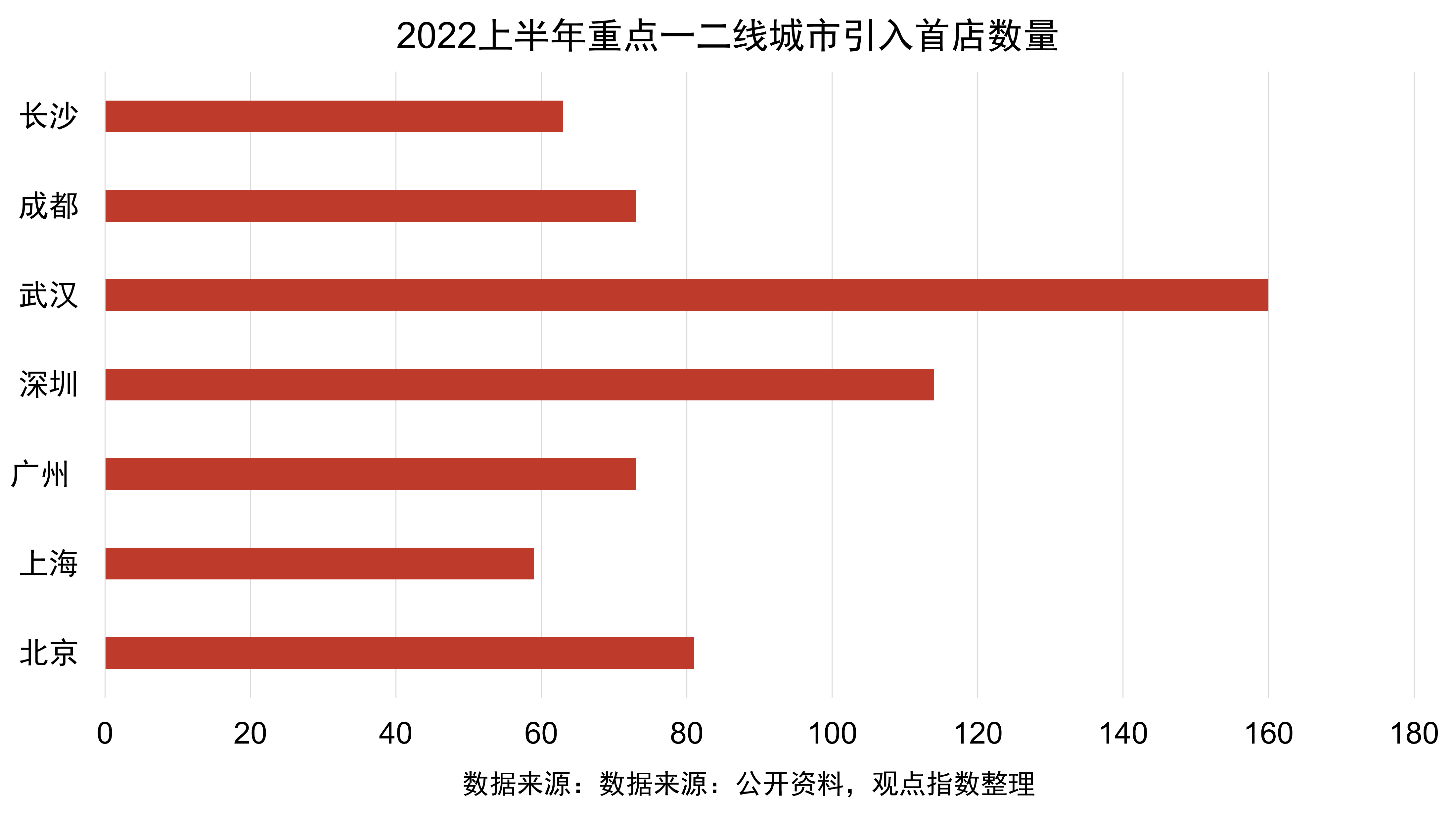

首店方面,二線城市的吸引力和競争力日益加強,零售類首店繼續受到樣本項目青睐,首店效應持續發酵。

市場表現平穩,大宗交易以内資為主

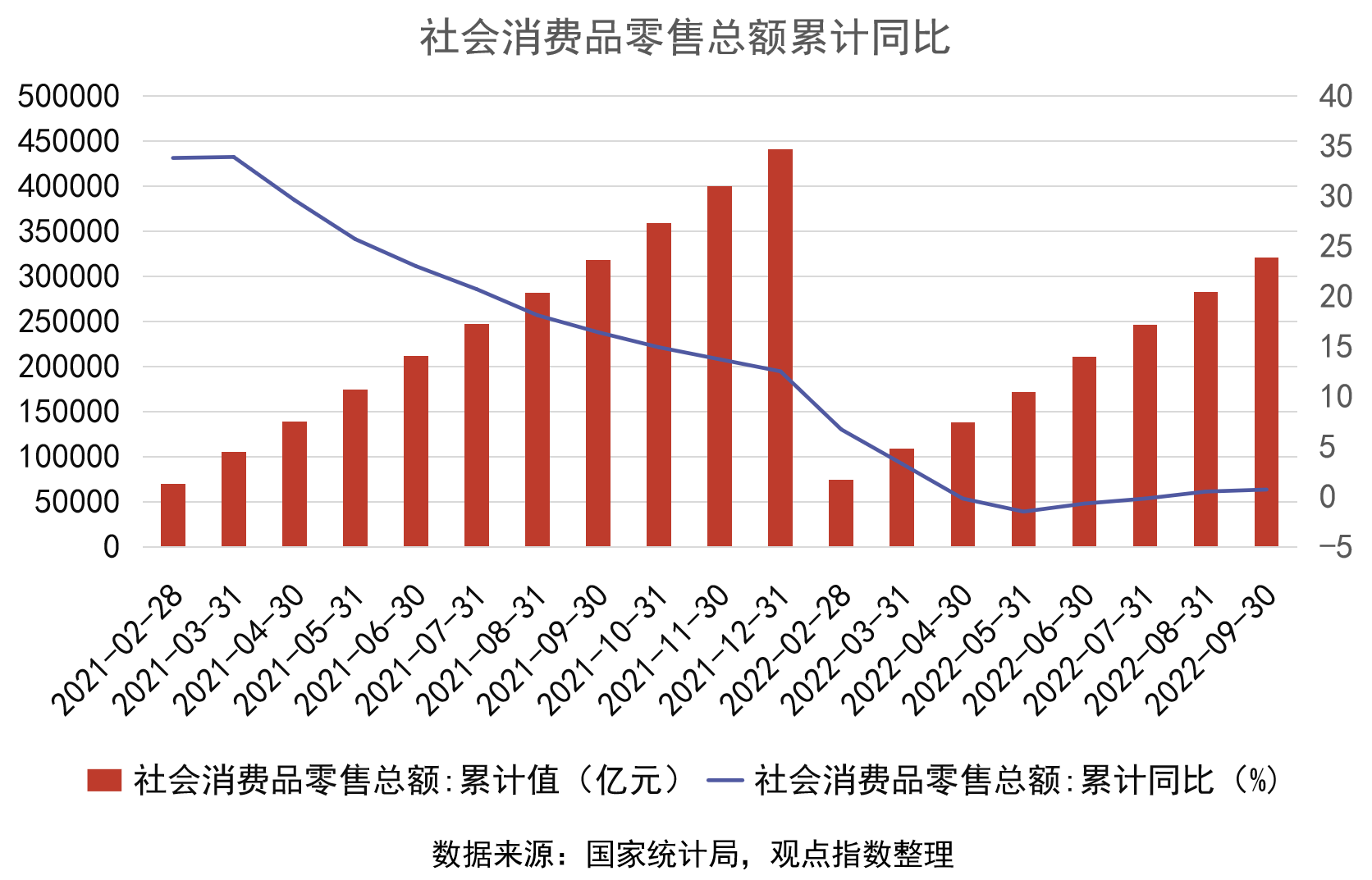

消費市場表現上,今年1—9月份,社會消費品零售總額錄得32.03萬億元,同比增長0.7%,基本與去年持平。

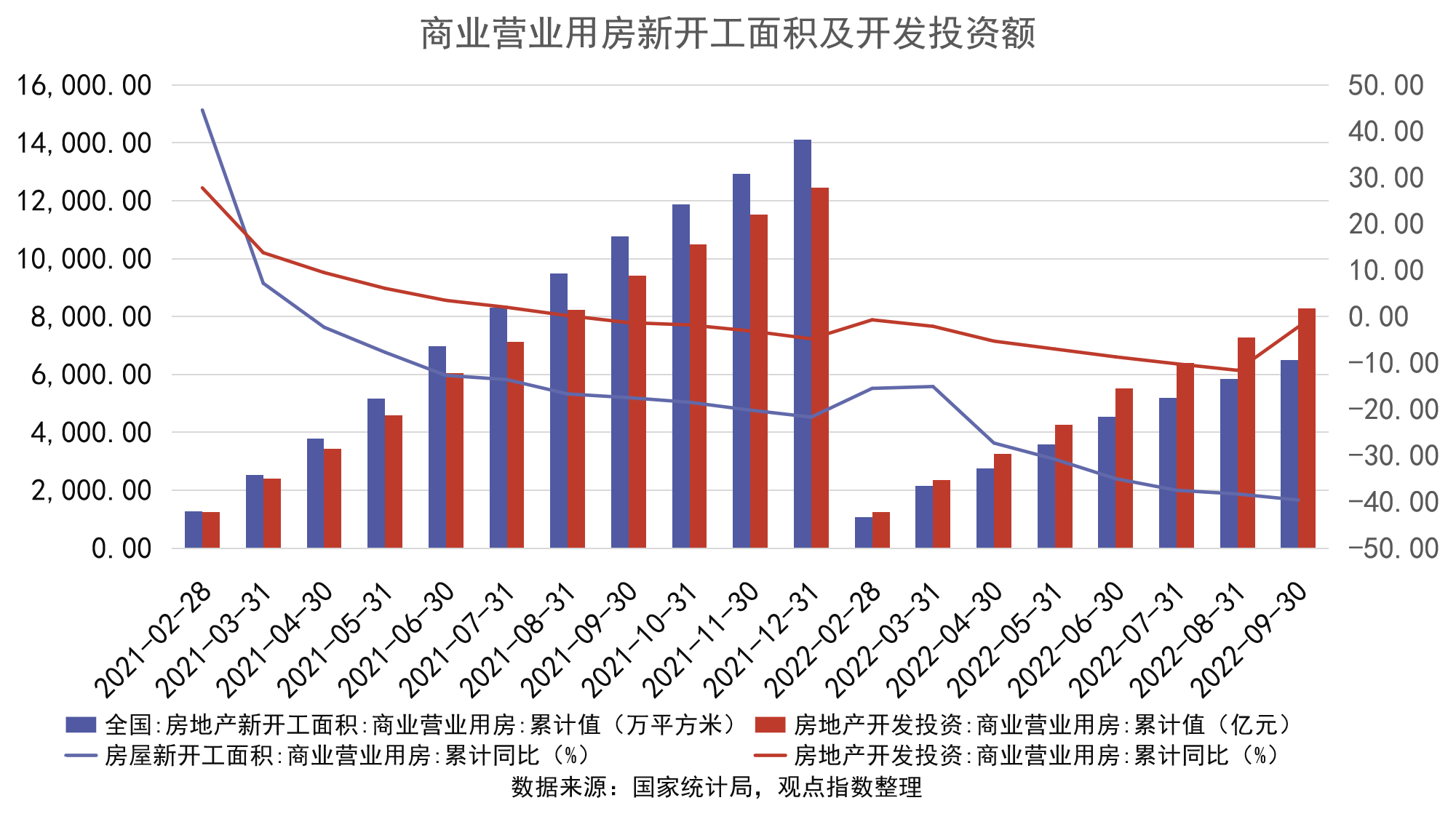

商業物業開發方面,9月商業營業用房新開工面積累計為6507萬平方米,同比下跌39.6%,開發投資則錄得累計值為8276億元,同比下滑2.2%。

兩者仍處于下行中,可以看到商業投資保持理性,投資市場仍較為審慎。

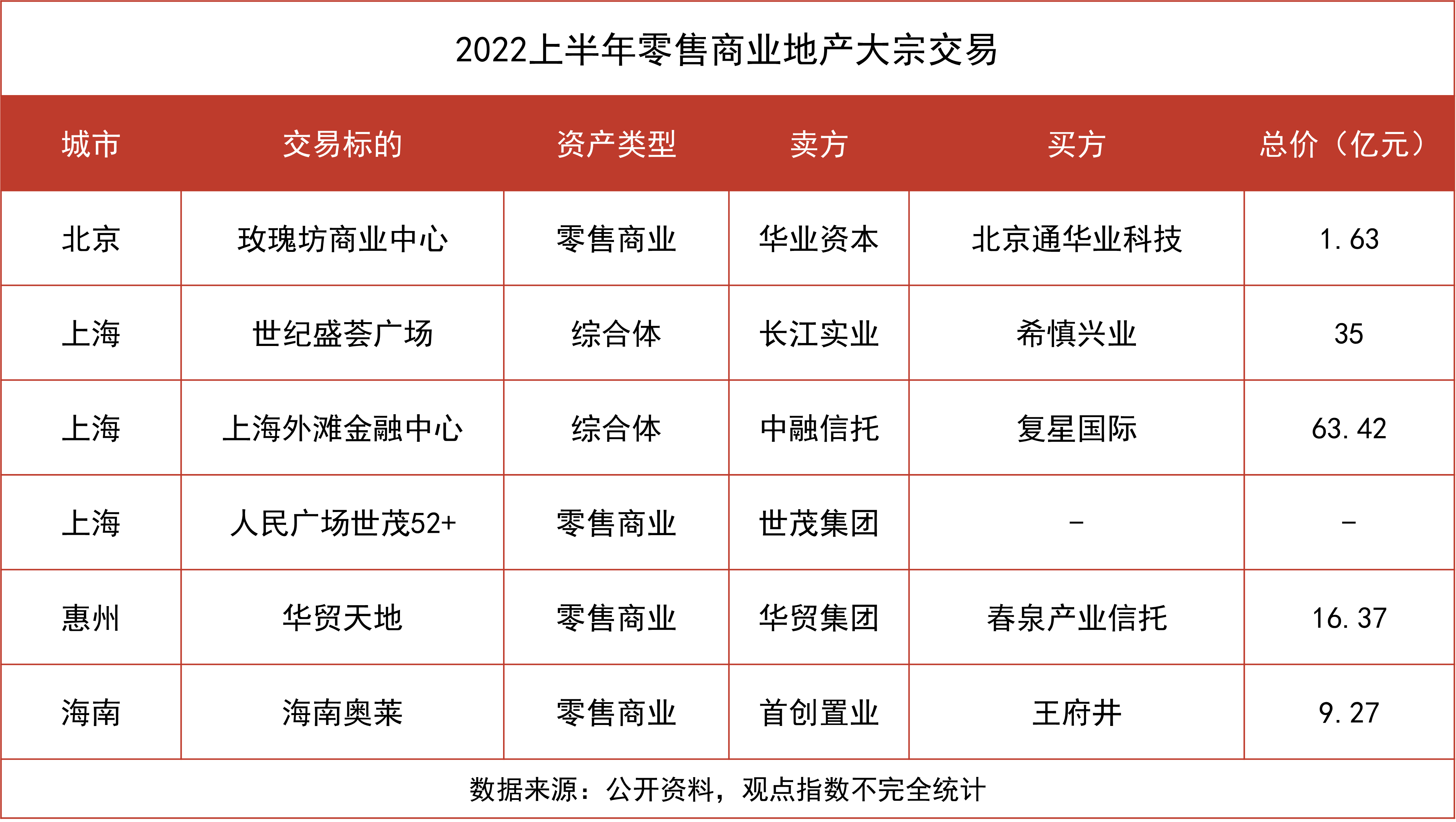

大宗交易方面,據觀點指數不完全統計,期内共錄得6宗零售商業地産物業大宗交易,交易標的主要為零售商業物業或綜合體。

交易城市以“北上”為重點區域,此外也不乏部分二三線城市的機會物業出售。

整體而言,資産交易雙方基本為内資和港資企業。

從資産的騰挪中可以看出買賣雙方的發展策略。期内,世茂集團出售位于上海的人民廣場世茂52+,聯繫上半年的财務狀況,可以預估資産交易更多是基于回籠資金的需求。而王府井收購首創置業海南奧萊項目與目前重點發展的奧萊業務有較大關聯,奧萊目前是其除購物中心、百貨外的主營業務。

較受關注的還有長實、希慎兩大港資交易的上海世紀盛荟廣場,長實出售的原因主要有兩方面,一是疫情關繫使得地産業務受到影響,二是近年來頻繁在内地出售各種物業,将投資重點放到英國。

于希慎而言,此前主要在香港發展物業,首次進軍内地房地産市場,表明了港資企業對内地市場的持續看好。

觀點指數認為,目前國内零售商業資産交易呈現出向頭部集中的趨勢,低成本資金持有方迎來了機遇,如上述加碼内地的港資及信托企業。

此外,目前機會性投資方向有所改變,投資者更青睐和追求高确定性的高增長資産,對具有較大發展潛力的優質資産尤為青睐。

新入市項目近200個,社商奧萊業态發展加速

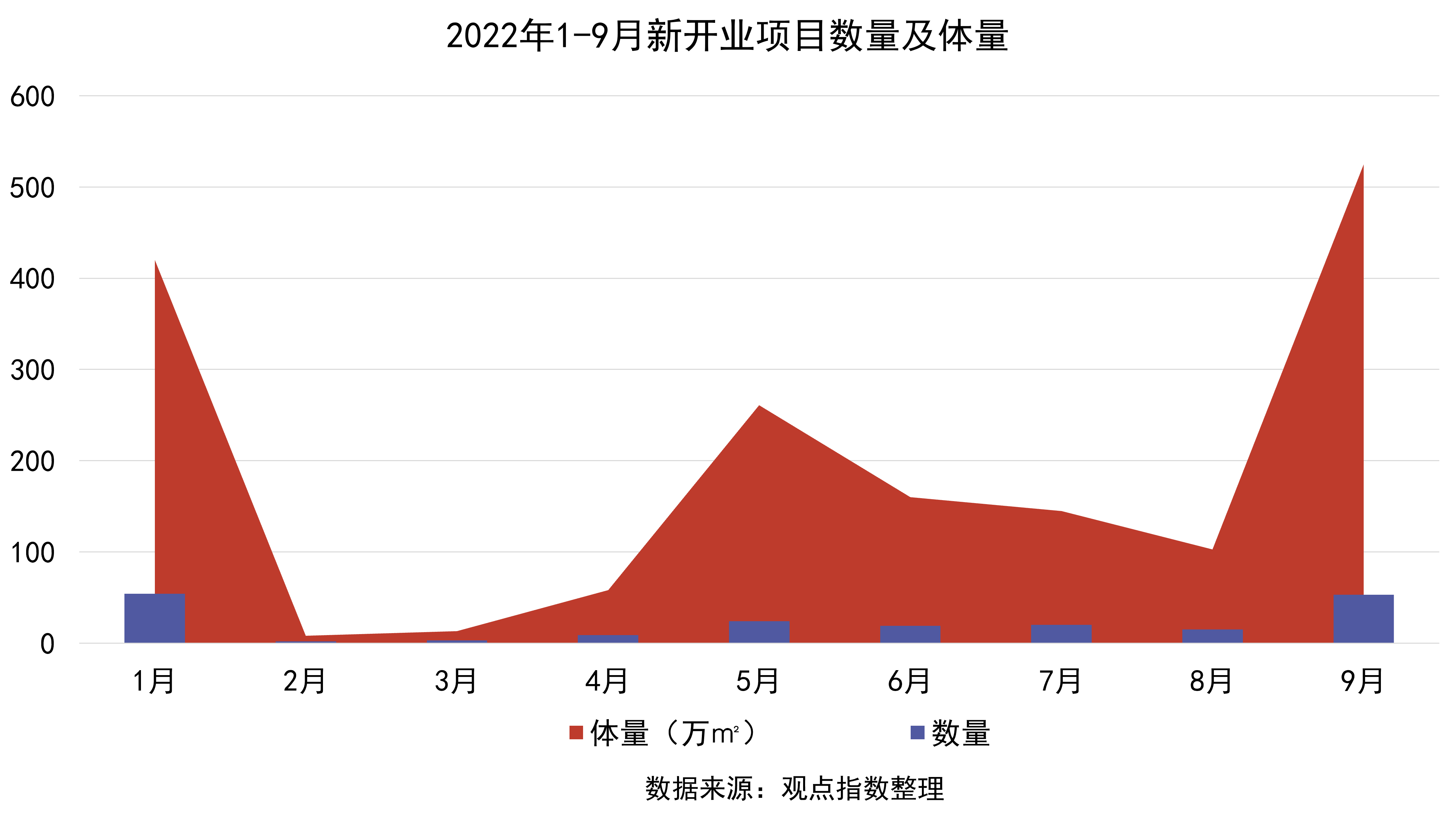

零售業态增量市場方面,據觀點指數不完全統計,2022年1-9月,全國範圍内共開業零售商業項目近200個,總體量近1200萬平方米。其中,5、9月的開業項目較為集中。

而2021年1-9月,全國範圍内共開業254個項目,總體量約2314萬平方米。對比之下,無論是數量或體量都比去年有所收縮。

今年上半年上海、深圳等地疫情爆發,給商業經營帶來較大影響,上海封城更是導致上半年零項目開業。

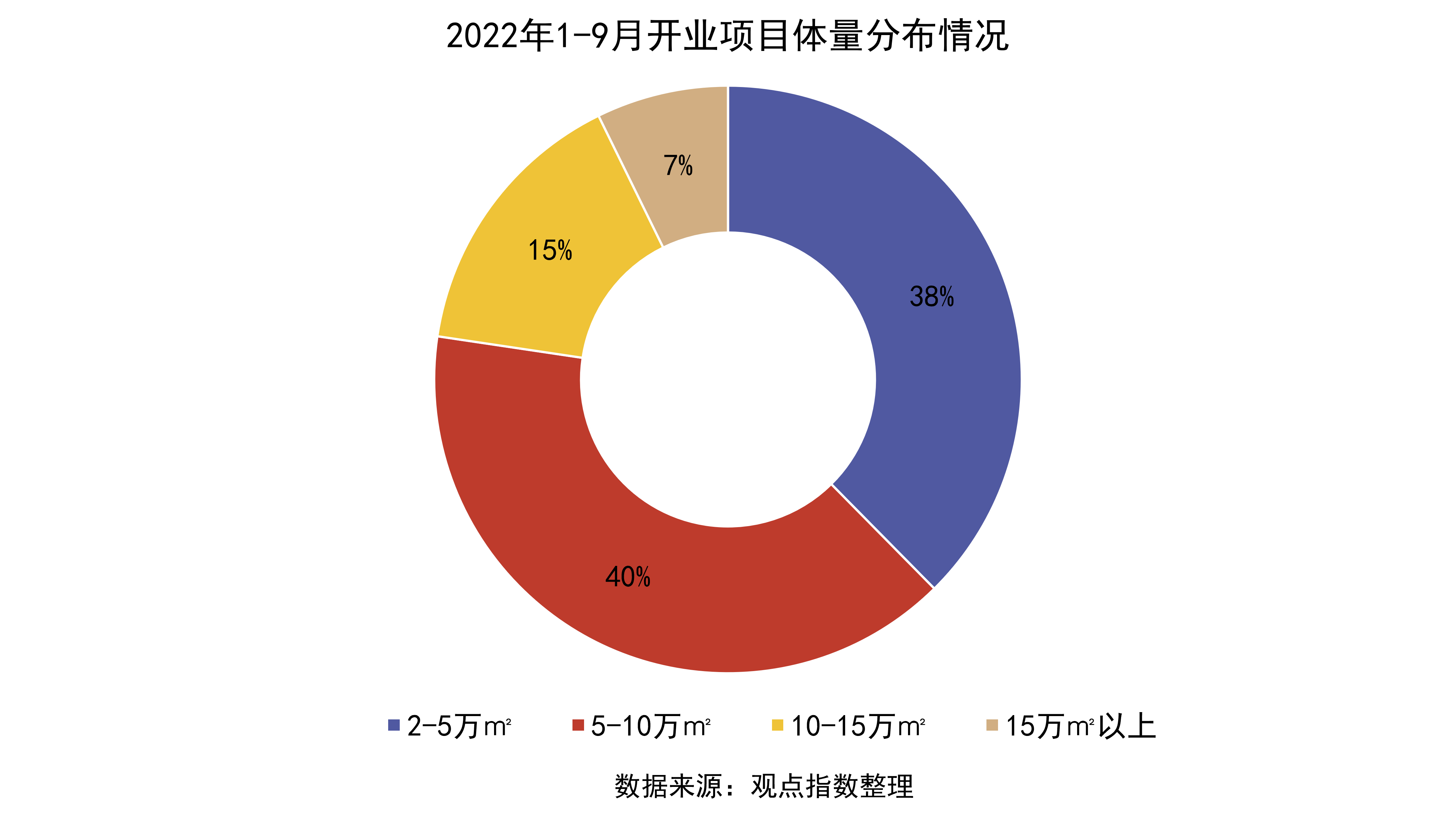

和近幾年無異,中小體量繼續是主流趨勢,期内開業項目中10萬平方米以下(含10萬)的項目占比最多,約8成,其中2-5萬平方米以下(含5萬)占比接近四成,小體量項目在增量市場上占據越來越重要的地位。

業态分布上,除購物中心業态外,社區商業、街區商業及奧特萊斯等業态也有一定體量的項目開出。

以奧特萊斯為例,據觀點指數不完全統計,僅上半年就有11個奧萊項目開業,總體量約103萬平方米。

城市分布上,一二三線城市均有項目入市,但總體以三線城市為主,反映出當下奧特萊斯業态的下沉趨勢。

運營企業上,樣本企業如百聯、益田旅遊商業等均有項目開出,此外部分本土企業也布局了新項目。如天河城商業打造的首家“奧萊+公園”主題式購物中心天河城奧萊公園開業,豐富了廣州的奧萊市場,給消費者提供更多選擇。

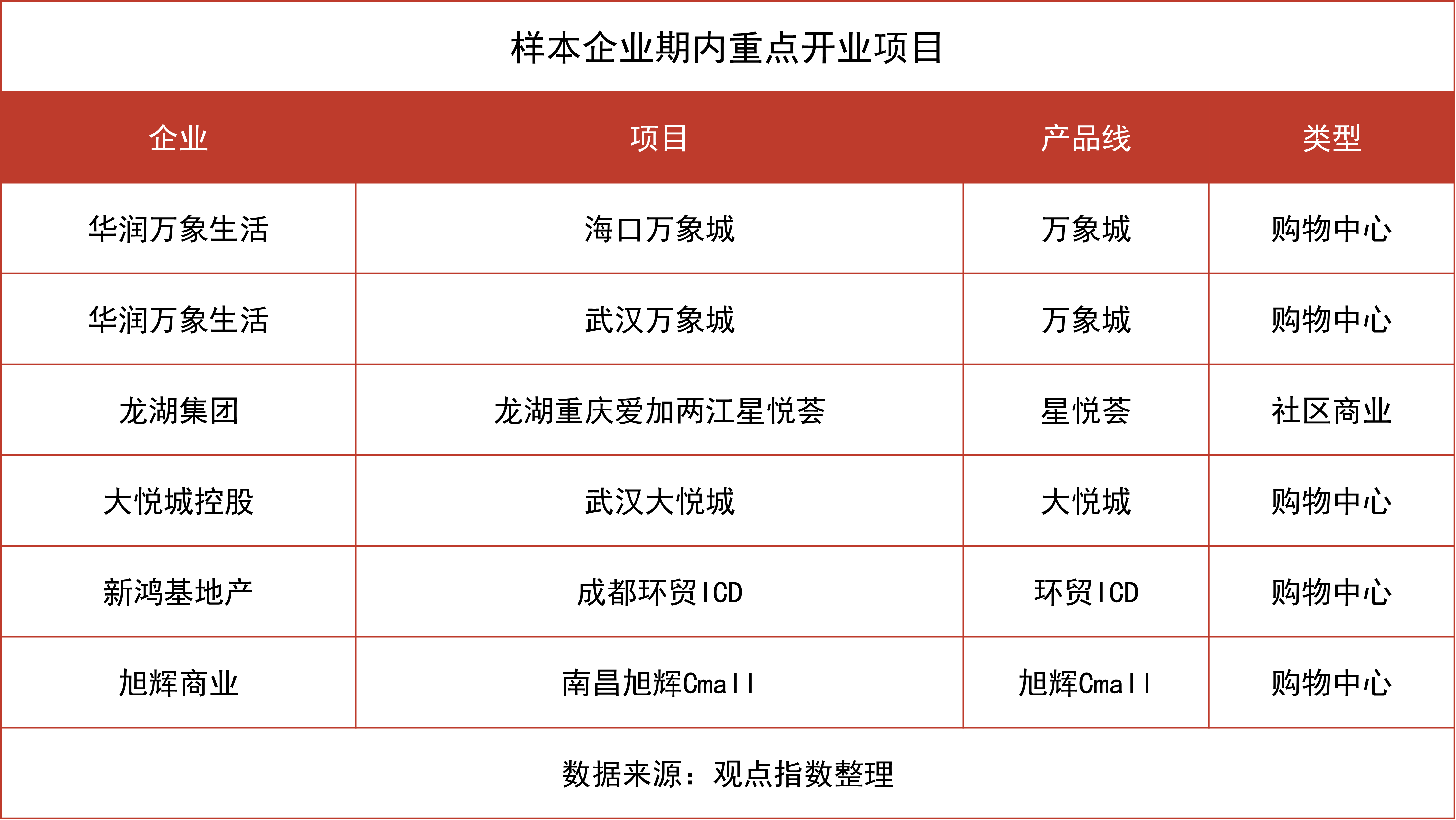

樣本企業部分新開業重點項目中,主要以購物中心業态為主,其中也有社區商業的身影。

樣本企業在未布局城市和新産品線拓展也不乏有新的進展,如華潤萬象生活期内重點放在高端購物中心萬象城上,開業的海口萬象城是華潤萬象生活在海南打造的首個高端購物中心,也是海南地區首座高端商業綜合體。

而武漢萬象城是華潤萬象生活全國首座萬象城3.0旗艦商業項目,也是武漢首家萬象城。

此外,龍湖重慶愛加兩江星悅荟開業。一定程度上表明龍湖走上輕資産道路後,加大了對社區商業的發展力度。目前,龍湖商業以“天街”為主要品牌,星悅荟則是重要補充,輕資産外拓未來能借力社區商業有更多的收獲。

增長趨勢延續,3家企業在管規模超千萬平方米

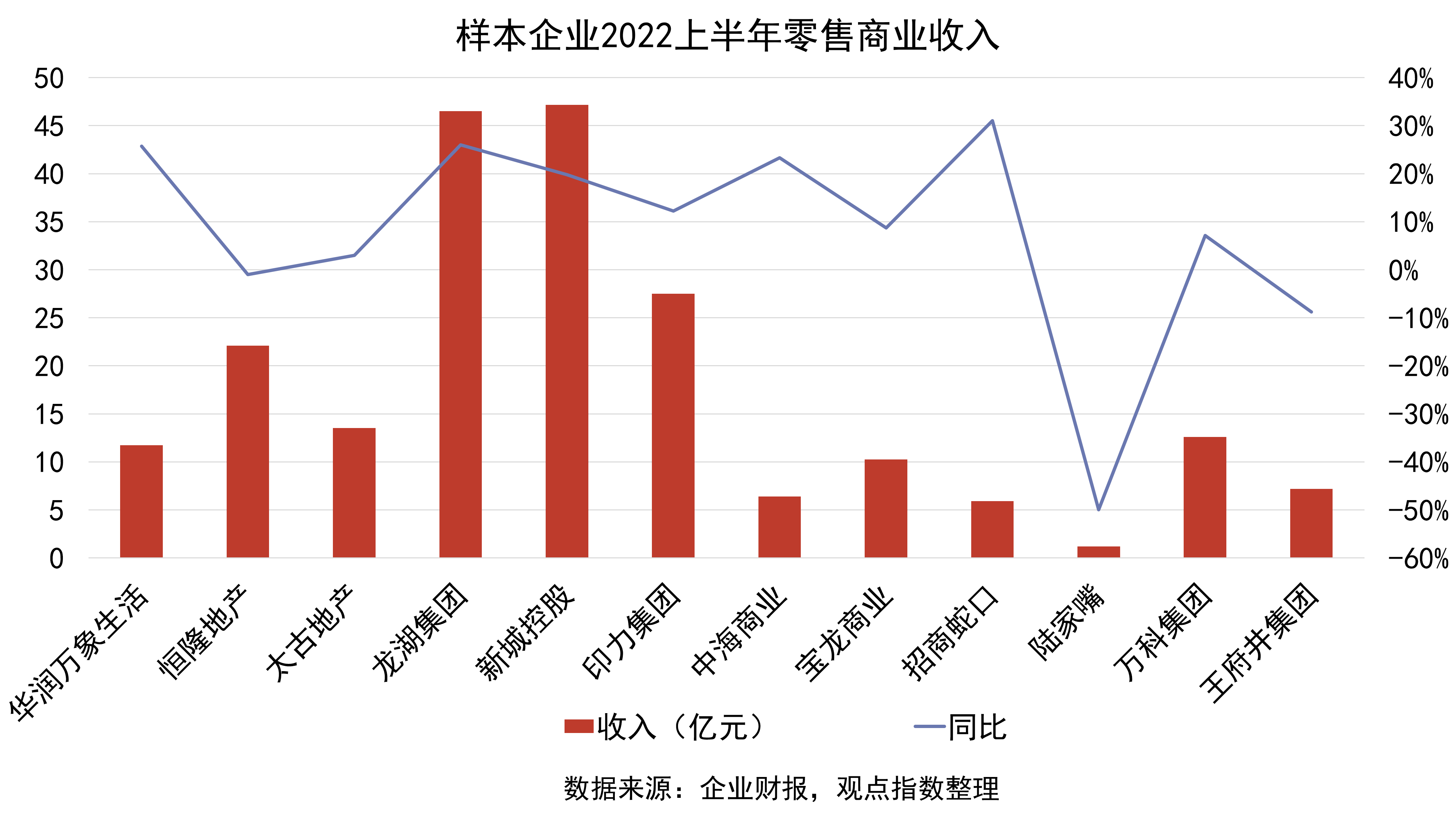

回顧樣本企業上半年的營收情況,12家樣本企業中,有9家實現了收入同比增長,增幅從3%到26%不等。其中,華潤萬象生活、太古地産、龍湖集團、新城控股等企業抵住了疫情的影響,展現出不錯的抗風險能力。

近年來龍湖均實現了收入的持續增長,從不同開業年期的商場租金來看,9年以上商場同比基本持平,3-6年同比增長9%。目前,龍湖開業9年以上的商場10個,6-9年8個,3-6年11個,3年以内36個,未來租金收入增長值得期待。

高端商業市場上,恒隆和太古保持穩定。雖同受疫情影響,但零售額、租金等部分關鍵指標錄得增長。華潤萬象生活則進一步加固高端購物中心護城河,新增武漢萬象城、福州萬象城和海口萬象城3個購物中心,目前在營重奢購物中心數量增至11個。

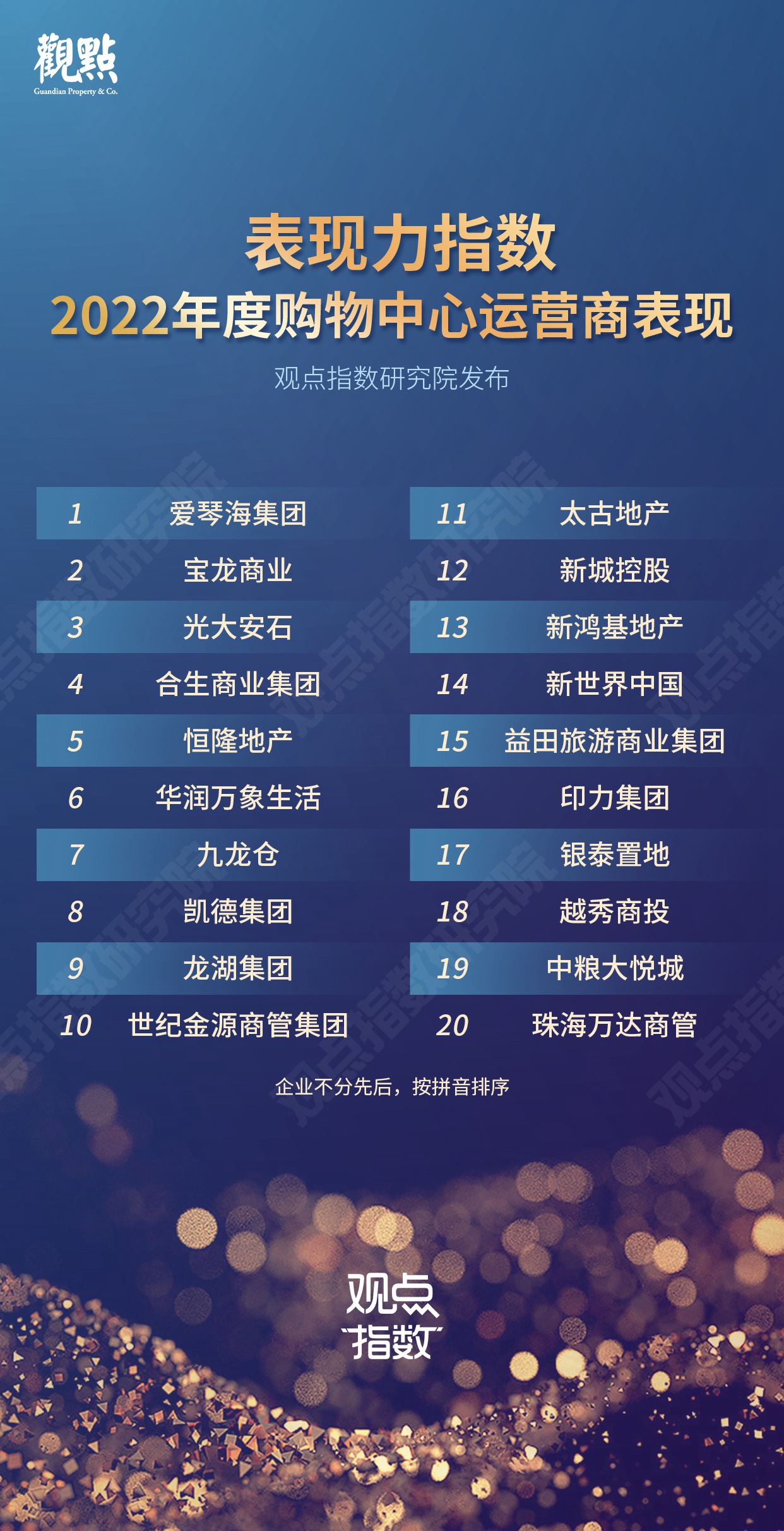

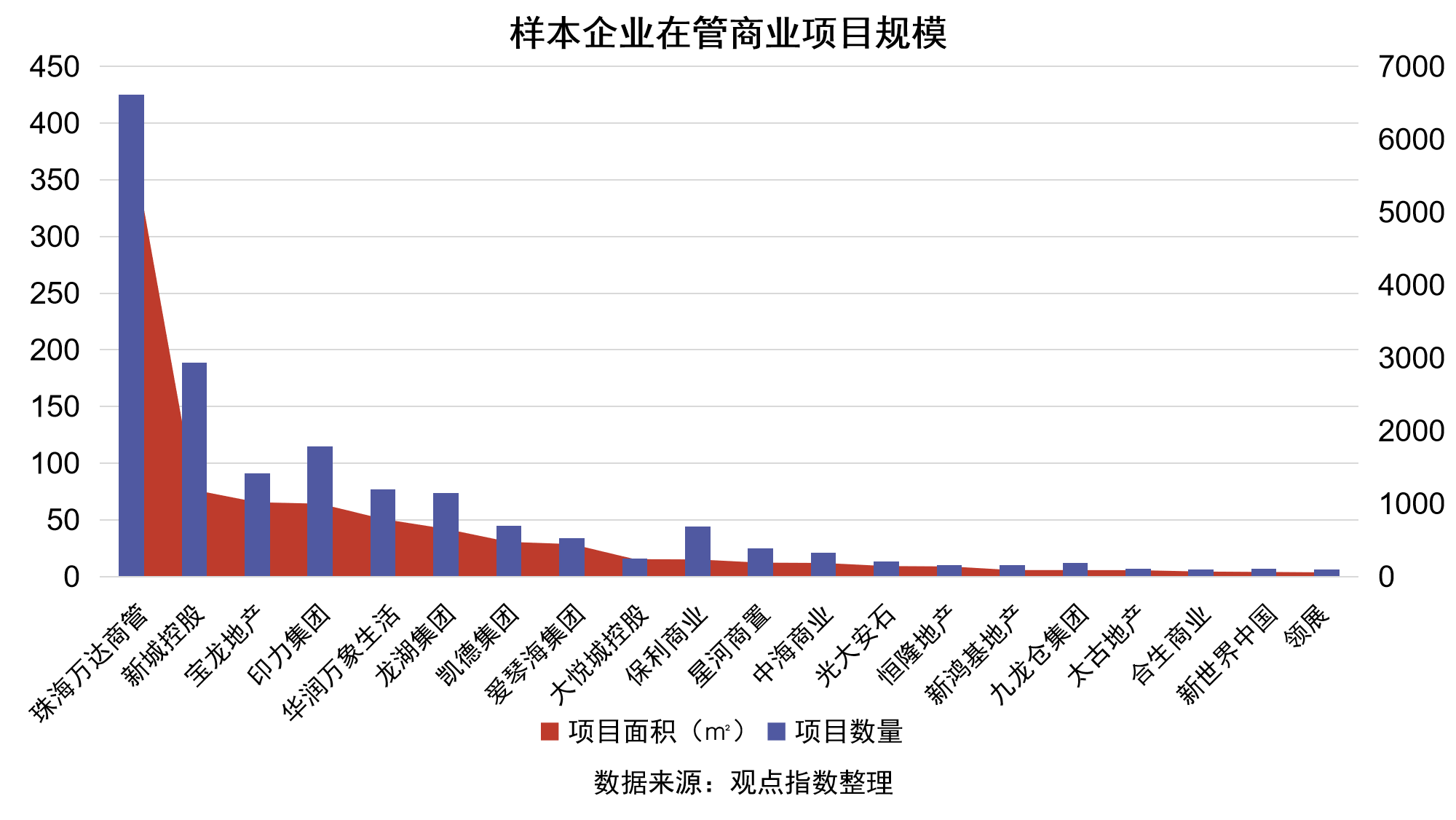

規模方面,目前在管項目數量超過100個的有珠海萬達商管、新城控股和印力集團;超過50個項目的有寶龍商業、華潤萬象生活及龍湖集團。余下樣本企業中,過半的項目數量在20個以下。

在管面積上,目前珠海萬達商管、新城控股及寶龍商業均超過1000萬平方米。

以輕資産模式為主、或輕重並舉的企業發展速度最快,這類企業以珠海萬達商管、新城控股、龍湖集團等為代表。

而目前港資企業在運營現有項目的基礎上,也展現出了對大灣區的重視以及強二線城市的下沉。

如太古地産在财報中提及,大灣區将是未來的投資重點。據觀點指數了解,目前其規劃項目有廣州市聚龍灣片區發展商業項目以及深圳太古商業項目。

輕資産加速,數字化探索成效初顯

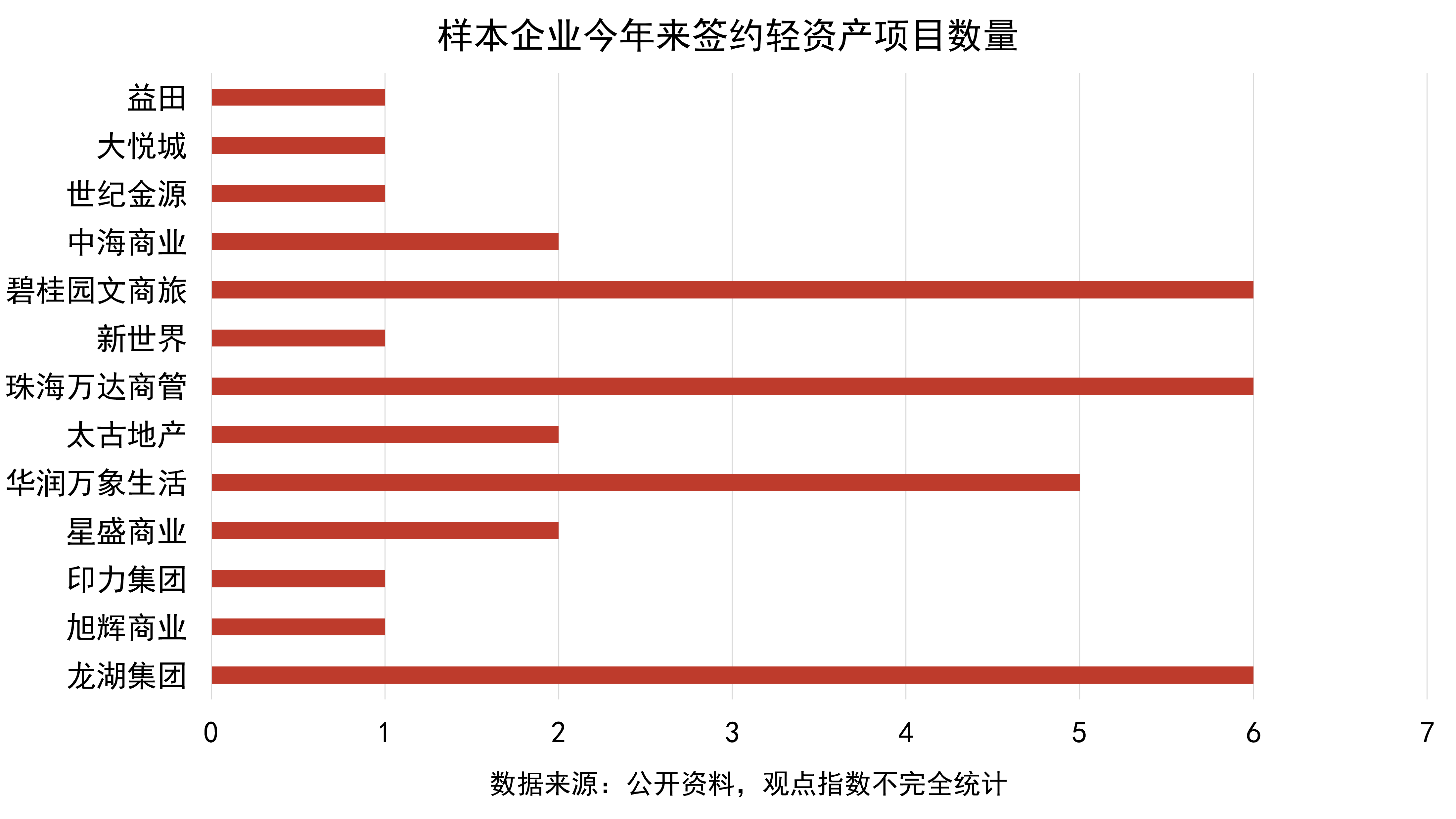

自踏上輕資産發展之路後,樣本企業的項目外拓步伐有所加快。

據觀點指數統計,期内共有13家樣本企業傳出相關的簽約消息。其中,中海商業、碧桂園文商旅、珠海萬達商管、華潤萬象生活及龍湖集團在市場上簽約了較多項目。

除簽約單個項目外,部分企業相互之間還締結了長期合作協議,獲得合作方旗下所有商業項目的運營管理權。

如建業地産拟将全部商業項目以整體運營管理的模式與珠海萬達商業管理集團股份有限公司展開合作,後者全面負責相關商業項目的招商、對外租賃、運營和物業管理等。

就資本市場反應來看,目前對商管企業上市的熱情有所下降。去年提交招股書,計劃在港交所上市的珠海萬達商管至今尚未傳來好消息,繼首次招股失效後,其招股書将在10月22日來到二次失效的節點。

擁有多年輕資産發展經驗的珠海萬達商管,在行業中具備一定優勢,但同時也存在風險。主要在三四線城市擴張,這類城市往往存在人口較少、消費力較弱的問題,是否能復制過往的成功模式並保持長期增長,存在很大不确定性,而過度擴張對于整體盈利能力的提升可能會産生反作用。

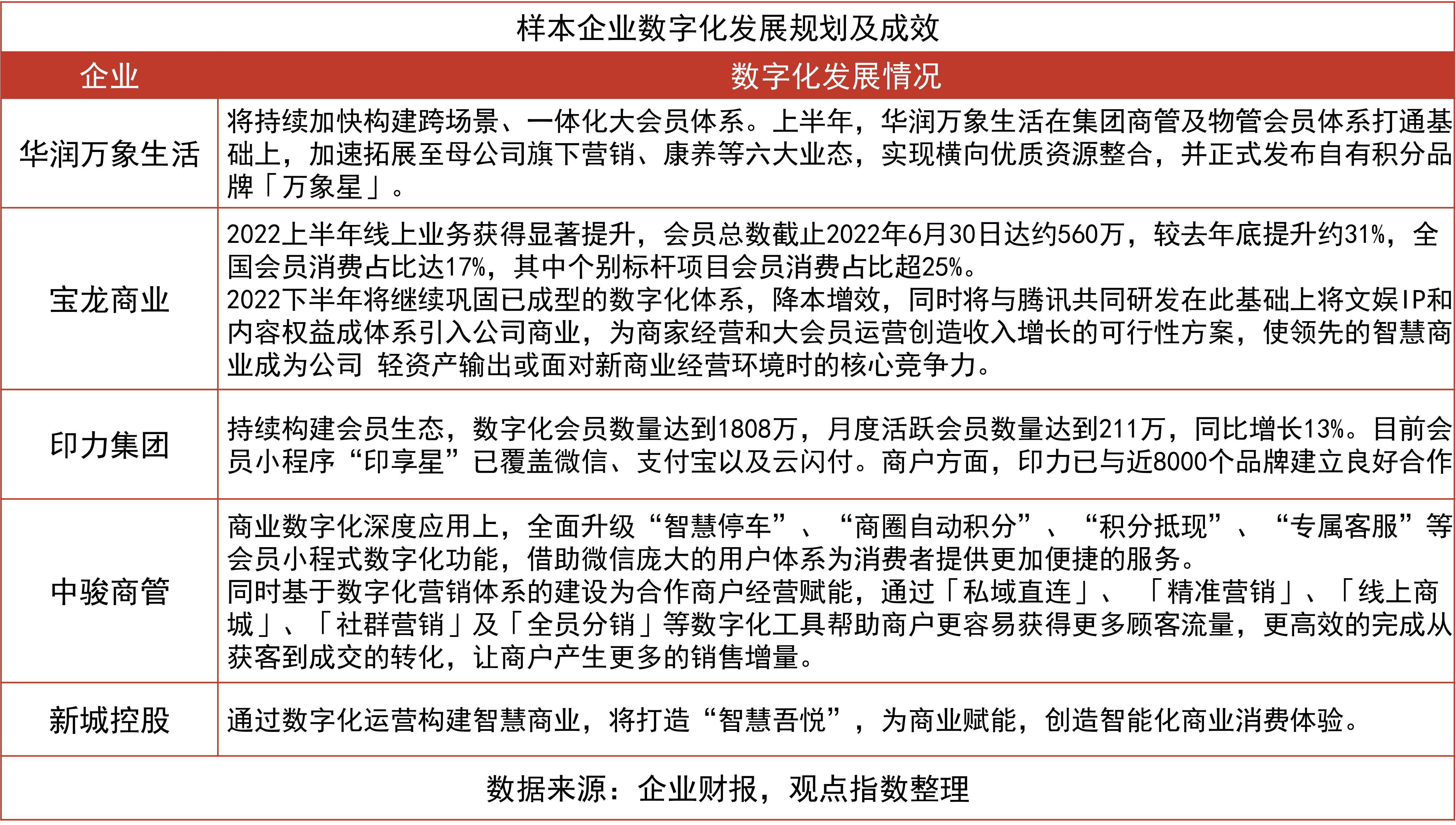

數字化探索方面,部分頭部樣本企業在财報中公布了目前取得的成效及未來的發展方向,數字化手段的優勢顯現。

可以看到,目前商業地産企業的數字化發展主要集中在會員體繫構建、商戶資源的整合,以達到提升整體運營效率、降本增效的目的。如華潤萬象生活提出加快構建跨場景、一體化大會員體繫;寶龍商業強調打造智慧商業,增強輕資産輸出核心競争力等。

對于企業自身而言,獨立發展數字化面臨着種種難題,如經驗的缺乏、資金大量投入帶來的性價比問題。

在此背景下,不少企業選擇與科技公司合作,如寶龍商業此前與騰訊合作,而華潤萬象生活也在财報中透露将計劃戰略投資商業運營、物業管理及城市管理相關的科技公司,為商業管理服務賦能。

以會員繫統的建立成效來看,數字化繫統在會員獲取及消費貢獻上表現突出。如寶龍商業和印力集團截至上半年會員分别達到560萬、1808萬。而會員消費占比也有不錯表現,寶龍商業全國會員消費達17%,個别項目超過25%。

二線城市漸成主舞台,零售類首店熱度持續

業态店鋪引入上,首店經濟依然是關注的重點。

首店是衡量城市商業吸引力、項目招商能力的重要參考,加之在增強項目獨特性、吸引更多消費者上發揮着積極作用,因此也成為不少新舊項目招商的重中之重。

從觀點指數觀察的重點一二城市來看,深圳在引入首店數量方面居于一線城市之首,上海則因受到疫情較長時間的影響,數量上稍遜于其他三個城市。

二線城市中,武漢在首店引入數量上表現突出。據觀點指數了解,大部分由新開項目和調改項目貢獻,如華潤萬象生活期内新開的武漢萬象城以及武商旗下兩個重點商場武漢武商MALL·國廣、武漢武商MALL·武廣均有不少重量級首店引入。

今年以來,疫情反復實際上使得更多首店最終落地在了消費力、時尚力迅速崛起的新一線、二線城市。從開拓新市場和規避風險角度來看,不失為一種實現擴張的有效方式。

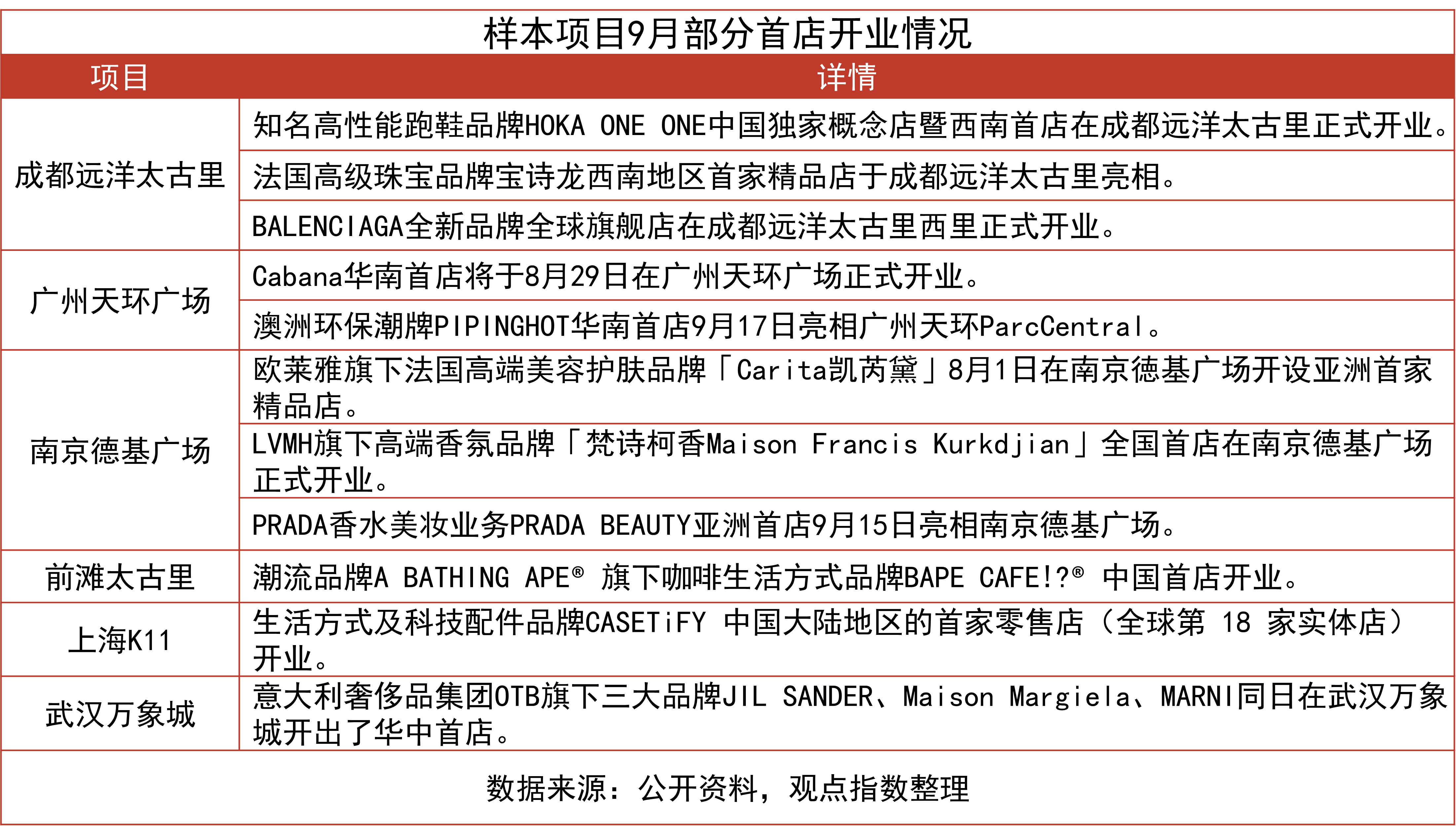

聚焦到樣本項目層面,9月觀點指數觀察下的成都遠洋太古里、上海K11以及今年新開業的武漢萬象城都繼續有首店亮相。

業态方面,傳統零售業态依然是重點,包括跑鞋、珠寶、美妝等在内的首店熱度較高。其中,來自國外的品牌特别是奢侈品牌依然占據重要地位。

回歸到現實層面,首店引入還是要遵循項目定位和消費者客群需求,才能将首店效應發揮得更為徹底。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:馮彩雲

審校:陳朗洲