投資物業公平值變動雖未影響太古地産營運現金流或股東應占基本溢利,但可以看出現今内地、香港甚至全球投資性物業的估值變化。

觀點網 2023年還未過去,太古地産就早早披露了這一年的财務表現預告。

太古地産預計,集團或會在截至2023年12月31日止年度錄得投資物業公平值虧損約港币45億元,而2022年投資物業公平值收益則為約港币16億元。

根據公告披露,預計錄得公平值虧損的主要原因為:該集團中國内地零售投資物業公平值收益有所下跌;及相較2022年錄得公平值收益,集團發展中的辦公樓投資物業錄得公平值虧損。

據此,太古地産2023年度的股東應占呈報溢利将較2022年度的股東應占呈報溢利(約港币80億元)減少約七成。

不過太古地産強調,投資物業公平值變化屬非現金性質,並不會對集團的營運現金流或股東應占基本溢利構成任何影響。

因而太古地産預計,2023年度的股東應占基本溢利,與2022年度的股東應占基本溢利約港币87億元相比,預料将上升約三成。2023年度的股東應占基本溢利有所上升,主要反映集團于2023年12月21日完成出售港島東中心九個樓層所獲得約港币33億元的收益。

物業重估損益

投資物業公平值變動雖未影響太古地産營運現金流或股東應占基本溢利,但可以看出現今内地、香港甚至全球投資性物業的估值變化。

事實上,太古地産2023年投資物業公平值的大幅減少,與2022年的增長形成強烈對比。

據觀點新媒體了解,太古地産2021年投資物業公平值為-19.47億港元,2022年在資本化率下調二十五至五十個基點的情況下,投資物業公平值轉正至8.01億港元(此次公告提及2022年投資物業公平值收益為16億港元),僅這一項就同比增加了27.48億港元。

彼時,對于太古地産投資物業公平值的變化,有分析認為這是其拉升淨利潤的主要手段,因為若扣除公允值數據後,太古地産年度溢利将從同比上升13%變為負增長。

投資物業公平值給了地産企業一個提升商業物業價值的基本法則:不斷通過收益的增加,即淨營運收入的增加(分子變大)和資本化率的優化(分母變小)提升商業地産的價值。

在2022年大多房企投資物業重估下跌的同時,太古地産投資物業公平值通過此法錄得大幅增長。

但2023年該方法似乎已經不能繼續适用了,因為随着商業地産投資風險加大,資本化率這個分母也只能加大,即使是重點城市的優質物業。

截至2023年6月30日,太古地産應占物業組合的總樓面面積約3450萬平方呎,應占總樓面面積中約有3060萬平方呎為投資物業及酒店,包括已落成投資物業及酒店約2470萬平方呎及發展中或持作未來發展的投資物業約590萬平方呎。

在香港,太古地産應占投資物業及酒店組合約有1370萬平方呎,主要包括甲級辦公樓和零售物業、酒店、服務式住宅及其他高尚住宅物業。

在中國内地,于北京、廣州、成都、上海、西安及三亞的優越地段持有八個大型商業發展項目的權益。該等項目全部落成後,預計将提供應占總樓面面積約1480萬平方呎(其中1060萬平方呎經已落成)。

由于太古地産2023全年業績數據尚未公布,僅以三季度數據看,中國内地已落成零售物業組合總樓面面積合共為780萬平方呎(其中集團應占權益為620萬平方呎),包括北京三里屯太古里、廣州太古匯、北京頤堤港、成都太古里(前稱成都遠洋太古里)、上海興業太古滙、上海前灘太古里等。

該等項目租用率基本都持平或比2022年底有所上升,零售銷售額方面,除了廣州太古匯錄得8.9%同比增長外,其余項目增幅均在20%以上,上海前灘太古里增幅更是達到109.7%。

太古地産2023年第三季度零售物業營運情況

來源:太古地産财報

可以看到,太古地産内地零售物業分布在北上廣及成都等重點城市,零售銷售額都錄得明顯增長。

2023年上半年,太古地産中國内地零售物業租金收入總額上升30%至20.42億港元;撇除租金支援和人民币币值變動,租金收入總額上升37%。

在全年營運收入均錄增長的情況下,公平值卻由上年的正值變為大幅虧損,可見資本化率有着明顯變動。

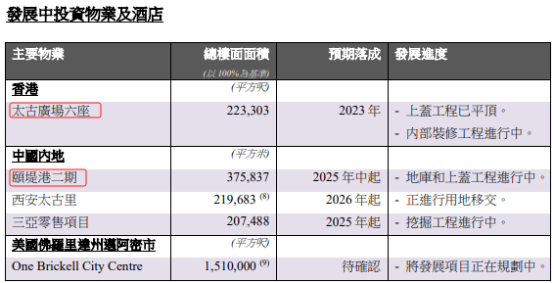

至于另一個導致公允值虧損的“發展中的辦公樓投資物業”,主要集中在太古廣場六座及頤堤港二期兩個項目,總樓面面積約40萬平方米。

來源:太古地産财報

若按太古地産最新披露的數據計算,從2022年收益16億港元變為虧損45億港元,投資物業公平值縮水達61億港元。

商業地産景氣

戴德梁行華東區資本市場部執行董事盧強對此早有預測,指即使是大宗交易熱門城市上海,2023年四季度辦公大宗市場繼續調整,資本化率出現上升趨勢,賣方價格預期将進一步降低,市場存在抄底機會;同時,市場将繼續延續以内資買家為主導的市場格局,預計四季度外資買家依然表現偏弱。

對于商業地産的投資價值變化,聯合資信研究團隊近期發表的研究報告也指出,2023年以來,商業地産行業整體景氣度仍較低,開發投資下降态勢未見扭轉,銷售延續疲軟狀态。運營方面,受經濟壓力增大和居民收入預期下降等影響,零售物業及寫字樓運營仍承壓。

據國家統計局的數據顯示,2023年1-11月,商業營業用房開發投資完成額為7493億元,新開工面積5893萬平方米,同比分别下降16.9%及21.7%;辦公樓開發投資完成額為4145億元,新開工面積2320萬平方米,同比分别下降10.00%和19.1%。

與此同時,2023年1-11月,商業營業用房銷售額累計增長率為-11.9%,銷售面積累計增長率為-13.9%,兩者的幅度比較接近;辦公樓銷售額累計增長率為-15.1%,辦公樓銷售面積累計增長率為-11.5%,均有較大跌幅。

竣工方面,1-11月,商業營業用房竣工面積4539萬平方米,辦公樓竣工面積1805萬平方米,同比分别上升0.7%及5.5%。

投資與銷售均大幅下跌,可以看出商業地産市場景氣度並不高。

對此,觀點指數研究院上月發布的《2023年度商業地産表現報告》顯示,商辦大宗交易方面,2023年1-9月内地共計發生27宗商辦資産大宗交易,成交總金額為261.9億元,平均每單10.07億元(不含復星國際中心項目)。

對比2022年同期,商辦資産交易案例數、交易總金額以及平均每單交易金額數值分别同比下降15.63%、50.59%以及41.09%。交易金額超50億元的商辦資産交易數量遠不及2022年同期,資方對大額的交易持觀望态度。

這不難理解,在辦公樓需求未大幅度回升的情況下,竣工面積的大幅度增長,或将持續推高辦公樓空置率,進而對價格造成壓力。

其實商業地産的低迷不僅局限在中國内地,仲量聯行最新資本追蹤數據顯示,2023年三季度亞太區商業地産投資總額為213億美元,同比下降22%。

摩根士丹利資本國際實物資産部門2023年中期發布一份關于北美、亞洲、澳大利亞和歐洲18個大城市地區的報告,報告顯示以上地區2022年第四季度辦公、工業和零售地産指數環比下跌0.5%,為2009年以來首次出現季度下滑。

2022年全年,商業地産價格跌得最厲害的城市是美國加利福尼亞州的聖何塞和曼哈頓,前者跌了7.5%,後者跌了7.2%。

近期,美國投行高盛近期的一份報告也對美國商業地産的前景表示堪憂。

高盛認為,由于遠程辦公模式變得更加根深蒂固,未來10年,随着租賃合同到期,美國寫字樓需求将面臨急劇下滑的局面。其估計,美國17%辦公空間的租賃合同将在2024年底前到期,11%将在2025年到期,超過35%将在2030年之後到期。屆時,美國寫字樓空置率将大幅上升。

投資機構凱投宏觀則表示,美國債券收益率飙升和市場需求的下降可能導致美國寫字樓價格到明年年底下跌至少40%。

全球商業地産均低迷,太古地産的投資物業自然也難逃公允值變差,不過對于有余力的投資企業來說,來到價格低點,或許是下注抄底的時機。

解局 | 從局外到局内,觀察和解讀行業、企業與市場的真實一面。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:劉滿桃

審校:徐耀輝