如果說2022年金地的關鍵詞是收縮投資,那麼2023年便是守住安全的底線。

編者按:2023年,是中國經濟在三年疫情後的第一年,身處諸多外部環境和内部發展的壓力,但經歷艱難,我們更應堅定信心。

在谷底,走向上的路。觀點新媒體繼續策劃和推出年度繫列報道——“谷底一年”,以求全面與深刻聚焦在困難時期里,優秀企業群體的堅強與堅韌,它們遭遇坎坷,心向美好。

與此同時,我們亦将繼續對話一批具有全球視野和豐富學識的經濟學者與行業領袖,從他們的角度,解讀中國經濟與行業未來發展。

觀點網 回看過去的一年,金地在寒意十足的市場中,工作重心圍繞着經營、信用、投資的“安全墊”展開。

面對市場供應與需求的失衡,大多數房企難于避免銷售下滑的漩渦,且未來仍有下探趨勢。

與此同時,還要在銷售、融資持續艱難的情況下,應對償債波峰的到來。

如果說2022年金地的關鍵詞是收縮投資,那麼2023年便是守住安全的底線。

基本面

2021-2022年,金地成為房企中少數的“幸存者”之一,在下行市場中守住了銷售規模前十的大門。

進入2023年,當地産時代紅利逐漸出清,考驗企業經營基本功的時代到來。

根據觀點指數發布的“2023年1-12月房地産企業銷售表現”,金地集團2023年全年權益銷售1009億元,全口徑銷售金額1535億元。其中,權益銷售排名由2022年的第7下滑至第11,全口徑銷售額則仍然保持第十。

2023年對于房企來說,整體銷售均不及預期,金地的數據也為近三年低位,是2021年同期五成多一點。

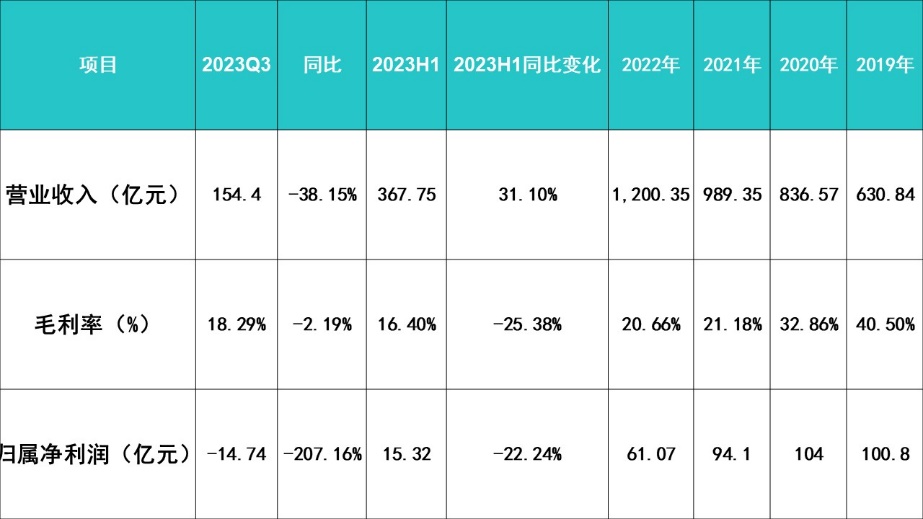

數據來源:觀點指數整理、企業公告

最新數據顯示,2023年1-12月,金地累計實現簽約金額1535.5億元,同比下降30.77%;累計實現簽約面積877萬平方米,同比下降14.01%。其中,簽約金額連續3個财年下滑,簽約面積下滑速度則緩于金額。

期内,金地月平均銷售單價水平同樣為近三年低位,其中10月下探至最低點,錄得1.48萬元/平方米,近三年銷售單價高點則是2.68萬元/平方米,二者差值1.2萬元。

按年度來看,近三年金地每月平均銷售單價為2.11萬元/平方米、2.23萬元/平方米以及1.74萬元/平方米。

除此之外,2022年财年金地投資強度整體大幅縮減,且在高能級一二線城市投資缺位,同樣造成2023财年可售貨值的壓力凸顯。

截至2023年中期,金地剩余可售項目主要分布在昆明、廣州、西安、武漢、天津、深圳和沈陽等地,考慮到部分城市房地産市場景氣度較差,未來銷售價格或進一步下行。

受房地産開發業務中結轉項目規模的增長,金地主營業務收入依舊保持增長。但在行業景氣度下行影響下,部分貨值所處城市區位較差,為了盡快回收現金而降價出售,單價下滑的同時,毛利率也持續下降。

近三年及2023年中期,金地房地産開發業務營業收入分别為751.78億元、883.63億元、1091.81億元及311.41億元,占營業總收入的比例分别為91.36%、91.00%、91.37%和84.49%。

毛利率方面,期内金地房地産開發業務毛利率分别為33.56%、19.65%、19.96%及14.87%,自2021财年開始出現顯著下滑,主要原因是拿地成本增加和銷售價格下滑導致。

到了2023年中期,金地仍保持着營收按年增長31.10%,但毛利率及歸母淨利潤均較上年同期有20%以上降幅。侵蝕利潤的主因依舊來自行業下行周期,實際貨值不及預期水平的計提減值。

數據來源:觀點指數整理、企業公告

觀點新媒體了解到,2020-2022财年,金地資産減值損失分别為6.40億元、12.08億元和36.90億元,其中2022年資産減值損失同比增加了24.82億元,主要為存貨跌價損失和固定資産減值損失,減值損失占營業利潤的比例為28.47%,對利潤造成了較為嚴重的侵蝕。

到了2023年第三季度,金地錄得歸母淨虧損14.74億元,按年減少207%,主要來自對資産的計提減值。期内,共計提資産減值準備15.99億元,其中計提信用損失準備合計7.34億元,計提存貨跌價準備合計8.65億元,減少前三季度淨利潤14.35億元。

總體來看,2023财年金地各項盈利指標有所弱化,盈利能力下降。此外,由于該年行業景氣度恢復不及預期的基本面、沒有優勢的股東背景以及管理層的更替,導致二級市場看空情緒明顯。

自2022年4月中旬開始,金地股價進入新一輪下行周期。截至2024年1月30日,該司以4.23元每股收盤,對應市值190.98億元。

但去年三季度的虧損陰霾並未持續到年終,根據金地發布的2023年業績預告,2023财年仍實現實現盈利。

信用線

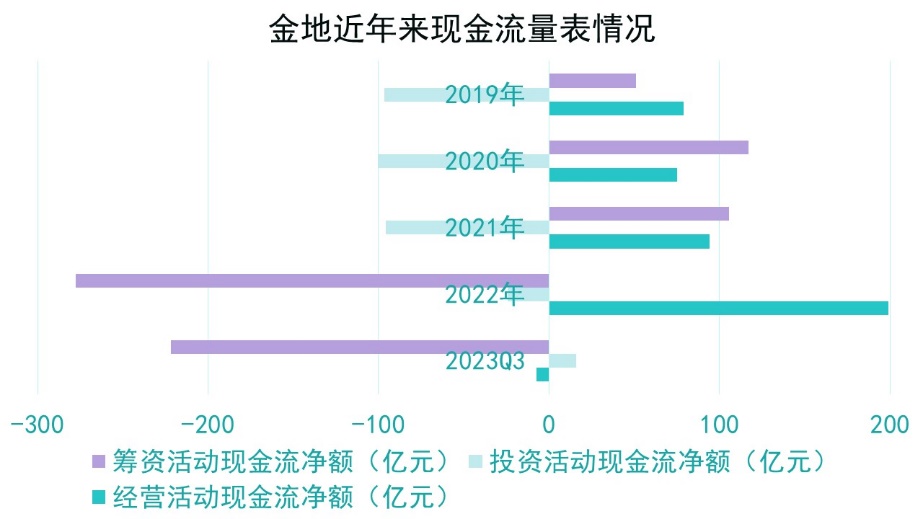

雖然2023年金地守住了信用底線,但從現金流量的表現看,不可避免進入了貧血狀态。

據觀點新媒體觀察,以往金地經營性活動現金流持續保持為正的狀态,甚至在高峰時的2022财年還錄得近200億元。但到了2023年三季度,經營現金流開始轉弱,成為負數。

2023年三季報數據顯示,金地經營性現金流淨額為-7.51億元,與之對應的是籌資活動的現金流變化。

2019-2022财年,金地均保持年年都有籌資活動淨流入,但近兩年由于積極的償債動作,每年都有超過200億元的淨流出。

數據來源:觀點指數整理、企業公告

同期,金地投資活動産生的現金流量淨額分别為-96.41億元、-100.37億元、-95.55億元、-24.07億元。並于2023年中期轉正,至三季末的15.84億元。投資活動現金淨流出規模大幅下降且轉正,與金地拿地投資收縮及對聯合營項目投資規模縮減有關。

截至2023年9月末,金地期末現金及現金等價物余額為330.7億元,較年初減少了212.8億元。可以說,2023年全年的工作都是圍繞着償債展開。

具體看到期債券方面,除已兌付的“21金地MTNO01”,金地集團半年内到期(回售)的債券本金規模共計76億元,2024全年内到期(回售)的債券本金規模仍有106億元和4.80億美元。

數據來源:觀點指數整理、企業公告

在手現金仍能覆蓋一年内到期的公開債務,金地還努力與銀行等金融機構保持較好的長期合作關繫,授信額度較為充裕。

截至2023年6月末,金地獲得中國銀行、工商銀行、農業銀行、交通銀行、招商銀行等多家金融機構授信總額人民币2532億元,已使用銀行授信總額為人民币930億元,剩余授信額度1602億。

雖然手上有着銀行及金融機構的貸款額度,但目前銀團放貸意願差,在無法借新還舊的情況下,面對償債波峰,金地還需積極去化位于一二線城市的貨值,並保持投資拿地,從而獲得開發貸,達到投融資結合,提升資金利用效率。

從2023年3個季度現金流量表中,能夠窺探出金地為了銷售回款做出的努力。

經營性現金流關于銷售商品、提供勞務收到的現金項目中,中期金地錄得金額363億元,較上年同期增加了30億元。

面對整體收入面、盈利面甚至融資面下降,金地加緊了對管理費用的控制,但因為2023年上半年積極出貨導致銷售費用增加,期間費率較上年同期小幅微升。

2020-2022年和2023年三季度期間,金地的費用率分别為7.13%、9.33%、7.43%和10.09%,其中,2022年費用率同比下降了1.72個百分點,繫銷售規模下降和費用管理加強所致。

到了2023年前三季度,金地三費合計52.74億元,按年微增0.4個百分點,但比2020年同期低位時還要再低6.3億元。

值得注意的是,金地還于2023年10月中旬完成了管理層的更替。

彼時,結合市場行情走勢及企業現狀,對于黃俊燦接班淩克,不少長期跟蹤金地的投資人及研究員給出了“受命于危難之間”的看法。

在他們看來,雖然金地完成了權利交棒,但整體經營風格不會産生很大變化。黃俊燦是由淩克一手培養起來的,二者關繫好比王石和郁亮。

觀點新媒體了解到,金地職業經理人團隊在房企中是極為穩定的存在,普遍履職時間超過二十余年,形成了高度統一的行為準則和價值觀。

此外,理科金地的標簽在高管團隊中也十分明顯。除了淩克,代行董事長職責的黃俊燦同樣是理科出身。

據悉,生于1971年的黃俊燦,在2010年接任金地總裁,繫同濟大學工學背景,並擁有清華大學金融EMBA學位。

過去和金地交流中得知,淩克身體抱恙的時間里,黃俊燦是金地集團經營管理的核心決策者和推動者,一線管理工作都是他在負責。

只是每一代人都有自己的長征路,淩克完成了對金地集團的鍛造,在房地産市場下行趨勢尚未扭轉的當下,金地能否安全着陸,就要看黃俊燦等新一批管理層的努力。

谷底路

面對2024财年到期債務,若在該年度金地銷售恢復上升,有望加速緩解。

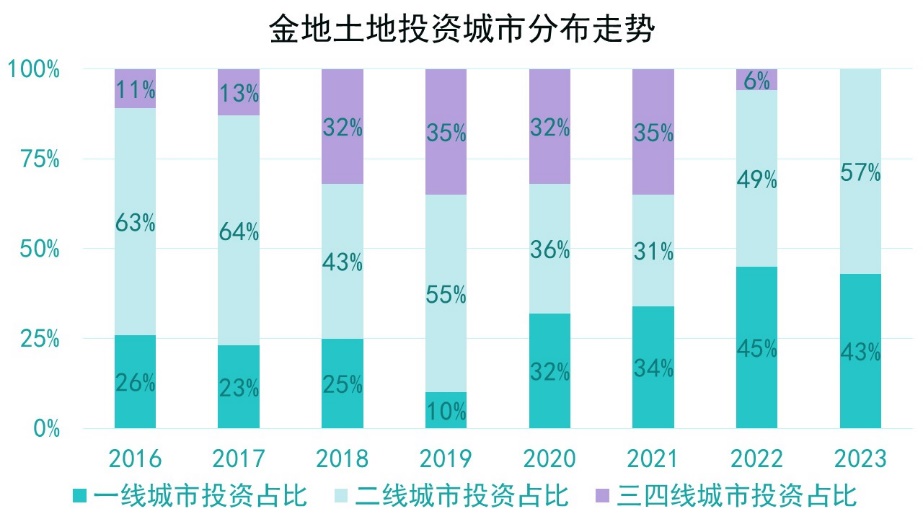

為了保證未來銷售回血能力,金地近兩年選擇加碼一二線城市,放棄三四線的新拓投資。

2023年上半年以來,金地在土地市場的參拍積極性明顯提升,上半年新增上海、杭州、南京、西安、東莞等地合計9宗項目,土地投資額約119億元。下半年面臨償債高峰,重回“節衣縮食”的投資策略。

數據來源:觀點指數整理、企業公告

據觀點新媒體統計,土地儲備方面,2022财年開始,金地出于現金流安全考慮減少了拿地。

進入2023年,金地在進一步壓縮了投資強度。分别在3、4、5、6、8月獲取土地,全年新獲取項目投資額約為124.33億元,同比下降約66.21%,較上年降速有所放緩;新增總土地儲備約107.78萬平方米,同比減少約56.54%,為近8年的新低。

除了在深圳、上海兩座一線城市有落子以外,其余項目均在二線/新一線城市,且深圳新增項目為舊改轉化而來。

此外,金地8月份後暫停了投拓步伐,繼續縮減開支,並于年末轉讓深圳環灣城項目。受到可售貨值明顯縮減影響,金地銷售排名和規模在2023年錄得較大幅度浮動。

數據來源:觀點指數整理、企業公告

上圖可見,2018-2021年期間,金地每年總投資額3成以上投向三四線城市,到了2022年投資風向轉變,2023年三四線城市無新增土儲。

值得注意的是,雖然2022年與2023年均采取了聚焦一二線的投資策略,但與2022年相比,2023年選擇錯峰投資二線城市。

觀點新媒體觀察到,2023年,以北京、上海為代表的一線城市,競争依舊較為激烈。金地沒有選擇在一線“死磕”,反而轉向基本面不錯、投資性價比更高的二線城市。

較大比例投入到二線城市,也使得2023年金地新拓樓面均價由2022年同期1.48萬元/平方米降至1.15萬元/平方米。

但較三線城市投資占比較大的2018-2021年期間,新擴樓面均價有48%左右的增幅。

數據來源:觀點指數整理、企業公告

項目建設開發方面,金地于2023年度中期根據實際經營情況對全年新開工和竣工計劃做了小幅調整,調整後全年新開工計劃約435萬平方米。

據觀察,調整後新開工面積雖然較年初有所增加,但總體規模較往年仍有不小降幅,同樣是因為新增土儲規模下降所致。2023年計劃竣工面積為1353萬平方米,較上年同期進一步減少4.5%。

銷售、擴儲調整的同時,金地持有型物業經營則呈現出較為穩定的局面。

2023年中期,金地錄得寫字樓、商業、産業項目累計31個,較上年同期增加1個。其中,可出租面積為241萬平方米,租金收入15億元。

從出租率看,金地産業園區打造及運營優于寫字樓、商業項目,前者整體出租率83%,後者是73%。但兩項數據均較往年有所下滑,去年同期出租率則是92%及74%。

數據來源:觀點指數整理、企業公告

使用經營性物業抵押融資,也是金地的選擇之一,目前其融資規模累計達到82億元,期限最長為15年以上。

觀點新媒體了解到,金地正在着手以北京CBD核心區的金地中心資産為抵押,申請以招商銀行為牽頭的銀團貸款,規模達70億元。

據悉,以上述資産為抵押的經營性物業貸款,繫金地的第二次嘗試。

根據近期金地股東會中管理層的透露,由于這筆貸款是一項銀團貸款,要求參團的銀行都審批完成才能夠落實,目前仍在進程之中。

除經營性物業貸款融資這一種方式,金地為補充現金流也嘗試了各種各樣的融資方法,包括考慮出售旗下優質項目。

以位于深圳沙尾的環灣城項目為例,金地集團二股東福田國資32.5億元接下項目全部股權,回流了一大筆現金。

此外,金地還繼續為環灣城項目提供“代建運營”服務,繼續負責項目操盤管理至竣工交付完成。

代建角色則保證了後續項目的現金持續流入,實現公司收入多元化。

谷底一年 | 在谷底,走向上的路。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:黃指南

審校:徐耀輝