下行的市場,疊加消費者對民營房企的脆弱性信任,也往往令民營房企面臨更困難的銷售境況。

觀點網 這個“寒冬”還遠遠沒有渡過。

5月6日,景瑞地産(集團)有限公司披露信托違約情況。

根據公告,截至2024年4月,景瑞地産、子公司景熙置業和天津瑞華未能就信托借款與債權人達成新的展期協議,且通過尋找新的金融機構進行融資置換的方案亦未能落地,導致景熙置業未能償還4.49億元的愛建信托借款,天津瑞華未能償還8548.42萬元的中建投信托借款。

金融機構依舊對民營房企較為苛刻,有分析人士指出,即便已推出一繫列支持政策,但民營房企的融資問題依然顯著。

非良性的循環,造成部分地産商很難擺脫調整的困難。

另一方面,購房者對出險民營房企的脆弱信任則是雪上加霜。根據景瑞控股近期所披露的2024年前四個月銷售業績,前四月累計合約簽約銷售額約為6.55億元,與去年同期相比下降近六成。

信托違約

根據景瑞地産披露的公告,其子公司景熙置業與愛建信托之間的信托借款協議出現逾期,該協議借款本金為4.50億元,利率為11.50%,原定借款期限自2021年11月30日至2023年12月10日。

另一子公司天津瑞華與中建投信托簽訂的信托借款協議同樣逾期,借款本金為4億元,利率為10.50%,原借款期限為2020年12月18日至2022年12月17日,後展期至2023年7月,且該債務已被列為不良資産。

截至2024年4月,鑒于行業環境變動,景瑞地産、景熙置業和天津瑞華未能就前述信托借款與債權人達成新的展期協議,且通過尋找新的金融機構進行融資置換的方案亦未能落地,導致景熙置業未能償還4.493億元的愛建信托款,天津瑞華未能償還8548.42萬元的中建投信托借款。

景瑞地産表示,債務逾期的原因主要歸結于行業周期性下行,導致項目銷售不如預期,子公司未能在借款到期前通過銷售歸集足夠的資金以歸還借款。

目前,景瑞地産及其子公司正在調整銷售策略,加速項目銷售去化,並努力壓降貸款余額。同時,公司正在與債權人及潛在的新金融機構溝通,探讨債務展期或融資置換的可能性。

景瑞地産在公告中強調,公司正面臨流動性壓力,並正在采取措施保障債券投資者的合法權益,包括協商債務展期、分期償還等方案。公司承諾将嚴格按照法律法規,持續認真履行信息披露義務,並積極履行償債義務。

能夠發現,即便是從2022年下半年開始已推出包括三支箭、白名單等在内的一繫列支持政策,但民營房企的融資問題依然顯著。

這種情況源于政策輻射的區别性,導致房企依舊苦樂不均。“政策雖好,但陽光沒有普照到大地。”一位經濟學家曾在接受觀點新媒體采訪時指,對于安全性的驅使導致銀行救富不救貧,好企業本來就不缺錢,差企業缺錢,銀行也不敢貸。

這是一道難解的“題”--非良性的循環,造成部分地産商很難擺脫調整的困難。而從另一個角度,下行的市場疊加消費者對民營房企的脆弱性信任,也往往令民營房企面臨更困難的銷售境況。

艱難流動性

景瑞控股是一家以房地産資産管理為核心業務,聚焦一二線核心城市與都市圈的住宅開發、公寓、辦公及物業服務等業态的企業,景瑞地産是其在境内的經營主體及發債主體。

起步于上海的景瑞,其實是一家上海老牌房企。早幾年規模化訴求下,景瑞拿了不少三四線高價項目,但在外拓過程中,又忽視了對于上海大本營優勢的鞏固。

地産下行期,低能級城市的去化更為困難,作為民營房企的景瑞在購房者的審慎态度下面臨更大挑戰。

根據景瑞控股近期所披露的2024年前四個月銷售業績,前四月景瑞累計合約簽約銷售額約為6.55億元,與去年同期相比下降了59.27%;合同銷售面積約為4.05萬平方米,合同銷售均價約16165元/平方米。

而将時間線拉回到2023年同期,當時的銷售額已錄得接近五成的同比跌幅。2023年全年,景瑞控股合同銷售額為37.87億元,較上年降低46.5%。

近兩年的銷售狀況直接體現在景瑞控股的業績上。2023年,景瑞控股收入為72.95億元,同比下降約7.8%;毛利為4.64億元,毛利率為6.4%;年度淨虧損18.41億元,其中公司權益持有人應占虧損為17.21億元。

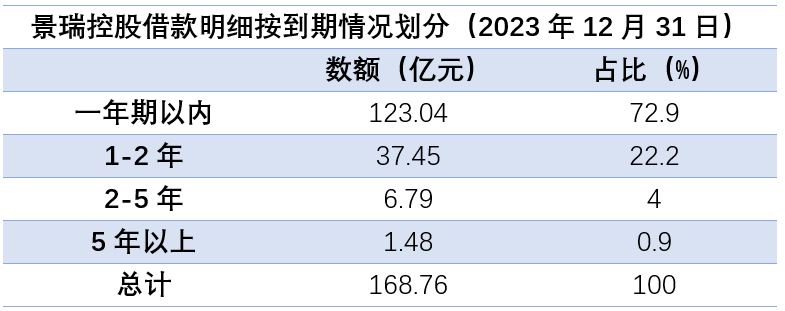

于2023年12月31日,景瑞控股的借款為168.76億元,其中123.04億元将于未來十二個月内到期償還,而銀行存款及手頭現金(包括受限制現金)僅為6.26億元,淨債務資本比率約為386%。

數據來源:企業公告,觀點指數整理

針對2021年以來市場下行及金融政策造成的流動性緊張,2022年7月,景瑞控股委任鐘港資本有限公司為其财務顧問並委任盛德律師事務所為其法律顧問,啟動境外美元優先票據的債務重組。

2023年8月,為了公平對待所有債權人,景瑞暫停支付所有境外美元優先票據本息。

截至2024年3月28日止,未支付2022年3月到期的12.75厘優先票據、2022年7月到期的12.0厘優先票據、2022年9月到期的12.0厘優先票據、2023年2月到期的14.5厘優先票據、2023年9月到期的12.75厘優先票據、2023年10月到期的12.5厘優先票據及2024年1月到期的12.0厘優先票據的本息,上述未支付導致景瑞控股96.94億元優先票據借款逾期。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:陳玲

審校:劉滿桃