作為一種國際通行的稅種,房地産稅有哪些國際共性的制度安排?典型經濟體如何征收?有哪些減免措施?

夏磊 2019年政府工作報告提出“健全地方稅體繫,穩步推進房地産稅立法”。從“穩妥”到“穩步”,房地産稅改革正在提速。全國人大常委會工作報告中,栗戰書委員長提出“今年将集中力量落實好黨中央确定的重大立法事項,包括制定房地産稅法等立法調研、起草”,房地産稅立法進程正在加快。作為一種國際通行的稅種,房地産稅有哪些國際共性的制度安排?典型經濟體如何征收?有哪些減免措施?

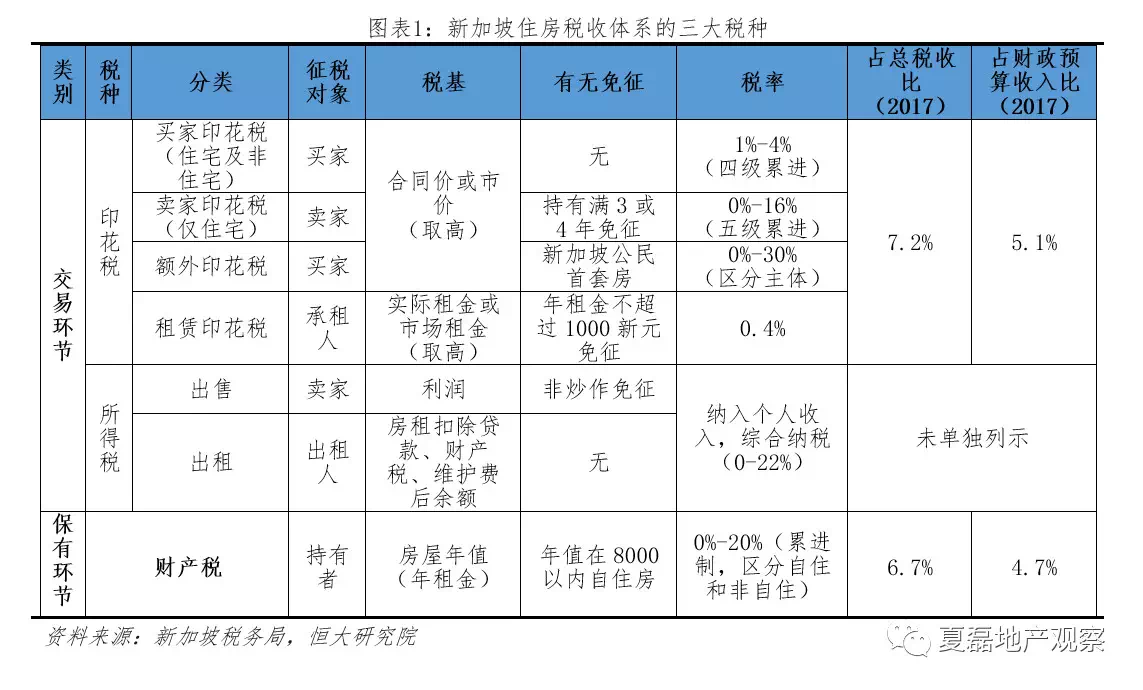

目前,典型經濟體的房地産稅征收主要分為兩種,一是以虛拟租金為征稅基礎,代表經濟體有新加坡和中國香港;二是以評估價值為征稅基礎,主要有美國、日本、德國和英國,區别在于美國評估價值與市場價值接近,日本評估價值小于市場價值,德國和英國評估標準較早,評估價值遠小于市場價值。

新加坡保有環節征收财産稅。新加坡自殖民時期就開始對房屋和土地征收财産稅,征收範圍包括組屋、私人住宅、EC公寓和所有土地。其中,房屋稅基為虛拟租金,按可比物業出租一年的市場租金(去除家居、裝修折舊及維護費用);土地按市值5%征收。自住型住宅8000新元以内免征,超過部分在4%-16%之間累計遞進;非自住型住宅适用五級累進稅率,3萬新元以内10%,3萬以上12%-20%。

中國香港保有環節征收差饷和土地租金。差饷自1848年開始征收,面向所有租賃、持有或占用物業者征收,稅基為截止到指定估價日期時按可比物業出租的租金,稅率5%。土地租金自1841年開始征收,由土地契約業主繳納,分地租與地稅兩種,其中,地租稅基為應課差饷租值,地稅稅基是續期當日物業差饷租值,二者稅率均為3%。自1984年以前擁有土地的部分香港原著居民免征土地租金,稅收收入用于市政服務開支。

美國保有環節征收房地産稅。房地産稅起源于殖民時期,為州和地方政府稅種,征收範圍包括土地和房屋,通常由郡政府統一征收,然後劃轉到相應的政府部門。房地産稅=評估價值×評估率×名義稅率,其中,評估價值參考市場價值;有些州並不對評估價值進行全額征收,而是設置評估率,用以調節不同類型房産的實際稅率;政府以支定收确定稅率,2018年,各州房地産稅實際稅率介于0.27%-2.4%。房地産稅主要用于當地的教育、醫療衛生、公共安全、道路交通等公共服務。

日本保有環節征收固定資産稅和都市計劃稅。日本市町村政府每年向土地和房産所有者征收固定資産稅和都市計劃稅,固定資産稅始于1950年,都市計劃稅創立于1940年,1950年廢止,1956年再次重新征收。固定資産稅的稅基為房屋或土地評估價值,每3年評估一次;基準稅率統一為1.4%;設置“負擔率”調節機制,避免地價大幅波動帶來額外的稅收壓力。都市計劃稅的稅基與固定資産稅相同,稅率在0.2%-0.3%之間,稅收收入用于地方基礎設施建設和修繕。

德國保有環節僅征收土地稅,沒有房産稅。土地稅是州政府和地方政府依據《土地稅法》,對土地所有者征稅,收入歸地方政府所有。土地稅=稅基×基準稅率×稽征率,其中,稅基由土地登記處和公證處等相關部門根據政府估值標準、産權登記價值等綜合确定;基準稅率由聯邦政府規定,西德0.31%-0.6%,東德0.5%-1%;稽征率由各市政府自行确定,最低只有1.5、最高達11.42,住宅用地稽征率較高,如柏林是8.1,稅收收入用于地方市政服務開支。使用環節有二套住房稅。二套住房稅,以居民登記使用而非持有的第二套及以上住房為征稅基礎,稅基通常為房屋所在區域平均租金,稅率由當地政府依據本地消費標準制定,多數城鎮稅率在5%-20%之間。

英國保有環節僅征收市政稅,沒有土地稅。市政稅為地方稅種,自1993年開始征收,由實際使用住房的居民繳納。英格蘭、蘇格蘭與北愛爾蘭将每個住宅在1991年4月1日的房屋價值分為八個等級,威爾士按照2003年的房屋價值分為九個等級;各級住宅的納稅額由各地方政府根據當年财政預算支出缺口決定,2017年市政稅約占房價的0.3%-1.2%。市政稅計算按照一個房屋有兩名成年人為標準,若只有一名成年人則稅額減少25%,若均為未成年人則減少50%,若均為全日制學生則可免繳,殘疾人也可享受減免優惠;此外,居民帶家具的第二套房或度假用房可獲最高50%減免,但對于空置兩年及以上的房屋可加征最高50%的額外市政稅。市政稅主要用于地方市政支出。

房地産稅改革涉及面廣、影響深遠,待論證的問題較多,深入研究典型經濟體房地産稅的征收範圍、征收方式、稅率涉及、減免政策等,對我國建立完善房地産稅制度具有重要啟示:

房地産稅是典型經濟體地方财政收入的重要來源。新加坡2017年财産稅額為43.9億新元,占稅收總額的6.7%,占财政預算總收入的4.7%。美國學區政府96%的收入、郡政府45%的收入和市政府40%的收入均來自于房地産稅。日本2016年,僅固定資産稅(土地與房屋部分)和都市計劃稅合計8.4萬億日元,占市町村政府稅收收入的40%,占地方政府稅收的22%。德國2017年土地稅收140億歐元,占财政收入比重0.98%,占鄉鎮稅收收入比重14.5%。英格蘭2016年市政稅合計征收261億英鎊,占地方政府本級财政收入的43%,占地方政府全部财政收入的16%。

房地産稅對調節房地産市場作用有限。從國際經驗看,房價的決定因素是供需和金融,房地産稅僅是一個調節因素,既不是穩定市場運行的關鍵,也無法防範房地産泡沫的産生和破滅。德國僅征收土地稅、且稅負較低,但房價長期穩定,主要依靠供需平衡和穩健的貨币金融制度;日本、美國、英國很早就開征房地産稅,但日本經歷兩次房地産危機、美國出現六十年大牛市又爆發次貸危機、英國房價則長期剛性上漲,主要由于土地供給不足或房地産過度金融化。

多數經濟體的房地産稅以評估價值來征收,普遍設置調節機制,地方政府自行調節,居民實際稅負不高。美國房地産評估價值和市場價值接近,設置評估率和名義稅率來調節實際稅率,2018年,各州的房地産稅實際稅率在0.27%-2.4%之間。日本房地産價值每3年評估一次,評估價值一般低于市場價值,基準稅率統一為1.4%,設置負擔率來調節實際稅率。德國土地評估標準較早,西德為1965年、東德為1935年,基準稅率由聯邦政府統一制定,但設置稽征率來調節實際稅率,各地方政府自行确定,由于評估標準較早,居民實際稅負水平不高。英國房産評估采用1991年市場價值(威爾士采取2003年),稅率分為8個等級,地區政府自行調整基準稅率來調節實際利率水平。

居民自住房有稅收優惠。新加坡采取超額累進制稅率,與非自住房稅率不同,自住房稅率更低,稅基為可比物業年租金,起征點為8000新元。美國居民為自住房繳納的州和地方房地産稅可在計征聯邦個人所得稅時從應稅收入中扣除,租賃房、商業營用房、境外房産等不扣除。德國首套自住房不收房産稅,只有在使用第二套及以上住房時繳納二套住房稅。

夏磊 恒大研究院副院長 觀點地産新媒體專欄作者

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:夏磊

審校:勞蓉蓉