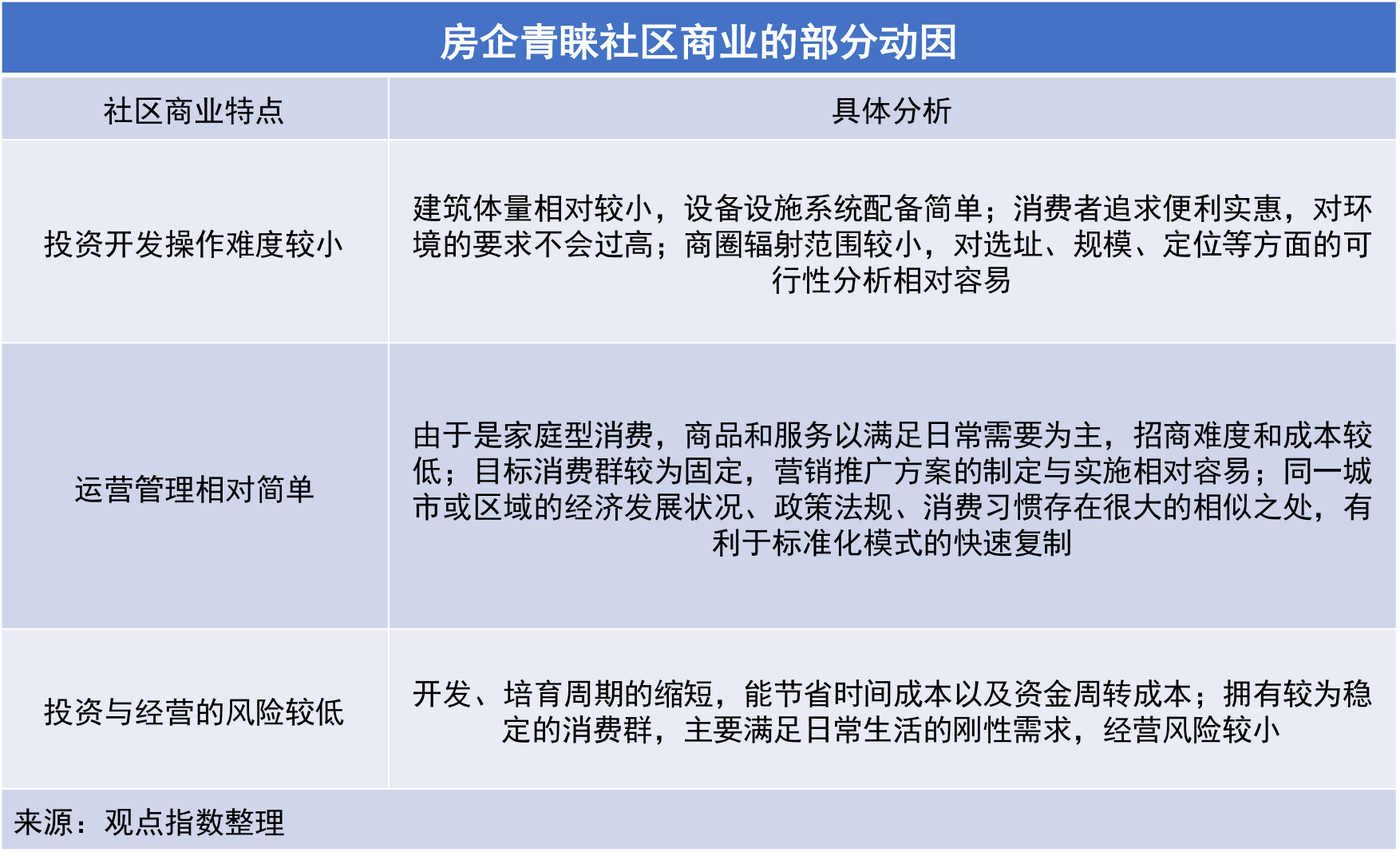

在當下房企紛紛強調提高周轉效率、加快回款率的基調下,社區商業單個體量較小、投資開發操作難度較低、容易復制、利潤較穩定等特質,已逐漸吻合視現金流量為生命線的房企的胃口。

總體而言,商業地産已逐漸度過了供求缺口主導的高峰發展期,而由于城市新區日益擴容,對商業配套設施的需求,為社區商業的發展提供了廣闊的空間。房企在城市商業中心打響地盤争奪戰的同時,社區商業也成為掘金的焦點。

據相關數據統計,目前我國在建和存量社區商業總體量在10億平方米以上,而随着新一輪城鎮化發展,中國每年都将有1200萬至1400萬人口進入城市,未來10年城市化率将達到66%~67%,形成2萬個以上的新社區。

預計到2020年,全國住宅物業面積将達到300億平方米,國内社區服務市場規模将達13.5萬億元。而目前國内一線城市社區商業消費在社會消費品零售總額中的占比僅為三分之一,這相比于發達國家60%以上的數值,還有很大的發展空間。

“因住而商”社區商業緣起

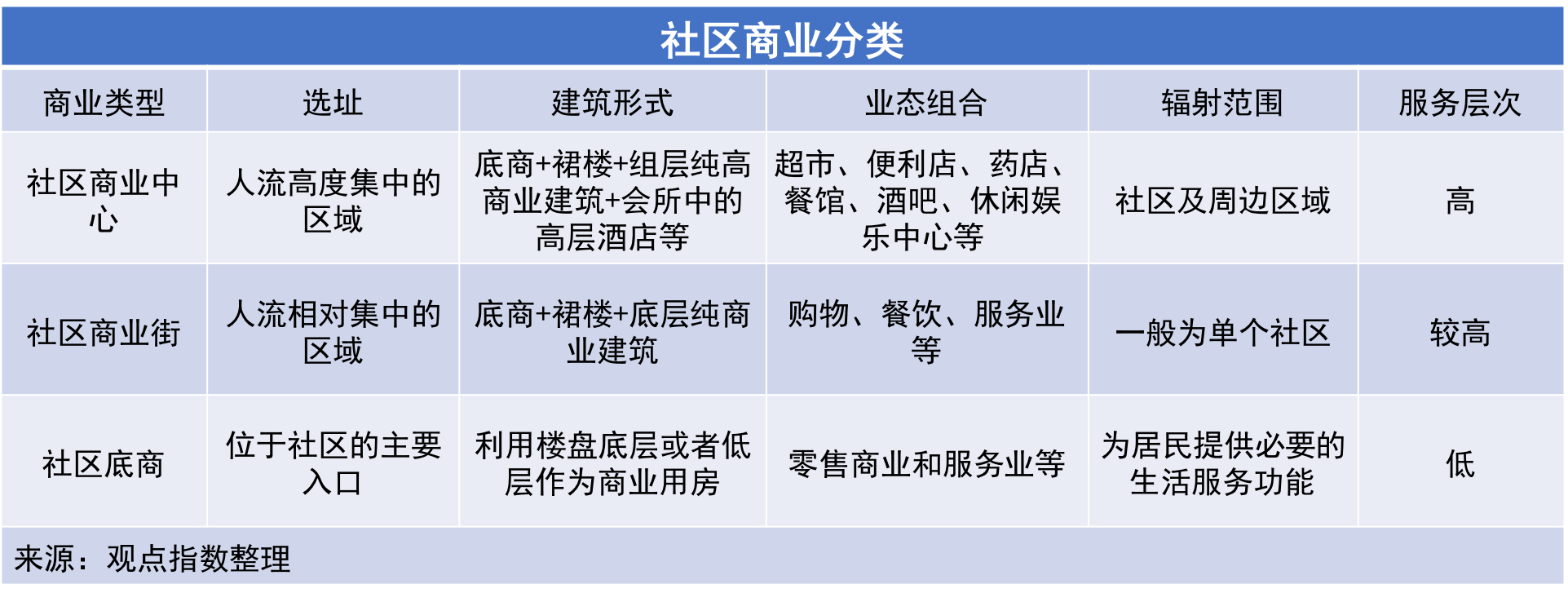

如果說大型購物中心是城市商業的“主動脈”,那麼社區商業則像一根根“毛細血管”,深入到各個小單元。具體來看,社區商業是一種以社區範圍内居民為服務對象,以滿足和促進居民日常綜合消費為目標的屬地型商業。

相比較而言,城市型商業輻射的消費者範圍較廣泛,形态也較為多樣;而社區商業商圈範圍小,針對性較強,最常見的是以底商的形式存在,但也包含社區商業街和社區商業中心兩種業态。

住宅底層售價較低、不好銷售向來是開發商頭疼的問題,若改為底商,其價格則一般為住宅均價的數倍。底商作為住宅的配套設施,只需按照住宅用地的價格支付土地出讓金,所以投資底商顯然要比住宅劃算許多。

而在人流相對集中的區域,若小區周邊商業配套不能充分滿足居民的日常生活需要,則會由點到線延展出“社區商業街”的業态。另外,社區商業中心則是社區商業的最高組織形式,一般都由社區底商、社區商業街以及其他高級配套,如酒店、醫院、大型購物中心等共同組成。

“因住而商”的特點,決定了社區商業的便利性。社區商業的服務人口一般在5萬人以下,服務半徑在兩公里以内;規模也一般控制在3萬平方米左右。常被提及的“51015”,是衡量社區商業的基本指標,即實現居民步行5分鐘可到達便利店,步行10分鐘可達到超市和餐飲店,騎車15分鐘可到達購物中心。

貼近居民、便利性與綜合性,讓社區組團具備規模大、人口多、消費力較為強勁,居民有着便捷的購物需求特點,這決定了社區穩定的消費流量和較為可觀的商業利潤。

此外,城市中心商業的經營成本越來越高,且逐步被社區商業分流;而新興的社區組團商業運營成本相對較低,可以降低經營風險與壓力。

總體而言,商業地産向來有資金回籠周期長的特點,在當下房企紛紛強調提高周轉效率、加快回款率的基調下,社區商業單個體量較小、投資開發操作難度較低、容易復制、利潤較穩定等特質,已逐漸吻合視現金流量為生命線的房企的胃口。

政策利好與租金、銷售額“兩輪驅動

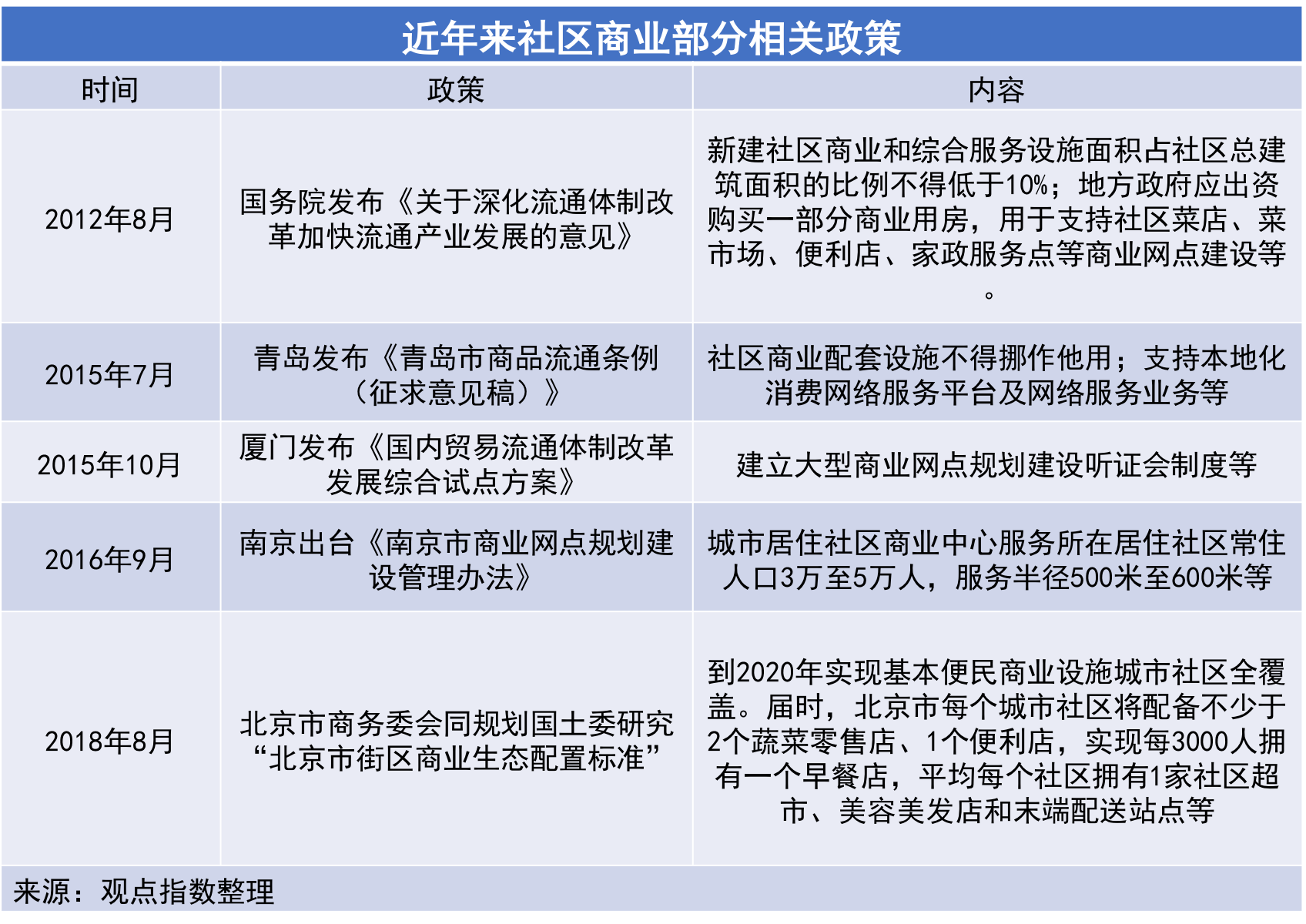

近年來社區商業有着相關政策的加持,也是促成其“火熱”的一個因素。觀點指數發現,2012年國務院發布文件,規定新建社區商業和綜合服務設施面積占社區總建築面積的比例不得低于10%,並支持社區商業網點建設。

随後幾年,青島、廈門、南京等城市也在陸續強調“社區商業面積不低于10%”的要求,並在社區商業配套設施的保護、網絡服務的建立、服務半徑的界定等方面予以支持。

今年8月,北京市商務委會同規劃國土委正研究“北京市街區商業生态配置標準”,該標準更是明确提出了社區商業零售店、便利店等業态的數量目標,到2020年實現基本便民商業設施城市社區全覆蓋。

凡此種種社區商業政策的疊加,為社區商業的發展提供了利好。

來源:國家商務部 觀點指數整理

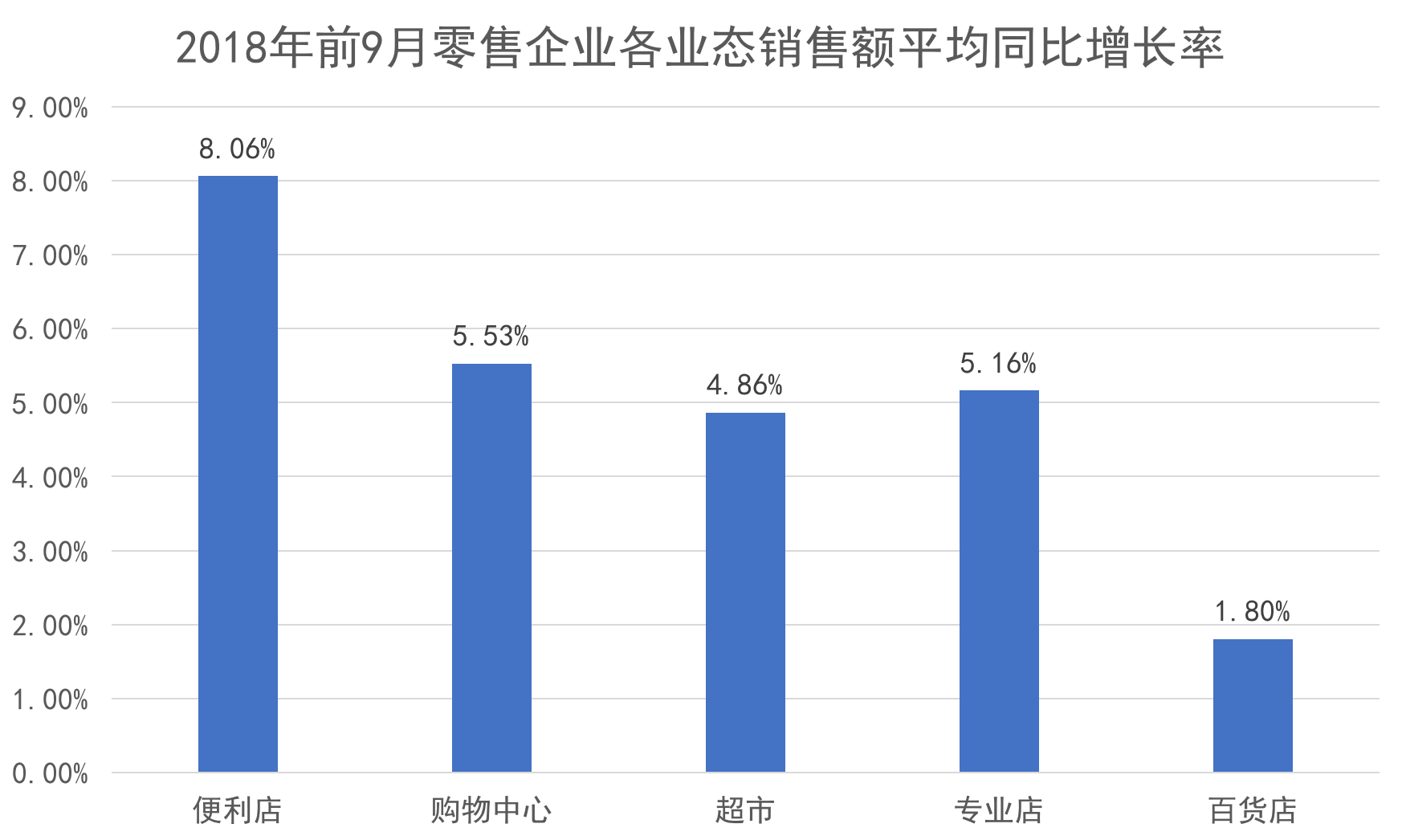

商務部監測數據顯示,今年前9月全國5000家重點零售企業便利店、購物中心、超市、專業店、百貨店的銷售額同比都取得了增長。其中,便利店、購物中心、超市作為經常在社區中出現的商業業态,平均增長率較高,達8.06%、5.53%、4.86%。

來源:國家商務部 觀點指數整理

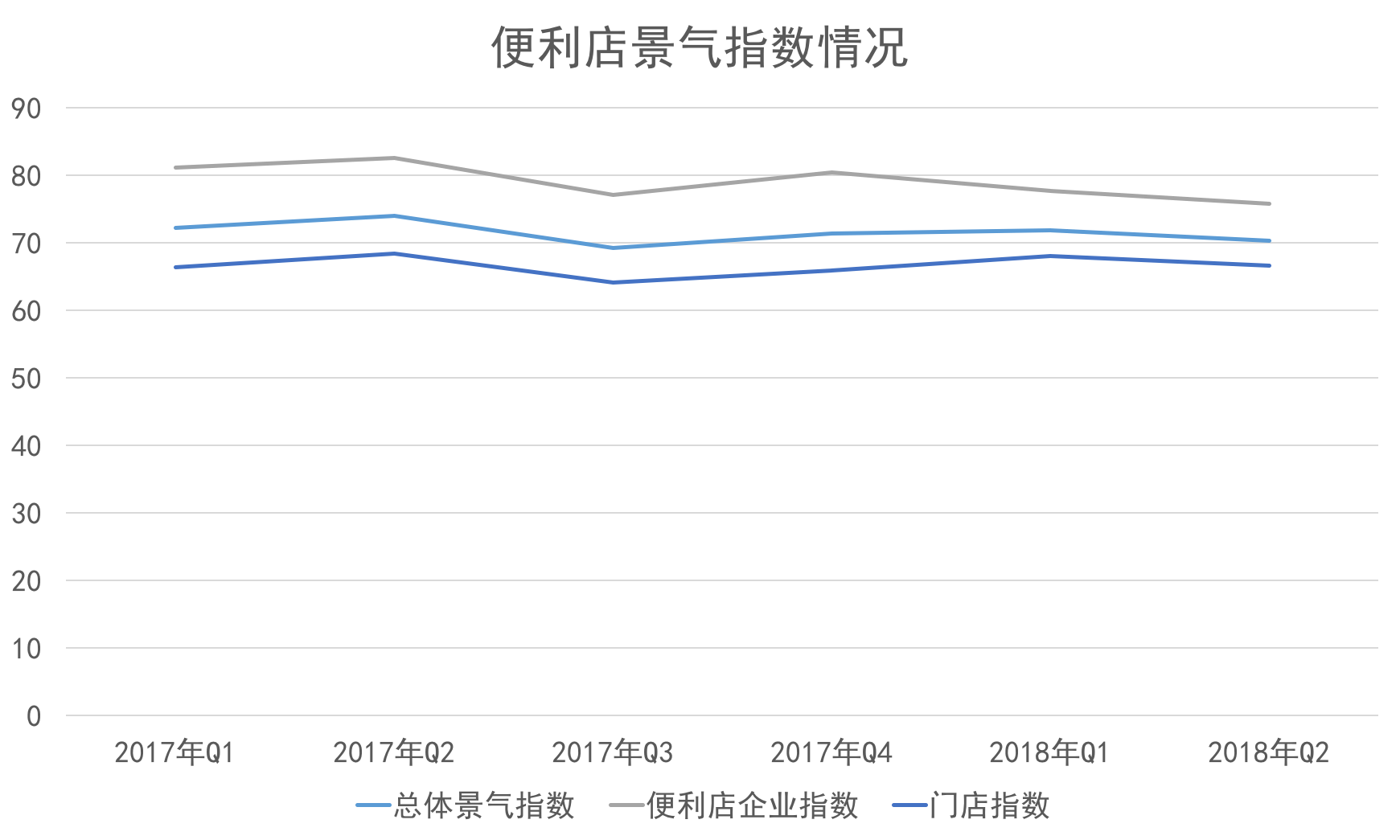

而最貼近居民生活的便利店業态,無論是總體指數、便利店企業指數,還是門店指數,近兩年來變動的幅度都不大,保持在穩定的發展區間。處于新技術不斷更新叠代、資本不斷加持的大背景下,2018年第二季度便利店總體景氣指數為70.25,高于荣枯線20.25。

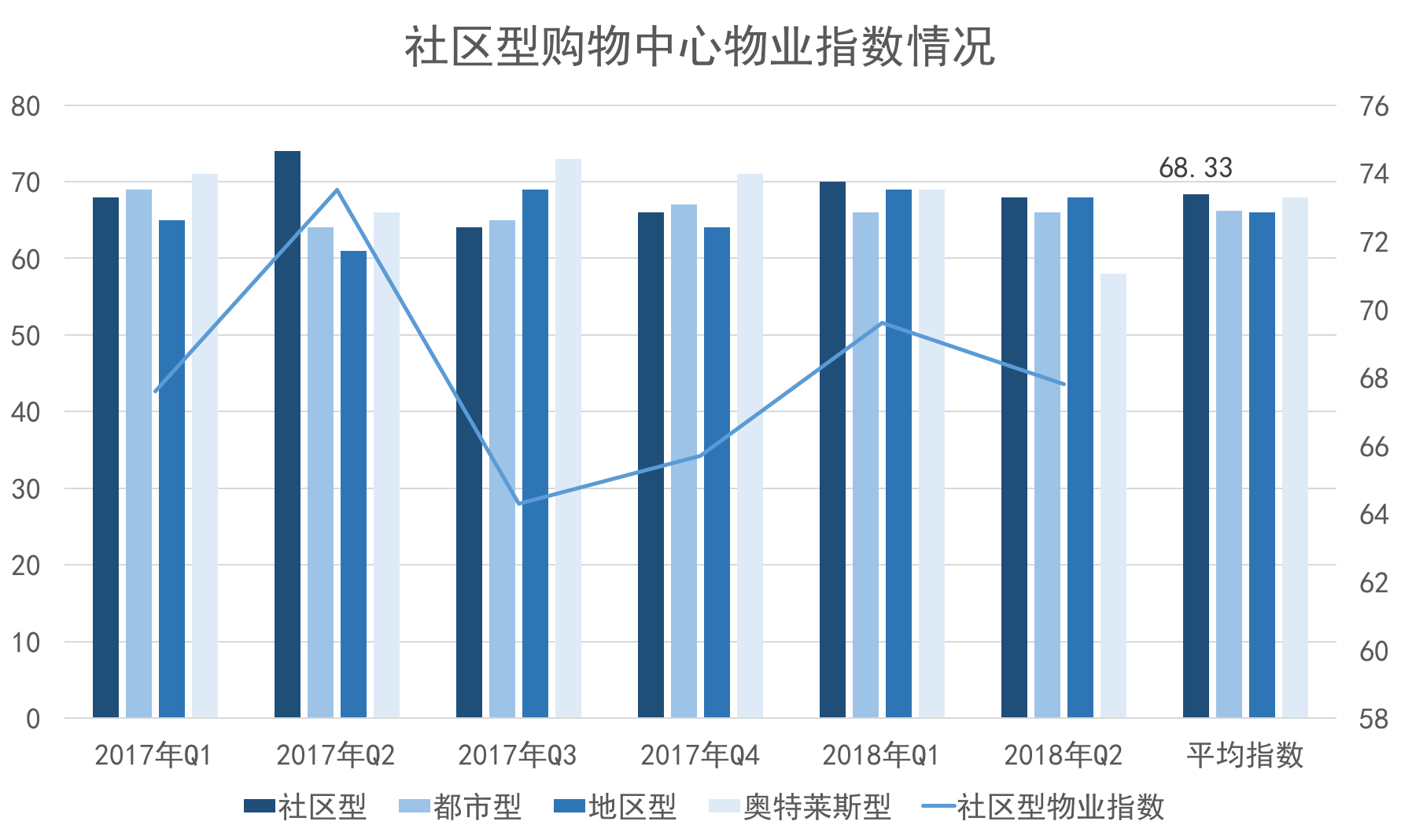

另一方面,從反映銷售額和租金收入運營表現的指標——物業指數來看,截至2018年上半年,社區型購物中心的指標有所起伏,其中除了兩個季度數值下滑之外,另外的四個季度物業指數皆呈上升趨勢。

來源:觀點指數綜合整理

2017年第二季度,在都市型、地區型、奧特萊斯型三種業态的物業指數齊齊下降的情況下,社區型物業指數為73.5,環比第一季度進一步提升5.9;但緊接着第三季度,國内社區型購物中心的物業指標就下降9.2至64.3,主要原因為部分位于二線、三線及以下城市的社區型項目出租率略有下降。

随後半年内,社區型物業指數兩次提升;而今年第二季度,由于二三線城市新興區域有待更多居住人口遷入的社區型物業,在客流、銷售額上面臨較大的挑戰,物業指數再次略微下降至67.8。

但總體看來,都市型、地區型、奧特萊斯型的物業指數也存在波動的情況;在六個季度的統計數據中,社區型物業指數的均值最高,達68.33,這也在一定程度上反映了社區型購物中心整體上較好的發展趨勢。

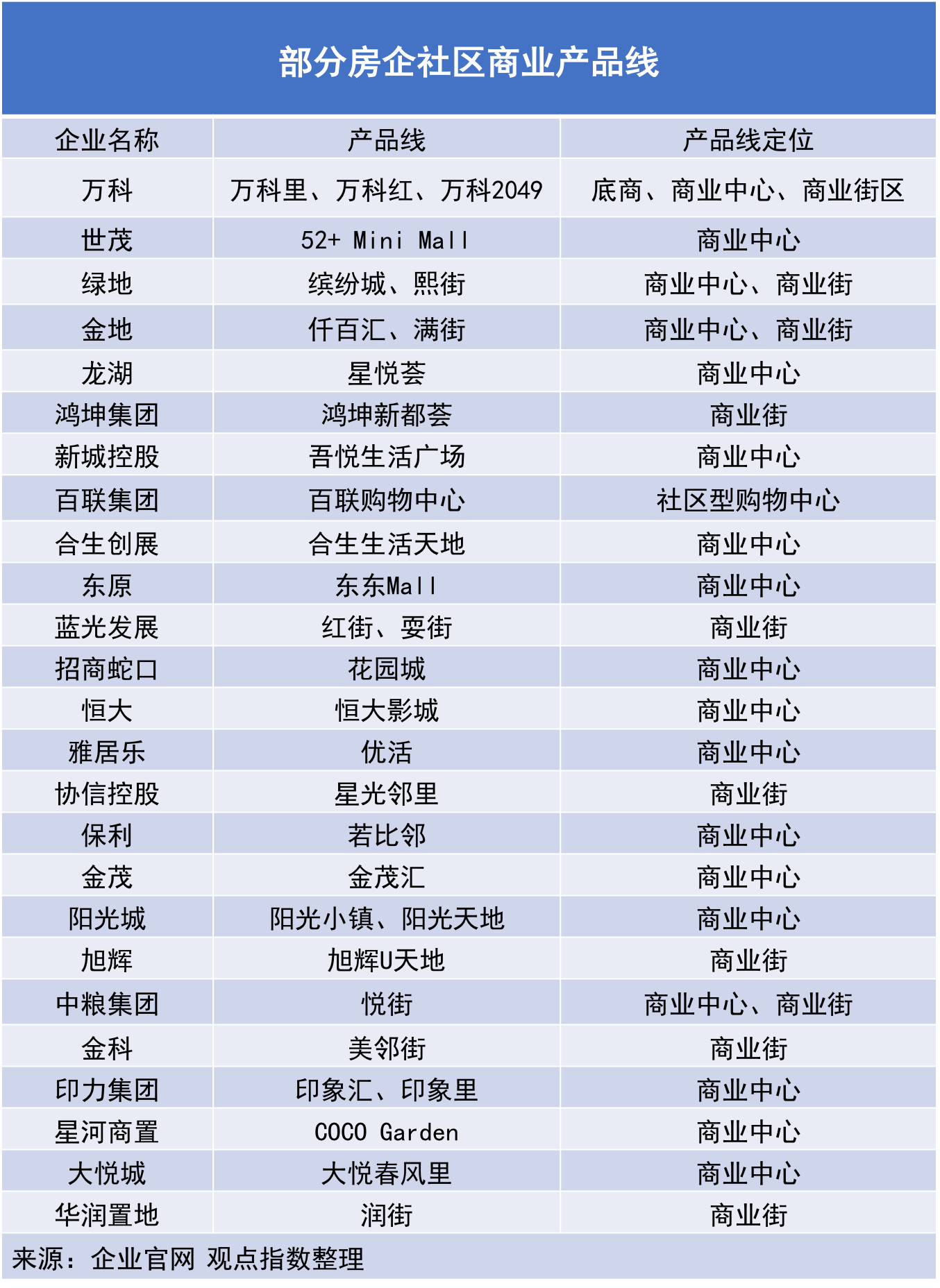

房企社區商業布局與O2O掘金

一邊是城市的持續擴張,一邊是住宅和商業的分化,同時在淘寶、京東等電商沖擊下,傳統中心商業優勢不再,商業品牌、商業資源開始謀求向社區消費、區域消費轉型。截至目前,與住宅社區相結合,大部分房企都擁有自己的社區商業拼圖。

社區商業主要提供社區居民需要的日常生活服務,具有經常性、便利性的特點,因此具備持續性消費的先天優勢,市場基礎穩定,容易形成消費黏性。但為了實現差異化競争、提升客戶滿意度,開發商應當開始由單純關注商鋪銷售轉向對商業經營的重視。

而脫胎于互聯網、線上線下都蓬勃發展的O2O,在給傳統社區商業地産帶來流量和生機的同時,還能從協同網上網下消費、對接商家和消費者需求、提升店面空間利用效率三個方面,為傳統社區商業地産的整合運營提供新方向。

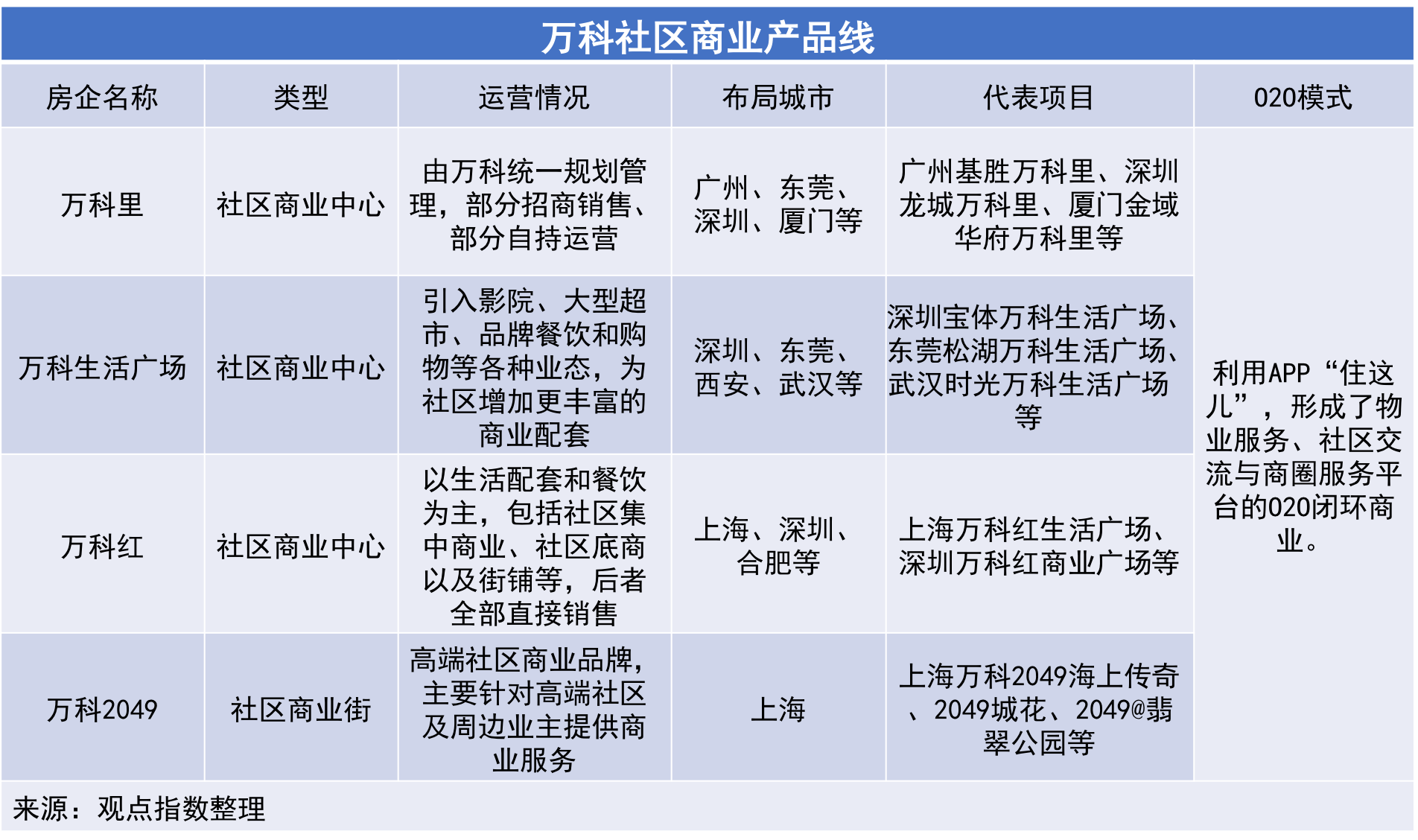

1.萬科:多條産品線布局

2018年,萬科将自身的定位進一步叠代升級為“城鄉建設與生活服務商”,對“生活服務”的強調,迎合了社區商業的發展需求。顯然,“為了發展住宅而做商業地産”的萬科,其着眼處在于“社區級”。

“五菜一湯”是萬科社區商業的初級版本,“五菜”即是萬科自創的社區餐飲連鎖品牌“第五食堂”、超市、銀行、洗衣店、藥店,“一湯”則是指萬科自營的社區菜市“幸福街市”。此模式是萬科住宅開發的標準配套。

随着時間的推移,萬科在“五菜一湯”的原有模式上,利用互聯網思維去推進,由此出現了萬科社區商業的2.0版本V-Link。該模式将原有的服務再度擴容,落地衆籌咖啡館項目、創客空間、社區圖書館、社區學堂、童玩中心、體育公園、運動MALL等。

“五菜一湯”服務體繫的關鍵詞是“自建自營”,而V-LINK模式中則是“共建共享”。與之相匹配的,則是萬科推出的社區生活APP“住這兒”。

“住這兒”以萬科業主、住戶群體為用戶,不僅可以滿足萬科業主申請報修、曝光、投訴、表揚等需求,同時打造“良商樂”将萬科小區内的所有商家拉上線,並依靠數據對這些商家分别推出了“活力排行”和“黑榜”。通過“住這兒”,萬科形成了物業服務、社區交流與商圈服務平台的O2O閉環模式。

目前,萬科社區商業的産品線包括萬科里、萬科生活廣場、萬科紅、萬科2049等,從萬科旗下各地商業公司的布局來看,未來萬科将繼續深耕社區商業,以“萬科里”為主打産品線。其中廣州萬科商業已布局近20個“萬科里”項目。

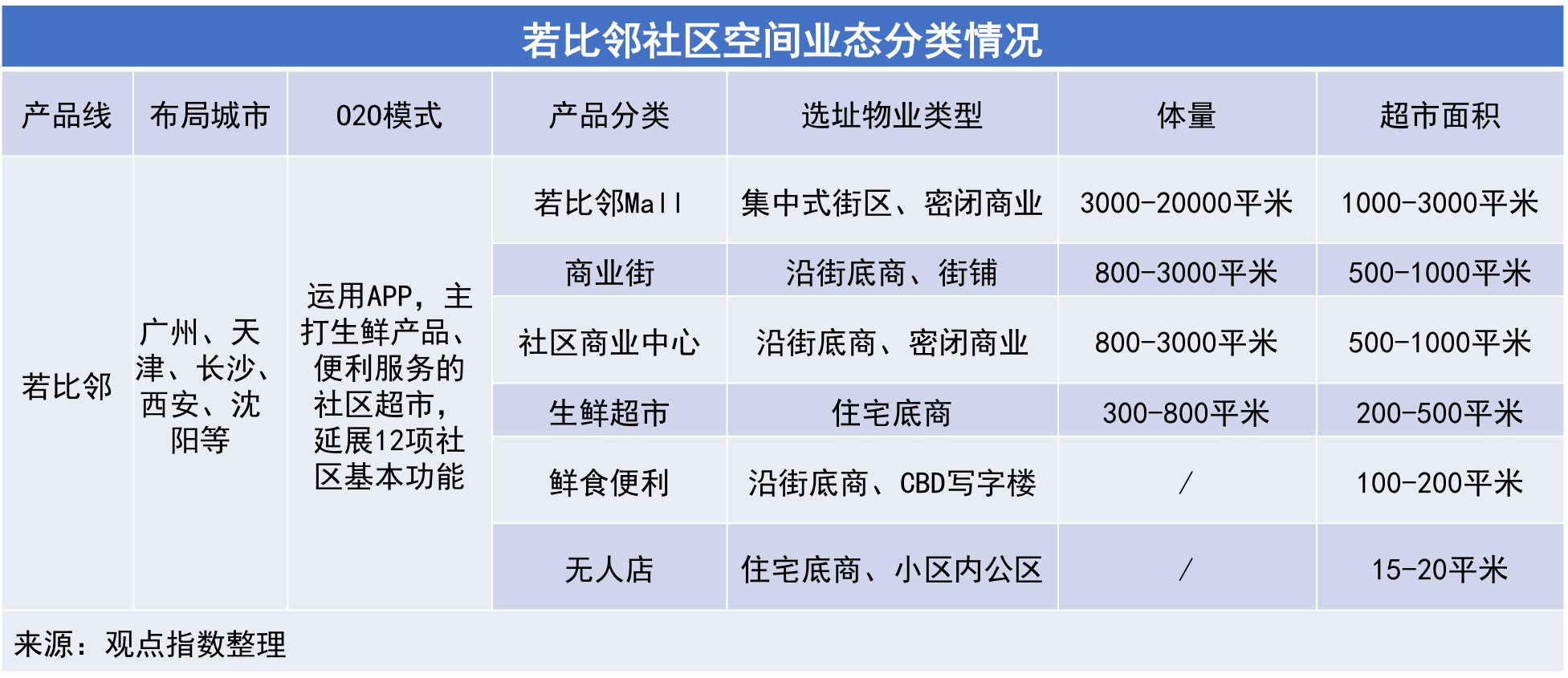

2.保利:若比鄰O2O

在社區消費服務中,保利将“若比鄰”作為社區消費服務領域的主力輸出,通過線上智能科技與線下實體店相結合,貫穿新型零售、生活服務、鄰里社交,打造社區“最後一公里”全方位服務商。

2015年,保利地産推出“若比鄰”商業品牌,計劃在旗下245個社區約5000萬平米物業基礎上,通過線上線下聯動打造社區O2O,建立標準化、可快速復制的社區商業模型。同年首個若比鄰社區商業項目于廣州保利天悅開業;2017年底,保利商業新零售項目“若比鄰無人便利店”率先在廣州開出。

觀點指數了解,在生活配套、購物休閑中,“若比鄰”采用“1+X”模式,是以自營的主打生鮮産品、便利服務的社區超市為核心驅動,搭配其他内外部延展商家的十二項社區基本功能。

其中,“比鄰超市”定位為主打生鮮産品和便利服務的社區生活超市,可以滿足消費者“日常生活一站式”的功能需求。在X便利功能中,比鄰洗衣由保利自營,同時引入藥店、面包、中西式快餐、健身、美容美發、兒童娛樂、家政服務、沖印、五金維修、銀行等。

保利若比鄰專注于社區的全渠道消費。截至目前,若比鄰對外共發布了六類産品,即若比鄰MALL、社區商業中心、商業街、生鮮超市、鮮食便利及無人商店。它的邏輯是,通過社區MALL、社區商業中心,串起生鮮超市、鮮食便利店、無人便利店等的發展。這其中涉及到選址、選品、供應鍊、技術、資金、團隊等各個要素。

數據顯示,截至2018年1月,保利商業已落地60家社區商業中心。今年若比鄰向廣州、佛山、重慶、成都、上海、西安等城市拓展,“社區MALL”産品線在長沙、西安、沈陽、南京陸續開業。預計年内将開業及拓展300個若比鄰社區商業中心。

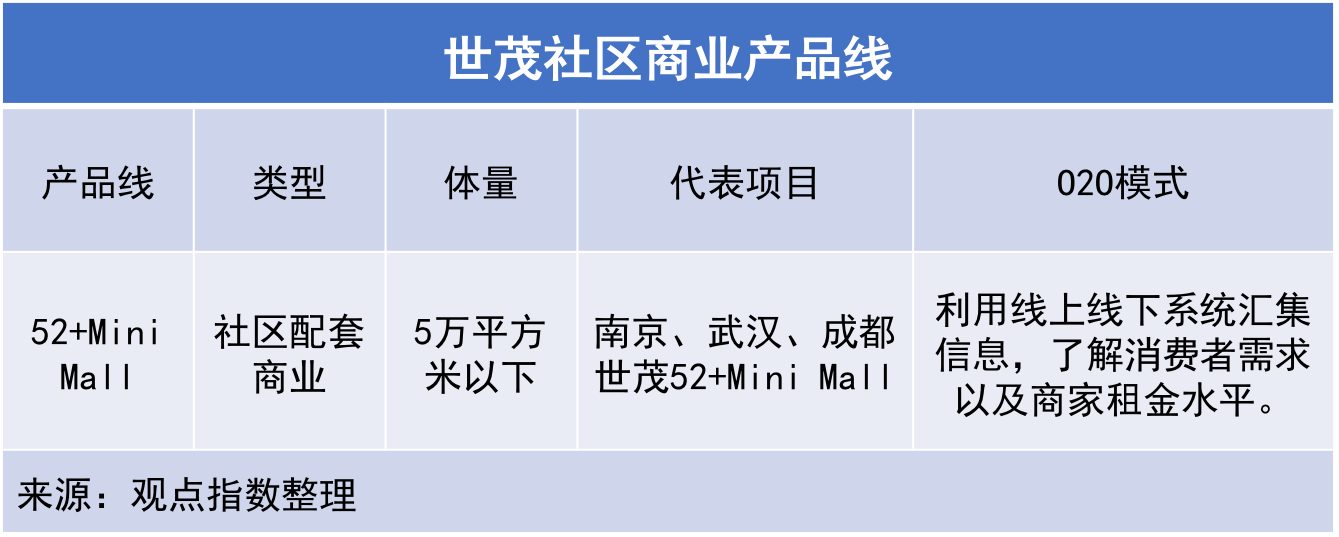

3.世茂:52+Mini Mall

2015年,依托旗下100多個住宅社區,世茂集團計劃推出社區商業Mini Mall産品線,命名“52+”,該産品線成為世茂社區商業發展的重要方向。随後,南京、武漢世茂52+Mini Mall相繼落地;2017年12月,成都項目也已開業。

觀點指數了解到,世茂52+Mini Mall的體量較小,一般為5萬平方米以下,因此資金沉澱較少,對于現金的回流有很大的好處,具有比較強的復制性。該産品線一般作為社區或寫字樓的商業配套。

在業态配比上,52+Mini Mall将商品分為線上銷售和線下銷售兩類,将具有體驗性的、互動性的、刺激性的消費放在線上:将可虛拟化的消費,比如将某些服裝品牌通過電子試衣鏡的方式做成線上店,進行線上消費。

除此之外,“52+Mini Mall”利用O2O繫統匯集線上線下店鋪及消費者信息,了解消費者需求,估算商家的營業額上限,從而提出更合理的租金水平,更能為業态分布區域提供較好的數據支持。

街區商業:復制擴張與業态差異化

街區式商業,是指在合适的尺度上從人性、文化和城市發展的角度出發滿足人口的居住並提供豐富的商業及休閑配套的混合型增值物業。

回溯過往,商業街區是從馬路上零售商品交易點、沿街商鋪發展而來,最後演變為城市綜合體。如今,在大型購物中心項目不斷涌現的同時,街區商業也在逐漸受到青睐,逐步在商業地産行業内占有一席之地。

近幾年來,一方面購物中心的競争不斷加劇,要做好一個大型購物中心的難度越來越高。另一方面,以小而美見長的開放式主題街區卻悄然興起,似乎厭倦了大盒子的消費者們,又有回歸街區商業的趨勢。

總體來看,盒子商業與街區商業各有優劣,相較于更注重整體運營、資金回籠周期較長、呈現同質化的購物中心,商業街區的主題化和差異化,能較好地克服業态類似、模式單調的情況,同時也能利用分期建設、分單元銷售經營的模式,加快資金回流。

而通過将龐大綜合體的體量化整為零,街區商業創造出類似步行街區的室外空間體驗感受,以及多層次的商業空間組織,既具備了高效、集約、符合的傳統商業綜合體的特點,也在開放性、城市性、體驗性等諸多方面得到提升。

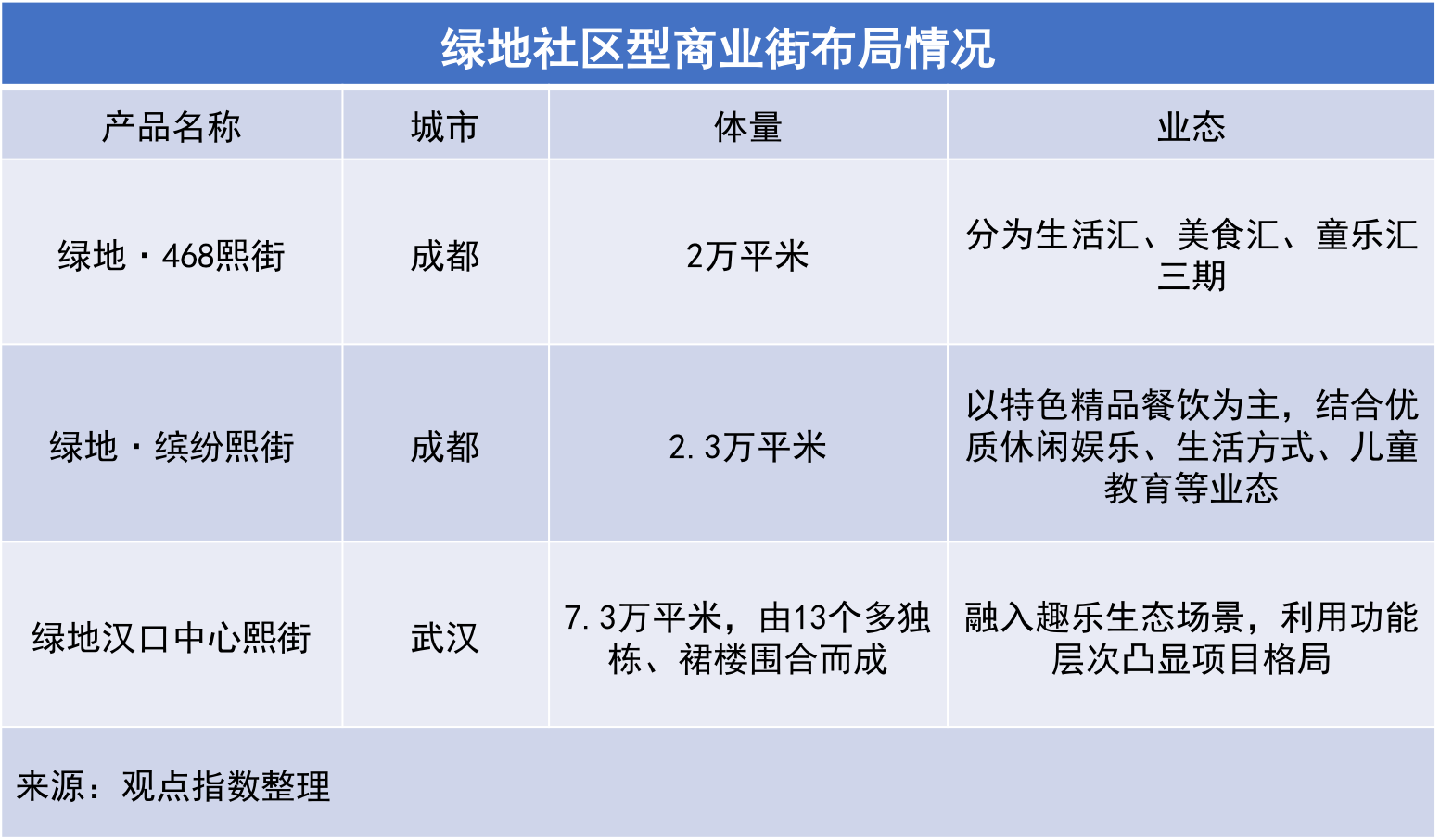

目前,一些房企均有意識布局街區商業,並逐漸形成兩大類型:一種是社區型的街區商業,比如綠地的“熙街”、藍光的“耍街”等。另一種是街區式購物中心,比如成都遠洋太古里、上海大甯國際商業廣場、上海新天地等。

社區中的街區商業屬于典型的依托高頻次消費的商業産品,無論是在體量、業态、招商和運營等方面門檻都相對更低,而這也是大多品牌房企頻頻加碼社區型街區商業的重要原因之一。

以綠地為例,在開發了缤紛城等一繫列針對區域及社區的商業體之後,它針對成都市場提出了社區商業産品線“熙街”。在成都的綠地·468熙街、綠地·缤紛熙街相繼落地之後,又迅速在貴陽布局綠地·新荟熙街,在武漢布局綠地漢口中心熙街。

與此同時,綠地确定了社區商業“熙街”的三大核心業态——餐飲、兒童、生活方式,在此基礎上輔以生活配套業态,針對不同項目的實際情況,進行了業态比例的劃分。

與綠地的熙街類似,藍光發展的耍街也開啟了全國復制擴張的步伐,其在成都、重慶、蘇州、武漢、青島等多個城市已布局主題耍街。相比于傳統的街區商業,耍街專注1-3公里範圍鄰里消費,集川派美食、休閑娛樂、親子教育、生活配套四大體驗式消費要素于一體。

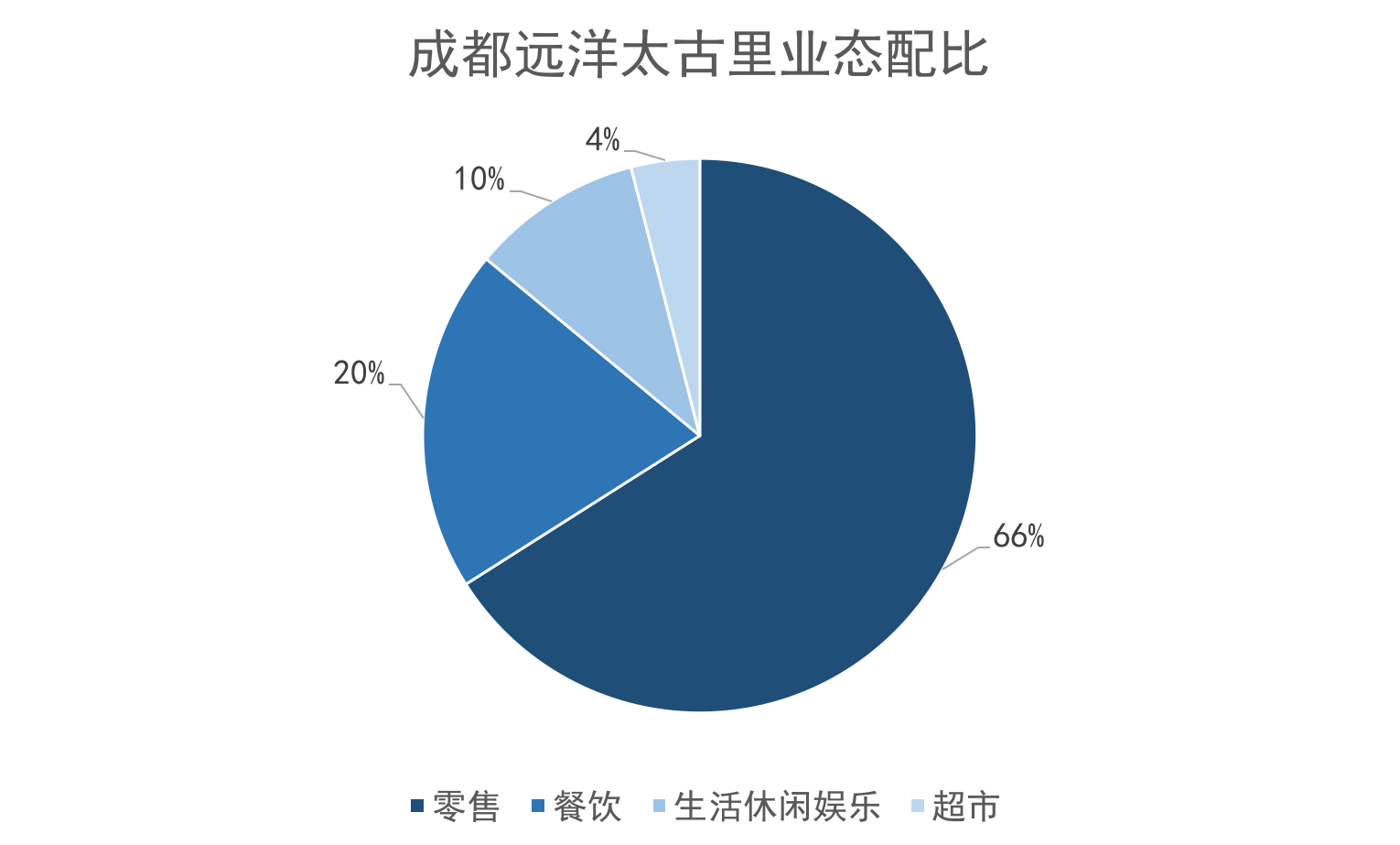

街區式商業是繼購物中心之後出現的商業類别形态,更注重消費的體驗感、場景感,追求的是品位消費、享受型消費,因此在其四大業态配比特征中,除了零售之外,餐飲、娛樂業态所占比例往往不低。

以街區綜合體成都遠洋太古里為例,該項目分為兩個部分,“快里”由三條購物街貫通東西兩個聚集人潮的廣場,體現時尚潮流;“慢里”則圍繞大慈寺精心打造慢生活里巷,服務于熱愛休閑生活和美食的人群。

目前在該項目的業态配比中,零售面積占比66%、餐飲與生活休閑娛樂合共占比30%,而超市占比僅為4%。

來源:國家商務部 觀點指數整理

在保留古老街巷與歷史建築的基礎上,成都遠洋太古里加入2-3層的獨棟建築,形成傳統又現代的建築風格,營造出一片開放自由的城市空間。與此同時,該項目還不斷引入各類首店、旗艦店、快閃店、網紅店、IP店,增加新鮮感。

2018年上半年,成都遠洋太古里的租金收入總額上升;零售銷售額增長29%。于2018年6月30日,該項目租用率為96%。

此外,上海新天地也是街區商業中的一個比較成功的案例。資料顯示,上海新天地總面積3萬平方米,以上海獨特的石庫門建築為基礎,将上海傳統的石庫門里弄與現代新建築結合起來,集文旅、商業、住宅于一體。

該項目的商業部分也分為北里和南里兩部分,北里業态主要為餐飲、零售/服務和藝術休閑娛樂,面積占比分别為42%、38%、20%;而南里也包含這三種業态,比例分别為37%、45%、18%。由此看來,其餐飲及休閑娛樂占比之大則更為明顯。

面對商戶,上海新天地只租不售,以便集中力量調控風格與業态,凸顯特色。而在國内,南京、甯波、蘇州、廈門等城市,正在復制“新天地”的産品線。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:曾樹佳

審校:勞蓉蓉