在分化局勢中,聯合辦公的頭部企業仍然憑借着較強的抗風險能力前行。

觀點指數 近幾年來,“規模”一直是聯合辦公領域的第一訴求,彼時企業融資、並購、對標競争等動作不斷,進擊資本市場的呼聲更是此起彼伏。但經濟環境的下行以及市場流動性的收緊,使得行業自去年第四季度以來,經歷了一輪低谷期。

關店、退租、裁員、融資受阻的消息屢屢傳出,大環境的壓力,迫使聯合辦公在某種程度上進入沉澱調整期。顯然,過去跑馬圈地、快速擴張的節奏已經不是合适的生存狀态,取而代之的關注點是收資平衡、盈利、穩紮穩打。

不過,在分化局勢中,聯合辦公頭部企業仍然憑借着較強的抗風險能力前行。

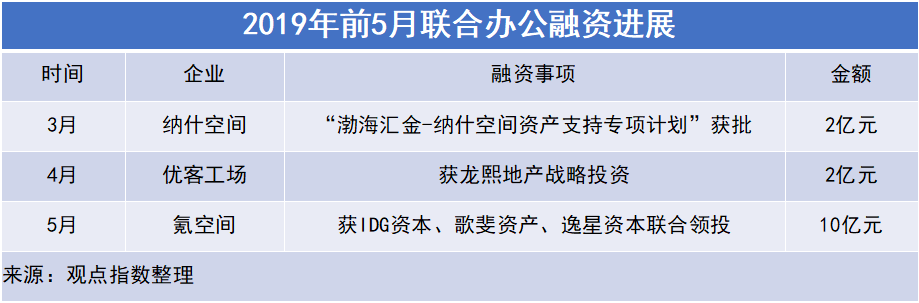

2019年前5月,納什空間、優客工場、氪空間等都有相應的融資動作,項目的布局也有了新的進展。

低潮與分化

作為寫字樓市場的衍生領域,聯合辦公的供應來自于辦公樓的投資進展。以往的數據顯示,近來辦公樓單月投資額已不復2017年年中788億元的高位;自2018年4月份,辦公樓單月投資額同比增速連續出現了負值。今年4月,全國辦公樓投資額為445億元,為20余個月中的最低值,仍處于負增長。

數據來源:觀點指數整理

從供需角度看,部分城市過高的空置率拉低了寫字樓整體開工投資的積極性;而存量的累積,正好給聯合辦公獲取場地的機會。相關數據顯示,2018年共享辦公在國内寫字樓市場全年吸納面積約50萬平方米,為2017年的3倍;9個主要全國性共享辦公品牌在7個國内主要城市新增125個網點,新增工位數超過10萬個,均較2017年有明顯增長。

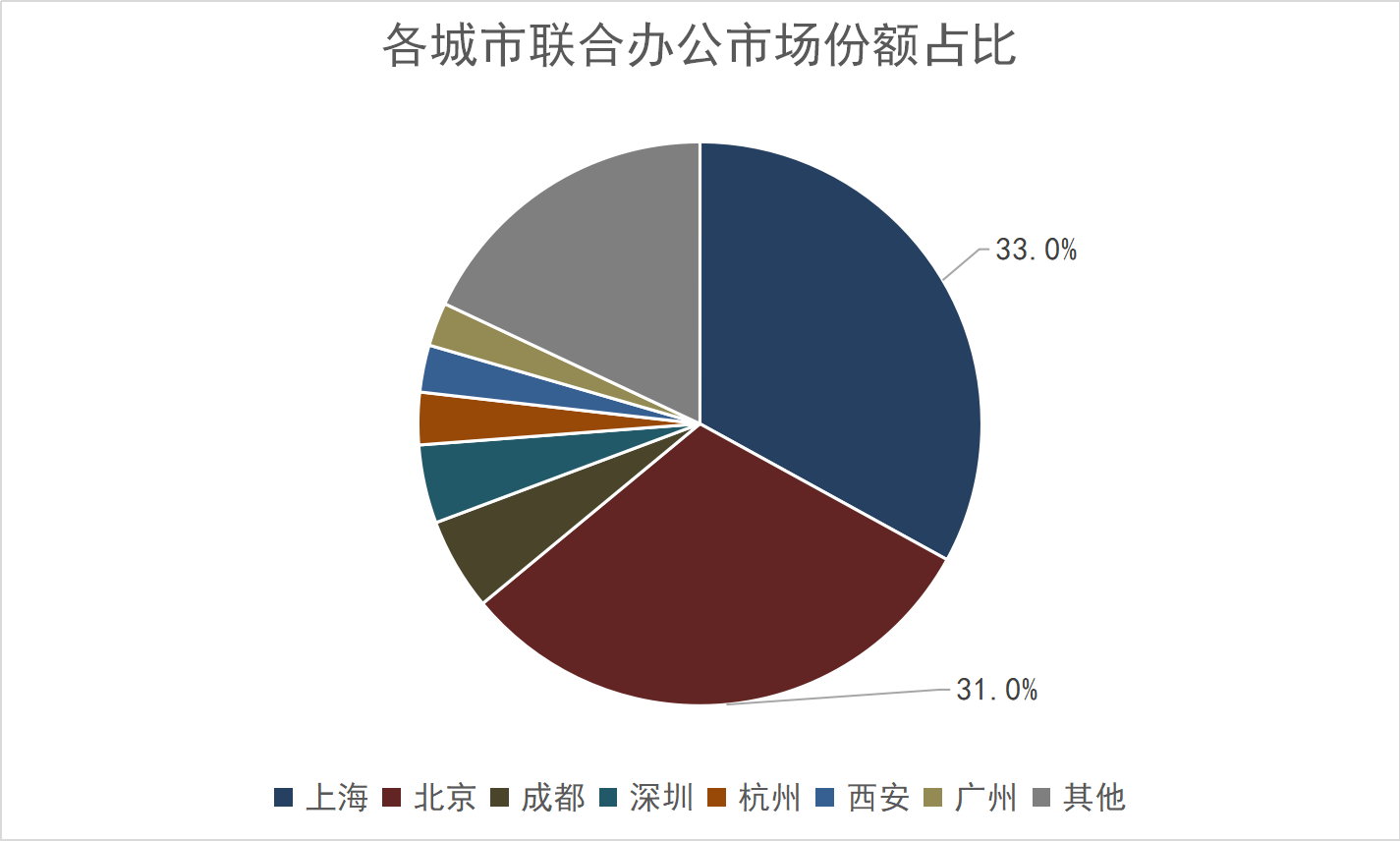

但據觀點指數統計,目前各城市的聯合辦公市場份額已出現了分化的格局。

具體而言,北京仍是聯合辦公競争的主戰場之一,市場份額為31%。辦公科技的革新、就業人口結構的變化等因素,帶來了工作場所需求的轉變。過去三年,在資本的助推下,北京聯合辦公業态的存量面積規模增長了8倍。

北京的聯合辦公集中于CBD及周邊、中關村、上地、望京,受租金價格高企的制約,該業态在北京甲級寫字樓的租賃面積占比顯著低于上海。過去三年,聯合辦公企業不得不把拓展目標瞄準低品質寫字樓、購物中心等物業。相較于傳統辦公,北京聯合辦公有向商圈周邊傾斜的趨勢。

進入2019年,由于行業整體環境陷入低潮,聯合辦公企業于上海、北京的布局都有所減緩。但作為衆多企業的重倉地,上海目前總體的市場份額仍最高,達33%,網點主要集中于老黃埔、南京西路、徐家匯、陸家嘴等傳統商圈。在該城市中,共享辦公占寫字樓面積達3.5%,已成為亞太地區最大的共享辦公市場。

此外,在其他一線城市中,深圳、廣州聯合辦公業态的市場份額分别為4.5%、2.5%。而于二線城市中,成都的市場份額超過了深圳,杭州、西安等城市則超過了廣州。由此可見,雖然一線城市的聯合辦公體量占比71%,但往低能級城市下沉的趨勢,仍得到一定程度的呈現。

數據來源:觀點指數整理

許多中小企業對聯合辦公仍有較大需求,而大型企業雖然不會用聯合辦公空間替換北京或上海的傳統辦公室,但他們可能會在二線城市采用靈活的辦公模式,建立分支辦公場所,這為聯合辦公城市布局的下沉提供了動力。

今年以來,部分聯合辦公企業提及布局時,都表示将進一步涉足部分二三線城市。例如,ATLAS寰圖就于月内新拓了西安項目,而優客工場提及将集中落地8家新社區,落地的城市就包括成都、常州、甯波、青島、南京等二三線城市。

融資急纾困

經過兩三年的成長,聯合辦公目前還未能找到成熟的經營模式;該業态換租成本低、租期不穩定、客群的屬性雖然決定了其較為靈活的租賃方式,但同樣面臨着市場波動性較大的風險。

由于聯合辦公業态還未步入穩定期,融資就成為了企業維繫生存的關鍵一環。今年前5月,流動性相對于去年下半年有所改善,業内多家龍頭企業也推動着自身的融資進展。據觀點指數統計,1-5月份,納什空間、優客工場、氪空間等總共獲得了14億元的融資額度,相比于去年同期的10.1億元,增長了38.6%。而且,融資方式也呈現出多樣化的特點。

其中,股權融資依然是企業資金輸血的主要途徑。4月份優客工場獲得了星牌集團旗下龍熙地産2億元的戰略投資;這是星牌集團對優客工場的第三次投資,也是優客工場D輪後的戰略融資。

而5月份,在經歷了諸多負面消息之後,氪空間也迎來了IDG資本、歌斐資産、逸星資本的聯合領投,額度為10億元。據悉,此次融資是氪空間歷史上單筆金額最高的一次融資,所獲資金将用于進一步推進新戰略的發展實施。

除此之外,3月份,納什空間聯合辦公領域首單ABS獲批,則為行業的融資開辟了新的路徑。該ABS名稱為“渤海匯金-納什空間資産支持專項計劃”,優先級為AAA級,獲批額度為2億元。項目由渤海匯金證券資管作為資産支持證券的承銷商和管理人。

值得注意的是,與一般以實物做抵押資産不同,納什空間此次發行的ABS,是以租賃租金作為支持資産,也即利用預期租金作為融資的籌碼。這對于輕資産運營的納什空間來講,更有利于資金的配置與周轉。

ABS較為注重基礎資産的質量,雖然融資成本高于同等級的信用債,但如果企業的資産評級高于主體評級,仍能夠實現較低成本的融資。另一方面,資産證券化對于企業在融資的同時,也起到保持資産負債率的作用。

總體而言,行業的集中度也在融資中有所體現。2018年,國内共享辦公規模排名前五的企業獲得投資接近95億元,在行業中占比超過九成。

進入2019年,聯合辦公的融資集中于龍頭企業中。

資本的呼喚

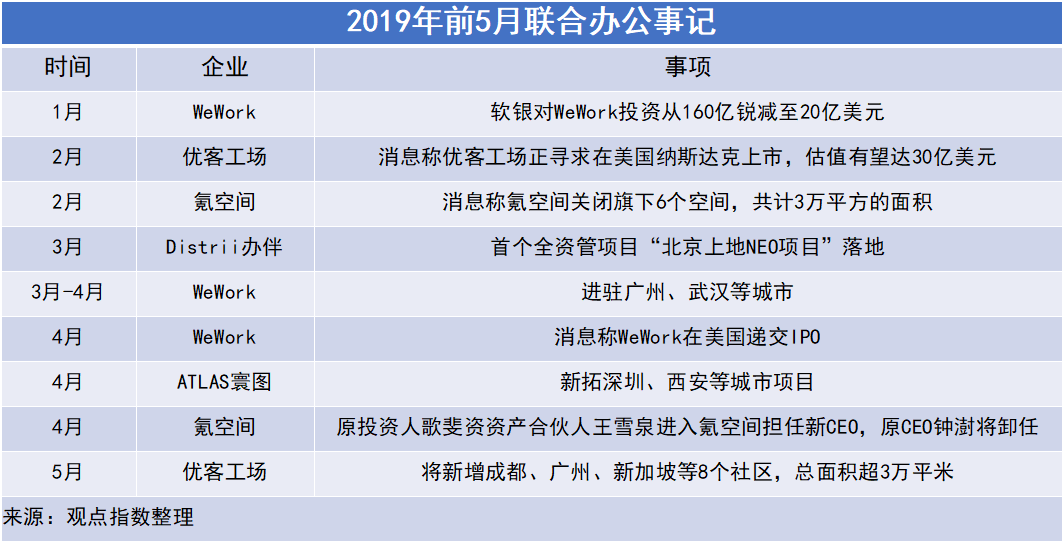

獲得資本助力之後,“上市”就成為了被提及的關鍵詞。而與上市傳言産生交集最頻繁的主體,要數優客工場與WeWork等企業。

今年2月份,有消息稱優客工場希望今年在紐約納斯達克上市,並尋求30億美元估值。據知情人士透露,此前優客工場曾考慮在香港上市,但後來将目標改為紐約。目前,優客工場已聘請花旗集團和摩根大通開展相關工作,最早将于2019年三季度在納斯達克上市。

無獨有偶,4月份,WeWork宣布在美國提交上市申請,可能将成為今年美股市場繼Uber之後的第二大IPO。而近日,據外媒報道,WeWork正與銀行就其首次公開募股之前安排27.5億美元信用額度進行談判,推動IPO進展。

但在追逐資本市場的同時,聯合辦公業态的盈利問題仍然困擾着企業。例如WeWork,2018年其營業收入約18億美元,淨虧損19億美元,虧損額度進一步放大。

而盈利問題疊加經濟下行周期等因素,部分企業今年以來調整了布局的節奏。數據顯示,一季度,北京寫字樓成交占比中,聯合辦公只占4.3%,與去年全年17%的占比相比,活躍度大幅下降。在此期間,中資運營商基本沒有在北京開新店,發展轉為維穩策略。

此前兩年,優客工場開啟了頻繁並購。據觀點指數統計,2018年,聯合辦公大型並購交易達8筆,優客工場就占了里面的7宗。但今年以來,該企業放緩了並購的腳步,創始人毛大慶更發布文章稱:“到眼前的節點,我也已開始考慮放慢一點,紮紮實實地步入規模效應後的長尾效應階段。”

而向來對標WeWork的氪空間,近來則很少提及規模。在獲得10億元的融資之後,原投資人歌斐資産合伙人王雪泉進入氪空間擔任CEO。此前他對外表示,氪空間不是簡單地做規模,在策略上、戰略上更關注的是盈利,賺錢是商業地産的本質。這轉變了其此前“規模第一、效益次之”的認知。

但緩步並不代表止步,近月來,頭部企業仍然在擴大布局。

1月份,優客工場宣布進駐新加坡“華爾街”珊頓道,這是它在新加坡的第三個社區。此前,優客工場已在新加坡布局緯壹科技城社區、新達城社區兩個項目。

5月份,消息稱優客工場将集中落地8家新社區,落地城市包括成都、廣州、常州、新加坡、甯波、北京、青島、南京,新開面積達3萬多平方米。據統計,截止今年5月,優客工場已在全球44 座城市布局了200余個聯合辦公空間,會員數超過了30萬。

此外,WeWork也于3至4月份宣布進駐武漢、廣州;ATLAS寰圖也新拓了深圳、西安等項目。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:曾樹佳

審校:勞蓉蓉