除了市場激烈角逐之外,現階段部分物流企業面臨業務渠道和應用場景缺少,運營商面臨人力和倉儲成本上升的壓力等問題,整個物流行業迫切需要整合資源,做到協同高效率發展。

深圳産業用地騰挪

10月23日,深圳寶安區工信局發布《深圳“互聯網+”未來科技城選址地塊重點産業項目遴選方案》,确認騰訊為意向用地單位。這意味着11月29日出讓的深圳寶安大鏟灣港區A002-0076宗地不出意外将落入騰訊手中,建成200萬平方米的“新鵝廠”。

資料顯示,A002-0076宗地用地規模80.9萬平方米,總建築面積200萬平方米,用地功能是新型産業用地(M0)+公共管理與服務設施用地(GIC),以“帶産業項目”方式挂牌出讓,期限是30年。項目将建設“六基地一平台”。值得注意的是,這個地塊是由“海域土地許可”性質用地變更成“産業用地”的。

事實上,近段時間深圳改變土地使用性質為“産業用地”、新增産業用地供應的案例不在少數。

據相關數據統計,截至2018年12月31日,深圳市已列入計劃的工改工項目共計165個,拆除規模共計862.8公頃。在不久前的8月2日,深圳首個平方公里級“工改工”項目——寶安區新橋東城市更新項目拆除啟動,項目片區總面積231.84萬平方米,預計總投資585.8億元。項目建成後,将釋放數百萬平方米量級的産業空間。

而在政策方面的舉措,10月1日,深圳正式實行《關于規範産業用房租賃市場穩定租賃價格的若幹措施(試行)》,提出加大産業用房供應,到2020年,深圳市新增建設籌集創新型産業用房建築面積不少于800萬平方米。

上述種種迹象體現出了深圳政府騰出産業空間、發展産業的決心,這種決心並非空穴來風,而是深圳先行示範區定位下的必然要求,同時也是深圳針對産業用地供求結構失衡,租金較高以及産業流失的一種應對措施。

來源:觀點指數整理

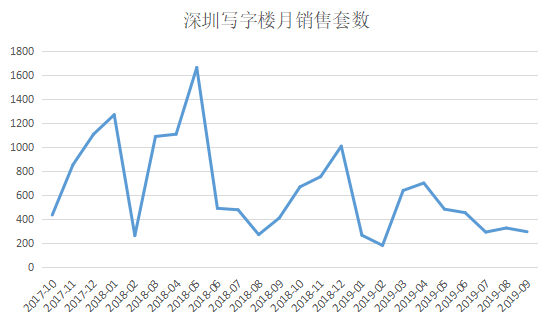

過去一段時間,由于面積小、租金高等因素,深圳寫字樓空置率一直處于居高狀态,其中也包括了産業園區中的寫字樓項目。根據第一太平戴維斯發布的數據顯示,今年三季度,深圳甲級寫字樓空置率環比上升4.3個百分點至22.4%,部分片區空置率超50%。

此外,深圳周邊區域産業用地增加而形成的替代效應也帶來不利影響。例如東莞2019年初步安排338個的重大建設項目中,“産業工程”占比近七成,其中松山湖産業用房供應量超90萬平方米。這在一定程度上分流了深圳的招商資源,如去年7月華為将研發等部門從深圳搬遷至東莞松山湖就是一個佐證的案例。

為此,深圳需要增加産業用地的有效供給,調節産業用房租金,為優質的實體制造業回流築巢引鳳。7月9日,深圳前海管理局提出的“回歸企業辦公用房租金補貼”就是促進産業回流的重要方案。

ESR“二進宮”

最近,亞太地區最大物流地産平台的ESR在香港成功上市成為市場關注焦點,ESR本次IPO最終發售價格為16.8港元,認購倍數3.22倍,募資總額超過126億港元,是2019年香港第二大規模的IPO,僅次于10月份香港IPO籌資57.5億元的全球啤酒業老大百威亞太。

值得注意的是,此次是ESR的第二次IPO計劃,早在今年3月初,ESR就向港交所提交了上市申請,但6月中旬,ESR以“因鑒于目前市況”的理由延後了“IPO”計劃。

招股書顯示,ESR主要發展亞太區一線及1.5線城市的物流地産,賬面估值約為29億美元,資産管理規模約為202億美元,管理建築面積合共超過1530萬平方米,物流資産主要位于中國、日本、韓國、新加坡、澳大利亞及印度等國家。

财務數據方面,ESR的收益由2016年的9670萬美元增加58.5%至2017年的1.53億美元,並進一步增加65.8%至2018年的2.54億美元。截至2019年6月30日止六個月,ESR的收益為1.55億美元。

ESR表示,公司收益錄得顯著增長是由于基金資産管理規模強勁增長,導致管理費收入增加所致。

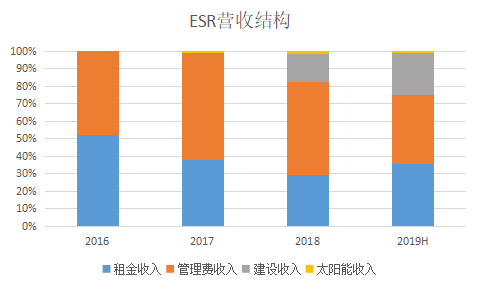

數據來源:ESR招股書 觀點指數整理

ESR的收益可分為租金收入、管理費收入、建設收入和太陽能收入。其中入賬的建設收入和太陽能收入是指澳大利亞物業開發公司CIP和日本若幹設施的太陽能電池闆産生的收入,占比較小;租金收入和管理費收入占比較大,2018年兩者收入占比分别為29.2%、53.4%。

ESR收益結構最大的特點是,作為一家物流企業,管理收入費卻占據了營收的半壁江山。翻看招股書,ESR管理收入費包括基本管理費(基金規模1-2%)、資産管理費(基金規模的1%或物業資産總額的0.5%)、開發費(開發成本4-5%)、租賃費收入(通過物業交易獲取,1-2.5個月的租金)、收購費(土地成本的1-1.75%,物業的0.75-1.75%)及超額收益(淨利潤的10%-32.5%);租金收入即是指物業租賃獲得的租金收入。

而目前ESR的資産結構是:直接擁有的投資組合資産共75個物業,已竣工面積157.8萬平方米;管理基金及投資公司所持的投資組合資産共213個物業,已竣工面積693.9萬平方米。憑借着基金的大規模和多環節收費,管理收入費超過微薄的租金收入也在情理之中。

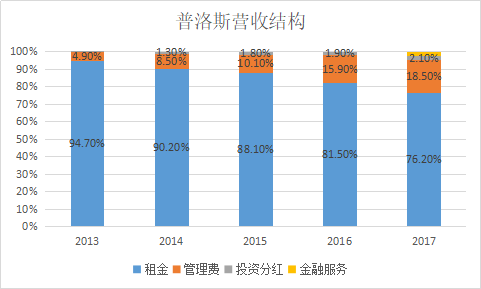

數據來源:普洛斯年報 觀點指數整理

其實,ESR依賴基金管理的運營模式跟普洛斯異常相似,都是通過設立、募集基金,收購資産包,置入所設立的基金,然後打包IPO或者出售以回籠資金,再進行新一輪投資。不過ESR對基金管理收入的依賴度比普洛斯更高。

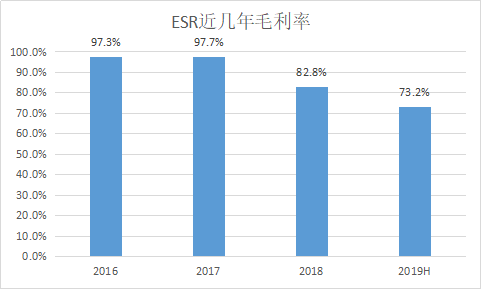

數據來源:ESR招股書 觀點指數整理

依靠運營基金投資管理的這種輕資産、少投入運作方式,ESR僅以595名員工就賺取息稅前利潤近10億人民币。在首日挂牌後,ESR憑借着高毛利率等良好的經營數據受到市場資本追捧,開市價為17.6港元,超出招股價4.76%,目前市盈率近43倍。但其“重基金+地産”運營模式的穩健性還留待日後市場考究。

物流地産加速整合

自2015年開始,中國物流市場就已經涌現出了一些“新生代”,比如萬科旗下的萬緯物流,物流行業格局逐漸發生改變。據相關研究機構顯示,截至2019年第一季度,普洛斯物流依舊是行業的龍頭老大,市場份額為33%,但相比2015年占比高達55%來說已經有所下降;而在2015年剛成立的萬緯物流後來居上,市占比為6.1%,暫位列第二位;ESR以6.0%的市占比暫時位列第三。但在ESR上市,插上資本的翅膀之後,物流行業的市場情勢必然發生改變。

除了市場激烈角逐之外,現階段部分物流企業面臨業務渠道和應用場景缺少,運營商面臨人力和倉儲成本上升的壓力等問題,整個物流行業迫切需要整合資源,做到協同高效率發展。

目前,市場上資源整合的手段包括成立資管平台進行投資或是收並購等。

10月8日,萬科拟與天津荣泰成長、比亞迪汽車工業有限公司共同投資“橫琴和諧鼎泰股權投資企業(有限合夥)”,募集規模為11.01億元,投資目標及範圍為主要投資于科技、物流等領域的優秀子基金。

比亞迪是萬科的長期合作夥伴,2016年,兩者曾簽署戰略協議,在國内各城市的軌道交通發、工業園區開發以及海外業務開發中開展合作。此次萬科再次尋求“老夥伴”成立“母基金”,通過獲得、持有及處置投資物流等項目,獲取長期投資回報。

萬科之外,通過成立基金或者資管平台進行物流資産投資的房企並不少見,比如遠洋。遠洋通過旗下設立的資管平台遠洋資本對物流資産進行PE投資。2016年及2017年,遠洋資本分别對中國物流資産、鄭明現代物流以及九曳供應鍊等物流企業進行投資,完善物流尤其是冷鍊方面的規模布局。

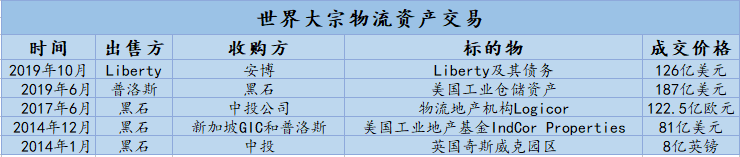

值得注意的是,10月27日,物流地産行業發生了一起大宗交易並購事件。安博和競争對手Liberty Property Trust發布聲明,安博将以換股方式收購Liberty及其債務,此項交易規模約126億美元。

Liberty Property Trust是一家大型工業地産商,在美國和英國擁有和管理1.09億平方英尺(約1013萬平方米)的工業地産和辦公樓。安博表示,此次收購将擴業務網絡和客戶群,形成資産組合間的戰略協調,使我們得以收獲短期成本和長期收益之間的協同。

來源:觀點指數整理

事實上,物流地産行業的大宗交易時有發生,有的是将置入物流資産的基金全部出售,獲取資産增資收益,進行下一輪物流資産開發投資;或者是為了擴大規模,形成協同性發展和獲得規模經濟效益,而去收並購行業内的大型企業。兩種背景下的交易都是為了做大規模,争搶物流行業的份額和利潤。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:詹興晶

審校:歐陽穎