年初疫情的影響,讓聯辦行業的靈活性、空間服務、租賃成本等優勢日漸顯現,靈活辦公服務需求進一步被釋放,行業發展将更具想象性。

在經歷了爆發、遇冷與撤退三個階段後,進入第五個發展年頭的聯合辦公行業,年内繞不開“變革”、“轉型”等關鍵詞。

當前,行業已經過渡至新的節點,企業運營逐漸從單一的租金模式開始轉向“租金+服務收入”的綜合模式。此前聯辦企業為了搶占新市場不計成本擴張,對市場定價造成了負面影響。未來共享辦公行業将迎來一段整合期,部分小規模的運營商或盈利不善者,将被迫退出市場或主動尋求合作機會。

此外,年初疫情的影響,讓聯辦行業的靈活性、空間服務、租賃成本等優勢日漸顯現,靈活辦公服務需求進一步被釋放,行業發展将更具想象性。

随着行業發展,不少聯合辦公企業亦借助科技等手段實現創新,降低運營成本的同時,也提高入駐企業的辦公體驗。

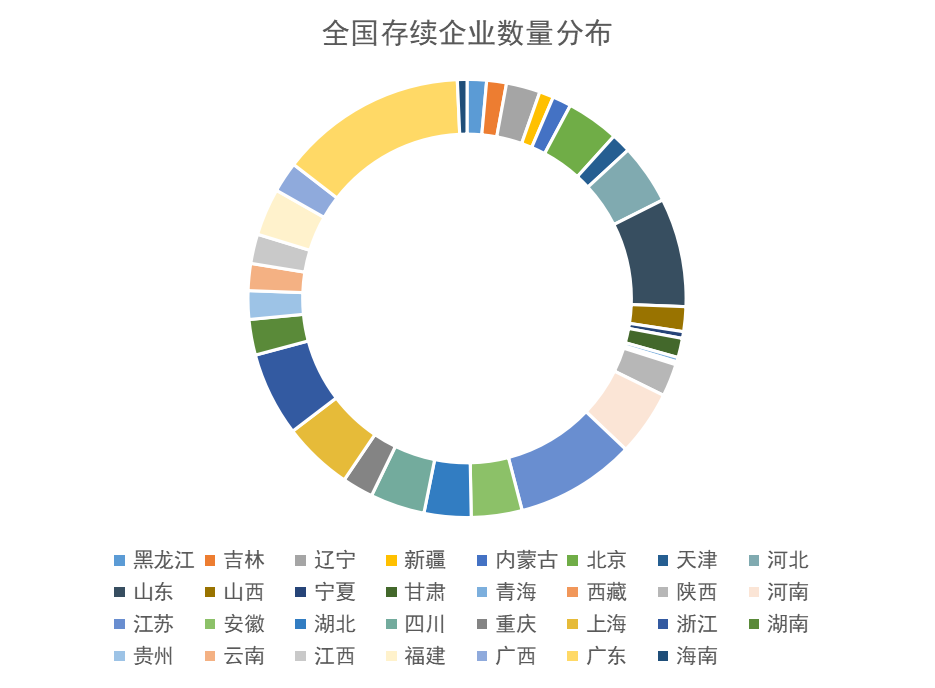

全國存續企業3042萬戶,廣深聯辦市場開發空間巨大

聯合辦公項目對所處區域或城市的經濟環境往往有一定要求,而企業數量是衡量地區經濟活力的重要指標。企業數量的多少,代表着該區域聯合辦公市場的空間大小。

天眼查數據顯示,2009-2018年間,國内31個省/直轄市/自治區(不含港澳台)共有4017.64萬戶企業(不含個體工商戶)注冊成立。截至2019年9月,975.38萬戶已注銷,仍然存續的企業數量約為3042萬戶。

圖表中可以看到,目前國内存續企業數量較多的省份多位于東部沿海區域,並且南方省份的整體企業數量要普遍高于北方。同時上述區域自改革開放以來經濟發展速度顯著高于内陸省份,擁有着更高的經濟活力,也為聯合辦公企業提供更多的客戶資源。

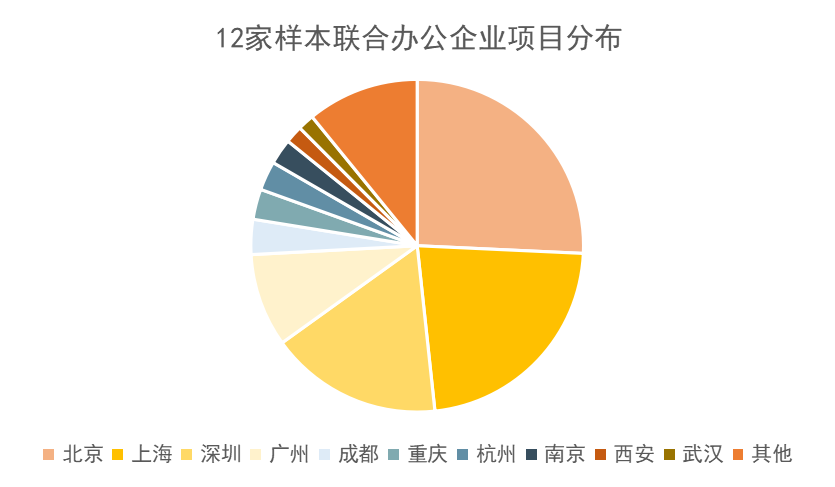

觀點指數整理了12家實現全國化布局的聯辦企業數據,包括優客工場、雷格斯、WeWork中國、氪空間等,可以看到這些企業旗下約998個開業項目的布局基本與上述區域復合,這也體現了國内頭部企業的擴張邏輯。

數據顯示,在4個一線城市中,北京、上海的聯合辦公項目仍占據了12家頭部企業大部分市場份額,占比分别達到了22.75%和19.94%;廣州、深圳的聯合辦公項目占比較少,其中深圳占了14.83%,而廣州則僅占8.02%。

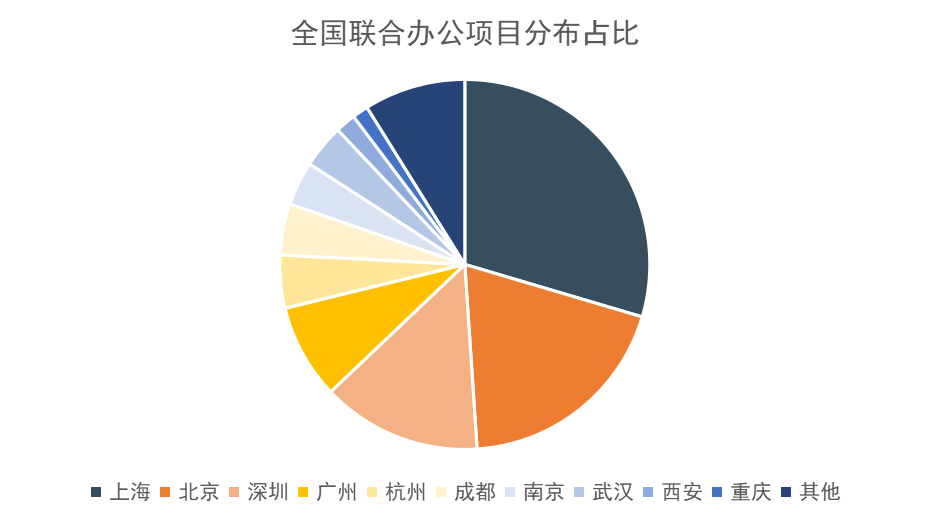

觀點指數同時從各個租賃網站上抓取全國範圍内超2000個挂牌的聯合辦公項目,剔除重復項後整理發現,目前北上廣深聯合辦公規模占比達到71.19%,其中上海占比達到29.58%,北京占比達到19.36%。

結合全國存續企業分布圖來看,廣州、深圳的聯合辦公市場仍未被完全開發,未來聯合辦公市場具有較大的發展空間。但需要注意的是,沿海地區經濟相對發達,聯合辦公企業聚集,品牌競争壓力大,招商與獲取優質項目的費用自然相對高昂,這或許會令部分規模較小或現金流並不充裕的聯合辦公企業發展承壓。

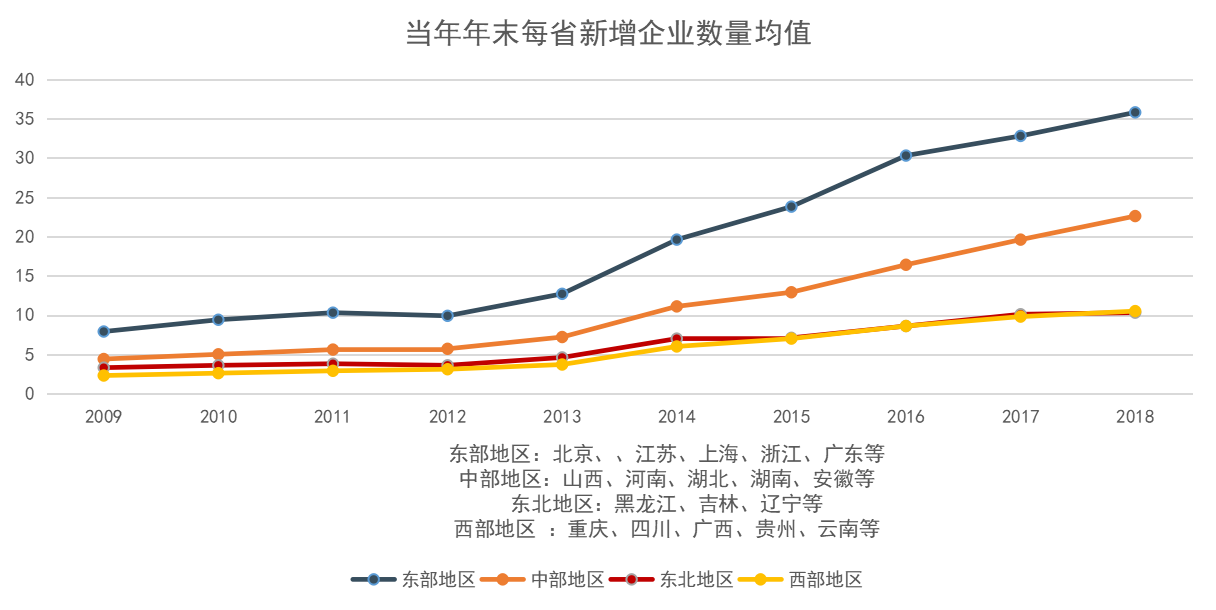

從4大經濟區域觀察,東部地區各省份仍然維持着不小的優勢,有着最高的平均企業注冊數量,同時增長速度最高;中部地區次之。

值得注意的是,西部地區整體企業數量雖然相對較弱,但平均每省新增企業數量在近年超越東北地區,並且有逐步拉大差距的趨勢。近年來西部地區經濟持續發展,客戶群體增長勢頭良好。淺析原因,與西部地區積極進行産業調整有關,近年來該區域第三産業占比相對較高,随之而來的是企業的快速誕生。

以四川為例,據國家統計局數據顯示,2019年全省GDP達到46615.82億元,比上年增長7.5%。其中,第一産業增加值4807.24億元,增長2.8%;第二産業增加值17365.33億元,增長7.5%;第三産業增加值24443.25億元,增長8.5%。

結合入駐租戶的行業分布來看,可以看到第三産業發達區域的市場潛力。2019年,聯合辦公租戶集中較多的前三個行業分别為互聯網行業、教育行業、金融行業,占比分别為16.2%、15.9%、14.1%。

可以看到,聯合辦公空間用戶大部分為第三産業企業,随着近年我國第三産業增加值比重持續穩步上升,市場需求将會不斷擴大,聯合辦公具備較大的發掘空間。

辦公物業空置率高企,聯合辦公靈活優勢顯現

年初至今的疫情給聯合辦公行業帶來新的難題,亦帶動了行業内新的變化。

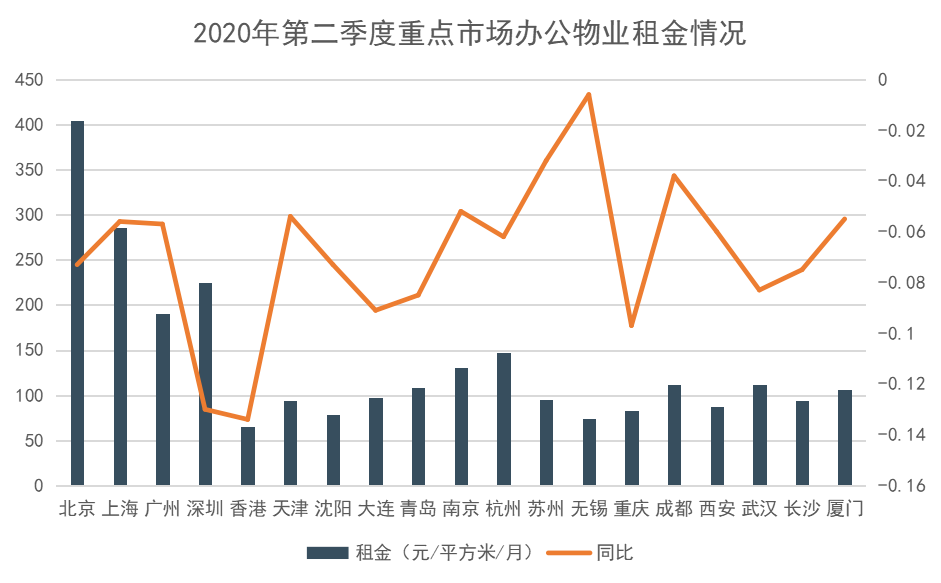

受疫情影響,今年四個一線城市的辦公物業空置率均有不同幅度升高。數據顯示,受租賃需求減少的影響,全國各大中小城市的寫字樓租金表現一直承壓。整體來看,一、二線城市租金水平分化明顯。

2020年第二季度,北京依舊為四個一線城市中租金水平最高的,為404.8元/平方米/月,同比下降7.3%;四個一線城市中租金最低的是廣州,為191.1元/月/平方米,同比下降5.7%。

在空置率方面,在四個一線城市中深圳錄得的空置率最高,為24.2%;其次為上海,14.2%;北京為9.9%。一線城市之外的空置問題更為嚴重,長沙的空置率高達42.7%,重慶的空置率為34%。

從辦公物業持有者角度看,一二線城市的寫字樓空置率高,租賃價格錄得不同程度的下降。與此同時,招商渠道傭金出現提升,銷售成本也随之增高。

傳統辦公樓的運營邏輯和産品規劃難以在短時間内吸引創新企業。但他們持有樓盤的生命周期更長,在現金流承壓的情況下,與靈活為優勢的聯合辦公企業合作,可以實現快速去化,突破瓶頸。

對于一般的企業客戶而言,疫情期間經濟生産受到嚴重影響,企業需要承擔更大的辦公租賃成本壓力。因此,不少企業客戶将會重新評估辦公空間的選擇,從而趨向于涵蓋多種空間服務的聯合辦公。此外,企業開始接受非固定辦公模式,這一轉變也給聯合辦公市場帶來更多的潛在客戶。

規模追逐中的強者傾斜

經歷了5年的發展擴張,聯合辦公市場資本瘋狂助推的階段暫告一段落,2020年行業進入深度洗牌和沉澱期。

數據顯示,國内聯合辦公市場在2013年起的五年經歷了高速增長,從11.6億元的市場規模增長至2018年的195.2億元,復合增長率達到71.7%。值得注意的是,2018年發展速度轉緩,2019年的市場規模為260.5億元,同比增長33.5%。

2018年底以來,聯合辦公在盈利能力頻遭質疑,WeWork、優客工場上市被否、估值下降,虧損持續擴大,資本回歸理性,融資大幅減少。缺少資本加持的聯辦企業擴張速度降低,行業發展進入緩慢期。

而上述情況在今年有所改善,今年以來多家聯辦企業均有傳出盈利聲音,聯合辦公行業一直被诟病的盈利難題見到曙光,同時融資熱度也有所恢復。

最新消息是,WeWork中國再獲摯信資本追加投資,投資總額達2億美元。這亦在一定程度上反映出了資本市場對于國内聯合辦公市場的看好。

需要注意的是,國内聯合辦公企業融資“寡頭”現象更為明顯,相對中小型聯辦企業,頭部企業更容易獲得資本的支持。

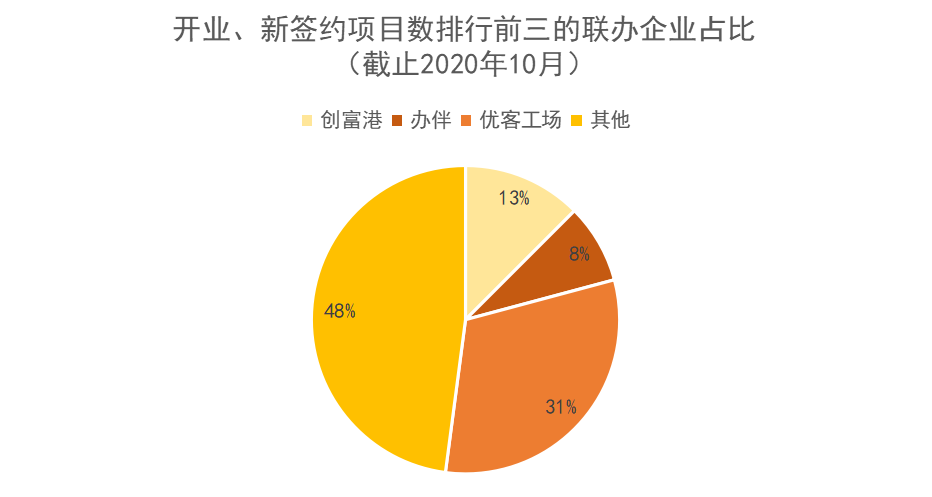

面對疫情的突襲,頭部企業亦表現出了更強的風險抵禦力與恢復速度。觀點指數統計數十家樣本聯合辦公企業數據,截至2020年10月,樣本企業在國内新開業、新簽約項目97個,其中79.1%是前10名企業貢獻的。

另外,疫情發生後,不少頭部聯合辦公企業的競争環境反而有所改善。一些競争力較弱的企業被洗牌,競争損耗減少。因此,下半年經濟恢復的進程中,可以看到龍頭企業在運營與規模上的恢復速度較快。

同時,基于客戶端分析,頭部企業由于項目的地理位置、硬件配置、知名度等優勢,更容易吸引大型企業客戶入駐。因而,一些受疫情影響嚴重的中小微客戶或初創公司,在頭部聯合辦公企業的客源池中占比相對較少,從而減輕了疫情給頭部聯辦企業帶來的創收影響。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:陳耀國

審校:勞蓉蓉