可以看到研究成果前五名均是被國際評級機構授予投資級的房企,可見穩健、出色的财務狀況對房企排名起到的助力作用。

2020年有着與以往不同的開端,新冠疫情爆發並成為百年不遇的全球流行傳染病,防疫形勢至今依舊嚴峻,房地産行業自然也不可避免地受到影響。

由于較長的經營周期,且采用預售制度,因此2020年的房地産銷售狀況不能及時反映到同期财報中,不過竣工、增加銷售推廣費用等方面還是影響了房企的财務狀況,尤其是上半年。

以某房企财報披露内容為例,上半年由于疫情影響以及本期達到收入結算條件的商品房資源同比減少、結算産品結構變動,實現營業收入、利潤總額、歸屬于上市公司股東淨利潤分别同比下降33.31%、57.75%和69.74%。

可見,雖然全年銷售並未受到疫情明顯拖累,但不少房企的财報表現上受到了不小沖擊。

中國海外發展表現亮眼,财務優勢助力房企領跑

經過觀點指數多維度的綜合量度,中國海外發展荣獲“2021房地産上市企業表現”。房地産上市企業表現研究成果在綜合考量了房企的運營能力之外,還通過财務指標來考量房企的盈利能力、流動性、增長潛力、杠杆水平。

雖然沒有達到運營指標之最,但中國海外發展依靠長期保持的充分流動性、穩健的财務杠杆水平,以及在毛利率等盈利指標上的優異表現,領先同行。

此外,萬科A也憑借着優異的運營體量、長期穩健的财務狀況進入“2021房地産上市企業表現”研究。而财務表現優于行業平均水平的碧桂園,同樣名列前茅。

可以看到研究成果前五名均是被國際評級機構授予投資級的房企,可見穩健、出色的财務狀況對房企排名起到的助力作用。

另一方面,運營出色,但财務狀況欠佳的房企,雖然也取得了不錯的成績,但是其财務上的短闆限制了整體的表現。對比而言,運營體量略有欠缺,但财務狀況出色的房企,如越秀地産,則得以在研究成果里獲得不錯的名次。

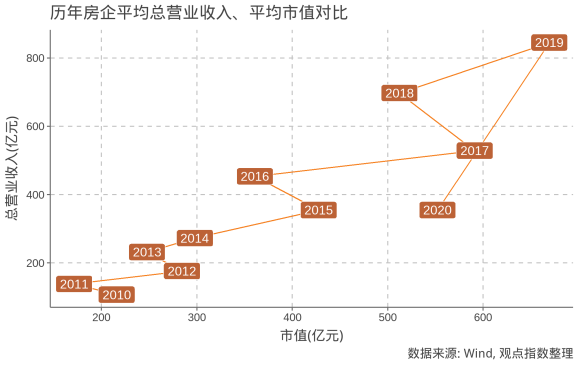

營收高增長,72家樣本房企中位數上漲21.3%

過去十年,房地産行業發展迅速,見證了諸多房企的成長壯大。回溯51家于2010年已上市的房企财務數據,可以看到,2010年平均總營業收入為103.83億元,而到2019年平均總營業收入上漲至826.56億元,漲幅高達696.1%,平均復合增長率25.9%。

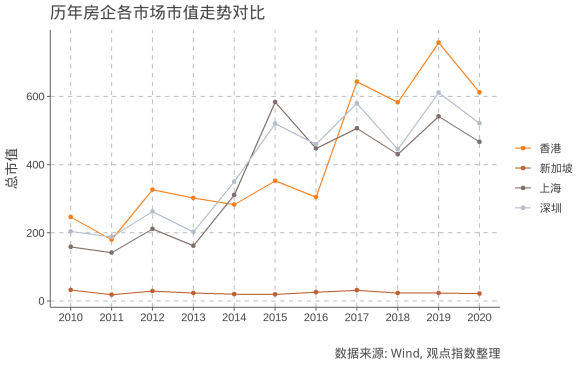

從上市地看,21家内地上市房企2010年平均總營業收入為87.39億,低于30家境外上市房企115.34億元平均總營收,但2019年内地上市房企平均總營業收入為835.22億元,超過境外上市房企的820.50億元。

反觀各房企市值,海外(香港為主)上市房企雖然平均總營業收入低于内地上市房企,但總市值(各類股票總市值)卻高于内地房企。2010年21家内地上市房企平均總市值為182.71億元,在營業收入增長後的2019年,平均總市值上漲至577.76億元。而境外市場,30家上市房企平均總市值從239.20億元增長至733.48億元。

截至2020年12月31日,内地房企平均市值為495.4億元,海外房企為591.9億元,均低于2019年水平。從走勢來看,也符合震蕩上行的趨勢。

這種表現很大程度上受到了市場整體狀況影響,内地市場價值發現狀況欠佳。

同時可以發現,内地上市房企平均總市值在2015左右出現增長停滞,這也與内地股市同期的不佳表現相契合。

與房企營業總收入對比,可發現平均市值與平均總營業收入呈現正的相關性。可以注意到,2020年受到疫情影響,無論是總營業收入還是市值都出現顯著下挫。

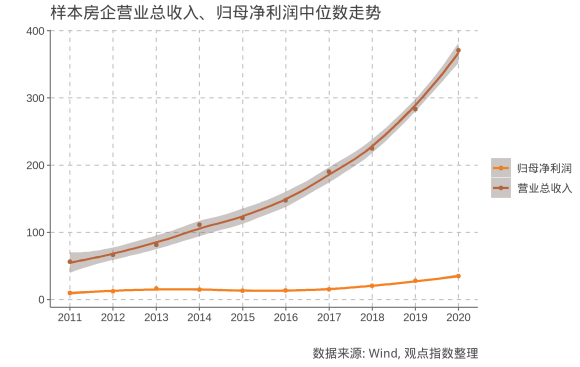

從營業總收入看,行業營業收入增速仍呈現上升趨勢,2010-2019年樣本房企營業總收入中位數平均復合增速為23.3%,但歸母淨利潤則顯著低于營業收入,同期復合增速僅為15.3%。

歸母淨利潤增速不及營業總收入,一定程度是因為大量采用合營、聯營模式,這在幫助房企迅速擴張規模的同時,也分割了相當一部分淨利潤,導致歸母淨利潤整體增速不高。

根據觀點指數預測,2020年不論歸母淨利潤還是總營業收入都會有整體性提升。

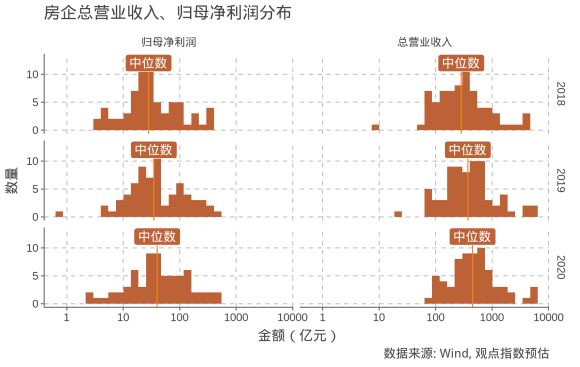

具體而言,觀點指數預計2020年72家樣本房企總營業收入中位數為449.9億元,同比上漲21.3%,漲幅較2019年略有下降;均值為821.5億元,顯著大于中位數,體現了頭部房企在規模上的優勢地位。

另一方面,觀點指數預計樣本房企歸母淨利潤中位數在2020年将達到40億元,同比上漲15.2%,漲幅不及營業收入;而歸母淨利潤均值為78.9億元,同比上升10.0%。

毛利率、淨利率雙下行,ROE韌性凸顯

毋庸置疑,房地産行業黃金發展期漸漸遠去,最直接的表現是房企财報上利潤率降低。

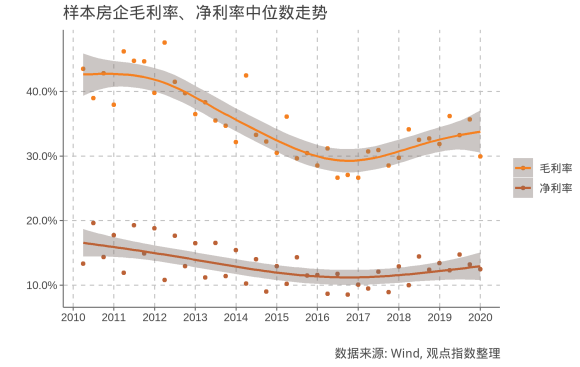

通過觀察歷年72家樣本上市房企毛利率、淨利率中位數走勢,可以發現兩者的下行趨勢。特别在2011、2012年利潤率最高時期,房企毛利率中位數可以達到40%的水平,而2020年基本降至30%以下;同時可看到,相比于淨利率,毛利率波動性更為明顯。

從圖中可以看到,2017年以後房企毛利率出現反彈,除受到2015-2016年房價上漲影響外,一定程度上也表現出房地産行業的韌性,即房企不斷對新利潤增長點進行探索,未來可能會出現更多震蕩調整。

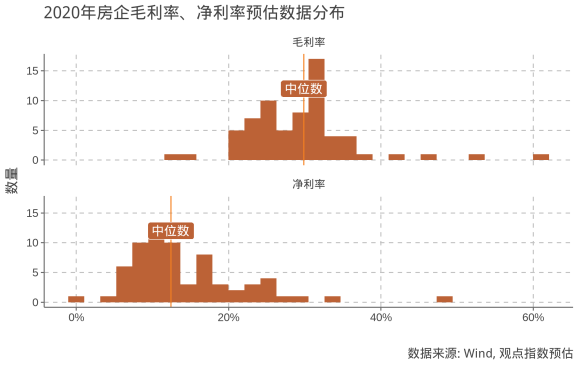

觀點指數預計2020年樣本房企毛利率中位數為29.4%,較2019年下降0.6個百分點;淨利率中位數則為12.8%,較2019年小幅提升0.3個百分點。

可以發現,淨利率分布右傾現象更加明顯,大多數房企淨利率不足20%。

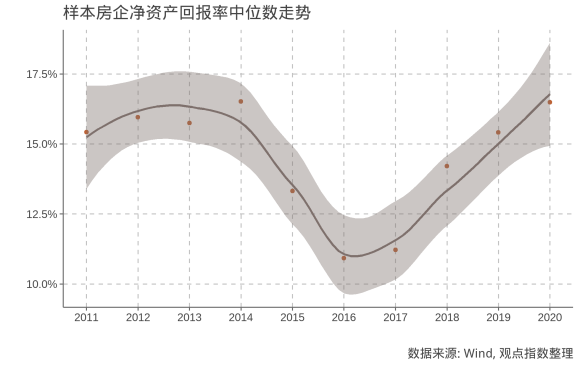

對比于波動下降的毛利率和淨利率,房企淨資産收益率(ROE)雖然也在2016年前後經歷了低谷,不過通過資本結構調整,目前ROE水平基本與10年前持平。

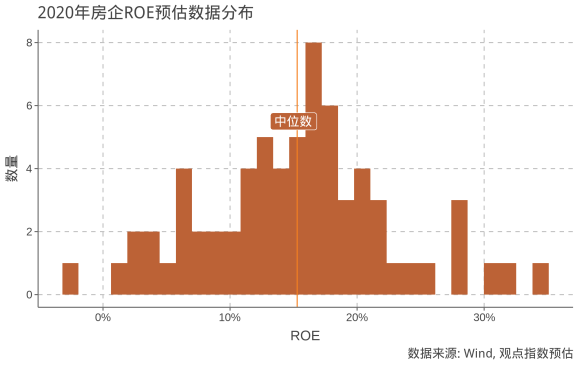

根據觀點指數預估,樣本房企2020年淨資産收益率(ROE)平均約為15.5%,中位數15.0%。

從數據分布情況看,大多數房企ROE分布在10%-20%區間,預計僅三家房企2020年ROE有望超過30%。

節制與改善,收入對負債覆蓋程度有所提高

房企使用各類資本工具調整權益收益時,其他指標因此付出了代價,流動性指標首當其沖

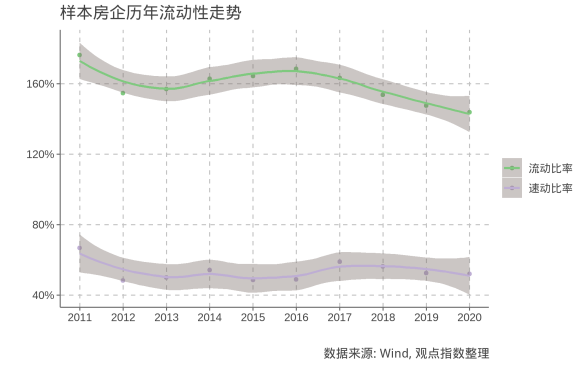

根據樣本房企歷年流動比率中位數顯示,行業整體流動比率呈現緩慢下行趨勢,而速動比率中位數走勢則趨于平緩,意味着房企流動性並未由于擴張而顯著惡化。

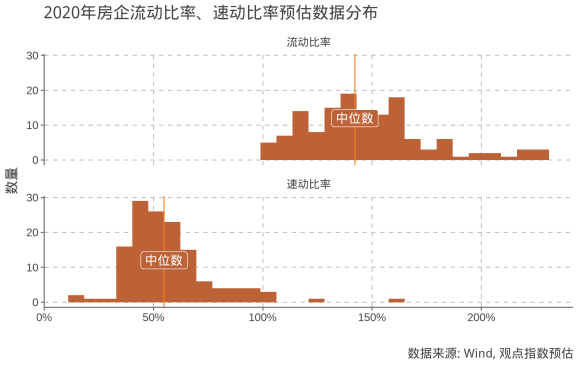

觀點指數預計,樣本房企2020年末流動比率水平與2019年年末基本持平,中位數大約1.42,小幅低于2019年中位數1.44;而速動比率約為0.55,略優于2019年的0.52。

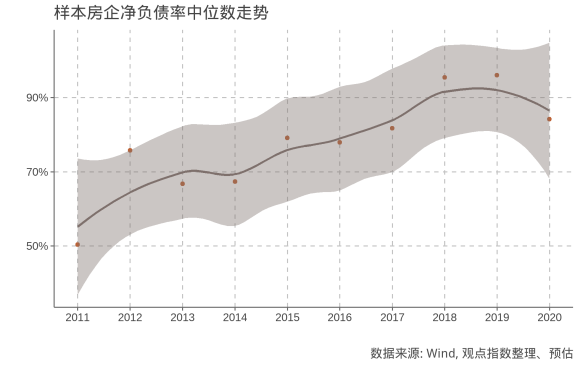

與流動性趨勢相對應的是負債的增長,根據樣本房企過去10年淨負債率中位數走勢,行業平均負債水平已從2010年的47.8%上升到2019年末的79.7%。

這一趨勢在2019年開始下降,随着融資監管從嚴從緊及“三道紅線”出台,房企負債水平有望進一步降低。

負債方面,2020年流傳甚廣的“三道紅線”給房企融資帶來了極大威懾。根據中期情況來看,達標情況不佳的房企開始節制拿地,改善自身财務狀況。

對比過去三年房企淨負債率分布情況可以發現,淨負債率分布右傾程度縮小,左傾程度加重。同時,淨負債率中位數也小幅下降,從2018年的83.1%下降至2019年的79.7%。

觀點指數預測,2020年房企淨負債率中位數将繼續下降至75.0%;随着淨負債率分布右側厚尾現象緩解,樣本房企淨負債率平均值預計将首次降至100%以下,至87.6%。

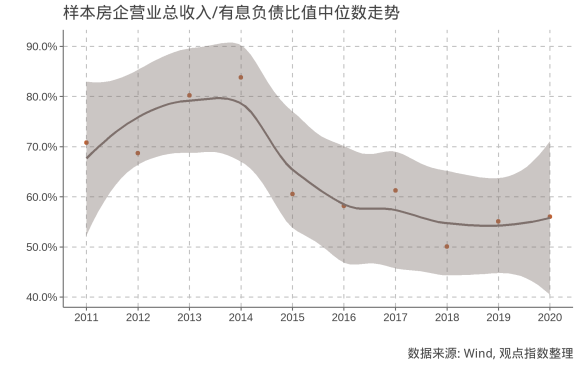

另一方面,由于中國房地産行業過去十年處于高速發展階段,因此靜态資産負債指標或無法很好地體現行業的杠杆水平。

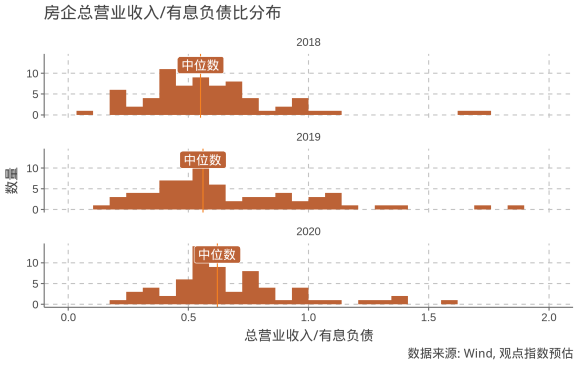

參考穆迪發布的住宅及房屋建造評級方法,通過對比樣本房企過去十年營業總收入與有息負債比值中位數走勢可發現,2014年到2016年間該比值迅速下降,體現了房企規模擴張期杠杆水平快速放大,而這一比值在2016年後趨于平穩。

觀點指數預計,随着監管加強及自身意識提高,房企整體收入對負債的覆蓋程度會有所提高。

具體而言,預測樣本房企2020年總營業收入/有息負債比中位數為0.62,相較2019年的0.56有顯著改善。另一方面,該比值均值從2019年的0.67進一步提高到2020年的0.69。

值得注意的是,在中位數基本持平情況下,2019年總營業收入/有息負債均值從2018年的0.59提高至0.67,體現了尾部房企狀況有所改善。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:劉陽

審校:歐陽穎