疫情之下,即使是位居行業龍頭的養老機構,面臨的損失和現金流壓力同樣是巨大的。

養老機構在疫情期間受到多方面打擊,嚴重時期嚴控進出,入住率一直在低位徘徊,資金也受到了影響。而在一些疫情反復的地區,養老機構不允許接收新入住老人,機構的入住率提升面臨着很大的困難,但運營成本一直在增加,給持續經營帶來巨大考驗。

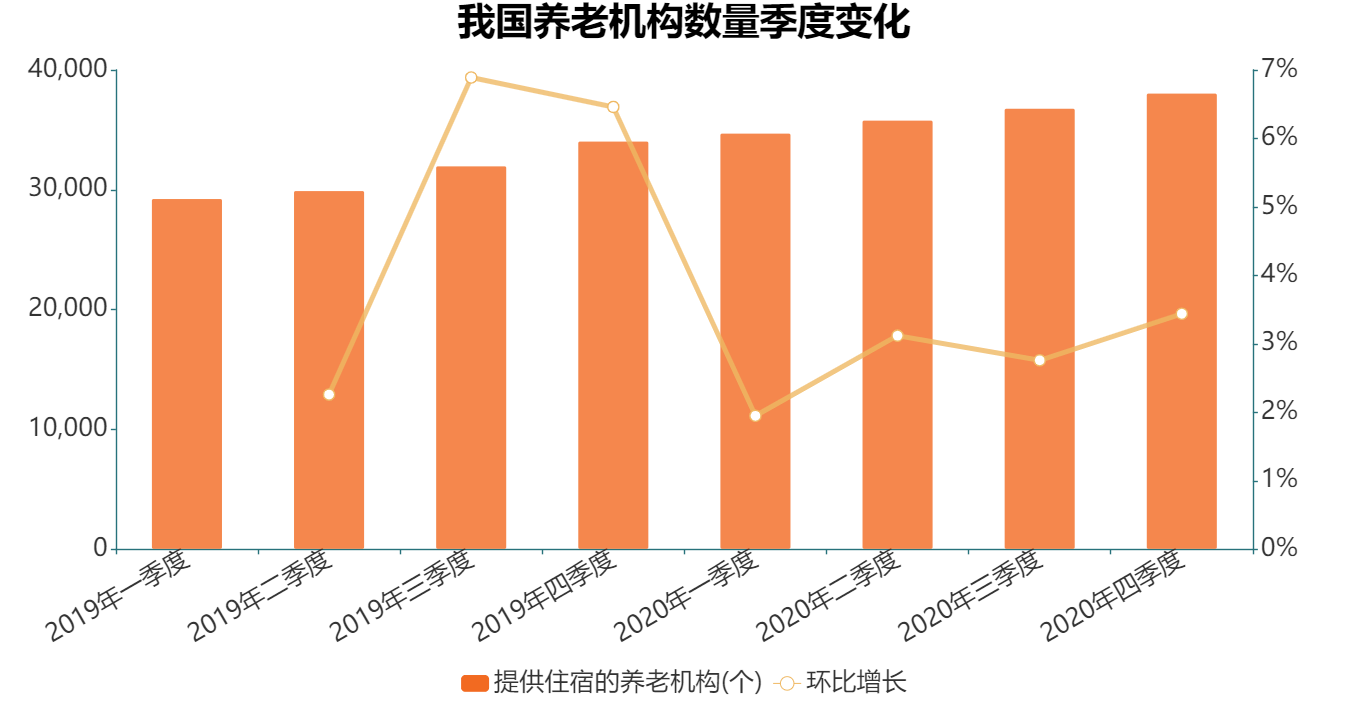

整體數據上,2020年一季度養老機構的數量增速顯著放緩,二季度随着疫情形勢好轉和機構放開,有所回升,四季度同比增速達到3.44%。

政策上觀察,2020年可以見到三個明顯的趨勢:即養老機構加強規範化管理、鼓勵民間資本、物業公司參與,以及支持城市更新和老舊小區改造中配建養老設施。可以預見具備一定養老資源鍊接能力的房企和物業公司,會在未來的擴張中更具優勢。

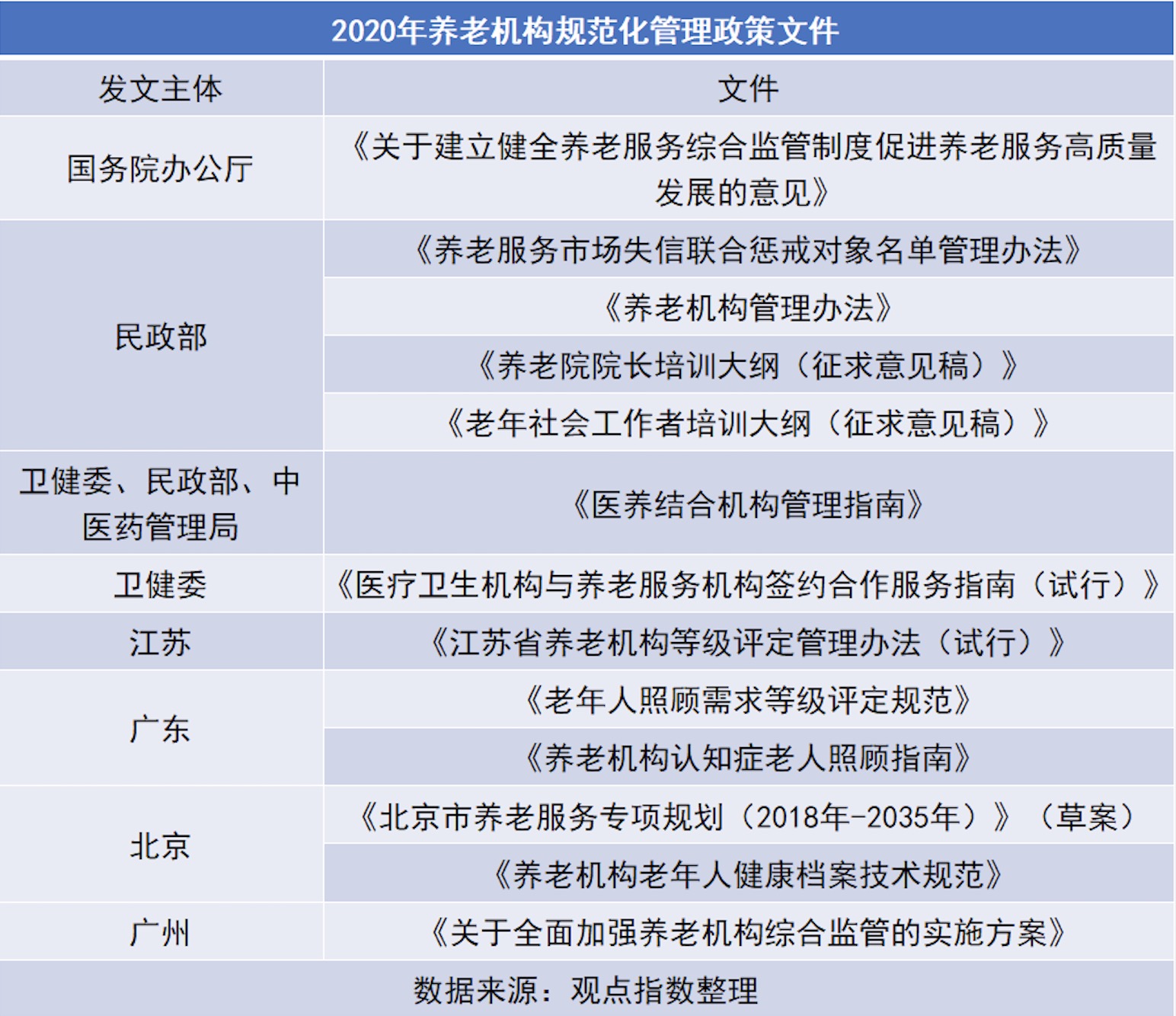

標準化加速,政策持續激勵民間資本參與養老

回顧2020年,江蘇、廣州等地發布了多項與養老産業緊密相關的評價標準,江蘇也被民政部确定為養老機構等級評定先行先試地區。

具體而言,江蘇省印發了《江蘇省養老機構等級評定管理辦法(試行)》,明确提出養老機構的等級評定采用等級制,從高到低依次為五到一,五個等級,有效期為三年。

廣東省民政廳則發布了《老年人照顧需求等級評定規範》,以及《養老機構認知症老人照顧指南》兩個地方標準。

總體來說,2020年政策上主要分為三大類,即加強對養老機構的規範化管理、持續鼓勵民間資本參與養老實業,以及支持城市更新和老舊小區改造中配建養老設施。

對于養老機構的建設與運營,政策正積極往簡政放權和加強事後懲戒兩方面同步進行。

支持政策上,2020年多地出台了社區養老服務設施的相關政策,内容涵蓋提高普及率、老舊小區升級改造等。足見普及社區養老服務設施是大勢所趨,也是值得養老運營機構關注的政策傾向。

住房和城鄉建設部等六部門更于12月聯合發布了《住房和城鄉建設部等部門關于推動物業服務企業發展居家社區養老服務的意見》,支持物業服務企業探索“物業服務+養老服務”模式。

當前物業公司上市仍處于風口期,但市場估值已偏向保守。從2020年物業上市情況看,有相當一部分新上市物業公司破發,加大轉型和業務創新将成為提升資本市場估值的關鍵。

更多的政策落地意味着更多的養老設施運營需求,政企合作的機會也會更多,政策的引導更會讓物業公司進入養老服務市場,因此如何拿下這些養老社區設施的運營權、哪些服務主體更具有優勢則是接下來關注的焦點。

在各類扶持政策中,比較值得注意的還有養老用地方面的政策。

深圳和福州兩地出台的養老服務扶持政策,在養老用地供應方面較為接近,均對非營利性和營利性的養老用地的出讓作出了區分,並從土地産權入手,按不同性質制定不同的出讓方法。未來可能有更多城市在養老用地出讓上采取類似措施。

另外,深圳的文件還針對城市更新項目中的養老配套有所規定:配建社區老年人日間照料中心的城市更新項目,可按社區老年人日間照料中心建築面積的2倍計入獎勵容積。

7月國務院辦公廳對外發布了《關于全面推進城鎮老舊小區改造工作的指導意見》。提到對于在城鎮老舊小區改造中提供養老服務的機構,在所得稅、契稅、房産稅、城鎮土地使用稅和城市基礎設施配套費、不動産登記費等上給予優惠性的鼓勵政策。

由此可見,從中央到地方都致力于鼓勵在城市更新和老舊小區改造中加強養老配套,這對于積極參與城市更新項目,並具備一定養老資源鍊接能力的企業來說,無疑是利好。

床位達823.9萬張,養老企業10年增長12倍

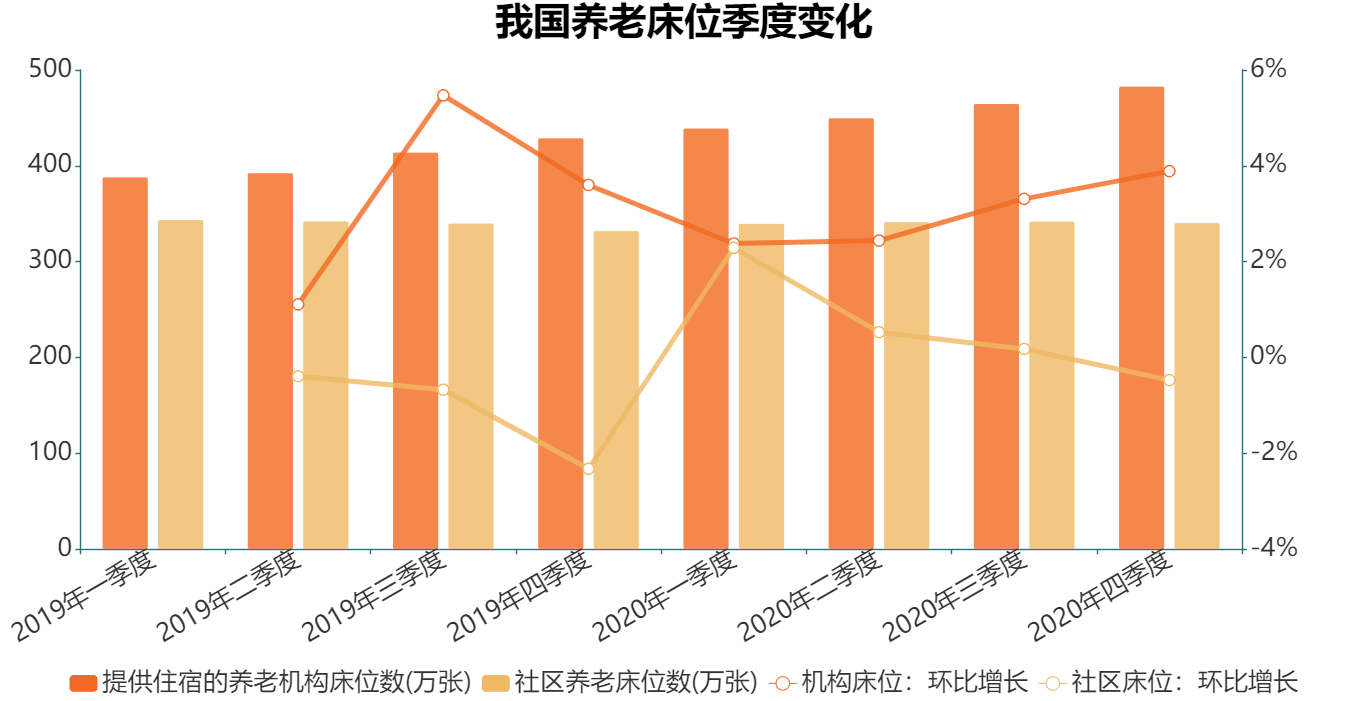

截止2020年4季度,我國共有提供住宿的養老機構38069個,環比上升3.44%,同比增長11.75%;養老床位數為823.9萬張,環比上升2.04%,同比增長8.18%。細分來看,養老機構床位共483.1萬張,環比增長3.89,同比增長12.56%;社區養老床位數340.8萬張,環比下跌0.47%,同比增長2.53%。

受疫情影響,2020年一二季度全球經濟增速放緩,我國養老産業發展也受到明顯沖擊,各地不時有零星的疫情案例出現,對于當地恢復提供疫情前相若的養老服務造成一定障礙。而且疫情防控的要求提高了養老機構的經營成本,使得本已利潤稀薄的行業雪上加霜。

反映到整體數據上,2020年一季度養老機構數量的增速顯著放緩,二季度随着疫情形勢好轉和機構放開,養老機構增速有所回升。截至四季度,全國養老機構同比增速達到3.44%。

數據來源:民政部,觀點指數整理

社區養老方面,其床位增速持續低于機構養老,床位數環比增長率在連續三個季度處于正值後再度轉負,增速維持低水平。目前社區内養老床位和養老服務常以公益的方式提供,市場行為較弱,盈利能力較差,增長相對乏力。

另外,随着疫情進入常态化防控,各項工作逐漸恢復正常,特别對于公益性養老機構的政策支持持續,四季度提供住宿的養老機構數及其床位數增長顯著回升。

數據來源:民政部,觀點指數整理

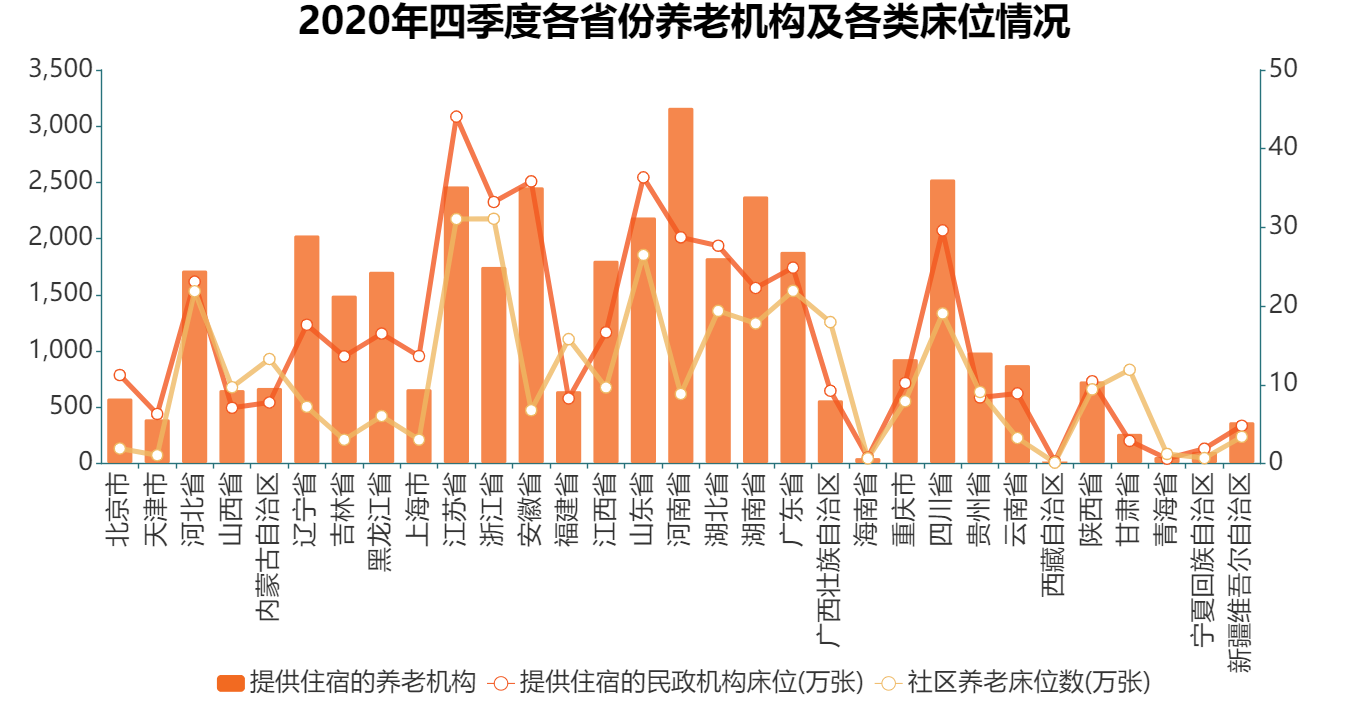

分省份來看,四季度河南省提供住宿的養老機構數上升到了3168家,超越四川省的2531家和江蘇省的2469家,成為全國可提供住宿養老機構數量最多的省份。

然而機構床位數上,河南省的偏少,養老床位數為28.7萬張。江蘇仍是我國的養老大省,機構床位數達到了44.1萬張。

數據來源:民政部,觀點指數整理

單就社區養老機構情況看,浙江省和江蘇省社區養老床位數最多,均達到31.1萬張,第三名為浙江省,為26.5萬張。從數據可見,這三個省份社區嵌入式的養老照料中心布局最多,在“社區養老+居家養老”的配合上居于全國前列。

另外,根據天眼查數據,2010年至2019年的十年間,我國企業名稱或經營範圍含“養老”的企業(以下簡稱養老相關企業)總量由原來的0.95萬家,增長至12.5萬家,增長了12倍。

具體來看,我國養老相關企業的增速自2013年起開始大幅提升,至2016年達到49.31%。之後增速雖有所放緩,但仍維持在30%以上,2019年則新增養老相關企業将近3.2萬家。

養老盈利困局未解,險企擴張不停息

疫情之下,即使是位居行業龍頭的養老機構,面臨的損失和現金流壓力同樣是巨大的。

親和源自2019年起已受困于同母公司宜華健康的業績對賭。來到2020年,根據宜華健康的公告,疫情使得其養老闆塊會員卡銷售收入較上年同期下降較大,且銷售進展緩慢,而運營成本中的裝修、租賃、折舊攤銷等費用較為固定且占比較大。亦因此2020年親和源的利潤下跌幾成定局。

親和源作為國内最早采用會員制收費模式的養老企業,一直是養老行業的標杆,項目所處區位亦比較理想,。若親和源在2020年的經營尚且如此,其余養老企業的經營狀況亦可見一斑。

但困難也是相對的,依托金融保險母公司的泰康之家、光大養老,以及尚未有開業項目的太保卻維持對外拓展的步伐,顯示出較強的資金實力。

首先在土地市場上,觀點指數持續跟蹤國内的養老用地出讓狀況,不完全統計2020年的6宗養老土地出讓均被泰康之家和中國太保分食,其中泰康之家收獲4宗,總成交價12.54億元,規劃總建面52.66萬平方米。

而中國太保得到了另外2宗,總成交價3.15億元,規劃總建面12.01萬平方米。兩者先後在南京栖霞區仙林街道周邊拿地,區位相當鄰近。

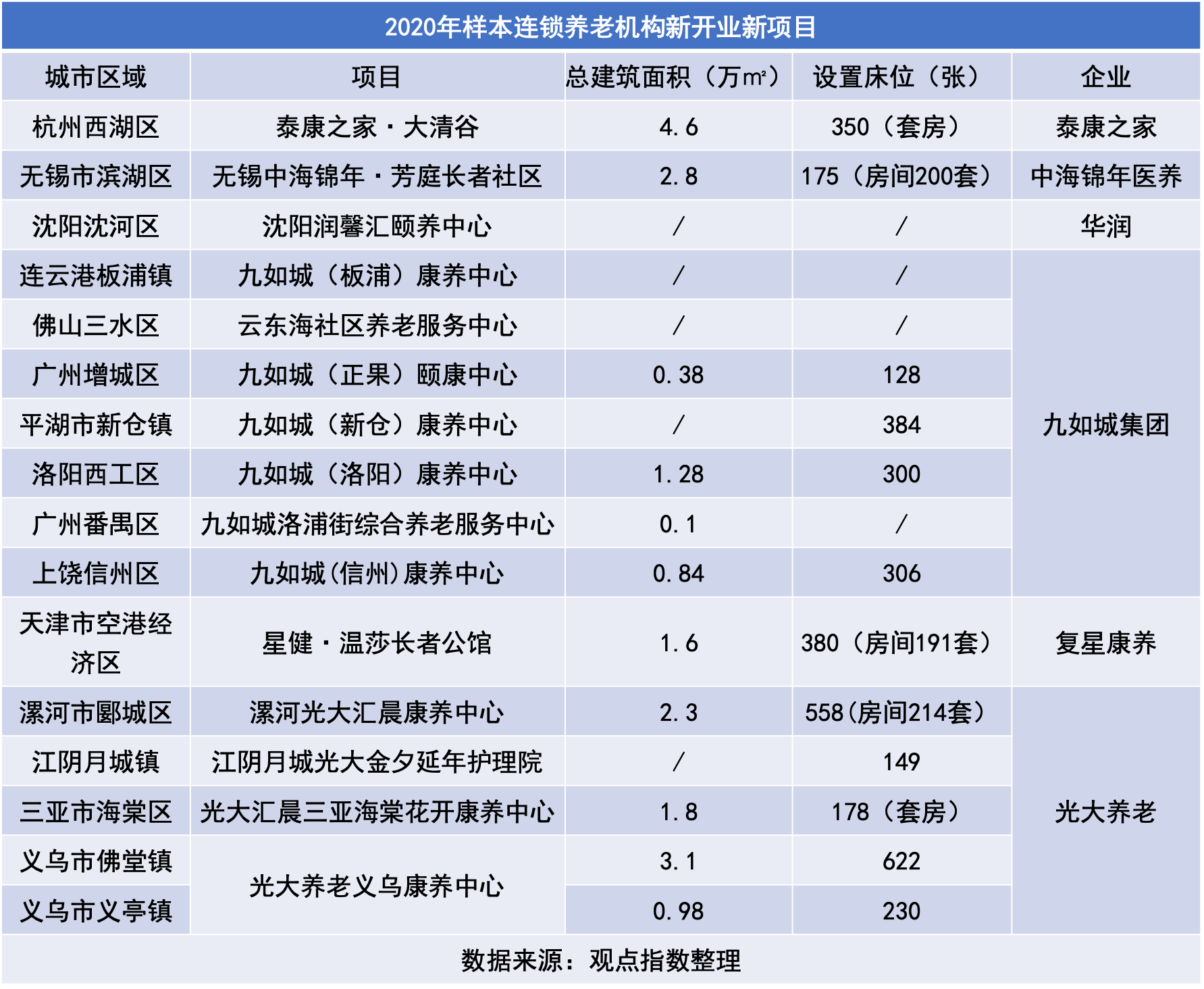

而在新項目開業方面,泰康之家和光大養老年内都有新項目開業,包括泰康的杭州項目大清谷、光大的旅局項目三亞海棠花開康養中心。

除此之外,光大養老更是持續在收並購市場上發力,規模快速擴大,成功進入“2021養老機構運營表現”研究成果名單。而泰康之家則憑借養老土地市場上的進取表現也在研究成果名單之内。

另外,今年動态較少的越秀養老,于11月也有重大動作。根據母公司越秀地産的消息,于2020年11月22日,越秀康養及靜頤投資(均為越秀地産附屬公司)、廣州越秀資本及廣州越秀投資管理(均為廣州越秀集團股份有限公司附屬公司)以及國企創新基金已訂立有關成立合伙基金的合伙協議,募資規模5億元。

根據公告,該合伙基金主要目的是投資或收購養老領域的項目或公司,收購後将對該等機構實施合並和改造措施。越秀康養參建合伙基金的動作,意味着收並購依舊是國内養老企業擴張的重要方式。

在關注企業擴張的同時,觀點指數留意到光大養老在縣市擴張基本采取公建民營的方式,與當地政府進行聯營合作,這部分項目更偏向于普惠性,與光大匯晨旗下的高端養老公寓産品線有明顯區隔。

對于三四線城市以及大部分縣市而言,人均收入不高,對養老服務的支付能力較弱,不過人口遷徙則帶來了不少養老需求,這種輕資産方式更能減少經營壓力,提供給當地的價格亦能控制在合理範圍。

同樣在公建民營項目上積極布局的還有九如城集團,年内 7個項目開業,均采取了公建民營的策略,與地方政府簽約,接管已建成項目的改建,或由地方城投公司建成後再接收運營。

目前,公建民營養老機構有三大實現模式,即公建委托運營模式、政府與社會力量合作(PPP)模式、整體打包委托運營模式。其中,整體打包委托的方式解決了部分運營機構“挑肥揀瘦”的問題,運營機構也能實現收益,這在光大養老的實操上也不少見。

盡管公建民營在養老領域已推進了一段時間,但至今一直面臨三大問題:一、運營方利潤需求與政府兜底需求的沖突;二、經濟欠發達地區的基層政府只做項目推廣,不管後期運營,這些機構的服務質量和持續運營能力差;三、實操上,部分地區缺乏當地實施辦法的制定,在養老項目投標上出現拉關繫、走後門等非正常競争手段,擾亂市場秩序,老年人權益更難得到保護。

現時,公建民營作為激發公辦機構活力、促進養老服務社會化的重要途徑,已經得到了各地政府的重視,但實操上出現的種種問題,依然有待因時而變、因地而變地去解決。

(以上為繫列報告之一,如需閱讀《卓越指數· 2021年度房地産企業表現報告》全文,請進入報告專題下載查閱)

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:黎浩然

審校:歐陽穎