作為一個基礎設施大國,我國基礎設施市場無疑非常可觀,未來能夠發展的路必将更加長遠。

觀點指數 經過一年的準備期後,首批公募REITs正式開始上報。截至5月17日,已上報REITs産品達到10只,其中9單項目分别獲滬深交易所審議通過。

本次獲批的項目底層資産涵蓋收費公路、污水處理、産業園和倉儲物流四大主流基礎設施類型,覆蓋京津冀、粵港澳大灣區、長江三角洲等重點區域,原始權益人多為國企、龍頭私企等。

作為首批示範項目,目前已通過的9單REITs均經過嚴格篩選,資産成功運營多年、現金流十分穩定,進行管理的基金也具備一定管理水平的優秀團隊,為後來産品的發起打下了基礎。

雖然我國REITs在千呼萬喚中終于開始試點,但與國際水平相比仍有諸多不足。

單純以投資人最關注的收益率來看,基礎設施REITs與美國相比還差距甚遠。作為一個基礎設施大國,我國基礎設施市場無疑非常可觀,未來能夠發展的路必将更加長遠。

試點管窺

從已申報的項目來看,首批産品特色鮮明,主要表現為項目原始權益人均為大型央企或地方國企或行業龍頭私企,核心資産較為成熟,運營多年。

此外,原始權益人參與認購的比例普遍較高,在50%以上。如此大的認購比,也意味着對項目的看好。

從類型上劃分,首批項目可分為特許經營權和園區産權類,前者收入比較穩定,後者的資産升值更有想象空間。

合規角度上,首批項目經過嚴格篩選,放心程度極高。資産資質層面,試點項目均為成熟的基礎設施資産,預期具備穩定的現金流和分配能力。從基金管理角度來看,首批項目對信息披露要求很高,也為産品未來的規範透明運作打下了基礎。

以上交所普洛斯倉儲物流基金為例,該基金基礎資産由7個倉儲物流園組成,分布于京津冀,平均出租率約98.72%,合同租金及管理費平均約40.04元/月/平方米,估值合計約53.46億元。長三角、大灣區三大城市群,建築面積合計約70.5萬平方米。截至去年年底,該組合資産出租率約98.72%,合同租金及管理費平均約40.04元/月/平方米,估值合計約53.46億元。

據物聯雲倉平台數據顯示,2021年第一季度全國高標庫平均租金31.07元/月/平方米,環比小幅下降0.13%。2021年第一季度全國高標庫平均空置率為12.28%,環比下降1.44個百分點。由此可見,普洛斯倉儲物流園資産現金流處于行業較好水平,資産較為優質。

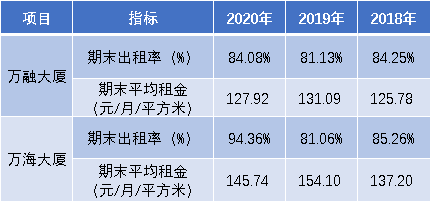

而招商蛇口公募REITs底層資産主要為深圳蛇口網谷産業園中的萬融大廈和萬海大廈,2020年度營業收入約1.15億元,受疫情影響較往年收入減少約2000萬元。

數據來源:企業公開資料、觀點指數整理

截至2020年底,萬融大廈和萬海大廈的租戶中新一代信息技術産業和文化創業行業的租賃面積都超過了50%,和蛇口網谷産業園的産業集群定位匹配,也保障了租戶的穩定性,有利于産業園的穩定發展。

基金管理人方面,首批項目管理人均為成立時間多年的實力基金,具有成熟的管理經驗。以招商蛇口基金項目的管理人博時基金為例,該基金成立于1998年,下設兩大總部和34個直屬部門,涵蓋了投資、管理、零售、風控等完善的基金管理業務,並單獨設立了基礎設施投資決策委員會用于管理公募REITs。

他山之石

美國是基礎設施REITs的誕生地,市場較為成熟,且收益率位于各類型資産REITs的第一梯隊,其中又以無線通訊基礎設施類、收集繫統、能源領域為最。

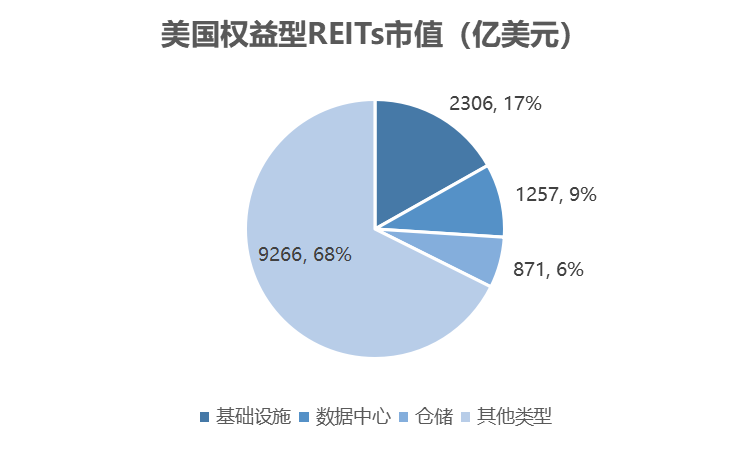

截至2021年4月,美國市場權益型REITs共計158只,其中基礎設施4只,數據中心5只,倉儲類5只。市值方面,權益型REITs總市值達到1.37萬億美元,基礎設施市值約2306億美元,占比16.83%,數據中心市值約1257億美元,倉儲類市值約871億美元,三種類型市值總共占比32.36%。

數據來源:Nareit、觀點指數整理

收益率方面,截至2021年4月,美國市場REITs平均年化收益率約為17.11%,其中基礎設施類REITs收益率為14.63%,數據中心為4.67%,倉儲類為24.85%。雖然基礎設施類收益略低于平均收益率,但表現較為穩定。2020年受疫情影響,酒店、零售、寫字樓等資産受到沖擊,均出現較大幅度下跌,但基礎設施類僅微微波動,後期反而稍有漲幅,成為表現最好的REITs資産類型。

以AMT美國電塔為例,美國鐵塔公司(American Tower)是全美最大的通信鐵塔運營商,利用REITs市場進行資産證券化募集資金。單個鐵塔可供多個租戶同時使用,在利用REITs覆蓋前期投資成本後,可以通過增加租戶數量即提高租金收入來達到平攤成本的效果。

2019年,鐵塔公司毛利率維持在70%左右,淨利率最高達25%。由于公司規模名列前茅,在将成本轉移給租戶後,可保證持續的高收益,是十分适合發行REITs的資産。

總體來說,美國基礎設施REITs項目基本都屬于前期投資成本巨大,後期由于規模大型而利潤穩定、收益率高的資産。而且由于美國REITs市場成熟,資金來源充裕,負債率基本維持穩定。

此外,美國基礎設施REITs發行方均為大型龍頭企業,市場占有率居于主導地位,估值長期維持在較高水平,反補企業進一步擴張或維持龍頭地位。基于此,REITs良性發展帶來的分紅福利也處于較高水平,深得投資人信賴。

對比國内REITs發展,目前通過的9個項目也均為大型企業的優質資産,這一點可以說是全球REITs的共同特點。由于普通投資人的信任感,導致REITs更為适合有大型企業背書的資産項目。相比國外基礎設施REITs平均高到14.63%的收益率,國内基礎設施類ROA最高水平暫且只能達到6%左右,差距明顯。

盡管近年來以數據中心和高端倉儲等基礎設施為代表的資産廣受資金方看好,但長期以來土地成本居高不下、快周轉房産等原因,讓企業鮮少挖掘到基礎設施類資産的潛力。

再加上目前REITs政策帶來的稅務優惠尚未出爐,使得國内REITs距離擁有成熟的企業經營管理和資金市場輔助,尚有很長的路要走。

原報告 | 敏于數,追本溯源,解讀地産深層次脈絡。笃于行,揭行業整體發展規律。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:周藝初

審校:歐陽穎