未來5-10年,房地産市場是增量與存量並軌的階段,物流地産、商業地産、城市更新及長租房等存量資産是私募基金未來的主要投資趨勢。

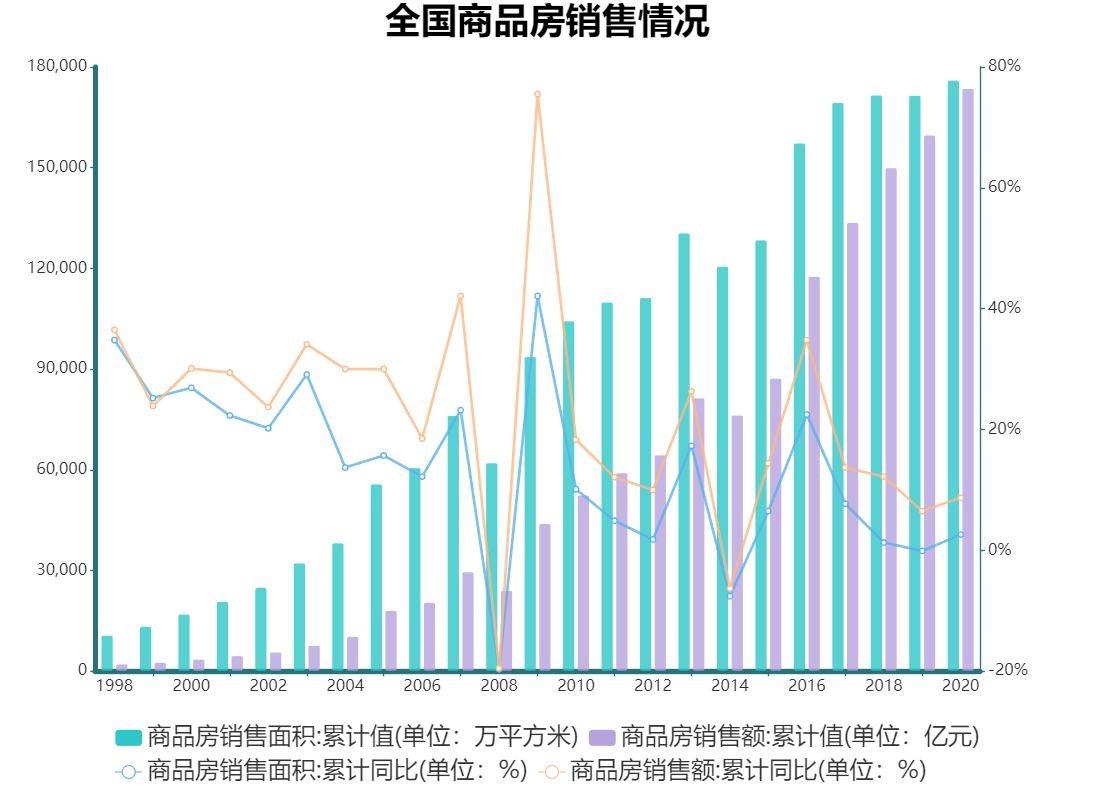

觀點指數 自1998年房改後,中國房地産行業經歷了二十余年的高速發展。

國家統計局數據顯示,2020年全國商品房銷售額達17.36萬億元,全國商品房銷售面積達到17.61萬億平方米,均創歷史新高。

不過兩者的同比增長率卻逐年下降,維持較低水平。這也意味着,房地産行業銷售“天花闆”逐漸顯現,預示将從“增量時代”過渡到“存量時代”。

數據來源:國家統計局,觀點指數整理

步入存量時代進程中,房地産市場的參與者首先要轉換思路,從短平快、高杠杆、高回報的開發收益邏輯,切換到低杠杆、低回報、大投入周期的運營增值邏輯。

在當前房地産行業整體去杠杆的融資背景下,發展房地産私募股權基金,不僅可以拓寬房企的融資渠道,緩解房企的融資壓力,同時可以幫助企業進行多元化布局,也可以使更多中小投資者能夠有更多的機會參與房地産項目。

對于房地産私募股權基金來說,則需要理清存量時代中各種業态的發展前景,确定相關業務的盈利模式,才能在新賽道上獲得長遠發展。

“直融”時代地産私募現機遇

“三道紅線”出台後,對于房地産項目運用銀行貸款、信托計劃等債權融資方式進行“短平快、高杠杆”開發來說,無疑是壞消息。在這種情形下,房地産融資需要從間接融資逐漸向直接融資發展。

房地産私募股權基金是房地産企業進行直接融資的工具之一,通過非公開發行方式,面向少數合格投資者而設立,以房地産為主要投資對象,包括從事房地産的企業和項目投資、收購、開發與經營。

房地産私募股權基金在投資房地産項目後,通過資本化運營,将房地産項目的銷售、租金或者項目公司的股權增值作為實現收益的主要方式。

目前我國房地産企業,尤其是中小型房企融資渠道有限,以銀行貸款為主的融資體繫導致風險過于集中,發行公司債券、信托貸款、上市直接融資等渠道卻受限多、困難大。

房地産私募基金通過設立有限合夥企業,並按照風險承受能力不同劃分為優先級或者劣後級投資人,優先級投資人承擔較低風險,可以獲得固定收益和一部分浮動收益,而劣後級則承擔高風險和兌付給優先級投資人收益以外的全部收益,這種結構設計可以吸收不同風險承受力的投資人資金,向需要融資的房地産企業輸血。

同時,房地産私募股權基金投資項目期限較長,一般為3至5年,适合房地産開發企業發展項目,資金來源需求穩定。作為新型的融資渠道,房地産開發企業如果不想讓渡開發項目的收益,還可以出資持有全部劣後級,這種結構化設計可以增加杠杆,放大收益。

目前,國内大型房地産開發企業都建立了自己的房地産私募股權基金,這些資金通常投資于自身經營的項目,使大型房企在項目開發及運營上獲得充足的資金。如:中信證券和保利地産設立的信保基金、復星集團旗下的復地投資等。

對于中小房地産開發企業而言,通過與市場上的房地産私募股權投資基金合作,可以有效獲得大量的直接融資,降低自己的有息負債,緩解融資壓力,這也符合“三道紅線”融資新規的要求。

探索城市更新,物流地産、商業地産備受青睐

從出資方類型來看,國内房地産私募基金主要包括内資和外資,外資基金發展時間相對較長,經驗較豐富,主要通過長期持有房地産項目,對其進行資本化運作,最後産生增值收益後退出;内資基金主要分為開發商繫、金融機構繫、PE繫等機構,但這些機構往往受限于資金期限與收益水平,絕大多數通過債權投資方式,幫助房企進行前期開發。

事實上,随着國内城市化水平不斷提高(2020年底城鎮化率達63.89%),很多一二線城市已經進入存量時代,市場上土地招拍挂成本太高,已經沒有太多新增土地,房地産私募基金先前只進行債權投資的模式不再可取。

借鑒外資房地産私募基金的成功經驗,把握城市更新的機會,布局物流地産、存量物業,做商業地産轉型升級等,成為房地産私募基金投資的新趨勢。

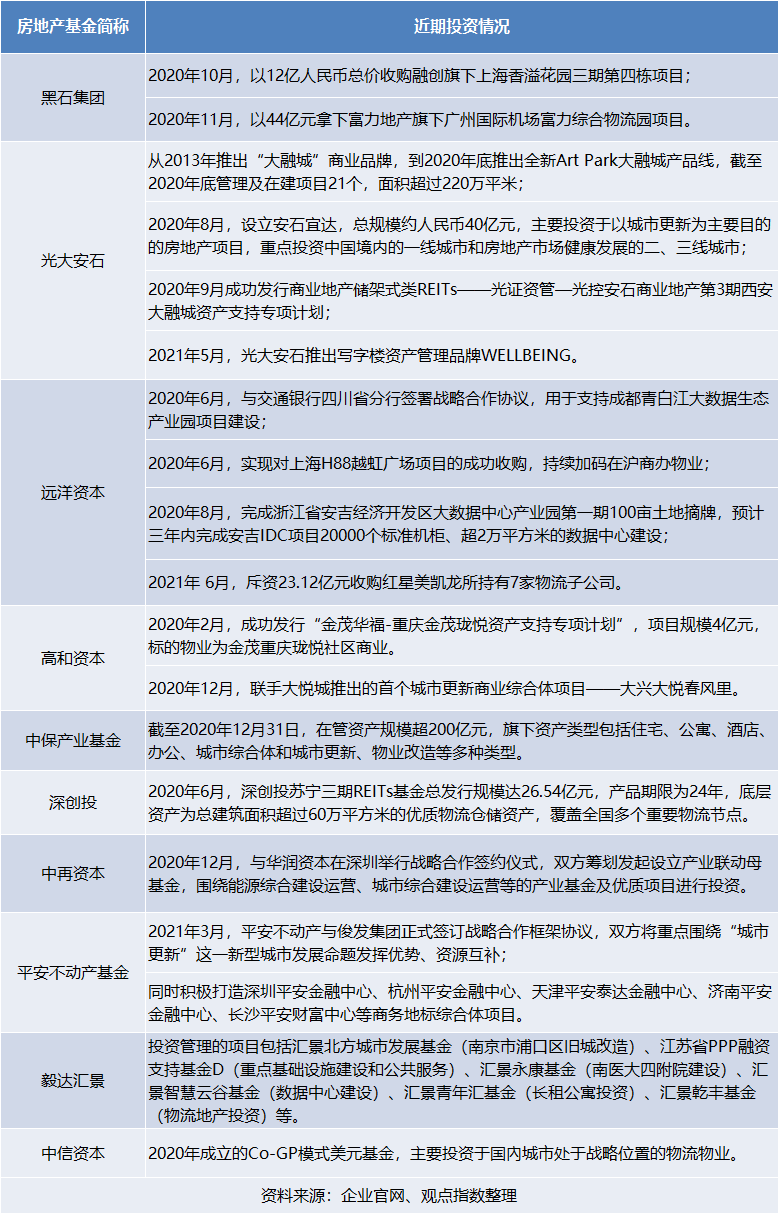

據觀點指數不完全監測,近期部分房地産私募基金在積極拓展自身的投資領域,布局商業綜合體、物流地産、數據中心建設及産業園等方向,並積極與國有企業合作,簽訂戰略合作協議,共同探索城市發展深化中的投資機會。

政策導向,住房租賃仍是重點

2020年對于房地産行業來說,是跌宕起伏的一年。8月出台了“三道紅線”對房企管控,年底又出台了金融機構對房産融資的限額管理政策。

各種調控政策的出台,進一步保障了房地産行業的健康穩定發展。

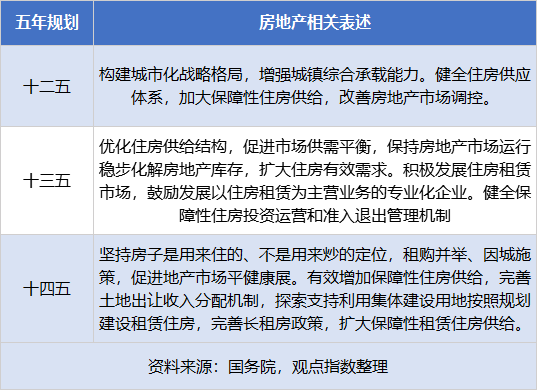

觀點指數通過整理國家五年規劃關于房地産的表述,發現在“房住不炒”的主基調下,房地産行業在經濟發展中的定位與角色日漸清晰。

從當前政策來看,房地産作為經濟發展的“穩定器”,不斷消化上下遊企業的産業産能,穩步化解房地産庫存、盤活存量資産,維持金融繫統和各級地方财政穩定性。

從投資角度來看,從十二五到十四五,都提到了加強保障性住房供給,發展住房租賃市場,住房租賃仍是主趨勢。

随着城市發展逐漸成熟,城市更新也成為炙手可熱的投資領域。2020年11月,十四五規劃提出将繼續推進以人為核心的新型城鎮化,強調了城市更新行動的實施。

而城市更新基金屬于股權投資基金,基金管理人需取得基金業協會的管理登記備案,基金産品需進行産品備案。憑借項目準入標準低、退出靈活等優勢,城市更新基金成為城市更新項目融資中最常見的融資方式。

以深圳城市更新市場為例,本土房地産私募基金是市場參與的絕對主力,長期深耕于深圳市場,對合格投資者進行全覆蓋,了解區域内的各種關繫網絡,熟悉本地的各種政策法規及行業規律,在項目獲取及風險研判上具有獨特優勢。

通過自身專業研判,深圳本土私募基金公司能快速敲定項目,通過搭建基金架構,如合夥基金、契約型基金等,設計優先級、劣後級投資者的出資結構,交付首款,提前鎖定投資者。

未來5-10年是房地産市場增量與存量並軌的階段,現如今國内大部分資金都集中在房地産增量階段,以開發為主,但存量同樣具有十分廣闊的空間。

通過對房地産私募股權基金投資動向的跟蹤及當前政策的導向,可以預見存量物業、物流地産、商業地産改造、城市更新及房屋租賃領域等方向會是未來的主要投資趨勢。

原報告 | 敏于數,追本溯源,解讀地産深層次脈絡。笃于行,揭行業整體發展規律。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:唐珂

審校:歐陽穎