境内債券明顯銳減,且利率區間收縮。海外債市場同樣冷淡,規模銳減嚴重。

觀點指數 房企下半年的融資表現並不是十分優秀,"三道紅線"以及"拿地金額不超過銷售額40%"政策的加持下,讓整個行業冷卻下來。本月到位資金增速逐漸放緩,行業馬太效應凸顯,中小型房企的生存空間愈加狹小。

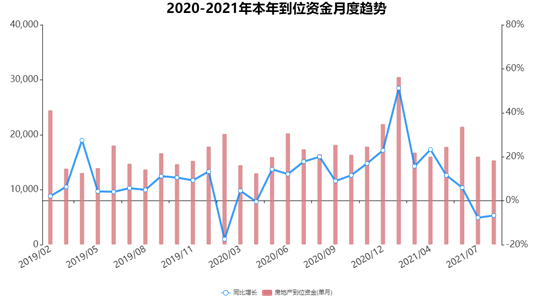

8月,房地産本年到位資金達到今年以來最低水平,定金及預收款、自籌資金占比有所提升。

境内債券明顯銳減,且利率區間收縮。盡管境内信貸環境收緊,但觀點指數預測龍頭房企的融資渠道仍将保持順暢,财務管理較差的企業将逐漸失去再融資資源。

海外債市場同樣冷淡,規模銳減嚴重,信用質量較弱房企将面臨更嚴峻的再融資環境,甚至可能加速暴露信用風險。

信托方面,今年看來雖然規模呈現遞減态勢,但年平均收益率維持穩定。

資金端持續縮減,雙重政策抑制房企盲目擴張

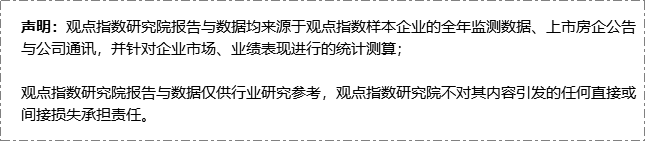

根據國家統計局最新數據,境内2021年1-8月本年到位資金累積值為134364億元,同比增長14.8%。剔除疫情低基數影響,比2019年1-8月份增長18.1%。

單月來看,今年6月同比增長6.00%,達到今年第二個高位;7月到位資金出現明顯下滑,同比下降7.69%,今年以來首個單月出現負增長;8月新增資金為15394億元,達到自年初以來最低水平。

數據來源:國家統計局,觀點指數整理

具體來看,1-8月國内貸款16918億元,下降6.1%;利用外資53億元,下降47.5%;自籌資金40773億元,增長9.3%;定金及預收款50997億元,增長31.3%;個人按揭貸款21490億元,增長13.4%。

當前,"三道紅線"以及"房企拿地金額不得超年度銷售額40%"的雙重壓力下,上半年房企的拿地策略均以穩健為主,顯著削減了資金需求。

數據來源:國家統計局,觀點指數整理

房企的馬太效應在資金方面日益凸顯,千億甚至萬億規模的房企每年花費超過500億元拿地,而中小房企可能年銷售額都不足500億元,未來中小房企和規模房企間的差距會進一步加大。

指標硬性控制了房企規模擴張的速度,即使是頭部房企、現金流充裕的國企、央企,拿地金額也受到銷售額的限制。

觀點指數認為,未來随着規模與杠杆紅利消失,擁有充裕土儲的房企再投資能力更加靈活,因此,後發房企快速彎道超車的可能性就越來越低。但結合目前的市場環境來看,集中供地有所成交的房企分布相對分散,減少了壟斷的可能性,有利于培養一個更有競争性的市場。

債券發行下行明顯著,利率區間小幅收窄

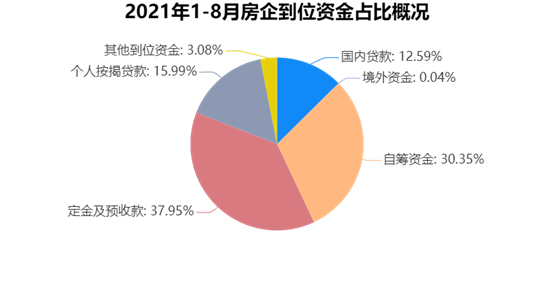

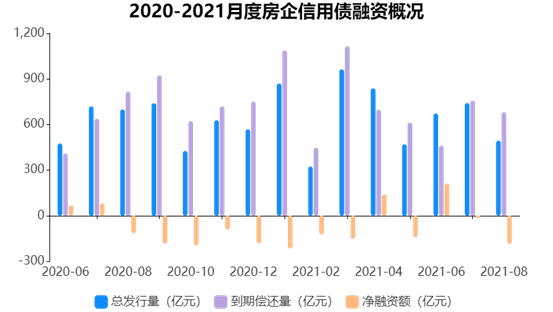

觀點指數統計,8月房地産開發領域共發行55只信用債,發行總額達493.85億人民币,同比減少29.27%。公開債券發行總額區間為0.7-34.20億元,平均值為8.78億元,較7月均值有小幅下降;中位數為8.5億元,企業間發行額度較上月明顯縮小。

票面利率區間為2.35%-8.8%,平均利率為4.35%,比7月份(平均利率為4.28%)增長0.07%個百分點,但利率區間有所縮窄;中位數為3.65%,均值與中位數仍存在較明顯的差距,不過較以往有所收窄,高債務成本的債券普遍集中在5億規模以下。

數據來源:Wind,觀點指數整理

境内信用債券市場自年初開始便持續收緊,月度發行額呈波動下降趨勢,高利率債券的比例與額度有所減小。

數據顯示,8月信用債券市場共發生16起違約事件,其中4起為房企違約。房地産開發商違約日債券余額合計為42.1億元,環比減少64%,逾期本金合計為34.89億元,逾期利息合計3.40億元,環比上漲31.8%。從違約債券類型來看,8月私募債違約比例較高,且均為實質違約。

2021年房企中期業績顯示,絕大多數房企實現了營收增長,疫情對開發商的影響逐漸減小,但政府及央行對發債融資的實際監管力度全面升級,房企債券淨融資額持續且明顯下降。

"三道紅線"限制了企業的盲目舉債,輔助"拿地銷售比不超40%"的限制,則更強調房企回歸實業,收窄資金需求。

一繫列政策的推行,已然倒逼房企加速降負債、提升去化率,增大回款效率。以往規模為王的土地紅利時代漸漸消退,如今房企更強調戰略規劃與布局的競争。

8月信用債淨融資規模持續走低,達到-187.03億元,相較于2020年同期,減少70.28億元,總發行量與同期相比減少204.35億元,總償還量減少134.07億。

整體而言,發行端收縮更為明顯,2021年1-8月房企信用債淨融資仍處于收緊态勢,房企信用債淨融資總額為-486.2億元。

數據來源:Wind,觀點指數整理

從債券類别來看,8月公司債依舊是發行總額占比最高的債券種類,總額為224.55億元,環比減少30.3%,加權債務成本為4.17%,較上月減小0.20%(7月公司債加權利率4.37%)。

中期票據是8月占比第二大的債券類型,加權債務成本為3.96%;短期融資券的發行規模波動性更強,雖然是企業緩解資金燃眉之急的重要手段,但規模自年初開始呈現較為明顯的下降趨勢,加權債務成本為2.77%。

數據來源:Wind,觀點指數整理

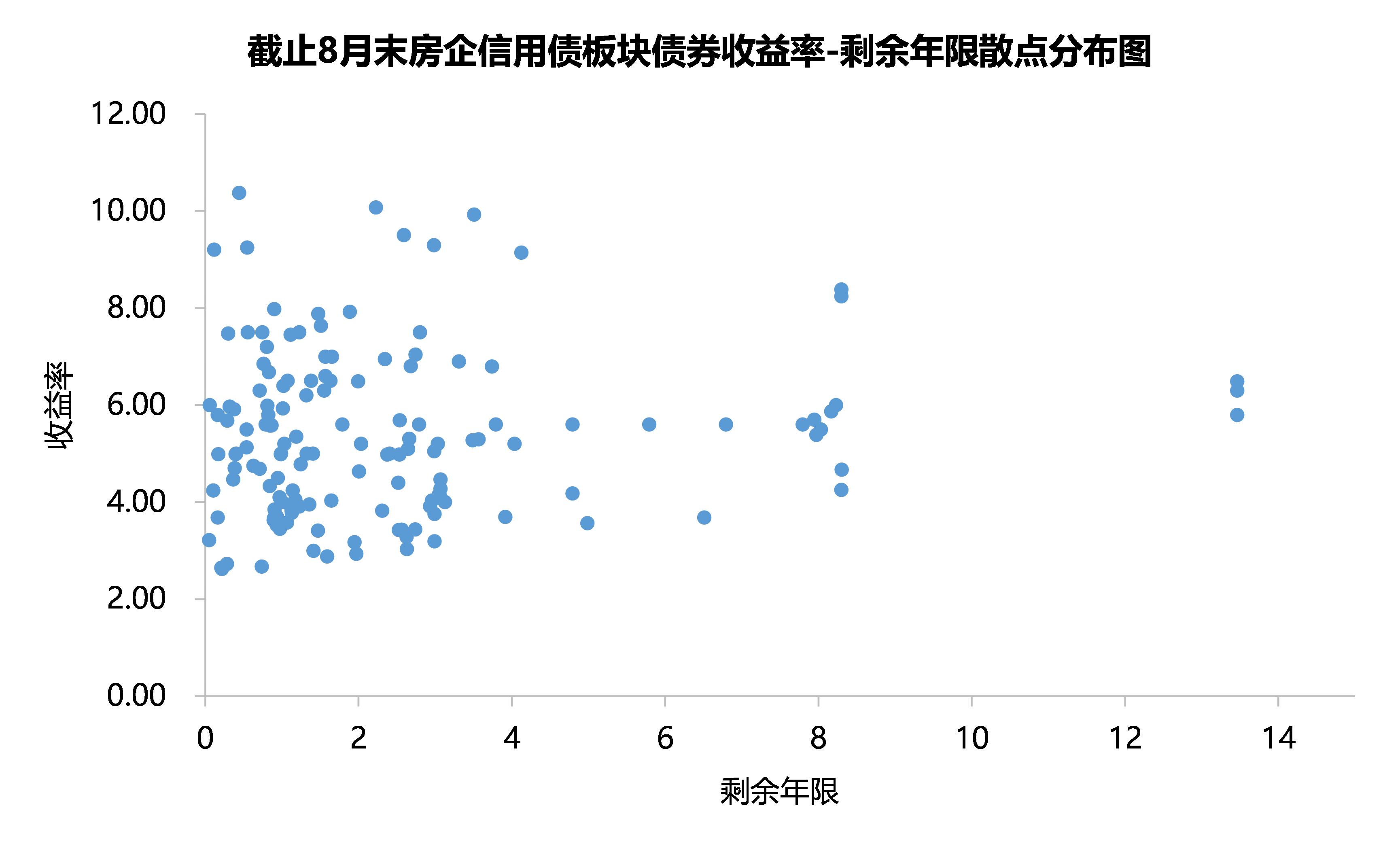

截至2021年8月31日,已知收益率債券的剩余年限普遍集中在0-3年内,且短期内的收益率差别較大。

從違約情況來看,Wind房地産行業違約債券達到58只,涉及金額高達649.37億元。整個行業步入償債高峰期,但伴随中央的監控以及融資規模的縮窄,違約金額會呈現下滑态勢。

數據來源:同花順終端,觀點指數整理

海外債縮量嚴重,房企再融資壓力持續

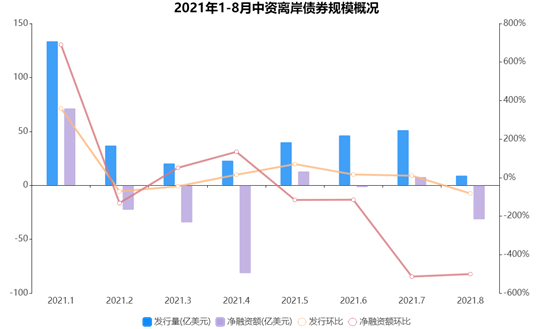

境外債券市場發行規模縮減程度遠超境内市場,中資房企8月僅僅發行6只海外債券,達到近一年來數量及規模的谷底。

8月發行規模為9.21億美元,相較去年同期減少85%,環比減少82%;中資離岸債券到期金額為40.92億美元,同比增加23%,與7月數據(43.51億美元)基本持平;淨融資額為-31.72億美元。

8月海外債利率區間為1.50%-12.50%,平均票面利率為6.99%,中位數為6.00%。與境内債券類似,高利率占比更高,且分化明顯。

8月新發行的海外債中,一年内到期債券存量余額分别為中梁控股1.50億美元,票面利率達11%;綠景中國地産0.41億美元,票面利率為6%。

數據來源:Wind,觀點指數整理

總體來講,3-7月份海外市場發行規模保持緩慢增長,但相對于去年同期呈縮緊态勢。8月的發行量出現斷崖式下降,淨融資額也同樣出現明顯回落。

數據來源:Wind,觀點指數整理

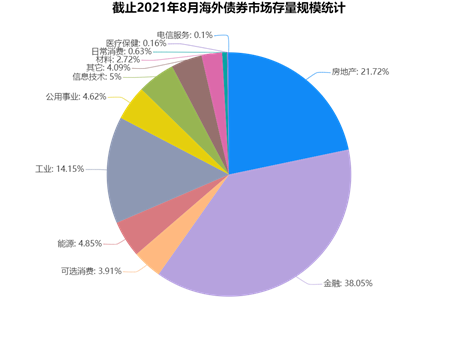

8月海外債券市場,房地産行業以2065.15億美元的存量余額居于第二位。這使得市場較為擔憂,認為其是信用風險較高的行業。

從歷史數據來看,第三季度通常為房企年度償債高峰。海外債通常以借新償舊的方式置換債務,但在今年部分房企海外債出現違約事件之後,境外資金投資更為謹慎,2月以來債券發行規模出現明顯下滑,這為房企未來能否以置換方式償還到期海外債帶來不确定性。

在資本市場中,考慮到投資者情緒疲軟,預計開發商的融資渠道将持續收窄。此外,房企銷售增長的放緩将直接對其流動性造成壓力。

穆迪報告指出,截至8月31日,受評開發商未來3個月内到期及可回售的境外債券金額達到81.45億美元,未來2個月内到期及可回售境内債券485億元;未來一年内仍有424.63億美元境外債券、2307億人民币境内債券到期或可回售。

觀點指數預計,流動性良好的龍頭房企依然可以獲得多樣的融資渠道,财務實力較弱的企業将面臨更嚴峻的再融資挑戰。

房地産信托發行受限,融資利率維持穩定

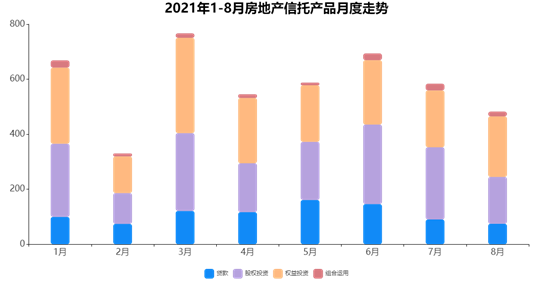

根據公開市場數據,8月共有548只信托産品投向了房地産相關領域,總資金規模達到482.36億元,平均年收益率約7.24%。相較于2020年同期,産品數量增加17只,單資金規模減少402.8億元,年平均收益率減少0.23%;相較今年7月,産品數量減少38只,資金規模減少125.52億元,年平均收益率減小0.10%。

總體而言,投向房地産領域的信托産品規模自年初便呈現銳減态勢。

觀點指數分析,2020年出台的"56号文"是直接原因,以房地産為主要資金流入方向的融資類信托繼續受到抑制。

目前,最為顯著的就是投資永續債形式的房地産信托産品大幅下滑。當前房地産行業的交易對手的基本面並不樂觀,信托公司出于風險與收益角度考慮,選擇了暫時觀望,減緩了房地産領域的投資節奏。

初步統計,9月-12月将有約2388億項目到期,資金繼續向其他領域轉向的可能性很大,諸如政信類項目與金融産業等。

數據來源:用益信托網,觀點指數整理

規模走勢來看,3月信托産品發行規模最大,資金規模達到767.15億元;2月受"兩壓一降"政策的影響,發行規模最低;6-8月發行規模呈現明顯下降趨勢,相比2020年同期均有大幅減少。

資金運用方式來看,8月變動幅度最大的是股權投資,相較7月規模縮減了92.3億元。相對債權型和貸款融資,股權投資産生的利潤分配在所得稅進行,減少所得稅應納稅額,起到杠杆效應;其次,權益性與股權型籌資一般沒有固定期限,所以投資者不能從企業撤資,只能将權益轉讓,減少了流動性不足風險。

觀點指數預測,今年剩余時間的信托規模依舊會維持緊縮态勢,未來股權投資與權益投資會維持在70%-85%左右。

數據來源:用益信托網,觀點指數整理

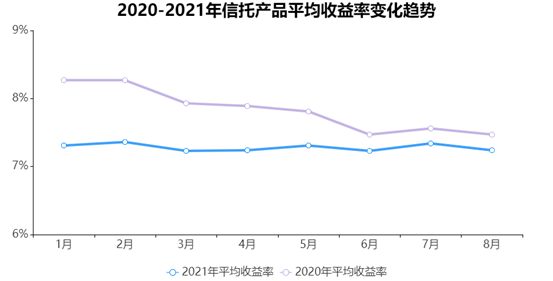

2021年1-8月,房地産信托領域平均收益率及主要融資成本並無顯著差異,維持在7.2%-7.4%的區間。

今年,國内貨币流動性較為充裕,整體利率下降,信托領域融資成本有所降低;另一方面,融資類業務規模持續縮減,標準投資類産品的出現拉低整體的平均收益。

房企融資類業務依舊遵循"兩壓一降"原則,標品業務快速發展,外加行業處于較高信用風險,降低風險成為信托公司展業中重點關心的任務,信托公司展業謹慎,勢必會遏制高收益産品的規模。前8個月信托平均收益率約為7.28%,較2020年同期下降約0.55個百分點。

觀點指數預測,2021年剩余時間内信托産品收益短期将保持穩定,長期保持波動向下趨勢。

數據來源:用益信托網,觀點指數整理

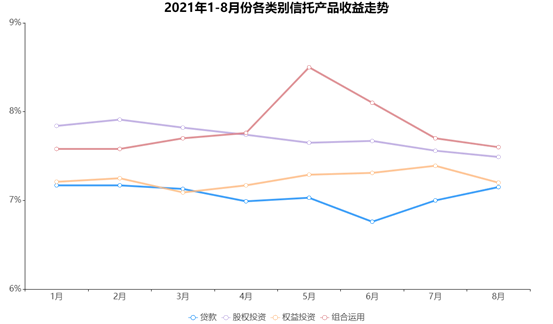

7月,貸款類信托産品的平均收益率最低,達到7.15%,較7月增加0.15%;股權投資與權益投資的利率差逐漸減少,基本維持在7.2%-7.5%範圍内波動。

數據來源:Wind,觀點指數整理

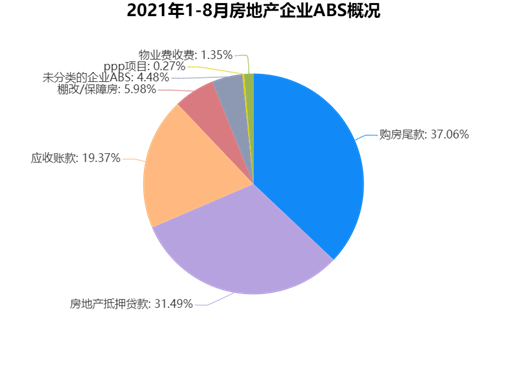

上半年房企發行的資産支持證券中,基礎資産主要以購房尾款、房地産抵押貸款以及應收賬款為主,分别占比37.06%、31.49%和19.37%。

房地産行業屬于資金密集型行業,通過發行購房尾款ABS産品,由SPV将發行資産支持證券得到的認購資金一次性購買購房尾款基礎資産,房地産企業得到一次性出售基礎資産的對價,獲得原本需要長時間回籠的資金,大大減輕了回款壓力,有力保證了後續的開發建設。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:桓欣

審校:徐耀輝