除持續運營外,部分企業也選擇出售商辦項目,背後主要是基于自身資産組合優化的需要,這對企業未來長遠發展有積極影響。

觀點指數 8月,商辦市場下行壓力仍存,全國主要一二線城市中,有部分租金水平環比出現下降,但降幅在合理區間。

大宗交易方面,月内成交的資産均是位于上海的商辦物業,其中兩宗被體育類企業拿下,用于總部或運營中心。實際上,今年以來,位于上海的商辦資産一直受到自用型買家青睐。

企業營收上,從上半年公布的财務數據看,大部分企業均實現了營收的同比增長,其中商管企業的增長幅度較大。

除持續運營外,部分企業開始出售個别商辦項目,主要是基于自身發展的需要,這對于未來長遠發展而言有積極影響。

市場下行壓力仍存,自用型買家主導大宗交易

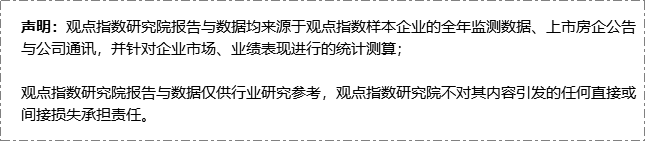

8月,全國辦公樓新開工面積累計值為3316.2萬平方米,同比下降21.4%,環比下降1.5%;而竣工面積則錄得1555.93萬平方米,同比上升21.4%,環比上升4.3%。

數據來源:國家統計局,觀點指數整理

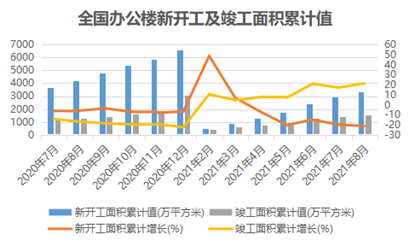

與此同時,辦公樓開發投資額為3890.13億元,同比提升1.8%,銷售額方面,錄得2738.32億元,同比上漲3.5%,兩者均環比出現下降,但整體表現依然穩定。

數據來源:國家統計局,觀點指數整理

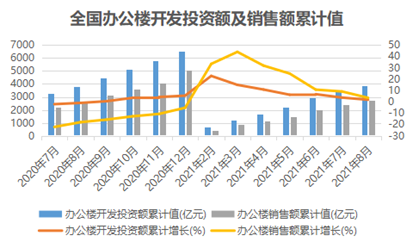

8月,全國15個主要一二線城市的寫字樓日租金有升有降,環比上升的有6個,環比下降的有8個,還有1個與上月持平。

一線城市中,除廣州下降2.99%外,其余三個城市租金環比都有所提升,北京上升1.47%,8月租金為5.53元/平方米/天,上海和深圳則分别上升3.69%和4.68%,租金分别為4.22元/平方米/天和3.58元/平方米/天。

其余城市中,無錫租金上升幅度最高,為11.36%。此外是重慶,租金環比上升5.10%。下降的城市中,最大降幅是超4%的昆明,其余大多降幅在1%以内。

數據來源:中國房價行情網,觀點指數整理

月内,商辦大宗交易市場錄得3宗交易。其中兩宗為體育企業達成,用于運營中心或總部,分别為特步4.39元購買上海闵行區七寶生态商務區的57個商業單位,以及李甯斥10.34億元購買上海凱橋文化廣場8個辦公樓層。

數據來源:公開資料,觀點指數整理

體育類企業購買商辦物業,多是為了滿足業務拓展需求。而大部分企業青睐上海的商辦資産,與該城市是國内主要的金融和商業中心,有利于引入高端人才,也能提升企業知名度有關。同時,除了滿足自身的辦公需求外,企業也能以商辦資産兼備保值增值的作用。

而金融平台元聯基金也通過並購基金形式,于月内以15.6億元成功收購上海凱科國際大廈,該項目為一棟獨立的28層甲級寫字樓,地上總建築面積約40445平方米。

據了解,元聯基金是成立于2017年的專業不動産金融平台,長期專注REITs業務,目前管理基金規模超百億元。

此次收購後,元聯基金将對凱科國際大廈進行主動管理、提升資産品質、優化租戶組合,實現項目增值,後期亦拟通過發行類REITs或對接公募REITs實現基金的退出,這也是存量時代下較多投資者青睐的商辦資産獲益方式。

半年營收實現同比上升,企業優化組合出售資産

據企業近期公布的2021上半年營收數據來看,由于疫情影響減退,大部分企業的租金收入均比去年同期有所增長。

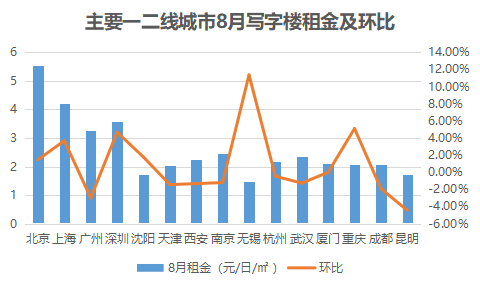

觀點指數選取的樣本企業中,中海商業、嘉里建設、恒隆地産以及太古地産的租金收入均實現同比上升,上升幅度在11%-14%;而以商管上市的華潤萬象生活則憑借規模快速擴張帶來的優勢,實現同比大幅上漲,幅度達到約54%。

據公告數據顯示,華潤萬象生活2020上半年提供物業管理服務及其他服務的項目數量為73棟,在管總建築面積510萬平方米。而到2021上半年,已為24個寫字樓提供商業運營服務,總建築面積為150萬平方米;為93個寫字樓提供物業管理服務,總建築面積為710萬平方米。對比可以發現,寫字樓的在管數量和面積都得到大幅提升。

數據來源:企業公告,觀點指數整理

據了解,華潤寫字樓業務以服務科技、金融及保險等行業為主,去年積極引入世界500強及獨角獸等優質租戶,出租率也較2020年底增長6.8%,從側面反映出其招商運營能力。

除持續的運營外,有着不少優質物業的運營商也選擇出售部分物業。月内,由新世界集團開發,位于深圳前海自貿區的前海周大福金融大廈南塔順利完成網簽,将在建成之後整體出售給世界五百強金融機構。

該商辦項目南塔高約120米,包括1個商業單元及18個辦公單元,總建築面積超過4.9萬平方米,總售價超過32億元,整個項目預計于2023年落成,将由周大福集團及新世界集團持有運營,繼續發揮新世界的商辦運營能力。

而金融街控股月内也挂牌出售旗下北京德勝投資有限責任公司100%股權及相關債權,轉讓底價15.75億元。德勝投資持有德勝國際中心部分物業,運營面積約3.8萬平方米,業态包含寫字樓、商業、地下零散配套服務用房和車位。早在2月,金融街已發布公告計劃出售該公司股權與債券。

據相關信息顯示,德勝國際中心2020年出租率約為80%,租戶以中小創業型科技企業、餐飲企業等為主。

對此,行業普遍認為是金融街在三條紅線影響下,采取的降負債舉措之一。據了解,金融街近年來盈利能力有所下降,負債率較高,並且踩中紅線較多。在此背景下,金融街需要盡快改善财務結構狀況,而通過處置一些持有型資産,可幫助其在短期内快速回籠資金,減少債務。

就運營角度而言,目前受北京市寫字樓潛在供應量增加、國有企業總部需求外溢等因素影響,北京市非核心區域寫字樓租賃市場面臨下行壓力。此外,出售項目的租戶結構以中小企業為主,租金承受能力相對有限,加之持有面積占項目整體比例較低,存在物業共用配套,管理界面交叉等問題,租賃經營壓力較大。

營收層面,金融街上半年物業租賃業務營業收入8.34億元,同比下降7.18%,毛利率90.65%,較去年同期下降2.27個百分點。其中寫字樓闆塊受金融街中心客戶租賃計劃變化、金融街·萬科豐科中心轉讓等影響,租賃收入較去年同期有所下滑。

對于金融街這類企業而言,出售資産雖然會使未來租賃收入有一定減少,但對于優化企業負債結構,提升财務穩健性等有所助益,有利于企業的長遠發展。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:馮彩雲

審校:徐耀輝