盡管境内信貸環境收緊,但觀點指數預測龍頭房企的融資渠道仍将保持順暢,财務管理較差的企業将逐漸失去再融資資源。

觀點指數 9月融資渠道以及規模的收縮基調不變,“三道紅線”以及“拿地金額不超過銷售額40%”的監管要求在發行端影響顯著。

本月行業到位資金同比下降,國内貸款的比例持續收窄,未來留給中小型房企的融資空間愈來愈小。

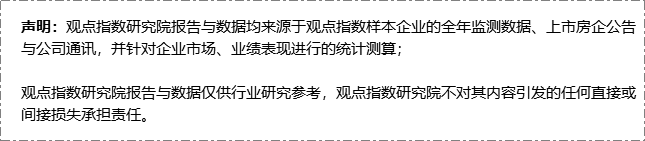

9月房地産本年到位資金小幅回升,但仍居于歷史較低水平,定金及預收款、自籌資金的比例有所提升。

境内債券明顯銳減,高利率債券的比例及規模都相應減小,盡管境内信貸環境收緊,但觀點指數預測龍頭房企的融資渠道仍将保持順暢,财務管理較差的企業将逐漸失去再融資資源。

海外債市場發行端回暖,但行業内短期償債壓力巨大,淨融資額持續保持流出狀态。2016-2018年地産規模紅利時期發行的5-10年中期及10年期美元債券的存量規模龐大,需要房企在近五年内償清。

信托方面,今年規模呈現遞減态勢,平均收益率持平,個類别信托産品收益率利差縮窄。

資金端增幅下降,國内貸款減幅顯著

根據國家統計局最新數據,境内2021年1-9月本年到位資金累積為151486億元,同比增長11.1%,剔除疫情低基數影響,比2019年1-9月份增長16.0%。

單月來看,今年6月同比增長6.00%,達到今年第二個高位;7月到位資金出現明顯下滑,同比下降7.69%,今年以來首個單月出現負增長;8月新增資金為15394億元,達到自年初以來最低水平;9月到位資金相較上月有小幅回彈,但自7月份以後同比一直保持負數水平。

數據來源:國家統計局,觀點指數整理

具體來看,1-9月國内貸款18770億元,下降8.4%;利用外資59億元,下降36.9%;自籌資金47212億元,增長6.1%;定金及預收款56689億元,增長25.6%;個人按揭貸款24124億元,增長10.7%。

當前,“三道紅線”以及“房企拿地金額不得超年度銷售額40%”的雙重施壓下,今後房企的拿地策略均以穩健為主,顯著削減了資金需求。從目前的狀況來看,到位資金的增幅降速依舊繼續,未見回彈勢頭。

數據來源:國家統計局,觀點指數整理

觀點指數認為,未來随着規模與杠杆紅利消失,擁有充裕土儲的房企再投資能力更加靈活。因此,後發房企快速彎道超車的可能性越來越低。但結合目前的市場環境來看,集中供地讓成交房企的分布相對分散,減少壟斷的可能性,利于培養一個更有競争性的市場。

境内債券市場持續收縮,高利率債券比例下滑明顯

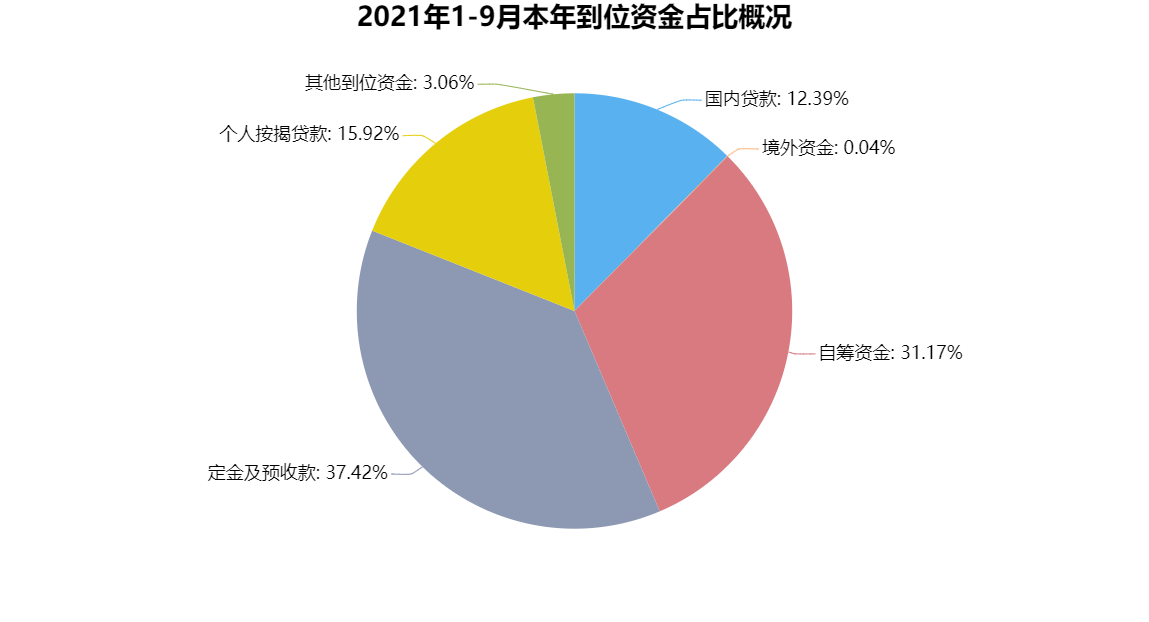

觀點指數統計,9月房地産開發領域共發行86只信用債,發行總額達413.28億元人民币,同比減少40.81%;相較今年8月的數據,發行數量顯著增長,但發行規模環比減少16.31%,個體發行規模減小。公開債券發行總額區間為1.0-34.50億元,平均值為8.56億元,較8月均值(8.78億元)有小幅度下降;中位數為7.70億元,較8月(8.5億元)企業間的發行額度差距明顯縮小。

整體而言,各個房企信用債的平均發行規模逐步縮減,且中位數下降較為明顯,這表明小規模債券所占比例提升。

票面利率區間為2.35%-6.8%,平均利率為4.05%,較8月份(平均利率為4.35%)下降0.3個百分點,利率區間縮減2個百分點;中位數為3.78%,均值與中位數依舊存在較明顯的差距但較以往有明顯收窄。

數據來源:Wind,觀點指數整理

境内信用債券市場自年初開始便持續收緊,且未見回彈趨勢,月度發行額呈波動下降趨勢,高利率債券的比例與規模得到抑制,債券發行規模的均值與中位數差異愈來愈小。

據悉,2021年1-9月地産開發商及相關開發活動企業于信用債券市場共發生45起違約事件。具體來看,逾期本金合計超過370億元,逾期利息合計30.3億元,且超過半數債券的到期日在本年。從違約債券類型來看,前9月私募債違約比例最高,其次是公司債。發生違約事件頻繁的公司包括藍光發展與華夏幸福,兩者在近3年内的債券需償還總額接近400億元,尤其以1年内短債為主。

2021年房企中期業績以及月度銷售數據顯示,絕大多數房企實現了營收增長,但下半年銷售規模增長有壓力。疫情對開發商的影響基本消除,但政府及央行對發債融資的實際監管力度全面升級,房企債券淨融資額持續且明顯下降。

“三道紅線”限制了企業的盲目舉債,輔助紅線“40%銷售額限制”則更強調房企回歸實業,收窄資金需求。一繫列從嚴政策的實施,已然倒逼房企加速降負債、提升去化率,增大回款效率。以往規模為王的土地紅利時代漸漸消退,房企更強調戰略規劃與布局的競争。

9月信用債淨融資規模持續走低,達到-233.57億元,為今年以來的最低水平。相較2020年同期,淨融資額減少48.88億元,總發行量與同期相比減少326.19億元,總償還量同期減少277.31億。總體而言,發行端收縮更為明顯,整個市場持續保持資金流出狀态。2021年1-9月房企信用債淨融資總額為-719.76億元。

數據來源:WIND,觀點指數整理

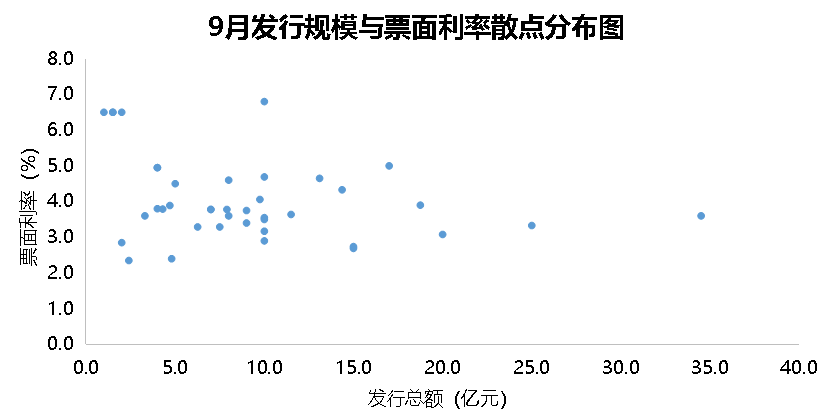

從債券類别來看,9月公司債依舊是發行總額占比最高的債券種類,總額為164.96億元,環比減少26.5%,加權債務成本為3.84%,較上月減小0.33%(8月公司債加權利率4.17%),這也是地産公司債首次跌破4%的門檻。

資産支持證券超越中期票據成為8月占比第二大的債券類型;中期票據9月發行規模僅61億元,加權利率為3.57%;短期融資券的發行規模波動性更強,雖然是企業緩解資金燃眉之急的重要手段,但規模自年初呈現較為明顯的下降趨勢,加權債務成本為3.97%。

數據來源:WIND,觀點指數整理

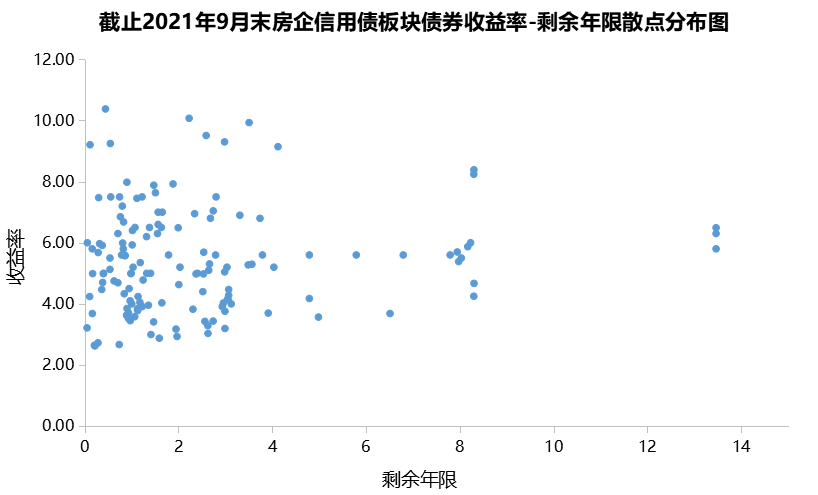

數據來源:同花順終端,觀點指數整理

注:行業闆塊部分信用債券收益率缺失

截至2021年9月30日,已知收益率債券的剩余年限普遍集中在0.5-3年内,且短期内(0-2年)的收益率差别顯著。整個行業步入償債高峰期,且自今年年初起,絕大數企業主動或被動控制發行端的規模,同時伴随監管以及融資規模的縮窄,違約金額呈現下滑态勢。

海外債券市場回升,償債壓力持續壓迫

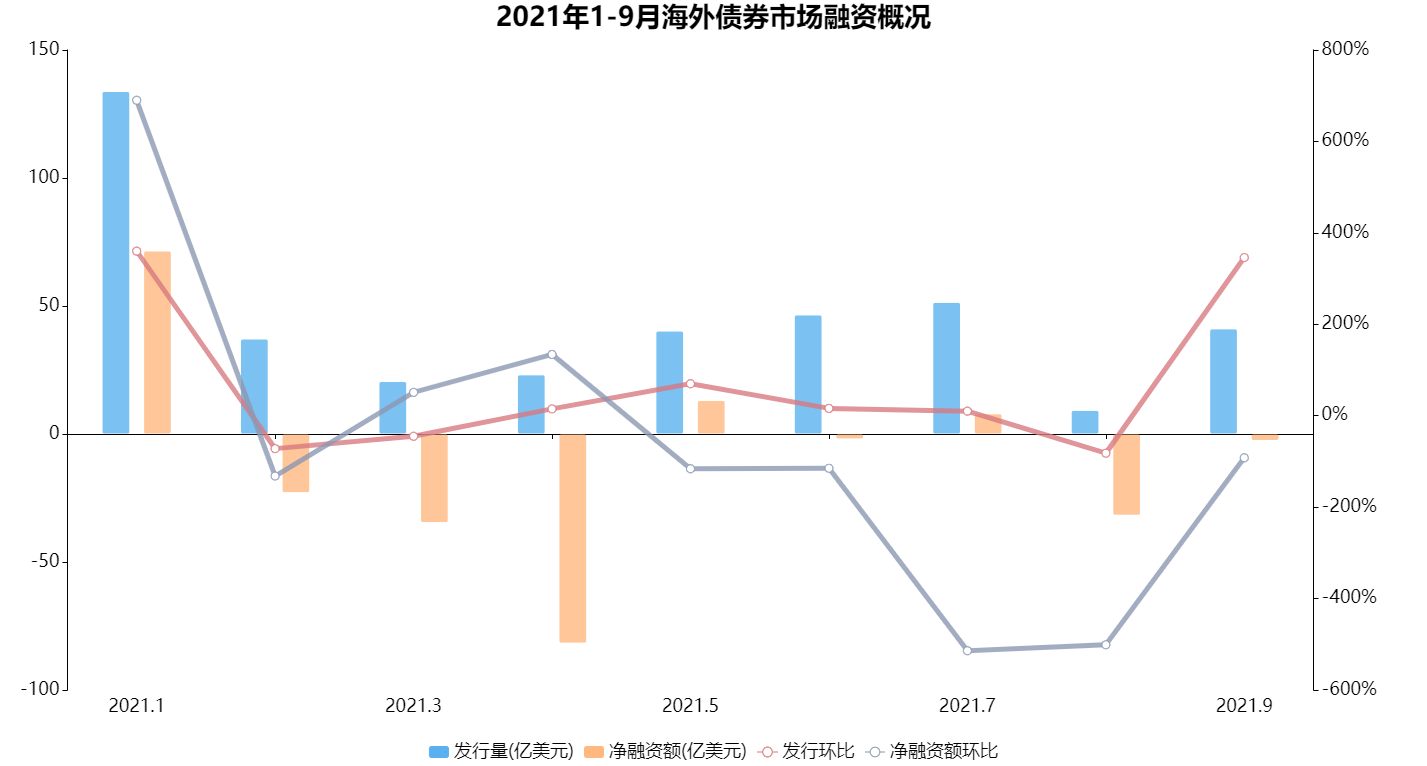

9月境外債券市場發行規模出現明顯回升,償債規模依舊保持高位。中資房企9月發行18只海外債券,相較2020年同期以及今年8月的數量均出現回彈。本月發行規模為41.06億美元,相較去年同期發行規模同比增加12.7%,環比增加346%;9月中資離岸債券到期金額為43.58億美元,同比增加135.5%,與8月數據(40.93億美元)基本持平;本月淨融資額為-2.52億美元,持續維持負數水平。

9月海外債利率區間為3.975%-12.5%,平均票面利率為8.82%,中位數為9.19%。據觀點指數統計,這是首次海外債券利率中位數超過均值,高利率債券比例得到有效抑制。本月新發行的海外債中,忽略無風險利率影響,0-1年内到期本息額為14.8億美元,1-2年内到期本息額為16.9億美元,兩年以上到期本息額為20.9億美元。

數據來源:WIND,觀點指數整理

總體來講,3-7月份海外市場的發行規模保持緩慢增長趨勢,但對比去年同期呈縮緊态勢。8月的發行量出現斷崖式下降,淨融資額也同樣出現明顯回落。本月海外債券市場有所恢復,但頭部房企近期爆出的一繫列違約事件依然讓投資者擔憂行業的穩定性。

從宏觀角度觀察,年初以來房地産行業調控持續收緊,未來短期内很難放緩,同時美元債未來1年密集到期,外加發行端的縮量,再融資壓力攀升。房地産企業的流動性便會在此背景下受到強烈沖擊,弱資質房企的融資困難或會演化成生存威脅。債務負擔重的房地産企業财務穩健性較低,極易受到外部融資環境波動的影響,當面臨較大短期債務償付壓力時,若融資渠道也出現不暢,極易出現資金鍊斷裂。

從微觀角度看,境外債券融資依賴度高的企業,易受到境外資本市場環境波動的影響,需關注境外借新還舊壓力。今年上半年房企信用風險事件頻發,伴随部分中大型房企的債務違約及資金暴雷事件,市場對于中國房地産行業的信用憂慮增加,收益率上行壓力大。伴随恒大、藍光、花樣年等企業負面新聞持續發酵,行業“大而不倒”的說法已然破滅。

數據來源:WIND,觀點指數整理

9月海外債券市場房地産行業以2065.52億美元的存量余額居于第二位,僅次于金融行業。

整個行業即将迎來2022、2023年償債高峰期,半數債券需在近年内完成本息償付,對房企的經營能力是個極大的考驗。海外債通常以借新償舊的方式置換債務,但今年部分房企海外債出現違約事件後,境外資金投資更為謹慎,2月以來債券發行規模出現明顯下滑,這為房企未來能否以置換方式償還到期海外債帶來不确定性。

房地産信托領域發行受限,融資利率維持穩定

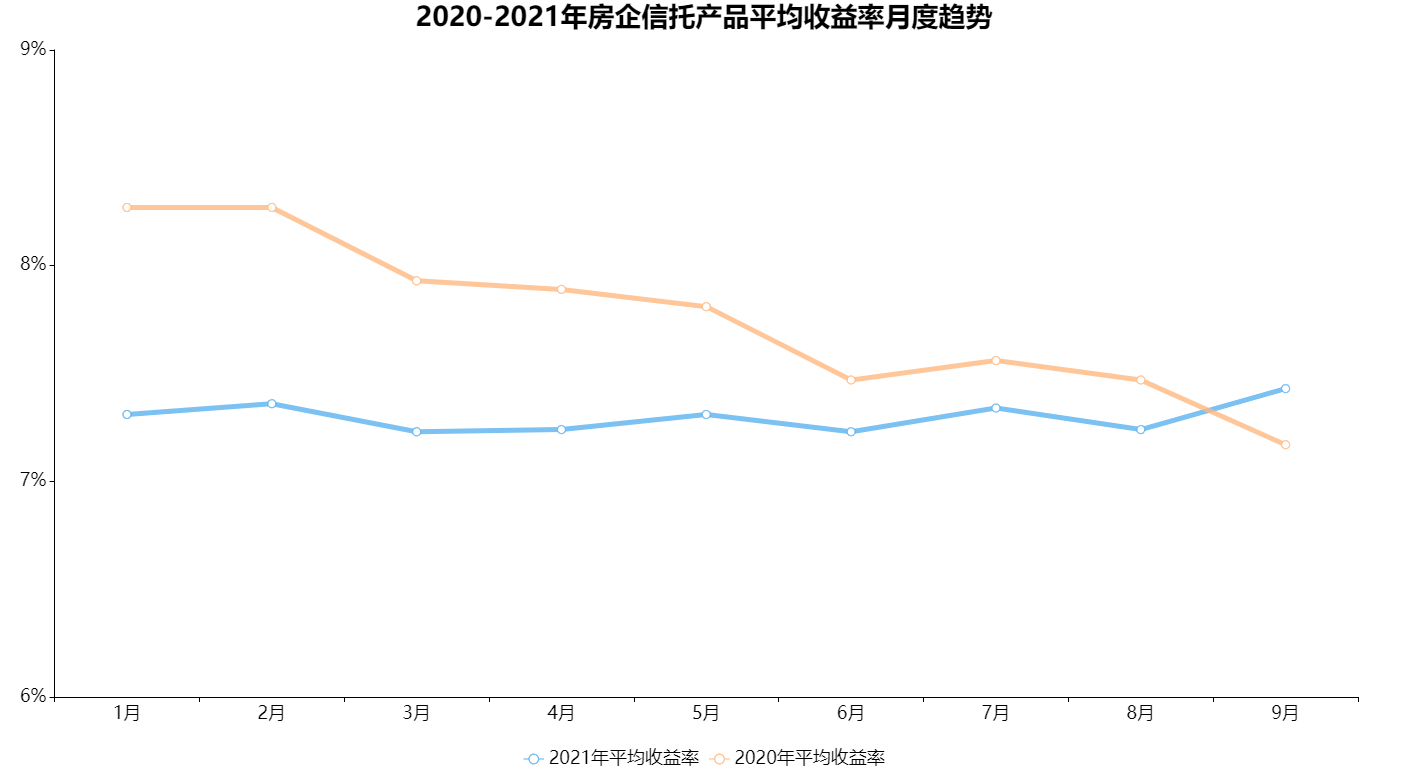

根據公開市場數據,8月共有453只信托産品投向了房地産相關領域,總資金規模達到324.95億元,平均年收益率約7.43%。相較2020年同期,産品數量減少15只,但是資金規模減少343.07億元,幾乎腰斬,年平均收益率增加0.26%;對比今年8月,産品數量減少95只,資金規模減少157.41億元,年平均收益率增加0.19%。

行業層面,自9月下旬以來,多家信托機構收到監管層通知,要求排查所有存續房地産項目的債務情況,包括債權、股權、權益投資等全部産品,有的信托機構還被要求提交地産商的相關情況及所涉項目規模、房價變動的壓力測試、主體信用分析,並要求最終匯總成報告形式。地産非標融資已出現明顯的放緩甚至接近暫停的迹象。

觀點指數認為,房企融資整體風險評價有上升的趨勢,監管政策收緊、資金鍊緊繃可能成為房企未來需要面對的常态,信托公司在房地産業務方面亦會更加謹慎。

當前市場環境變化和嚴監管正倒逼房地産信托業務轉型,一是信托公司在服務鍊條上開始圍繞房企的上下遊企業提供全方位金融服務;二是信托融資更加關注標準化的産品形式,如股權投資業務、資産證券化業務;三是風險控制措施增強,市場風險上升倒逼信托公司重視産品風控,高信用風險行業會逐漸失去吸引力。

數據來源:用益信托網,觀點指數整理

規模走勢來看,下半年信托産品發行規模逐漸縮減;2月受“兩壓一降”政策的影響,發行規模最低,9月規模與其基本持平;6-9月發行規模相比2020年同期均有大幅度減少。

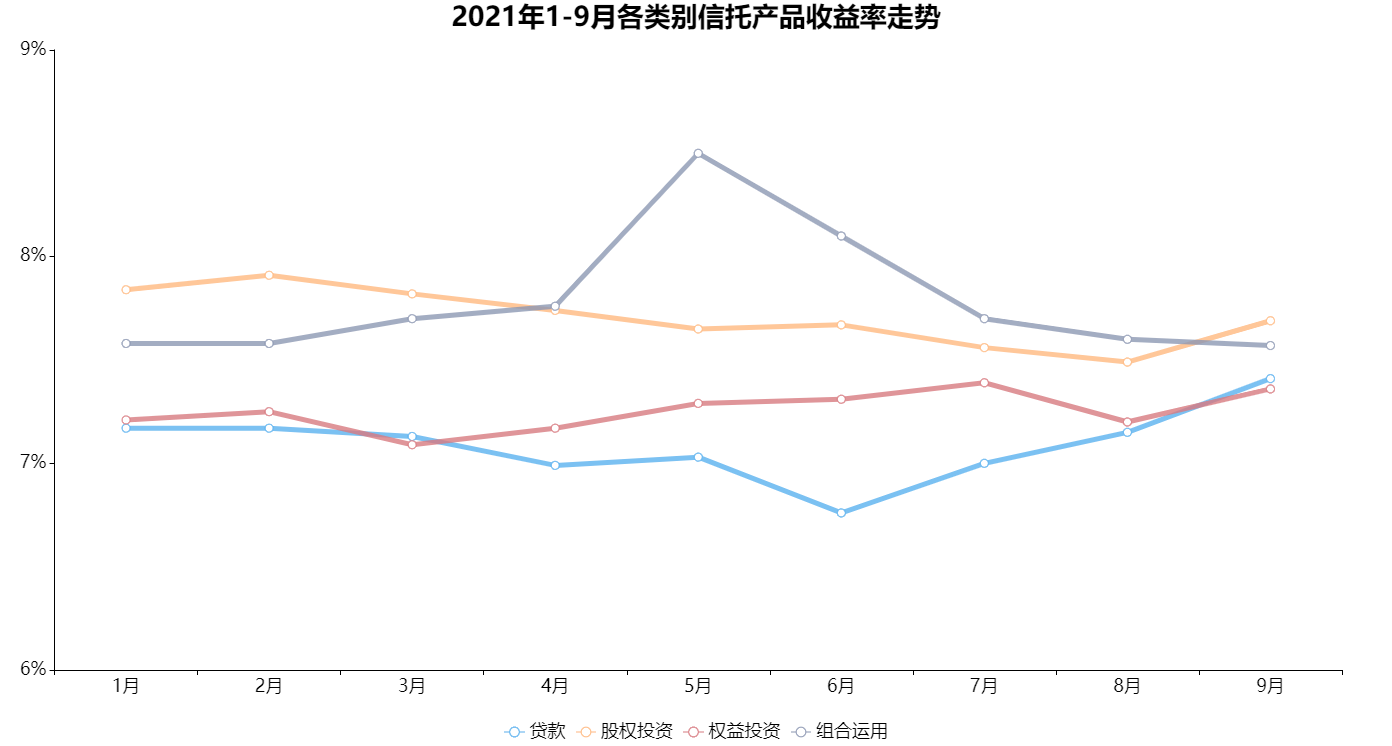

資金運用方式來看,8月變動幅度最大的是權益投資,相較7月規模縮減了近80億元。相較債權型和貸款融資,首先産生的利潤分配在所得稅進行,減少所得稅應納稅額,起到杠杆效應;其次,權益與股權型籌資一般沒有固定期限,所以投資者不能從企業撤資,只能将權益轉讓,減少了流動性不足風險。

數據來源:用益信托網,觀點指數整理

2021年1-8月房地産信托領域平均收益率及主要融資成本,並無顯著差異,維持在7.2%-7.4%區間内,9月數據出現小幅回彈並且超過2020年同期水平。今年,國内貨币流動性較為充裕,整體利率下降,信托領域融資成本有所降低;另一方面,融資類業務規模持續縮減,標準投資類産品的出現拉低整體的平均收益。

房企融資類業務依舊遵循“兩壓一降”原則,標品業務快速發展,外加行業擁有較高信用風險,降低風險成為信托公司展業中重點關心的任務,信托公司展業謹慎,勢必會遏制高收益産品的規模。前9個月信托平均收益率約為7.30%,較2020年同期下降約0.46個百分點。觀點指數分析,本月收益率的回升源自供給端的下降,同時期望以高收益率提高吸引力。

數據來源:用益信托網,觀點指數整理

9月權益投資類信托産品的平均收益率最低,達到7.36%,較7月增加0.16%;各類别産品的利差逐漸收縮,基本維持在7.5%-7.8%範圍内波動。

數據來源:Wind,觀點指數整理

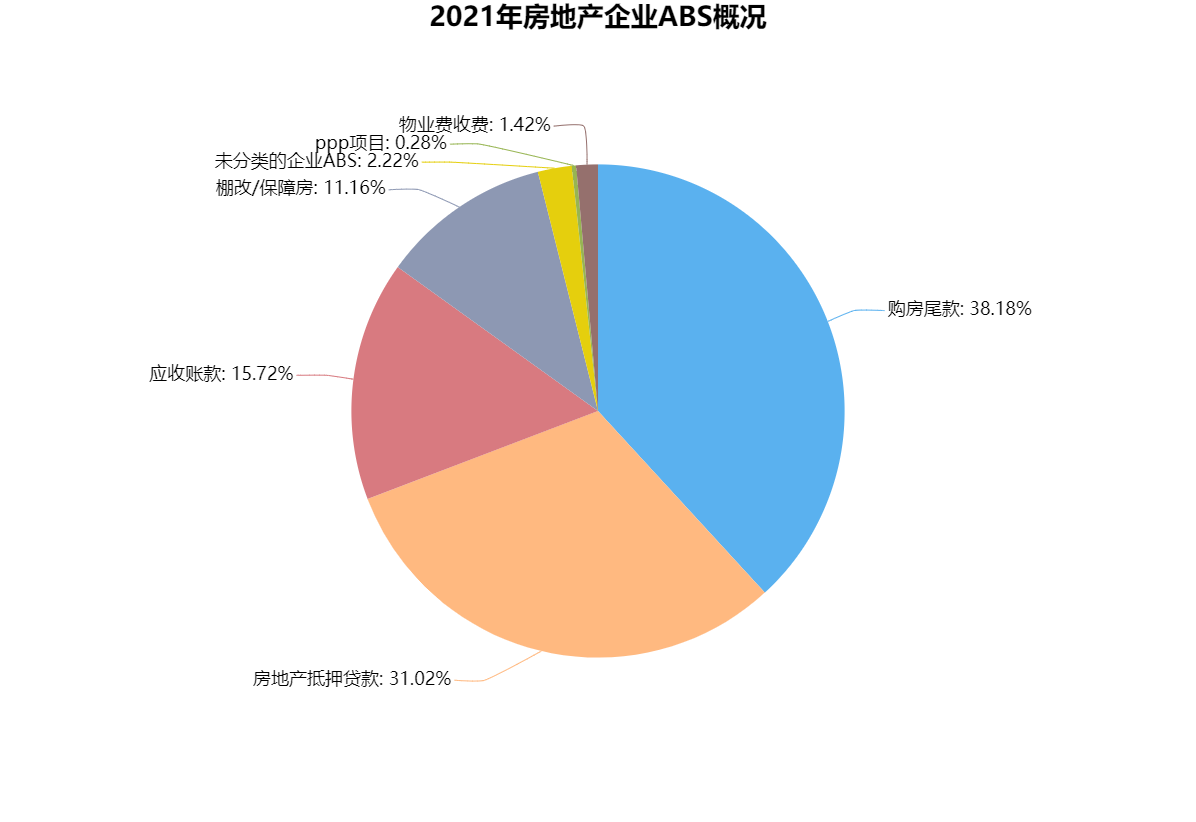

上半年房企發行的資産支持證券中,基礎資産主要以購房尾款、房地産抵押貸款以及應收賬款為主,分别占38.18%、31.02%和15.72%。房地産行業屬于資金密集型行業,通過發行購房尾款ABS産品,由SPV将發行資産支持證券得到的認購資金一次性購買購房尾款基礎資産,房地産企業得到一次性出售基礎資産的對價,獲得原本需要長時間回籠的資金,大大減輕了回款壓力,有力保證了後續的開發建設。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:桓欣

審校:歐陽穎