觀點指數通過對年度商業地産市場表現進行盤點,發布“表現力指數 · 2021年度商業地産企業表現”研究成果。其中,華潤萬象生活、恒隆、凱德表現出色,在研究成果名單中位居前列。

華潤萬象生活表現居前,恒隆、凱德各顯異彩

疫情陰霾逐漸消散,商業地産經歷了充滿變革、機會與想象的一年。

擁抱新商業浪潮,不少企業紛紛調整自身經營策略、打磨産品模式、創新科技手段,以求在激烈的市場競争中保持優勢。成熟的運營管理經驗、敏銳的市場目光、獨到的謀略布局,都讓這些企業收獲亮眼成績,並成為業内備受認可的標杆。

觀點指數通過對年度商業地産市場表現進行盤點,發布"表現力指數 · 2021年度商業地産企業表現"研究成果。其中,華潤萬象生活、恒隆、凱德表現出色,在研究成果名單中位居前列。

走在商管分拆上市浪潮的前沿,華潤萬象生活于去年12月底成功上市,並在資本市場上保持較好的成績。今年上半年期内商業運營及物業管理服務闆塊收入為16.23億元,同比增長11.7%。其中購物中心運營服務收入同比大幅增長126.9%,出租率為96%;寫字樓運營服務收入同比大幅增長54%,出租率也較年底增長6.8%,未來上升空間可期。

反映到資本市場表現上,截至9月30日,華潤萬象生活在所有上市商管企業中,以超100倍的PE遙遙領先,總市值為987億元港元。随着外拓能力的逐步加強,其商管能力帶來的價值變現與利潤釋放繼續值得期待。

而過去的一年内,内地地産行業大量債券違約、資金暴雷影響。而港資企業擁有優質資産、成熟的運營經驗、出色的營收效益,盡展商業優勢。作為港資代表之一的恒隆地産,在内地擁有相當體量的商業資産規模,抗風險能力強。加上奢侈品市場的復蘇,給其商業項目帶來逆勢增長。受益于此,恒隆一如既往以突出的表現成為業内的佼佼者。

今年3月末,武漢恒隆廣場正式開業,延續恒隆地産精細化經營理念,進一步激發當地高端商業市場活力。7月底,作為在内地推出的高端服務式寓品牌--武漢"恒隆府"正式亮相,聯袂周邊恒隆廣場打造商業消費全生态。可見,作為行業先行者,恒隆地産在持續打造商業品牌的同時,也在不斷創新、嘗試,豐富其業務布局。

而在當前大資管的趨勢下,動作頻頻的凱德年内表現突出。3月,凱德集團宣布重組計劃,房地産開發業務私有化,而旗下房地産投資管理業務分支以及集團的旅宿業務将納入"凱德投資管理"(CLIM)平台,並于9月20日上午在新交所首次上市交易。從一個具備資管能力的開發商,到轉型為一個有開發能力的資管方,在買與賣的運作之間,凱德正一步步擴展其内地版圖,實現商業資産價值最大化。

如6月底,凱德以330億出售國内6個來福士項目部分股權予平安人壽,獲得不俗的資産回報,並在後續持續對項目進行運營與管理。而随重組之後,又多次加碼新經濟布局,收購多地物流資産。據數據顯示,自10月底收購上海、昆山、武漢和成都物流資産後,凱德中國信托的管理資産規模增長8.0%,達到47.292億新元。

投資物業收入增長回升20%以上,市場挑戰仍存

随着疫情影響的逐漸消散,市場在适應、調整與變化中重現活力。去年直面市場沖擊,在現金流、經營效益上備受考驗的商業地産商們得以回調。

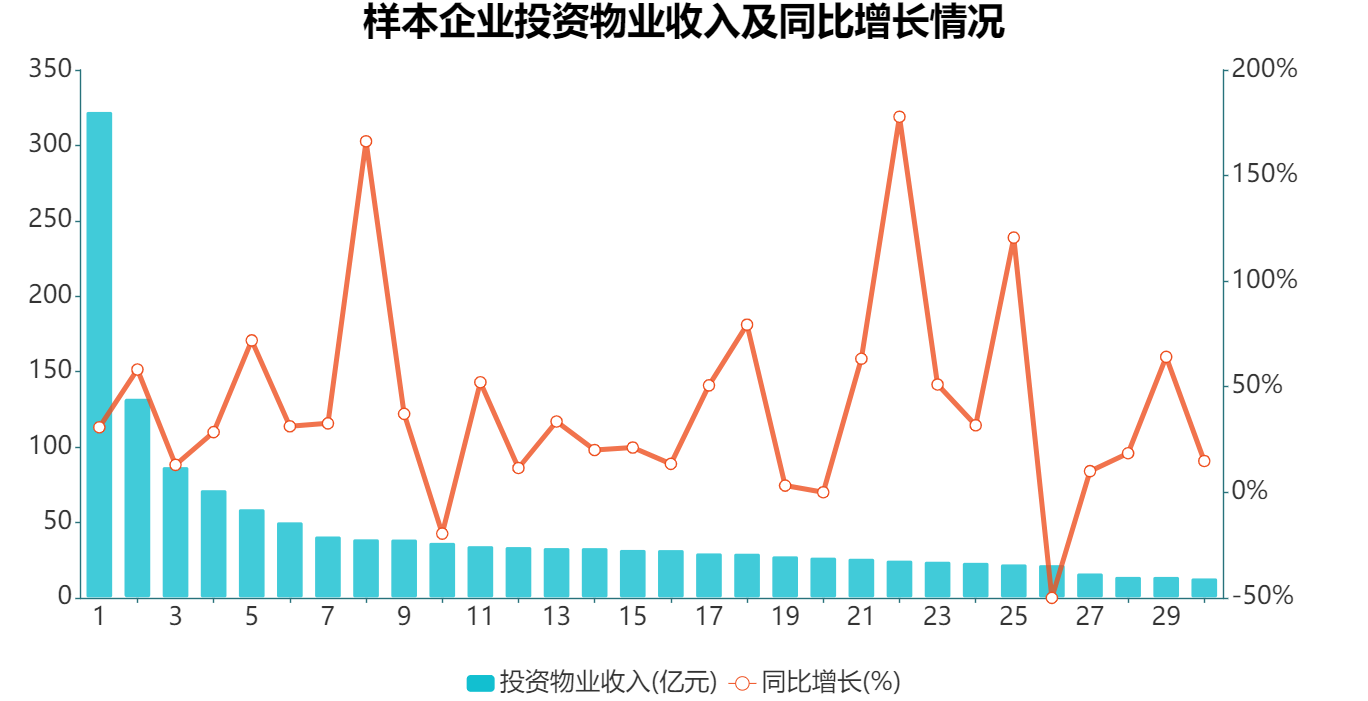

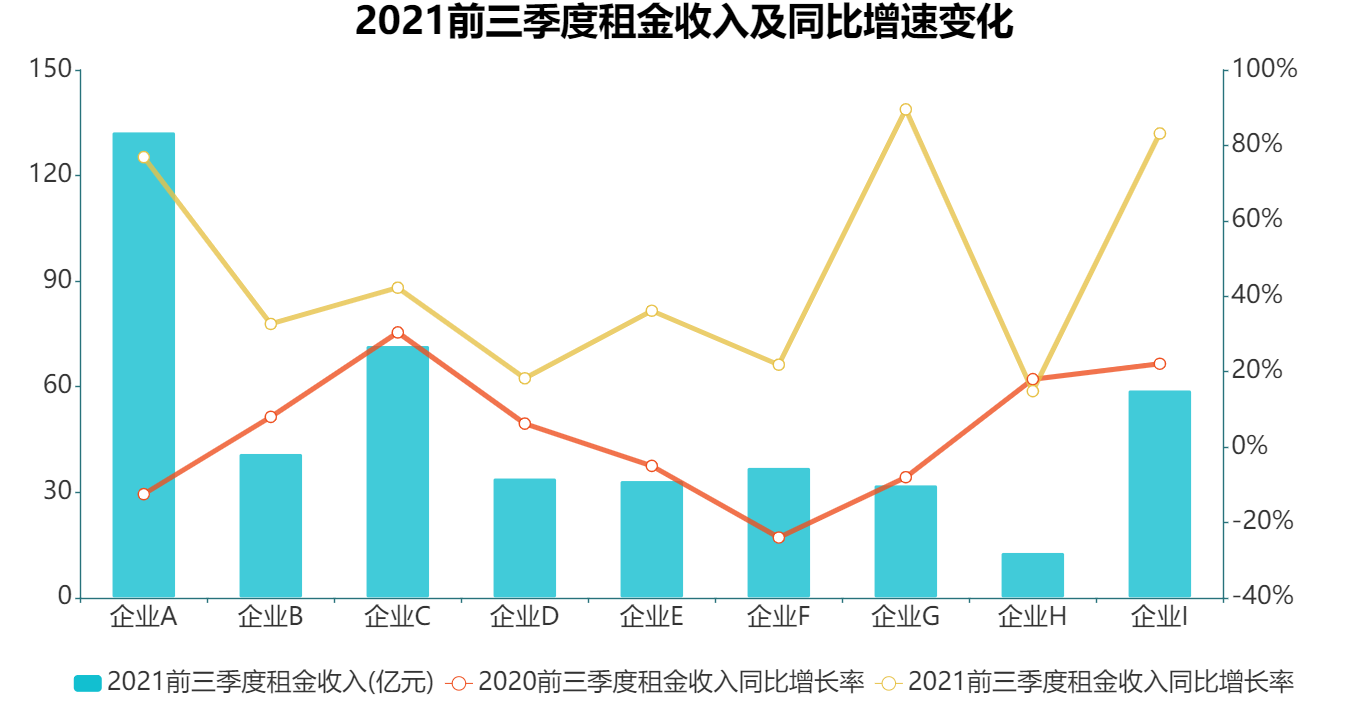

從觀點指數監測下的商業地産商樣本數據來看,2021年前三季度投資物業總收入為1785.12億元,按年提升了24.6%。平均值為18.48億元,中位數為8億元,而2020年數值則分别為15.58億元、7億元。在商業回暖的大環境之下,行業整體走勢趨好。

不過從市場占比的角度來看,投資物業收入前二十的企業收入總和為1207.7億元,占樣本總數值的66%,份額占比與去年同期相比提升了6個百分點。而上述企業,投資物業平均資産值在1000億元以上。可見,頭部企業還是掌握了絕大部分的話語權。

數據來源:觀點指數整理

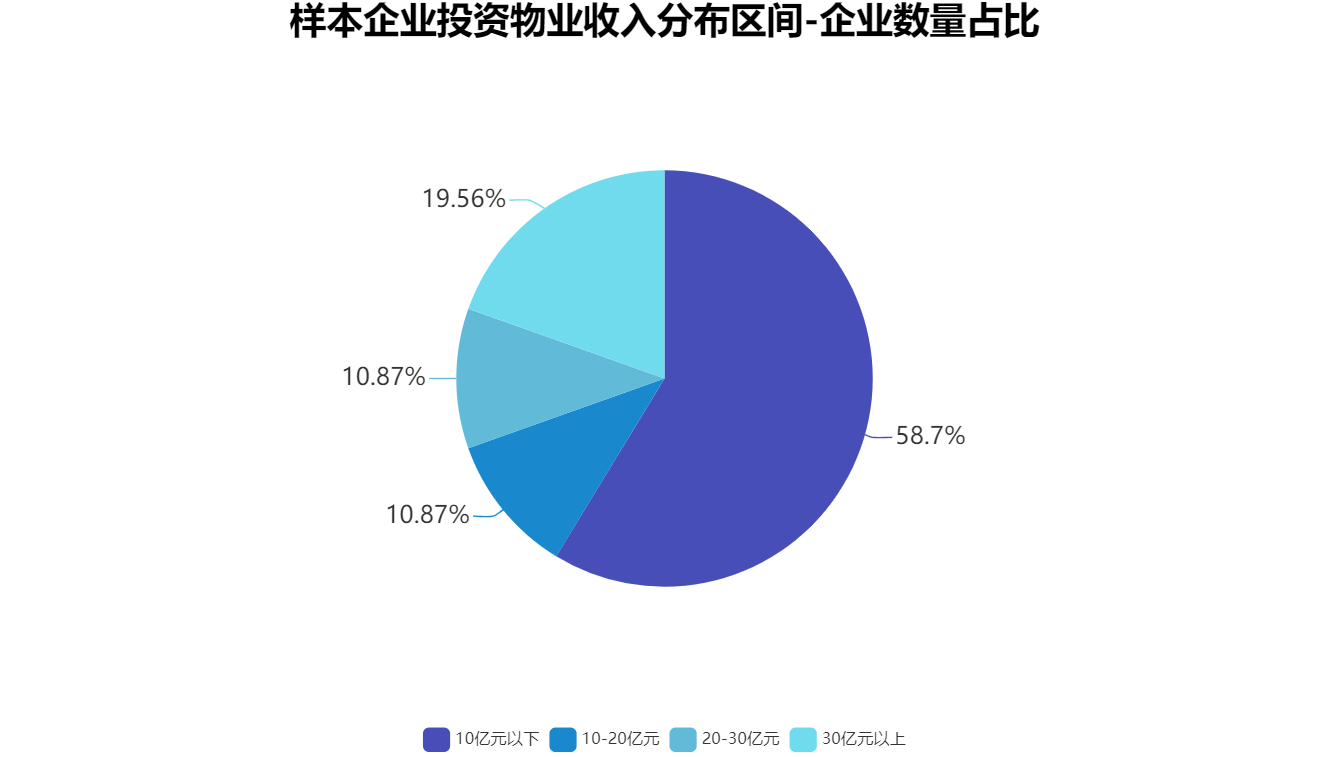

結合收入區間分布來看,在所有樣本企業中,10億元以下收入的企業數量占比最多,為59%。緊随其後的則是收入30億元以上的企業,占比19%;中間收入的企業占比最小,均為11%。這種“斷層”分布也折射出頭部企業資源優勢大,對于尾部企業而言,競争更為激烈。随着資産收並購、行業整合的推進,集中度将不斷提升,中小企業的生存空間勢必會受到壓縮。

數據來源:觀點指數整理

在研究過程中,為了更加聚焦地探讨收入的增長情況,觀點指數剔除規模較小且非典型企業,選取投資物業收入前三十的企業做進一步觀察。

數據來源:觀點指數整理

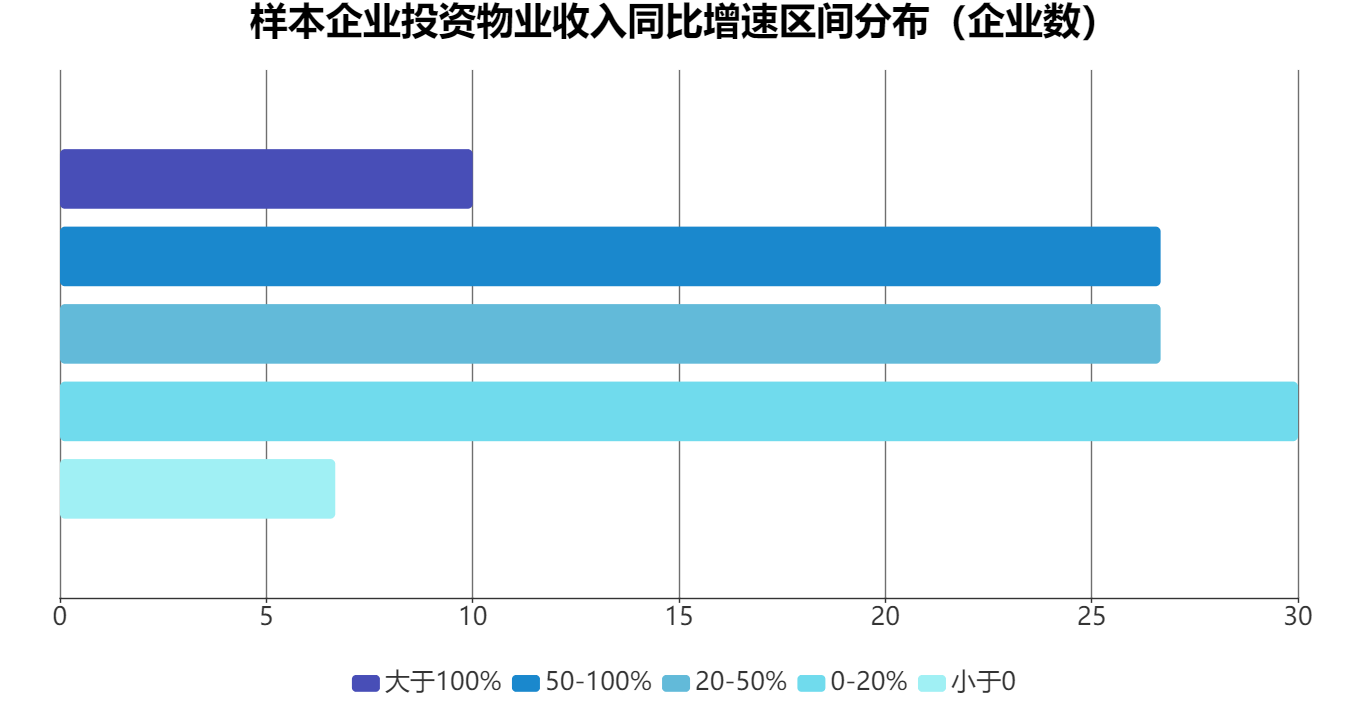

可以發現,由于上年整體基數較低,加上行業環境向好,基本所有企業都錄得正向增長,而去年則有26%的企業為負增長。區間分布上,位于0-20%區間的企業最多,占比為30%,而在20-50%、50-100%之間的占比皆為26.67%。面對過去一年疫情的挑戰,企業在考驗中重整旗鼓,加之積極優化經營模式、調整資産結構等多重舉措,營收增長恢復往期水平。

此外社會消費的復蘇,更是利好商業企業的發展。根據國家統計局數據,前三季度社會消費品零售總額為318057億元,同比增長16.4%,其中9月份社會消費品零售總額為36833億元,同比增長4.4%。同比增速雖然較上半年有所放緩,但依然顯示出消費意欲的提升與市場信心的提振,特别是對于部分購物中心規模占比較大的商業地産商而言,有助于投資物業收入的快速反彈回升。

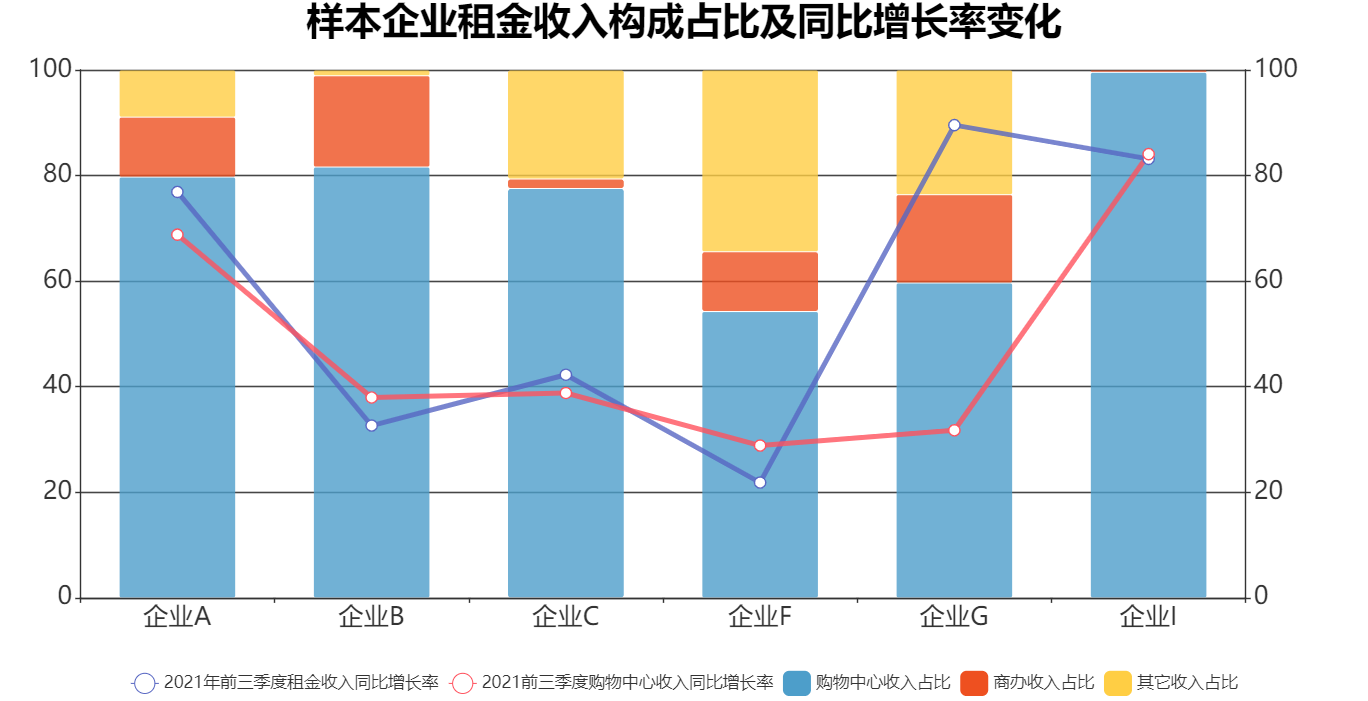

觀點指數從樣本企業中抽取收入增長明顯、發展模式各有特色且具有行業代表性的9家企業作為進一步分析的樣本。通過數據對比可以看到購物收入對整體租金收入的提升有較大貢獻。租金收入同比增長幅度較大的企業I,購物中心占比達90%,購物中心收入同比增長率超80%;在樣本企業中增長率最高的企業G,購物中心占比60%。

數據來源:觀點指數整理

運營助力提質增效,港資單位資産值優于同行

從前文的數據對比中,可以發現企業的各項投資物業收入都有着不同幅度的提升,但是聚焦到收入質量上,不同運營模式以及布局邏輯的企業存在較大的表現差異。

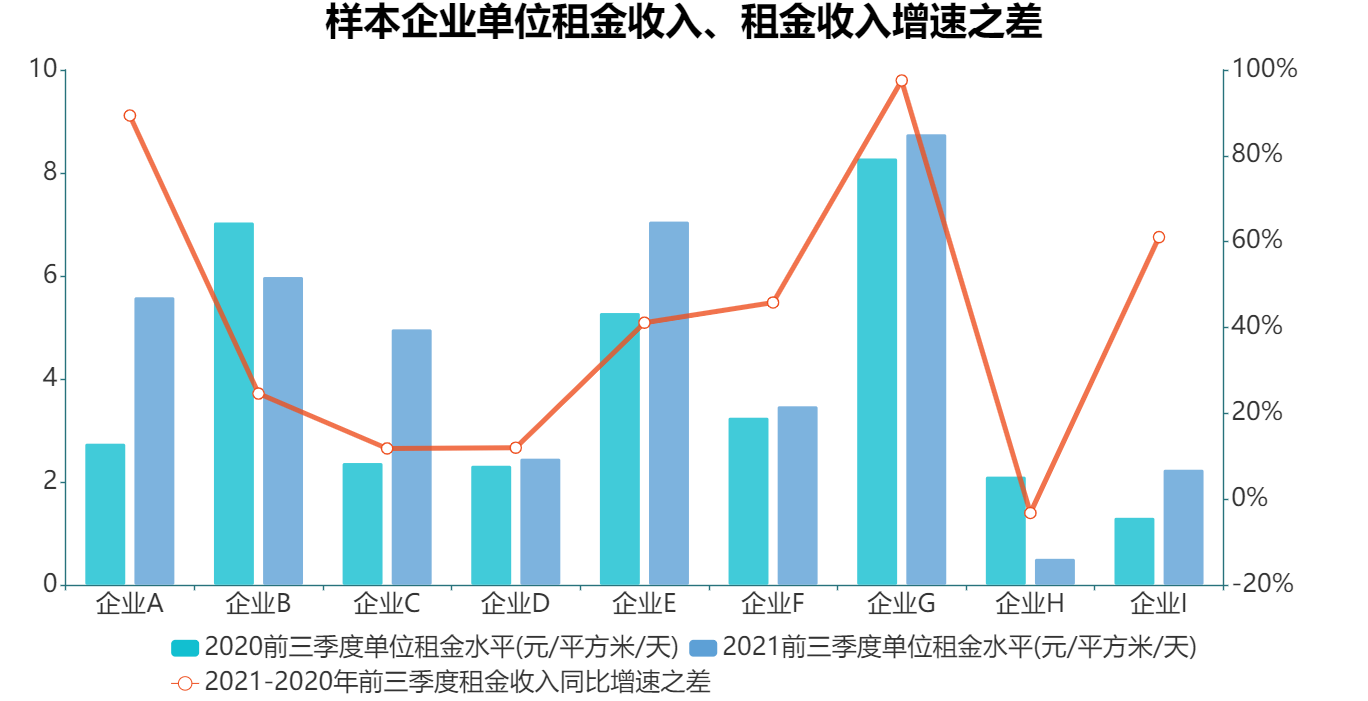

對比上一年,樣本企業今年前三季度的租金收入同比增速基本在10%以上,其中企業G增速最高達到近90%,而與去年增速相比,差值超過90%。今年的消費反彈之下,可以直觀看到其收入數據差别較大。作為港資企業,企業G旗下商業項目基本為重奢購物中心,随着奢侈品消費回流,加之精細化運營,其單位租金收入水平也是一騎絕塵,在樣本企業中遙遙領先。

除此之外,企業B、E也是港資企業,盡管在内地布局項目有限,但在地段、模式經驗加持之下,這些擁有成熟體繫的商業地産商無論在疫情前還是疫情後,單位租金收入水平都基本處于前列。

數據來源:觀點指數整理

企業I增速可觀,得益于在期内新開業多個零售商業,上半年新增已出租面積為27萬平方米,在一定程度上提升了企業的租金收入總額。但由于該企業在全國各地的布局大多為二三線城市,相對于重倉一線或新一線城市的企業而言,其單位租金水平表現稍有遜色,僅為2.25元/平方米/天。同比去年同期,由于2020年下半年其開業了近30個零售商業項目,租金收入、在管面積有所增長,單位租金水平略有提升。

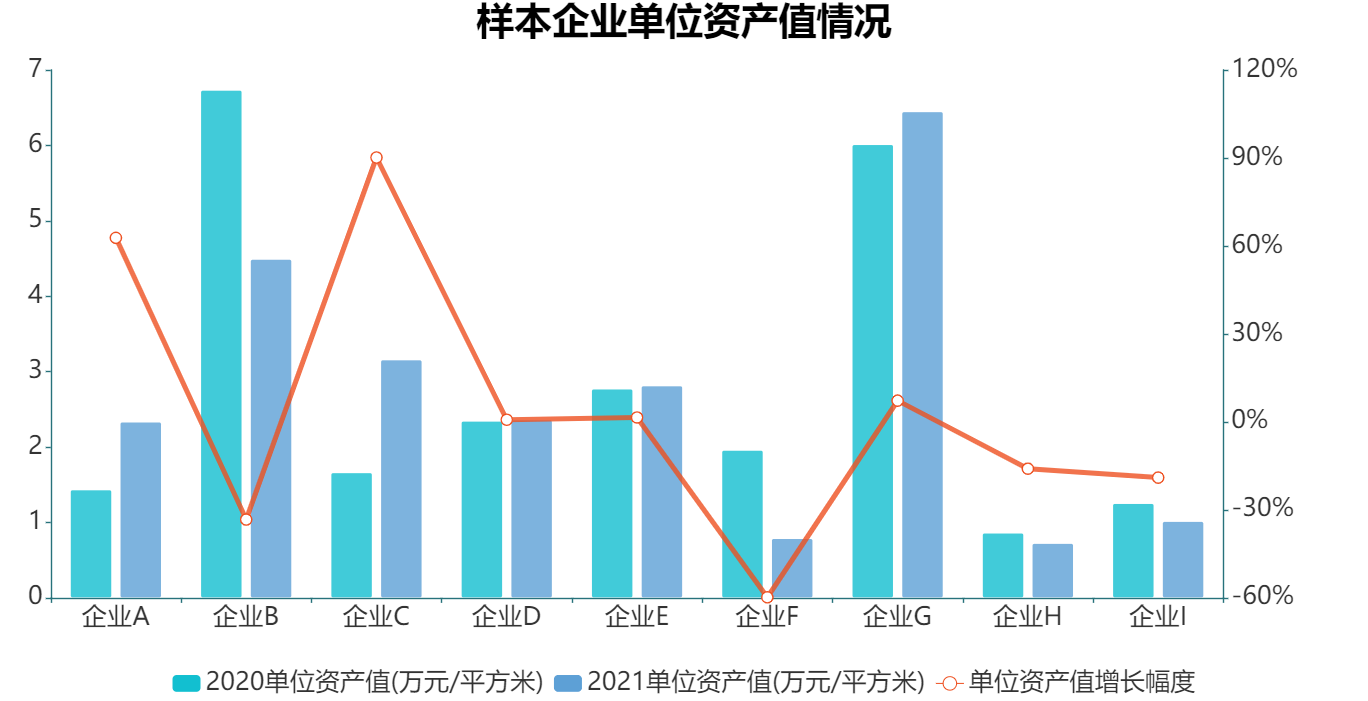

而除了租金水平外,投資物業資産值也是衡量一個商業地産商是否擁有優秀的運營能力的關鍵標準。打造高價值的商業資産,創造可持續性且高收益回報,才能獲得行業認可與資本青睐。

從樣本數據企業數據來看,港資企業B、G的單位資産值相對較高,分别為4.5萬元/平方米、6.4萬元/平方米,而且結合上述提及的單位租金收入、租金收入增長情況來看,盡管其商業項目規模有限,但依然憑借亮眼的資産值與價值創造能力打造出備受業内推崇的商業品牌。

通過對比前後兩年的數據可以發現,受市場環境變化、企業自身經營策略調整等,企業的單位資産值或多或少有升跌。其中,企業F的跌幅最大,接近60%。其收入貢獻大部分來自購物中心項目,上半年購物中心項目平均出租率為94%,但個别項目表現未如理想,出租率未達90%,再加上租金收入同比下降等因素,致使業績表現未如預期,資産價值受影響。

數據來源:觀點指數整理

随着疫後市場的逐漸恢復,商業項目入市節奏有所加快。根據市場研究機構統計顯示,2021年下半年及2022年将有2259萬平方米的優質零售物業入市,主要核心城市将迎來開業高峰,市場競争将加劇。

要關注到的是,商業地産的存量時代已經來臨,無論是已經運籌帷幄的成熟企業,還是後來居上的的奮進者,如何在同質化競争中突圍而出才是關鍵。

通過對存量資産進行優化提升,包括業态規劃的重新調整、招商管理與改變,讓這些存量的商業重新煥發新的活力,才能歷久彌新。

在國慶黃金周前一天開業的前灘太古里深谙此道,通過打造開放式、低密度的街區形态購物中心,提升體驗感。獨特的動線設計與各種高奢品牌荟聚,促使其成為又一個城市地標。對于即将入市、欲求在市場中分得一杯羹的零售商業項目更是如此,深度挖掘消費需求,如引進首店品牌、把握流量密碼、進行新零售的融合、智能化與體驗場景的重塑等,才能打造新的消費熱點。

投資物業公允值變動幅度平緩,資本運作釋放商業價值

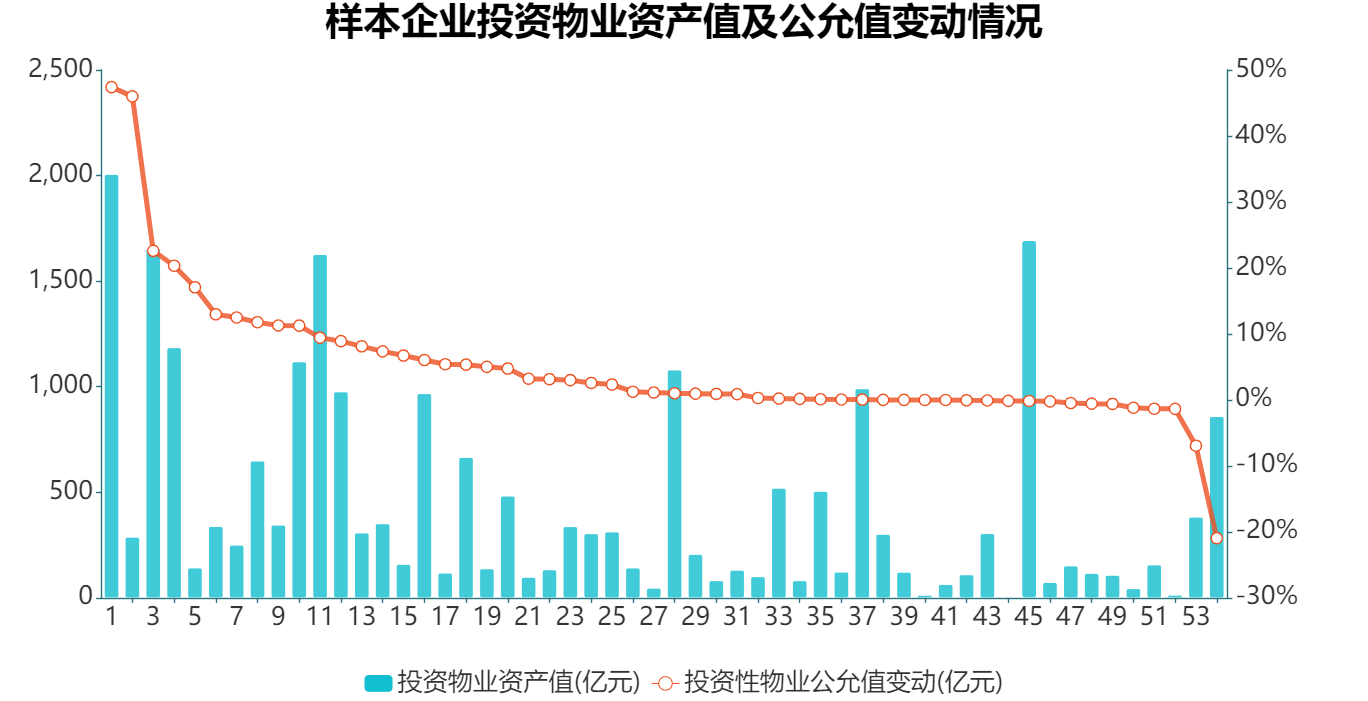

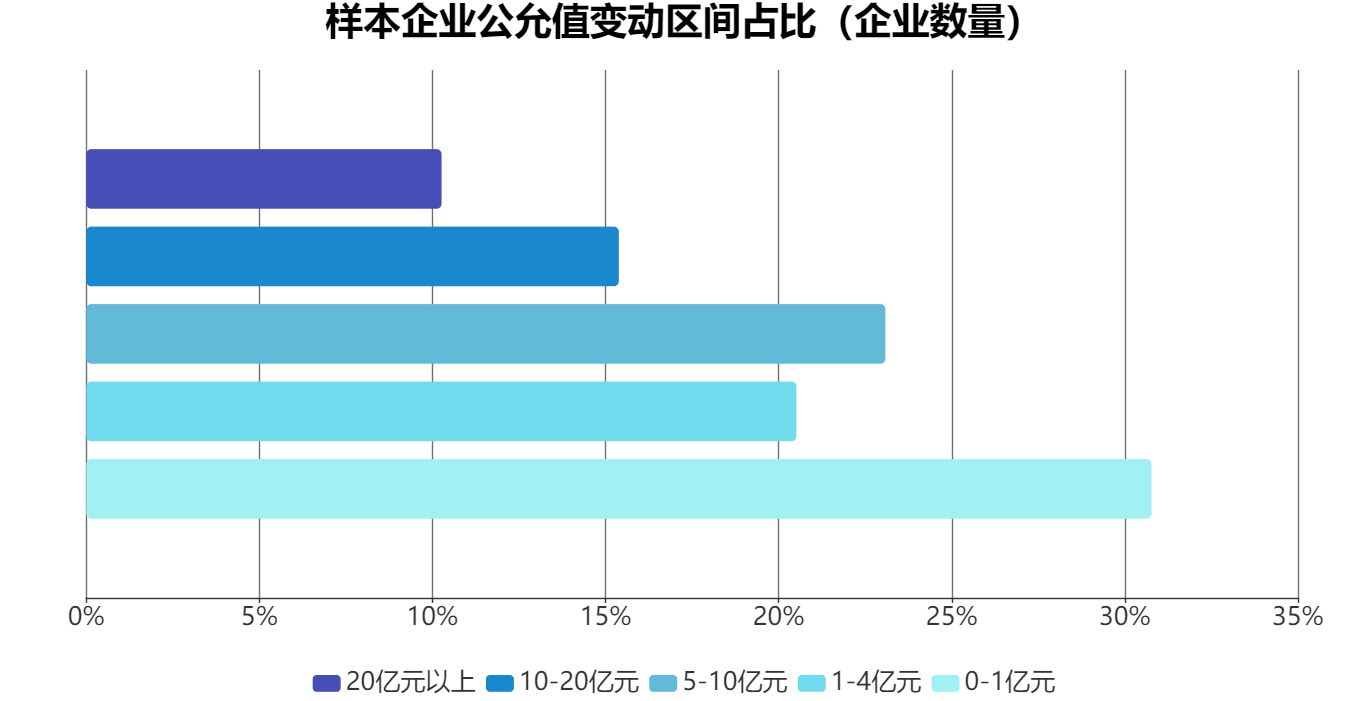

為了更全面地分析行業的投資物業資産值變動情況,觀點指數在研究樣本中抽取部分上市企業進行比對。可以看到,有28%的企業公允值變動為負,但虧損程度不大,基本為1億元以内,而公允值變動升幅最高的企業則達到近50億元。

數據來源:觀點指數整理

從區間分布來看,公允值變動在0-1億元内的企業數占比為30.77%,其次占比最多的為5-10億元,占比23.08%。總體來看,公允值變動幅度不大,虧損的企業也相對去年同期有所減少。公允值變動超過20億元的企業數占比為10.26%,其投資物業資産規模基本在1000-2000億元之間,行業龍頭企業的優勢不言而喻。

數據來源:觀點指數整理

其中升幅最高的企業,投資物業資産值規模超過2000億元,總建面超800萬平米,在全國超過65個城市都有布局,租金收入同比增長超65%。

根據企業半年财報數據顯示,在經營性不動産公允值上,該企業購物中心占比73%,寫字樓占比19%,其他占比8%。租金收入增長态勢良好,加之購物中心經營優異、市場環境改善等,帶動了資産估值的上升。此外,在上半年公允值的變動概況中,可以看到添置的落成投資物業和在建投資物業的公允值分别為13.82億元、72.35億元,在一定程度上拉升了公允值。

優質的資産,不僅對企業營收有所裨益,同時還能促使企業釋放資産流動性,兌現更高的商業地産價值,如選擇優秀資産打包並實現REITs上市。

8月27日,寶龍地産公告披露拟分拆寶龍商業房地産投資信托基金赴港上市。資料顯示,其底層資産包括8個優質購物中心,總樓面面積達7.4萬平米,上半年平均租用率為96.5%,評估價值約為82億元。而先于寶龍地産,早在7月30日新城控股也發布公告,拟将主要位于長三角區域和部分二線省會城市的9個商業物業作為底層資産在新加坡設立信托基金。通過資本運作的手段,既拓寬融資渠道,同時也能為母公司輸血。

因此,對于商業地産企業而言,如何練好内功,鞏固基本盤,並且在日常中做好經營管理、提升與優化資産,是一個長久且需要持續努力的方向。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:歐陽穎

審校:歐陽穎