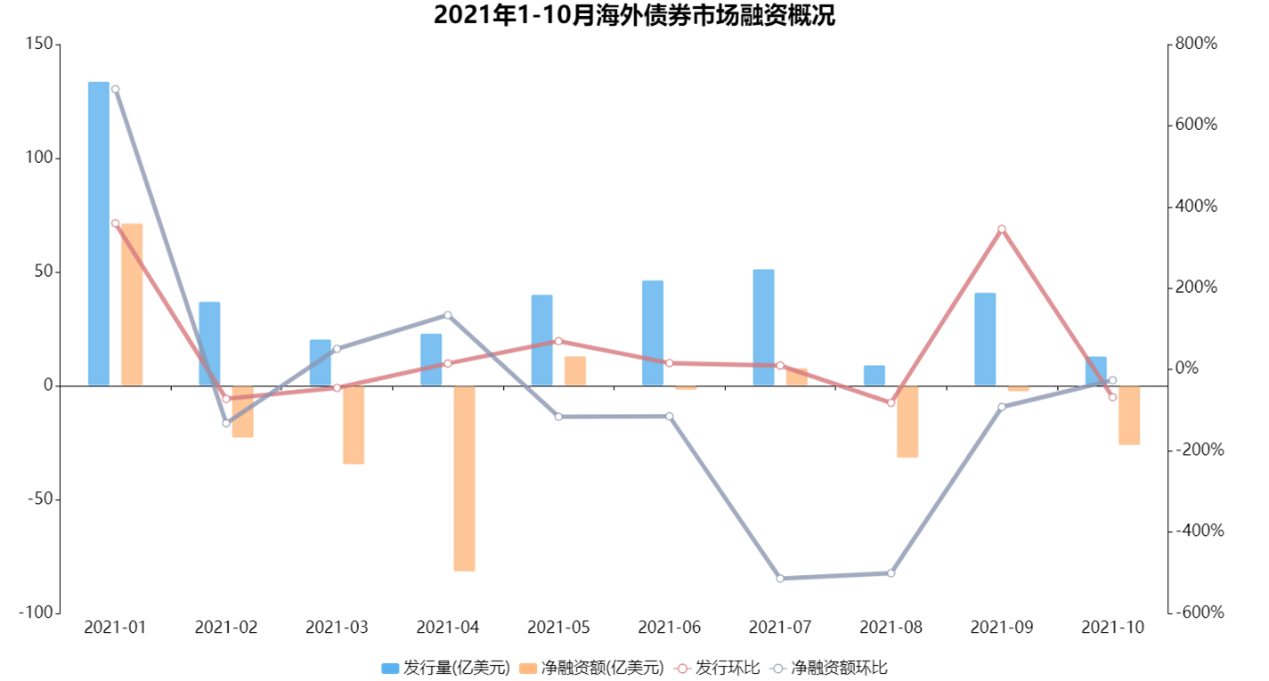

海外債市場發行端觸底,短期償債壓力巨大,淨融資額持續保持流出狀态。

觀點指數 10月融資渠道以及發行規模幾乎腰斬,政策環境與資本市場對地産行業的低情緒影響下,發行端的融資活動縮量明顯,償債規模較為穩定,但短期内壓力不減。

10月房地産本年到位資金下降顯著,現居于歷史較低水平,外來資金自年中開始便持續下降。境内債券明顯銳減,高利率債券的比例及規模都相應減小。

觀點指數預測,部分企業的表外負債規模龐大,即便是龍頭房企的流動性也同樣緊張,财務管理水平較差的企業将逐漸失去再融資資源。

海外債市場發行端觸底,短期償債壓力巨大,淨融資額持續保持流出狀态。2016-2018年地産規模紅利時期發行的5-10年中期及10年期美元債券的存量規模龐大,需要房企在近五年内償清。

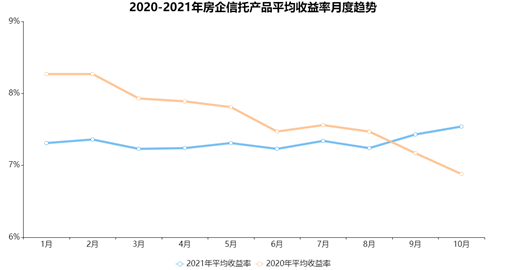

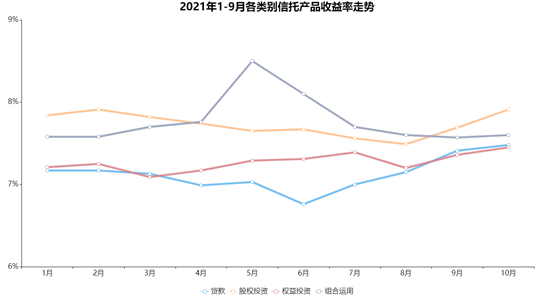

信托方面,今年以來規模呈現遞減态勢,平均收益率持平,各類别信托産品收益率利差縮窄。

地産資金端持續收縮,境外來源資金規模銳減

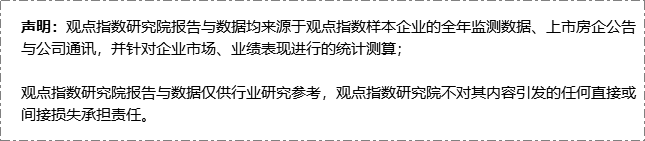

根據國家統計局最新數據,境内2021年1-10月本年到位資金累計為166597億元,同比增長8.8%,剔除疫情低基數影響,比2019年1-10月份增長14.8%。

下半年單月來看,6月同比增長6.00%,達到今年第二高位;7月到位資金出現明顯下滑,同比下降7.69%,今年以來首個單月出現負增長;8月新增資金為15394億元,達到年初以來的最低水平;9月到位資金相較于上月有小幅度回彈,但自7月份以後同比一直保持負數水平;10月到位資金持續走低,同比下降幅度達到7.86%。

數據來源:國家統計局,觀點指數整理

具體來看,1-10月國内貸款20148億元,下降10.0%;利用外資72億元,下降35.4%;自籌資金52617億元,增長5.1%;定金及預收款62040億元,增長21.0%;個人按揭貸款26678億元,增長9.7%。

當前,"三道紅線"以及"房企拿地金額不得超年度銷售額40%"雙重壓力下,下半年境外資金銳減,房企融資策略均以穩健為主。

從目前的狀況來看,單月到位資金已成波動持平狀态,短期内難見提速。

數據來源:國家統計局,觀點指數整理

觀點指數認為,未來随着規模與杠杆紅利的消失,擁有充裕土儲的房企再投資能力更加靈活。因此,後發房企快速彎道超車的可能性越來越低。

但結合目前的市場環境來看,集中供地讓有所成交的房企分布相對分散,減少壟斷的可能性,利于培養一個更有競争性的市場。

10月境内債券市場斷崖式收縮,下半年資金持續流出

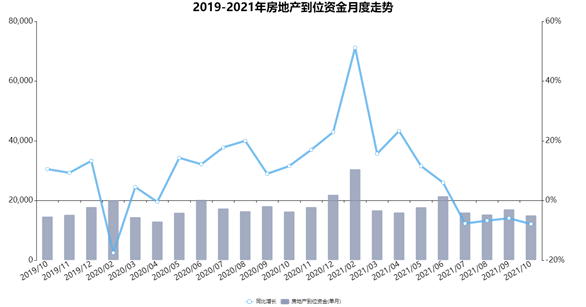

觀點指數統計,10月地産領域境内債券規模呈斷崖式下降,期間共發行29只信用債,發行總額達219.12億人民币,同比減少48.5%;上月的回彈並未扭轉下行趨勢,10月份發行數量銳減,發行規模環比減少47.0%。

公開債券發行總額區間為1.81-41.0億元,其中華潤置地先後發行兩筆ABS長期債券,規模合計45億元;平均值為8.40億元,較9月均值(8.56億元)有微弱下降;中位數為5.0億元,較8月(7.70億元)行業發行額度明顯縮小。

整體而言,房企信用債平均發行規模自今年7月份後縮減,且中位數下降較為明顯,極小值影響顯著,表明行業内小規模債券比例上升,大規模債券得到抑制。

已知票面利率區間為2.85%-7.5%,平均利率為4.10%,較9月份(平均利率為4.05%)上升0.05個百分點;中位數為3.65%,均值與中位數依舊存在較明顯的差距但較以往有明顯收窄。

數據來源:Wind,觀點指數整理

境内信用債券市場自年初開始便持續收緊,步入下半年後發行端縮量顯著,7-10月月度發行額同比下降約40%,高利率債券(≥6%)的比例與規模得到抑制,債券發行規模的均值與中位數差異愈來愈小。

根據Wind數據,2021年1-10月地産開發商及相關開發活動企業于信用債券市場共發生48起違約事件。整體逾期本金合計超過380億元,逾期利息合計32億元;其中到期期限在1年的本息合計為46.83億。

從違約債券類型來看,前10月私募債違約比例最高,其次是公司債。發生違約事件頻繁的公司包括藍光發展、華夏幸福及新力控股,三者在違約日存續的債券余額合計超過400億元,尤以1年内短債為主。

根據企業公告與觀點指數推算的數據,前8個月大部分房企實現了銷營雙增長,但後10月部分企業銷售規模增幅受限,完成目標存在挑戰,完成度不足80%。

從資本市場角度看,疫情的影響基本消除,融資渠道受限與流動性緊張成為當前房企的極大痛點,債券淨融資額持續維持負數水平。

"三道紅線"限制了企業的盲目舉債,輔助紅線"40%銷售額限制"則更強調房企回歸實業,收窄資金需求。一繫列從嚴政策的推廣,已然倒逼房企加速降負債、提升去化率,增大回款效率。以往規模為王的土地紅利時代漸漸消退,未來房企更強調精細化管理。

10月信用債淨融資規模持續為負,達到-174.06億元,相較2020年同期,淨融資額增加22.65億元,總發行量與同期相比減少206.29億元,總償還量減少228.94億。

整體而言,發行端與償還端均呈現較大程度縮減,資本市場持續維持資金流出的狀态。2021年1-10月房企信用債淨融資總額為-893.82億元,自7月份後,債券發行規模呈階梯式銳減,償還規模具有波動性,未成明顯趨勢。

數據來源:WIND,觀點指數整理

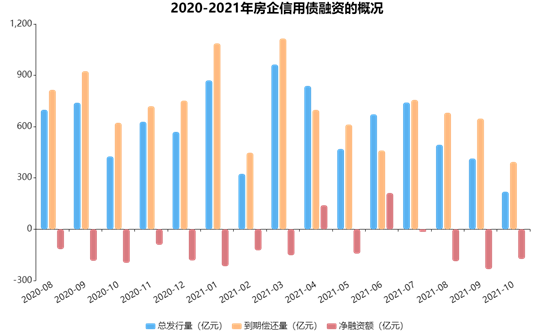

從債券類别來看,10月短期融資券超過公司債成為發行總額占比最高的債券種類,總額為54.31億元,環比減少6.68%,加權債務成本為3.36%,較上月減小0.61%(9月短期融資券加權利率3.97%);資産支持證券超越中期票據成為10月占比第二大的債券類型,華潤置地此次票面利率為3.58%;中期票據9月發行規模僅44.2億元,加權利率為3.69%;公司債出現探底式下滑,規模僅為18億元,受小樣本偏差影響,加權平均利率達到7.23%。

加權債務成本為3.84%,較上月減小0.33%(8月短期融資券加權利率4.17%),這也是地産公司債首次跌破4%的門檻;資産支持證券超越中期票據成為8月占比第二大的債券類型;中期票據9月發行規模僅61億元,加權利率為3.57%;短期融資券的發行規模波動性更強,雖然是企業緩解資金燃眉之急的重要手段,但規模自年初呈現較為明顯下降趨勢,加權債務成本為3.97%。

數據來源:WIND,觀點指數整理

數據來源:同花順終端,觀點指數整理

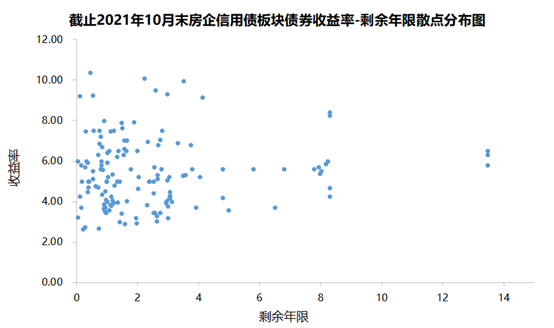

注:行業闆塊部分信用債券收益率缺失

截止至2021年10月31日,已知收益率債券的剩余年限普遍集中在1-3年内,且短期内(0-2年)的收益率差别顯著。

伴随行業步入償債高峰期,企業主動或被動控制發行端的規模,依靠自有資金進行償債,勢必會影響整個企業的流動性。

近期佳兆業集團的違約事件又一次讓資本市場警覺,"綠檔"身份目前看來並不是保證房企财務健康的"定心丸"。

觀點指數認為,出現"到期無法兌付"危機源頭是表外負債。佳兆業對錦恒财富發行的理财産品作擔保,基礎資産均為佳兆業的項目。簡而言之,佳兆業集團可能涉及自融。

三道紅線的監管直接限制了房企的擴張步伐,通過理财開辟另外的融資渠道值得企業反思和投資者警覺。

海外債券市場腰斬,償債壓力持續壓迫

10月境外債券市場發行規模腰斬,償債規模依舊保持穩定。

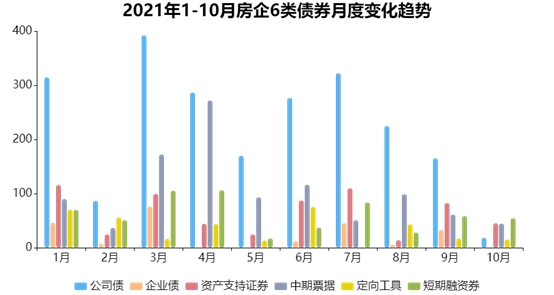

中資房企10月發行7只海外債券,相較2020年同期以及今年9月數量上均出現顯著回落。發行規模為13.03億美元,相較去年同期,發行規模同比下降70.5%,環比下降68%;10月中資離岸債券到期金額為39.20億美元,同比增加163.8%,與9月數據(43.58億美元)基本持平;淨融資額為-26.17億美元,持續維持資金流出狀态。

8月海外債利率區間為5.0%-14.2%,平均票面利率為10.68%,中位數為11%。據觀點指數統計,10月地産海外債券受小樣本偏差影響,利率超過10%的債券規模超過半成。

本月新發行的海外債中,以10月底美國10Y國債利率1.556%作為無風險利率,0-1年内到期本息額為4.61億美元,1-2年内到期本息額為12.43億美元。

數據來源:WIND,觀點指數整理

總體來講,步入下半年,發行端與境内市場一樣受到嚴格限制。8月的發行量出現斷崖式下降,淨融資額也同樣出現明顯回落。10月海外債券市場依舊維持緊縮狀态,但頭部房企近期爆出的一繫列違約事件依然讓投資者擔憂行業的穩定性,境外資本市場資金持續流出。

從宏觀角度觀察,年初以來房地産行業調控力度加深,預計短期内政策基調不變,同時美元債未來1年密集到期,外加發行端的縮量,形成明顯的資金缺口。

在此背景下,房地産企業的流動性受到強烈沖擊,弱資質房企以及持續擴張企業的再融資問題将成為生存威脅。債務負擔重的房地産企業财務穩健性較低,極易受到外部融資環境波動的影響,當面臨較大的短期債務償付壓力時,若融資渠道不暢,極易發生資金鍊斷裂。

微觀角度,對境外債券融資依賴度高的企業易受到境外資本市場環境波動的影響,需關注其境外借新還舊的壓力。

今年以來房企信用風險事件頻發,伴随部分中大型房企的債務違約及資金暴雷事件,市場對于中國房地産行業的信用憂慮增加,收益率上行壓力大。

此外,随着佳兆業、藍光、花樣年等企業負面新聞持續發酵,行業"大而不倒"的說法已然破滅。

數據來源:WIND,觀點指數整理

截至10月31日,海外債券市場中房地産行業以2051.62億美元的存量余額居于第二位,僅次于金融行業。今後兩年的償債壓力不減,半數債券需在短期内完成本息償付,對房企的現金流是個極大的考驗。

海外債通常以借新償舊的方式置換債務,但今年部分房企海外債出現違約事件後,境外資金投資更為謹慎,2月以來債券發行規模出現明顯下滑,這為房企未來能否以置換方式償還到期海外債帶來不确定性。

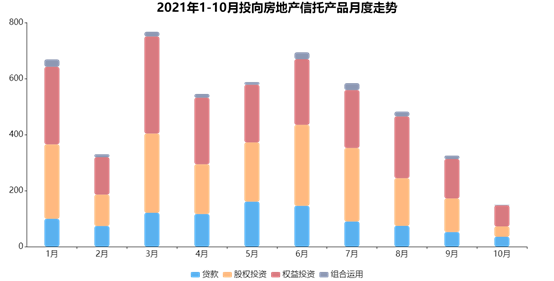

信托領域發行規模觸底,融資利率呈上升趨勢

根據公開市場數據,10月共有250只信托産品投向了房地産相關領域,總資金規模達到149.38億元,平均年收益率約7.54%。

相較于2020年同期,産品數量減少138只,資金規模腰斬,減少321.65億元年,平均收益率增加0.66%;相較于今年9月,産品數量減少203只,資金規模減少175.57億元,年平均收益率增加0.11%。

行業層面,監管在10月連續發聲,但信貸端的松動仍需一段時間才會傳導到市場層面。

一方面政策有"破冰"傾向,另一方面房企境内融資渠道有限放開,地産闆塊股價也有所回升。觀點指數分析認為,房地産調控的目標不會有所變化,對金融風險的态度持續從嚴。10月,部分房企爆雷事件持續發酵,大部分信托公司都暫停或收縮了在地産闆塊的布局,只有少量存續的信托産品還在持續募集。

數據來源:用益信托網,觀點指數整理

規模走勢來看,下半年信托産品發行規模呈現出明顯的縮減态勢,在市場再次回暖之前,房地産信托業務難有大幅增長;6-10月發行規模相比于2020年同期大幅度減少,其中10月達到今年以來最低點。

資金運用方式上,10月變動幅度最大的是股權投資,相較于9月,規模縮減了近7成。同時,權益投資環比減少近5成,兩者均達到近年以來的最低點。

數據來源:用益信托網,觀點指數整理

2021年1-8月房地産信托領域平均收益率及主要融資成本,並無顯著差異,維持在7.2%-7.4%的區間内,9月數據出現小幅回彈並且超過2020年的同期水平,10月收益率延續上升趨勢,主要是需求端縮小所致。

從宏觀角度來看,步入四季度國内經濟下行壓力較大,不利于集合信托産品的收益率上升。受房地産在融資端、拿地規模方面的調控,加之國内消費恢復緩慢等因素影響,地産企業投資動力減弱,融資需求下滑。

數據來源:用益信托網,觀點指數整理

10月權益投資類信托産品的平均收益率最低,達到7.45%,較9月增加0.09%;各類别産品的利差在次月有所擴張,基本在7.5%-8.0%範圍内波動。

數據來源:Wind,觀點指數整理

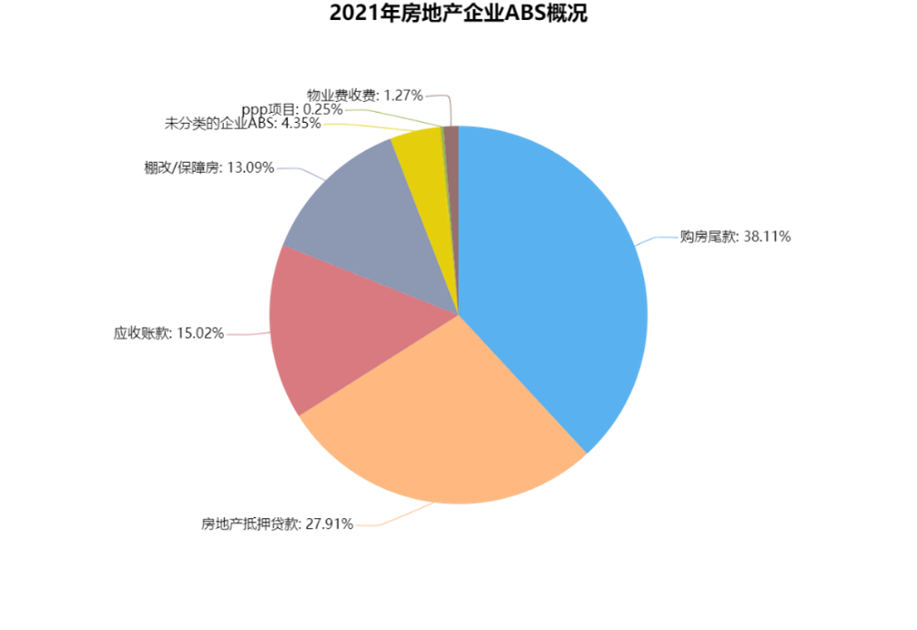

上半年房企發行的資産支持證券中,基礎資産主要以購房尾款、房地産抵押貸款以及應收賬款為主,分别占38.11%、27.91%和15.02%。

自2020年以來,購房尾款已經成為投向地産領域份額最大的産品。在"三道紅線"背景下,購房尾款還款來源為銀行按揭款,具有穩定性;同時,該類産品具有資産分散度良好、回款時間原則上可控、資産現金流良好等優勢。龍頭房企流動資産覆蓋倍數充足、風控措施嚴格,會逐漸增加與信用欠佳房企的分化。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:桓欣

審校:歐陽穎