物業企業招股書遞表與多次過期後,被收購事件屢次發生,已上市企業估值亦連續下調,進一步削弱母公司分拆物業上市的動機,物管企業上市明顯遇冷。(報告期2022.1.24-2022.02.23)

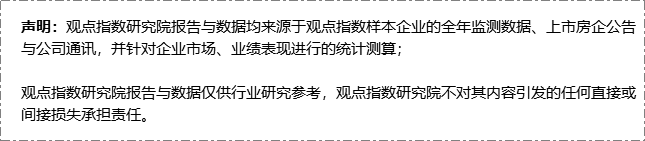

觀點指數 2月,報告期内無新遞表物企,衆安智慧生活對已過期招股信息進行了更新,合約面積由2020年末的1380萬平方米增長23.9%至2021年末的1710萬平方米。而金茂服務于2月6日通過港交所聆訊,在管建築面積2320萬平方米,規模較小,在已上市物企中處于中下遊。

2021年下半年以來,上市物企數量未及預期,監管側及交易所對物管股審批速度放緩,企業側物業上市熱情亦下降明顯;原因之一為資本市場對物管股已回歸理性,目前上市恐難獲得理想估值,原因之二則在于地産開發行業尚未走出泥潭,出售物業管理闆塊成為房企危急之時更快捷獲取流動性的方式。

2月9日,北京開展"物業服務+養老服務"試點,首開、萬科、天恒、遠洋等集團旗下物業服務企業入選,該批入選的物企均含一定國資背景。具體而言,對于開展"物業服務+養老服務"試點的物業服務企業,北京市将在社區養老服務驿站建設運營、人員培訓、稅費減免等方面予以扶持。養老服務是近年來衆多物企重點布局的新賽道之一,目前進展尚為初期,本次政府主動給予扶持将加速推進這一進程。

此外,華潤萬象生活于2月18日發布了正面盈利預告,預計2021年歸母淨利潤的提升幅度約為105%至115%,即使在增長普遍高速的前排物管企業中,華潤萬象生活的利潤增幅還是比較亮眼。根據其公告,利潤增長原因主要為物管業務的規模及毛利率提升,以及商管業務的規模及業績尤其是第三方商業項目的規模提升。

闆塊相對平穩,物業、地産維繫強關聯

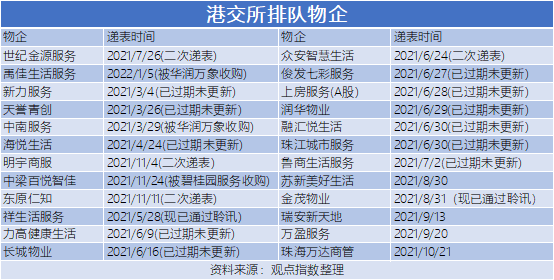

港股市場方面,得益于監管及政策對地産融資端的稍許放松,持續數月的物業闆塊下跌趨勢本月有所好轉,報告期内物管股整體走勢基本平穩。

若以在港上市的30家最大物管公司為標的編制的恒生物業服務及管理指數為基準,物業闆塊累計漲幅達0.53%,跑赢同期恒生中國内地地産指數2.8個百分點,跑赢港股大盤恒生指數1.2個百分點。

成交方面,目前港股物管闆塊内除少數頭部物管企業外,整體交易熱度都偏低,半數以上物業股日均換手率不超過0.05%。

本月物管闆塊交易活躍度與往期基本持平,報告期内51只物業H股平均日換手率為0.220%,而上一報告期為0.222%。

數據來源:Wind,觀點指數整理

報告期内股價波動較大的物業股僅為正荣服務,2月11日,市場傳正荣地産預計贖回2億美元永續債務的計劃或将終止,盡管正荣地産已發布緊急公告聲明此消息不實,于港交所上市的正荣地産當日還是發生閃崩,而正荣服務受此影響,股價亦大幅下挫,當日收盤正荣地産與正荣服務分别錄得跌幅66.4%與57.7%。

目前物業與地産的聯繫仍相當緊密,反映在資本市場上是"一荣俱荣一損俱損"的關繫,此前物業股多次大幅下跌亦多是來自于地産方面的傳導,而非物業自身經營或政策面的利空,對大部分物企而言,物業管理仍有較濃的置業下屬性質,獨立性的加強将為物業企業創造更強的市場競争力與資本市場穩定性。

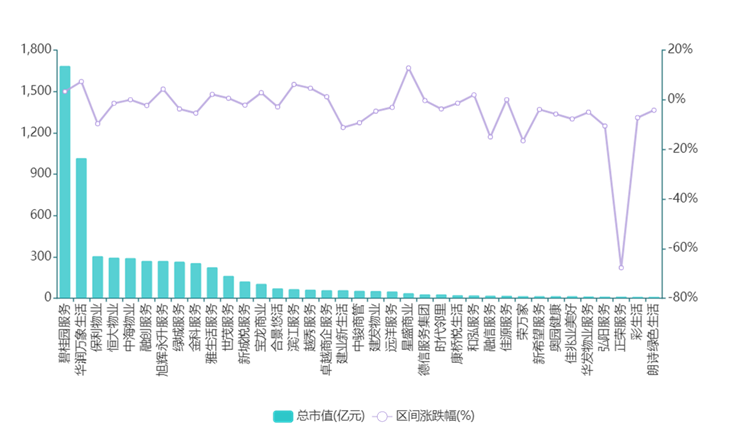

公建外拓各發力,招商積余啟動重資産剝離

項目拓展方面,報告期内物企在公建領域的項目拓展較為密集,學校、醫院等事業單位以及政府機關、城市環衛等多種屬性的項目類型均包括其中,随着物業企業在政企合作領域的不斷深入,未來城市服務這一概念的開拓探索将更為順利。

在目前的上市物企中,輕資産為物管企業的典型特征,招商積余于2019年由招商物業和中航物業重組而來,與目前的主流上市物企相比,其上市平台仍自持有大量重資産,截至2021年中期,其投資性房地産資産值為68.88億元,2021上半年帶來約80萬虧損,管理層早年曾表示,将進一步推進輕重資産分離,以解決歷史遺留問題。

目前這一進展終于有所推進,1月26日,招商積余公告拟7.78億轉讓3家下屬企業100%股權予控股股東招商蛇口,這三家下屬企業的資産主要為公寓、商業及購物中心等持有性物業,為招商積余持有重資産的一小部分。

對物企而言,重資産過多對企業财務數據及資本市場評估或會有負面影響。這一進程啟動後,後續招商積余的輕重剝離計劃有望加速落地。

碧桂園再購中梁物業,物業上市路徑漸冷

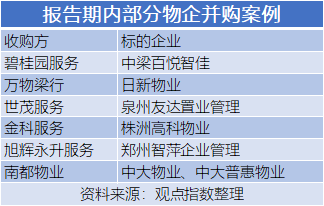

報告期内,行業並購市場仍維繫高熱度,並購事件超過10起,涉及金額超過30億元。其中,行業龍頭碧桂園服務與萬物雲旗下的萬物梁行,報告期内亦均有收並購動作。

2月上旬碧桂園服務收購中梁旗下中梁百悅智佳,目前交易細節尚待披露,若粗略以此前碧桂園服務達成的幾宗交易市盈率計算(約為14倍),中梁百悅智佳利潤的預期交易金額約為30億元左右。

這並非是物業服務企業首次在上市途中甚至只差臨門一腳時被收購,類似情景此前已發生多次。

2021年地産行業融資周轉困難,高負債壓身下出售物業換取流動性成無奈之舉,致使全年物管行業據披露的並購交易達70余宗,交易金額突破360億元,為2020年金額的2倍以上。考慮到地産危機短期仍難解決,2022年此趨勢或将延續。

2月14日,招商銀行與華潤置地簽訂戰略融資協議,其中華潤萬象生活再獲得30億元融資額度用于收並購,這将助力華潤萬象生活進一步推進其收並購進程,同時加快行業整合。

收並購市場火熱的同時,截至目前(2月23日),已有超過2個月無任何新物企上市,2021年全年,新遞表物企數量達34家,為迄今最多,然而成功上市數量僅14家,低于2020年的18家,招股書多次過期與遞表後被收購事件也屢次發生,已上市企業估值亦連續下調,進一步削弱房企分拆物業上市的動機,物管企業上市路明顯遇冷。

此外要關注到的是,金茂服務2月6日于港交所過會,控股股東金茂控股的國企背景和良好的财務狀況,或許是金茂服務能在大量物企排隊輪候的情況下率先通過聆訊的關鍵,也保障了其将有較大概率能于近期順利上市。

撰文:王昱睿

審校:歐陽穎