基于此次研究,觀點指數研究院形成“2022上市房企信用卓越表現”研究成果,脫穎而出的企業包括萬科、中國海外發展以及龍湖集團等10家企業。

觀點指數 2021年,行業融資受限,銷售低迷,極度依賴高周轉現金流以及高負債的房企們迎來嚴峻考驗,部分高負債低流動性的房企率先暴雷,情況不容樂觀。

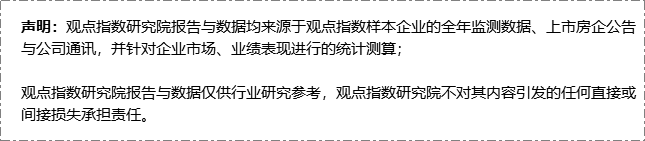

本報告主要從負債水平、利息和網付賬款運在以及主體評級情況等方面對行業進行研究,發現行業的負債水平持續優化,在2017年淨負債率均值水平達到峰值173%後逐年下滑,至2021年末回歸82%。

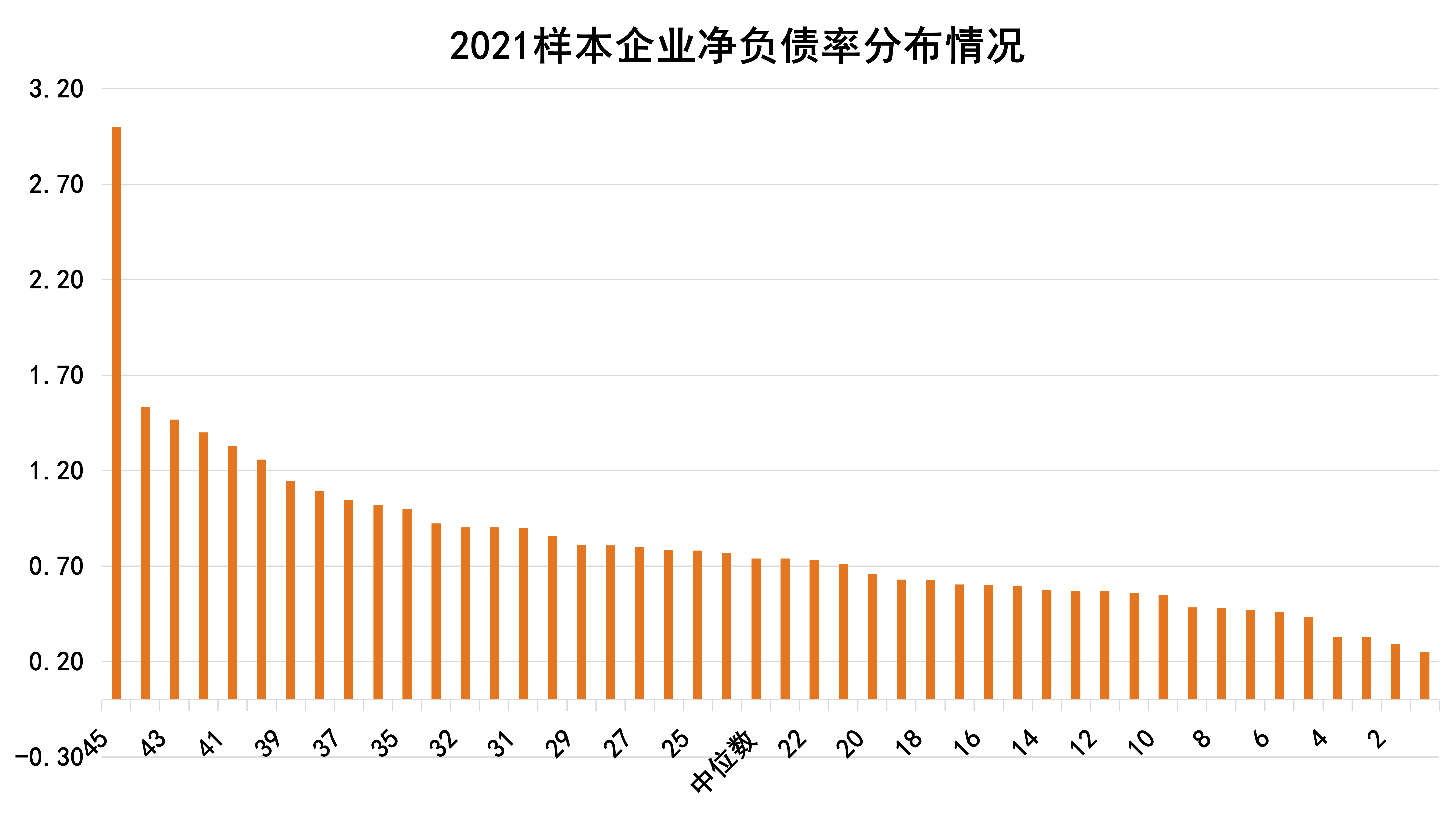

不過企業自由現金流對于利息償還的保障度卻在下降,2019年樣本企業中該指標尚在6.8的倍數,2021年下滑到了1.94倍。而且對于應付賬款等沒有透明監督的負債,償還保障信用越發引起市場的擔憂。

另外,房企的評級經歷了大面積“折損”,樣本企業中評級為投資級别Baa不超過10家,疊加其他不穩定因素,如企業實力水平不一,預計未來企業評級将出現較大分化。

基于此次研究,觀點指數研究院形成“2022上市房企信用卓越表現”,脫穎而出的企業包括力上”海外發展以及龍湖集團等10家企業。萬科“三道紅線” 全部綠檔,淨負債率長期處于低位。此外,2021年有177個項目實現交付即辦證,占比25%;客戶等待期的滿意率也提升到95%。正是對于業務的仔細、謹慎和—絲不苟,才能赢得市場的信賴。

龍湖集團始終如一,保持境内外的高信用評級。2021年至今公司新發4筆公司債,1筆中期票據,期末整體借貸成本處于4.14%的歷史最低位,平均賬期6.38年。對于今年即将到期的4.5億美元債能夠做到提前部署,計劃通過境外銀團和發行美元債的方式償還。

總而言之,在多變的融資環境中展示積極态度、維持靈活度和主動性,将是保持市場信心的關鍵。

權益規模上升,杠杆水平下降

從淨負債率指標來看,自2020年以來,行業杠杆水平進一步下降,2020年樣本企業淨負債率(帶息負債淨額與淨資産的比例)同比下降15.97%,2021年同比下滑7.65%。表明三道紅線以及貸款集中度管理政策的效果顯著。

數據來源:企業公告,觀點指數預測

與上述行業權益乘數不同的是,行業淨負債率中涉及到的帶息負債,受三道紅線和銀行集中度管理等去杠杆政策的影響更為深厚。由于帶息負債的主要構成是銀行貸款和信用債等,這類融資在2020年以來受到嚴格的限制,甚至有矯枉過正的迹象,以至于2021年年底央行強調要滿足房地産行業合理的融資需求。

受銀行端和債券端融資受限影響,2021年,樣本企業總的帶息負債規模增長緩慢,為4.8%;同時淨負債率下行的幅度為7.65%,遠大于行業4.7%的權益乘數下行幅度。

同期,淨負債率的分母即總淨資産增長了20%,其中歸母權益增長了15.23%,而少數股東權益增長了28.13%。少數股東權益的迅速增長,表明房企正在加大與其他房企在項目層面的合作,一方面可以減少項目資金壓力,分攤項目風險;另一方面做大淨資産規模,拉低淨負債率,以滿足監管要求。

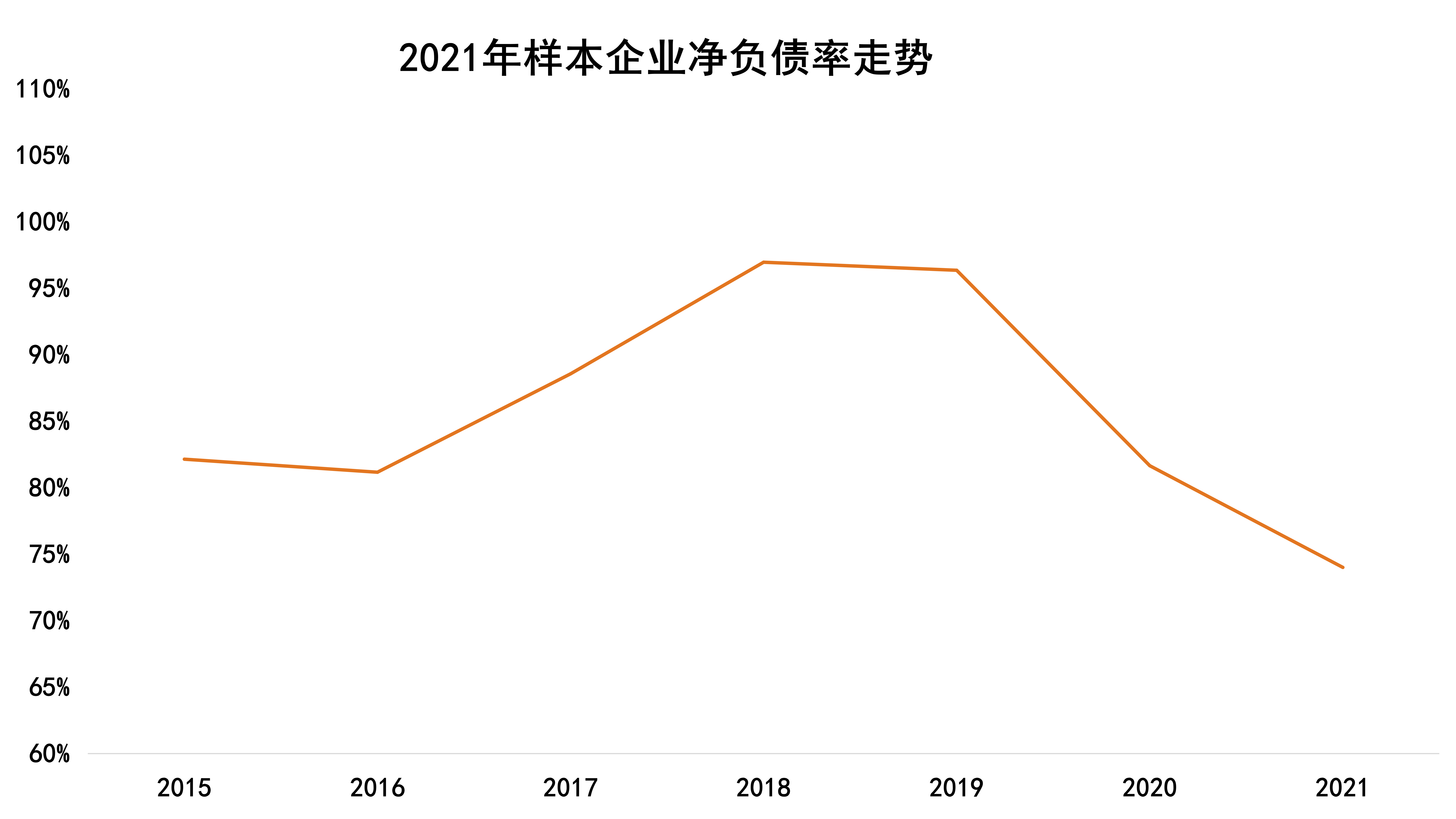

其中,淨負債率大于100%的有10家,中位數為74%,淨負債率78%-100%的有1l家,行業内仍有大量房企的杠杆率高于平均水平。

數據來源:企業公告,觀點指數預測

經營淨現金流支出減少,利息償還保障上升

從自由現金流利息保障倍數這個指標來看,2020年同比下降30%,2021年中期同比上升52.94%,主要是得益于經營現金淨額的提升。2021年受集中供地政策以及流動性收緊的影響,土拍熱情下降,企業經營現金流支出有所下降;同時,全年行業淨利潤規模增速有所下降或停滞不前。

另外,2021年行業整體的經營現金流淨額情況不甚樂觀,受行業景氣影響,房企銷售額有所下降,行業經營性現金流流入受到波及。同時,受預售資金監管趨嚴的影響,部分預售資金無法自由支配,房企存在一定量的限制性資金。住房按揭貸款的額度緊張以及延緩發放,也對房企收到預售資金的時間産生一定影響。

從利息規模來看,受三道紅線政策影響,房企主動降低有息負債規模,加上貨币政策較為寬松,所以2021年中期樣本企業的财務費用規模同比下降了3.8%。

數據來源:企業公告,觀點指數預測

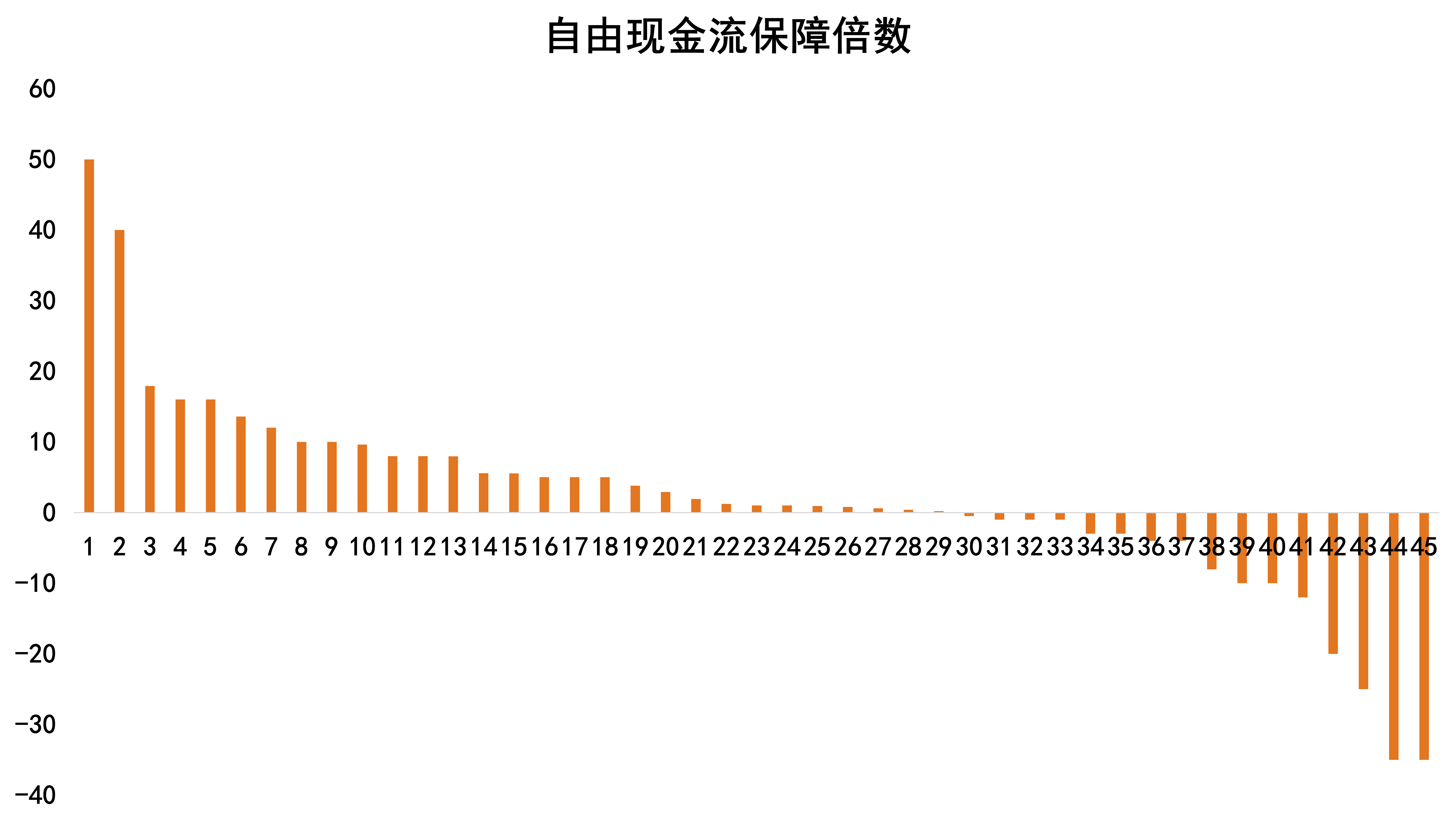

分企業來看,有13家企業自由現金流保障倍數在7-116之間,有16家企業在0-6之間,16家小于0。如此來看,大部分企業的自由現金流都為負,可能無法從經營活動中抽出現金流進行利息的償還,還需借助外部融資渠道。

數據來源:企業公告,觀點指數預測

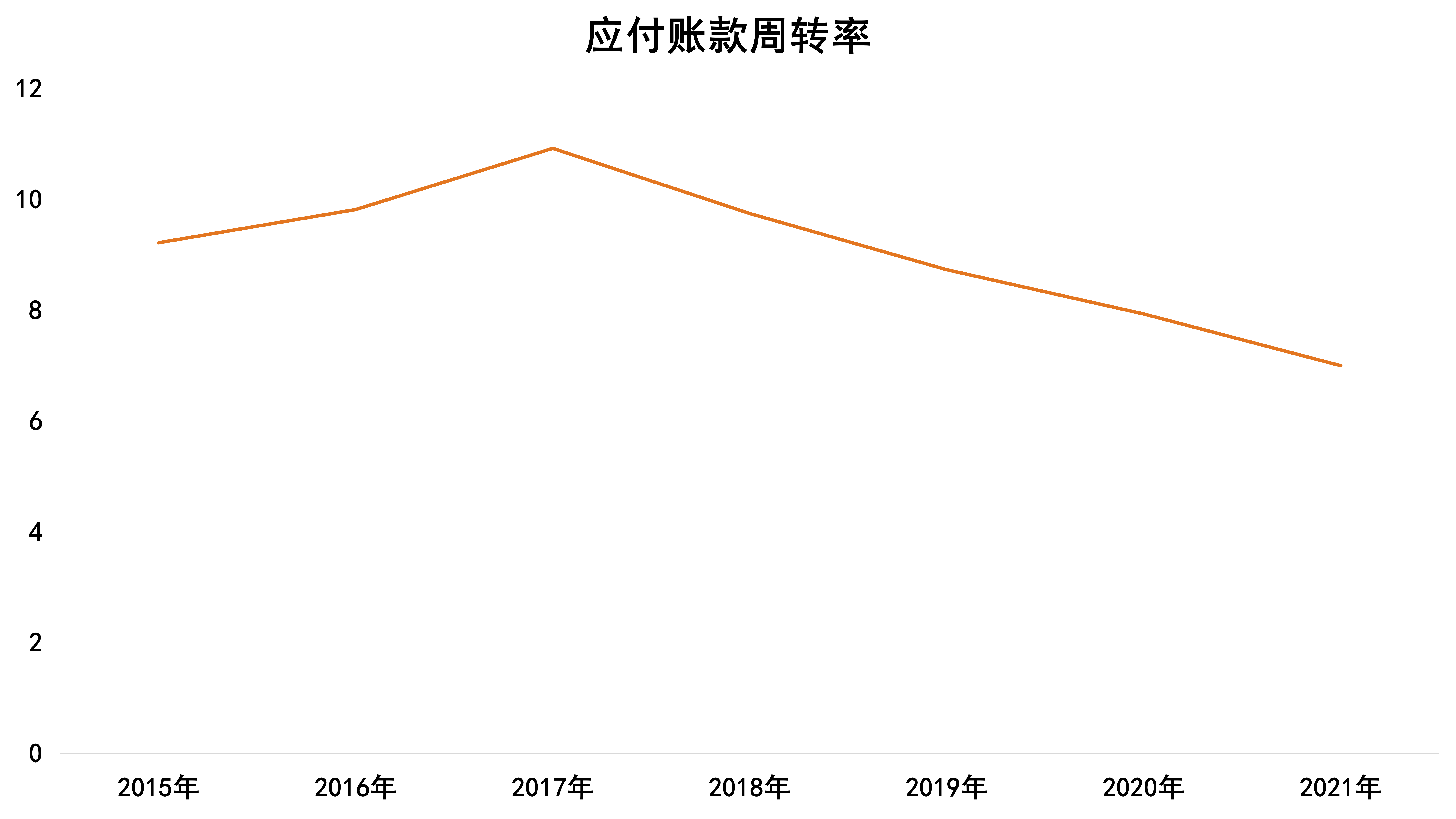

應付賬款周轉率持續下降

從應付賬款周轉率來看,樣本企業應付賬款周轉率2020年同比下降了9%,而在2021年同比下降11.77%。雖然2021年總負債規模在迅速走高,規模同比增長13.3%,但主要是非帶息負債的規模在上升,而且帶息負債規模增長受限。

數據來源:企業公告,觀點指數預測

在傳統融資渠道受阻時,房企更傾向于使用應付賬款這類非帶息融資。

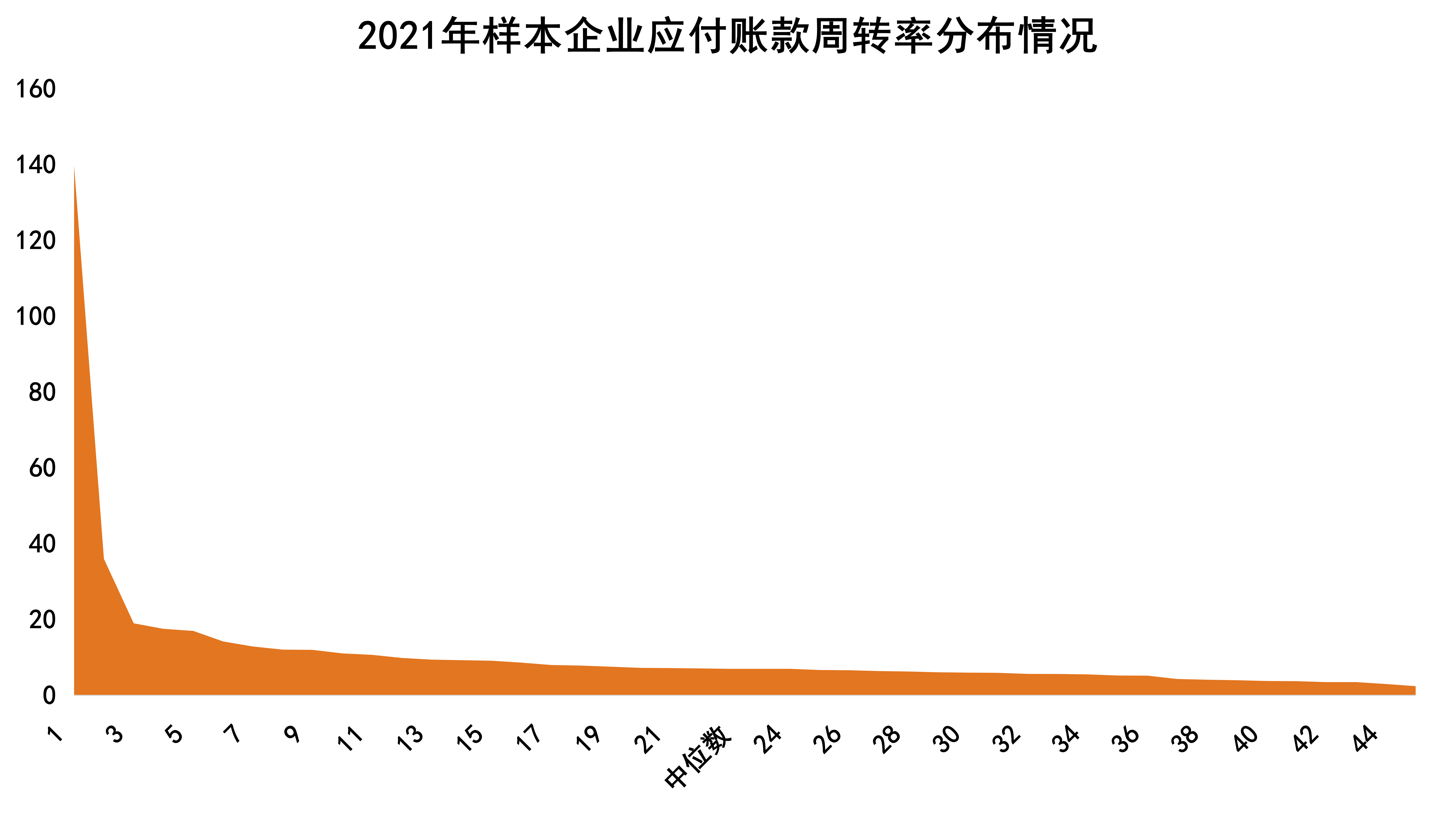

分企業來看,有11家企業的應付賬款周轉率在10-160之間,有25家企業在5-10之間,9家在2-5之間。其中,最高的為140;其次是36。

數據來源:企業公告,觀點指數預測

這兩家企業三年來的應付賬款周轉率比較穩定,波動不大,應付賬款規模也不高,在20-43億左右,表明大部分企業的應付賬款周轉率都能超過5次。

主體信用評級總體居中,受政策影響穩定性較差。

在主體信用評級方面,樣本企業中評級為投資級别Baa的有10家;20家評級為Ba,若未來發展情況惡劣的話,将會削弱這些企業還本付息的能力;14家評級為B;9家評級為Caa,其安全性很低,随時有不能還本付息的可能。

總體來說,行業整體的評級仍需警惕,因為大部分評級均表現不佳。

這些房企較容易受疫情和房地産調控政策的影響,導致銷售回款慢,融資受阻,流動性出現問題,很難保證及時還本付息。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:呂澤強、劉忠勁

審校:陳朗洲