首批兩單保租房REITs 申報及頭部企業宣布實現盈利均是租賃市場穩步增長的信号。

後疫情時代,經濟變化和行業調控仍在進行中。當下,房地産高杠杆的發展模式弊端、高負債及各類财務資金問題成為伫立在企業面前的大山,並給企業發展帶來諸多不利影響。如何實現可持續的穩健發展,是企業需要明确的首要問題。住宅業務之外,多元化賽道的物業、物流、産業等也迎來新的發展機遇,如何實現自身突破值得思考。

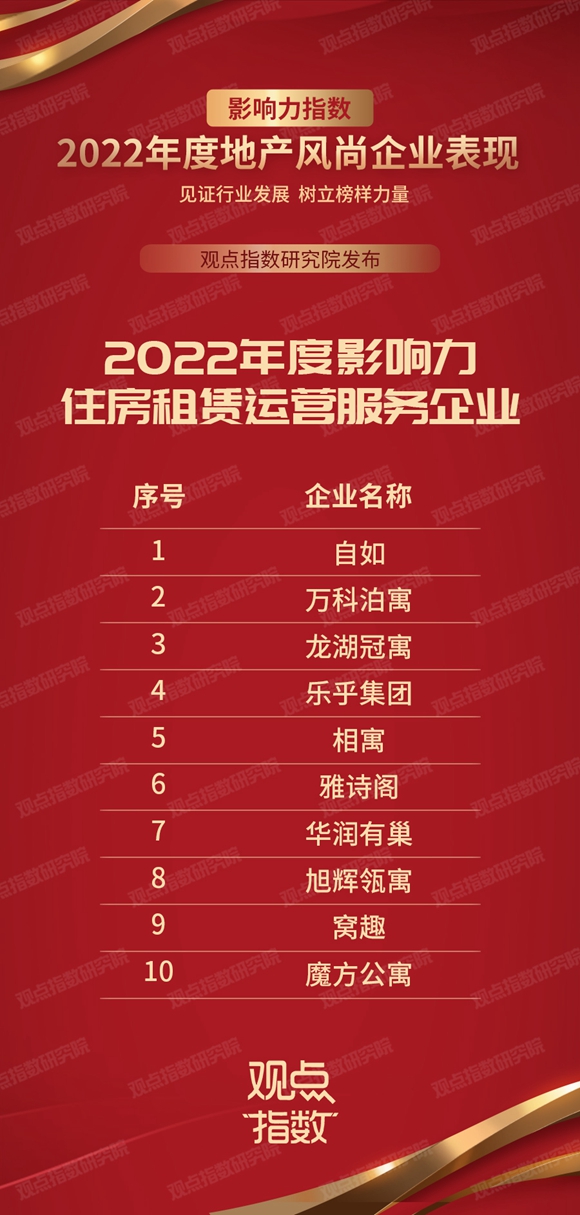

為此,觀點指數研究院在長期跟蹤企業動态、市場發展、行業經濟的基礎上,采用企業訪談、數據收集、調研等手法,結合專業的數據分析和深度的研究,全方位多維度地剖析當前行業各業态各領域的發展現狀,並且對標杆企業項目、産品模式進行綜合探析,在2022博鰲房地産論壇現場隆重發布《觀點指數·2022中國房地産行業發展白皮書》(影響力指數·2022年度地産風尚企業表現報告),與各方企業共謀劃,同成長。

以下為“2022上半年住房租賃運營服務報告”及研究成果:

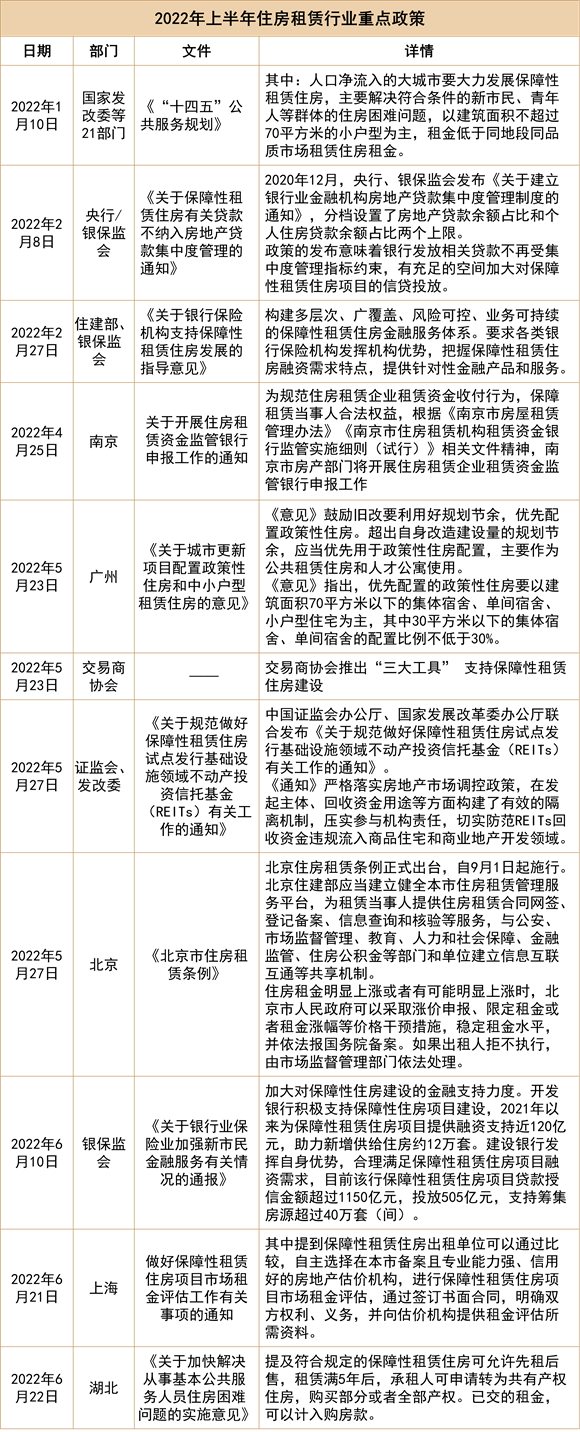

觀點指數 2022年上半年,租賃市場利好政策持續加碼,主要從保租房供給、金融支持、保租房認證等多方面支持推進租賃市場穩健發展。

此外,自去年提出将保租房納入基礎設施REITs行業試點範圍後,今年5月首批兩單保租房REITs正式申報,保租房REITs取得突破性的進展。

企業方面,上半年樣本企業共計開業39個項目,其中新開業項目在一線城市分布占比過半,表明一線城市仍是租賃市場的主戰場。

同時上半年頭部租賃企業宣布實現盈利,分散式企業在管規模及營收實現雙增長,或是預示着租賃市場發展正逐步邁入正軌。

多方政策助推,金融機構加大支持力度

回顧報告期内,行業頒布的重點政策中主要涉及保租房認證、保租房REITs、市場規範以及多項保租房支持政策。

來源:觀點指數不完全統計

關于金融支持方面,今年2月8日,央行聯合銀保監會發布《關于保障性租賃住房有關貸款不納入房地産集中度管理的通知》。《通知》中主要提及銀行業金融機構向持有保障性租賃住房項目認定書的保障性租賃住房項目發放的有關貸款不納入房地産貸款集中度管理。

同時,銀行業金融機構要加大對保障性租賃住房的支持力度,按照依法合規、風險可控、商業可持續的原則,提供金融産品和金融服務。

此外,住建部聯合銀保監會頒布《關于銀行保險機構支持保障性租賃住房發展的指導意見》,《意見》中要求各類銀行保險機構發揮機構優勢,把握保障性租賃住房融資需求特點,提供針對性金融産品和服務。

央行聯合銀保監會頒布《關于加強新市民金融服務工作的通知》,《通知》中指出加大對公租房、保障性租賃住房、共有産權住房等保障性住房和城鎮老舊小區改造工程的支持力度。支持商業銀行在保障性住房開發建設、購買、存量盤活、裝修改造、運營管理、配套市政基礎設施建設等環節,依法合規提供專業化、多元化金融服務。

上半年政策端加大金融機構對保障性租賃住房的支持力度,支持銀行保險機構通過參與保障性租賃住房試點、助力政府部門搭建住房租賃綜合服務平台等方式,推動增加長租房源供給,完善住房租賃市場供應體繫。

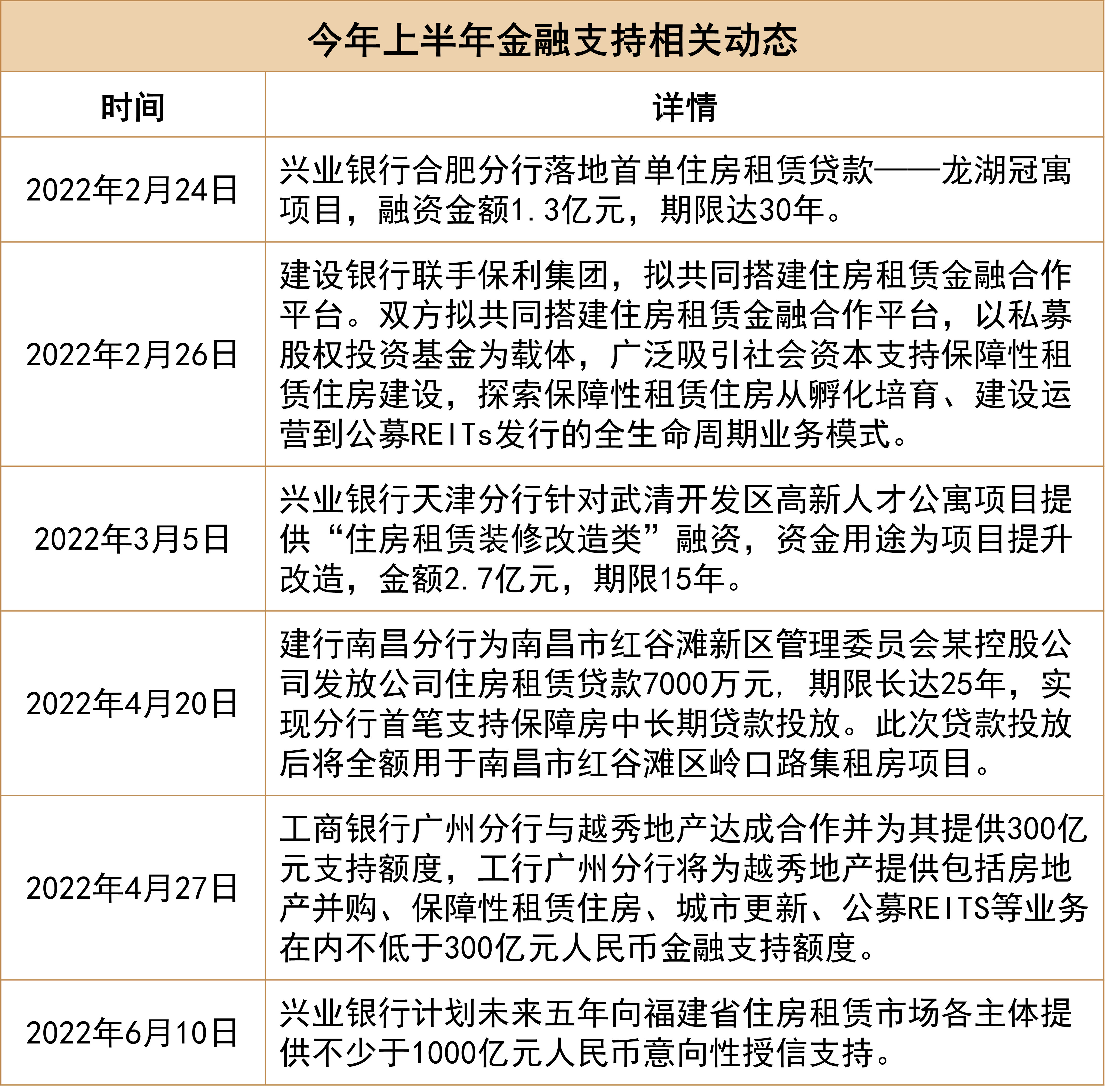

據觀點指數不完全統計,今年上半年共計6例關于金融機構支持保租房的案例。

來源:觀點指數不完全統計

金融機構積極參與租賃市場建設,各類銀行保險機構提供相應的金融産品和服務支持助推租賃市場加快發展並給予金融保障。

值得注意的是,上半年租賃REITs推行再迎重磅文件。

5月27日,證監會、發改委聯合發布《關于規範做好保障性租賃住房試點發行基礎設施領域不動産投資信托基金(REITs)有關工作的通知》(下稱《通知》)。

《通知》嚴格落實房地産市場調控政策,在發起主體、回收資金用途等方面構建了有效的隔離機制,壓實參與機構責任,切實防範REITs回收資金違規流入商品住宅和商業地産開發領域。

主要内容包括:一是明确了發起主體應當為開展保障性租賃住房業務的獨立法人;二是強調了回收資金用途的嚴格閉環管理機制,确保淨回收資金優先用于新的保障性租賃住房項目建設,或用于其他基礎設施補短闆重點領域;三是壓實機構主體責任,要求發起人的控股股東、實際控制人不得挪用回收資金;四是加強溝通協作,證監會和國家發展改革委将指導滬深證券交易所、證監局和地方發展改革委做好推薦、審核和日常監管工作。

首例資産成功退出,保租房REITs啟航

上半年,首批兩單保租房REITs正式申報,保租房REITs取得突破性進展。

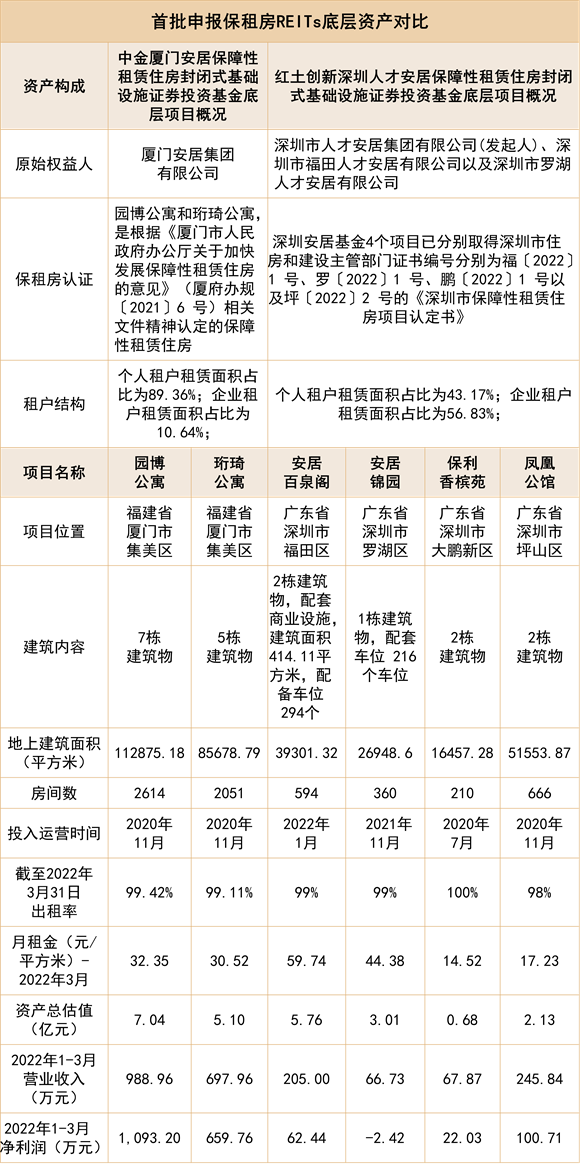

《通知》頒布同日,紅土創新深圳人才安居保障性租賃住房封閉式基礎設施證券投資基金以及中金廈門安居保障性租賃住房封閉式基礎設施證券投資基金(下稱紅土深圳人才安居保租房REITs及中金廈門安居保租房REITs)分别于深交所及上交所提交資料,成為首批申報的保租房REITs。

來源:基金公告,觀點指數整理

對比兩者底層資産項目運營情況獲知,6個底層資産項目均已獲得保租房認證,同時項目産權明晰,其中廈門人才安居保租房REITs拟持有的目標基礎設施資産的不動産權證書記載的土地使用權到期日為2086年9月9日。

運營方面,底層資産中的4個項目運營時間在一年半左右,安居百泉閣及安居錦園項目投入運營時間均不足一年。廈門人才安居保租房REITs的底層項目租戶主要是以個人租戶為主,其租賃面積占比達89.36%,而深圳人才安居保租房REITs的底層項目整體企業租戶租賃面積占比超一半,其中安居錦園項目企業租戶租賃面積占比最大,達100%。

出租率方面,6個項目出租率水平最高的項目是保利香槟苑,達100%;最低的項目是鳳凰公館,出租率為98%;平均出租率為99.09%,高出租水平給項目帶來持續穩定的現金收入。

6月17日,上交所、深交所已分别對中金廈門安居保租房REITs、紅土深圳人才安居保租房REITs發布了反饋意見。

觀點指數查閱相關文件獲知,上交所、深交所提出的主要意見有項目合規性方面、項目估值方面以及受行業政策影響等方面的内容。

關于項目合規性方面,根據《公開募集基礎設施證券投資基金指引(試行)》第八條第(三)款的條件,所持有的基礎設施項目應符合原則上運營3年以上,已産生持續、穩定的現金流,投資回報良好,並具有持續經營能力及較好增長潛力。

但從兩者底層資産的基本信息看來,並未能符合運營3年以上的條件。運營時間過短可能會對項目的估值、收入、利潤等指標評估的不确定性增加。

但事實上保租房發展的時間並不長,受到市場關注是源于去年7月國務院頒布的《關于加快發展保障性租賃住房的意見》,但目前符合保租房要求的項目數量寥寥無幾,大多數的項目仍在籌備狀态。

7月5日,紅土創新基金管理有限公司、深創投紅土資産管理(深圳)有限公司發布對深圳證券交易所問詢函的回復。

回復中提及,紅土深圳人才安居保租房REITs四個項目均已投入運營,雖運營時間未滿3年,但均已具備産生持續、穩定現金流的能力,同時四個項目均已達到較高的出租率水平,預計未來能産生持續穩定的現金流。

現有租約方面,四個項目租約期限較長,3年期租約的占比高達98%,且租約到期前承租人可以申請續簽,每次續簽時租約期限仍為3年,續簽政策能保持租約持續穩定。

在租賃行業真正實現公募REITs退出前,出售股權給險資或外資也是一個資産退出的選擇。

2月9日,旭輝集團對外宣布,公司旗下租賃闆塊旭輝瓴寓成功出讓所持有的上海浦江華僑城柚米社區項目的全部30%股權,實現從該項目的資産退出。出讓股權後,旭輝瓴寓作為資管方,仍繼續運營管理該項目。

據觀點指數了解,早在2019年,旭輝瓴寓就與平安不動産合作成立100億元資金的資産投資管理平台,主要涵蓋一線城市和部分強二線城市長租公寓項目的投資收購、工程改造、運營管理、資産證券化的發行及退出等。

上海浦江華僑城柚米社區正是雙方合作後落地的首個重資産項目,同時也是旭輝瓴寓首個落地的租賃社區項目。

項目總投資20億元,旭輝瓴寓持股30%,並負責項目的開發建設與運營管理,剩下的70%股權由平安不動産持有。2020年9月項目正式投入運營,可為市場提供房源1869套。

項目的股權轉讓流程如下:

2021年9月2日,旭輝控股集團發布關連交易--出售目標公司30%股本權益的公告。公告内容顯示,旭輝附屬公司上海昌煜置業有限公司以總價2.13億元向上海家迪酒店管理有限公司(即瓴寓國際間接全資附屬公司)出售上海安標管理咨詢有限公司30%的股本權益及銷售貸款。

公告顯示,目標公司及上海安標管理咨詢有限公司是開發及運營上海市浦江鎮的浦江地段的項目公司,而浦江地段已開發成為領航社項目,一個主要由公寓、商業及寫字樓組成的綜合體項目。上海安標管理咨詢有限公司正是上海浦江華僑城柚米社區項目的開發及運營公司。

自此完成上海安標30%股權從旭輝轉讓至瓴寓國際,上海家迪及平安不動産退出,平安人壽接手上海安標的全部股權,變更完成後,上海安標由平安人壽100%持股。

在租賃市場迎來首例資産成功退出的同時,近期首批兩單申報的保租房 REITs 均已獲得審核通過,租賃市場在資産退出端取得突破性進展。

來源:觀點指數不完全統計

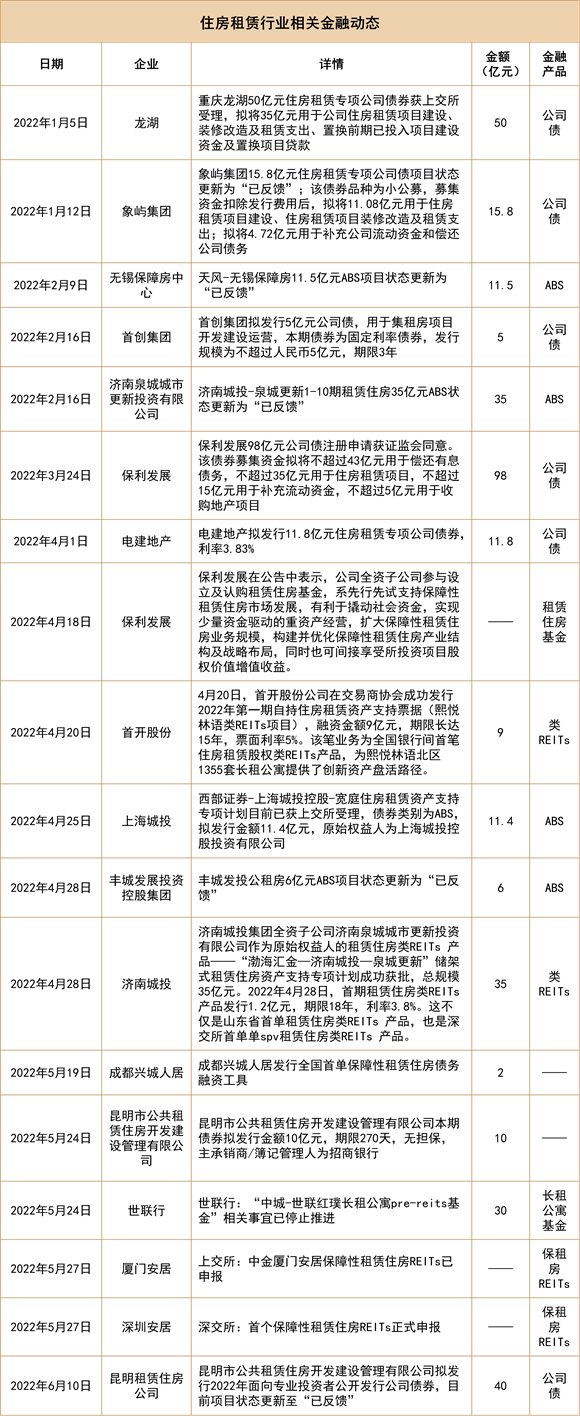

值得注意的是,住房租賃公司債發行成為越來越多房企融資的渠道之一。如上圖所示,上半年龍湖、保利、首創等房開企業均有發行租賃公司債的相關動作。

租賃社區熱度不減,資産交易漸成主流

觀點指數選取26家住房租賃企業作為樣本企業,監測上半年租賃項目的開業情況。

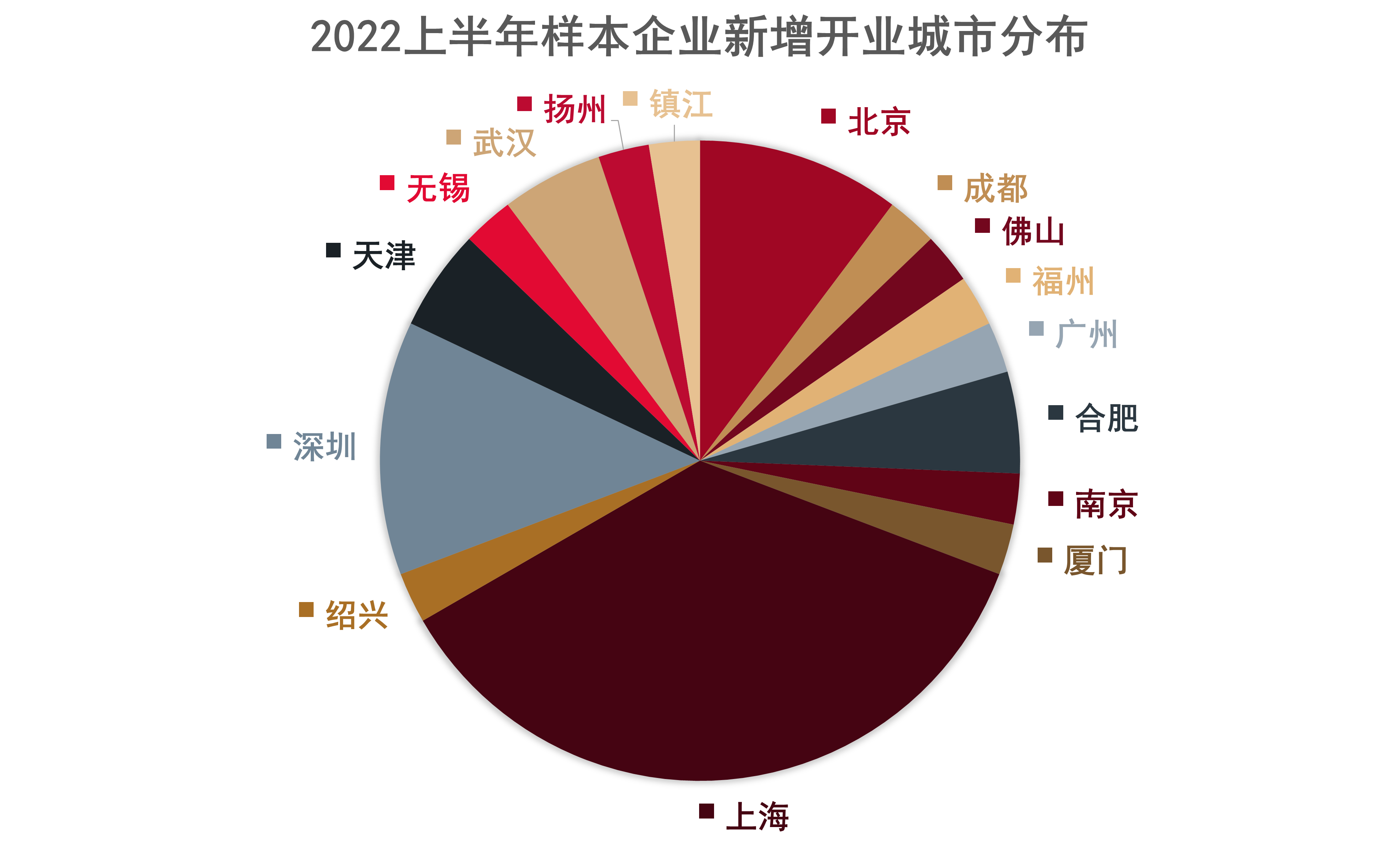

據觀點指數不完全統計,今年上半年樣本企業共計開業39個項目,新開業項目城市布局最多為上海,占比達35.9%,其次是深圳,占比達12.82%。上海成為租賃企業開店首選城市。此外,一線城市新增開業項目數合計占比超一半,表明一線城市仍是租賃市場的主戰場。但對于人口流入量大的城市諸如武漢、成都、天津等地,租賃企業的關注也逐步加強。

數據來源:觀點指數不完全統計

樣本企業中開業項目數最大的租賃企業是安歆公寓,上半年新增開業項目數達9個;其次是魔方公寓,上半年新增開業項目數為7個,新增開業項目産品線主要涉及白領公寓和藍領公寓産品,其中上半年新增開業的天潼路地鐵站店是魔方旗下9号樓公寓産品。

新增開業項目的房間數主要集中在100到300套之間,大體量的項目占比較少。新增開業大體量租賃項目主要有有巢公寓北京潤棠·瀛海項目(3000套)、華潤有巢國際公寓社區廣州設計之都店(1500套)以及瓴寓的城開莘社區(2562套)等。

其中,有巢公寓北京潤棠·瀛海項目産品主要包括大開間、一居室、兩居室和三居室等,面積從26平方米至104平方米不等,是華潤置地在北京的第二個租賃社區項目,同時也是北京在營的最大集體租賃住房項目。該項目是由華潤置地和願景集團聯合投資、開發和運營。

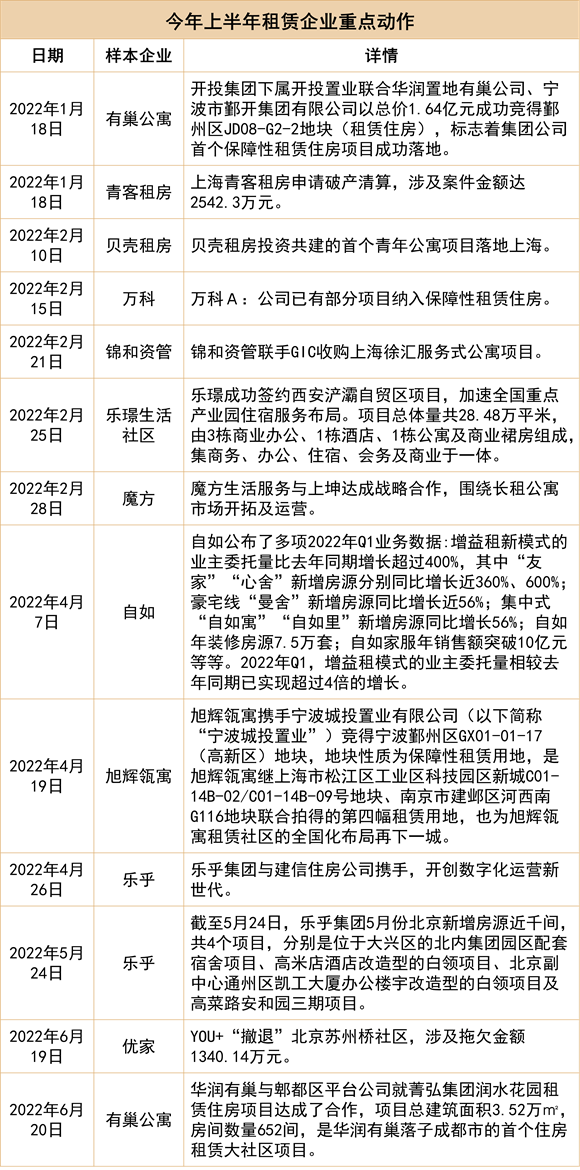

諸如此類的租賃社區自去年受到關注後,熱度持續不減。有巢公寓、旭輝瓴寓等租賃企業在擴張方面亦着重關注租賃社區的發展。今年上半年,有巢公寓和旭輝瓴寓均有摘得租賃用地。

來源:觀點指數整理

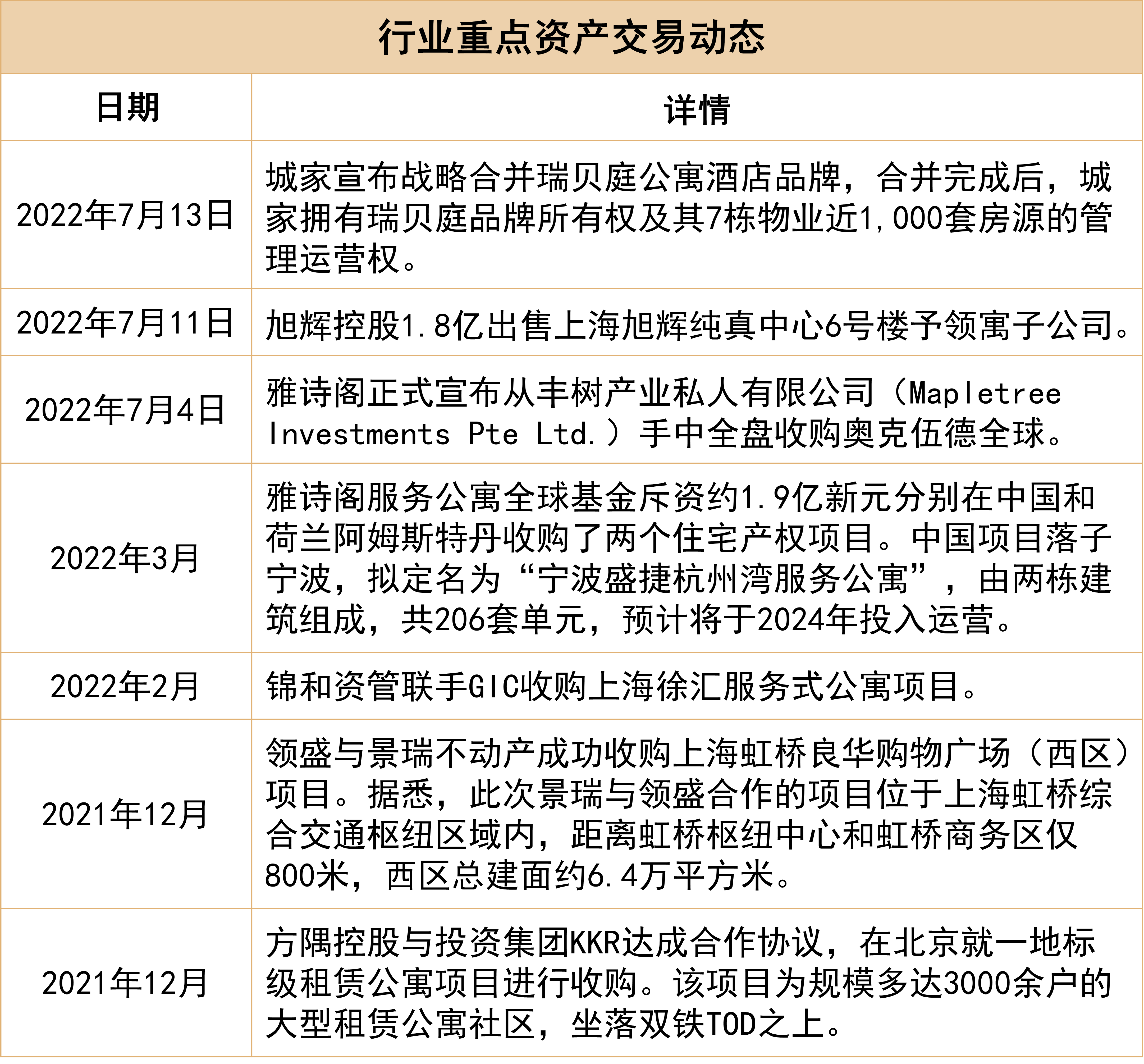

除租賃社區外,租賃行業資産交易也逐步受到關注,如近期雅詩閣從豐樹産業私人有限公司手中全盤收購奧克伍德全球,此次收購後雅詩閣在全球39個國家擁有超15萬套公寓單元。

據觀點指數不完全統計,年初以來租賃行業共計錄得5宗資産交易案例,交易資産多為服務式公寓産品,資産收購方多為實力租賃企業或房企、酒店背景的企業,通過資産交易方式能為其快速擴充市場份額。

市場迎來盈利元年,分散式企業回暖明顯

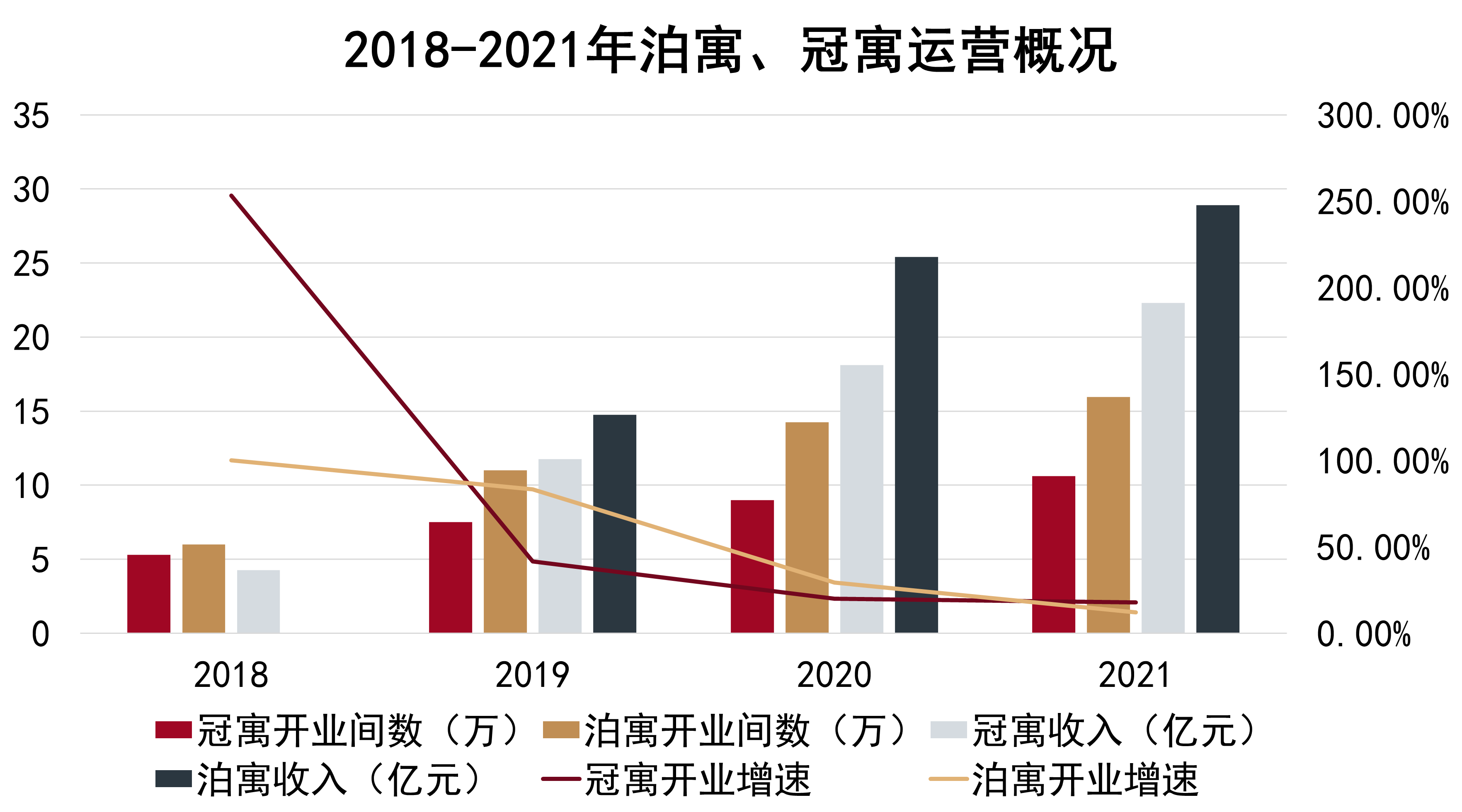

據觀點指數不完全統計,目前集中式租賃企業中,在管及已開業房源規模最大的均是泊寓。截至2021年年末,泊寓在管房源數達20.87萬間,累計開業房源數達15.95萬間,業務分布全國33個城市。

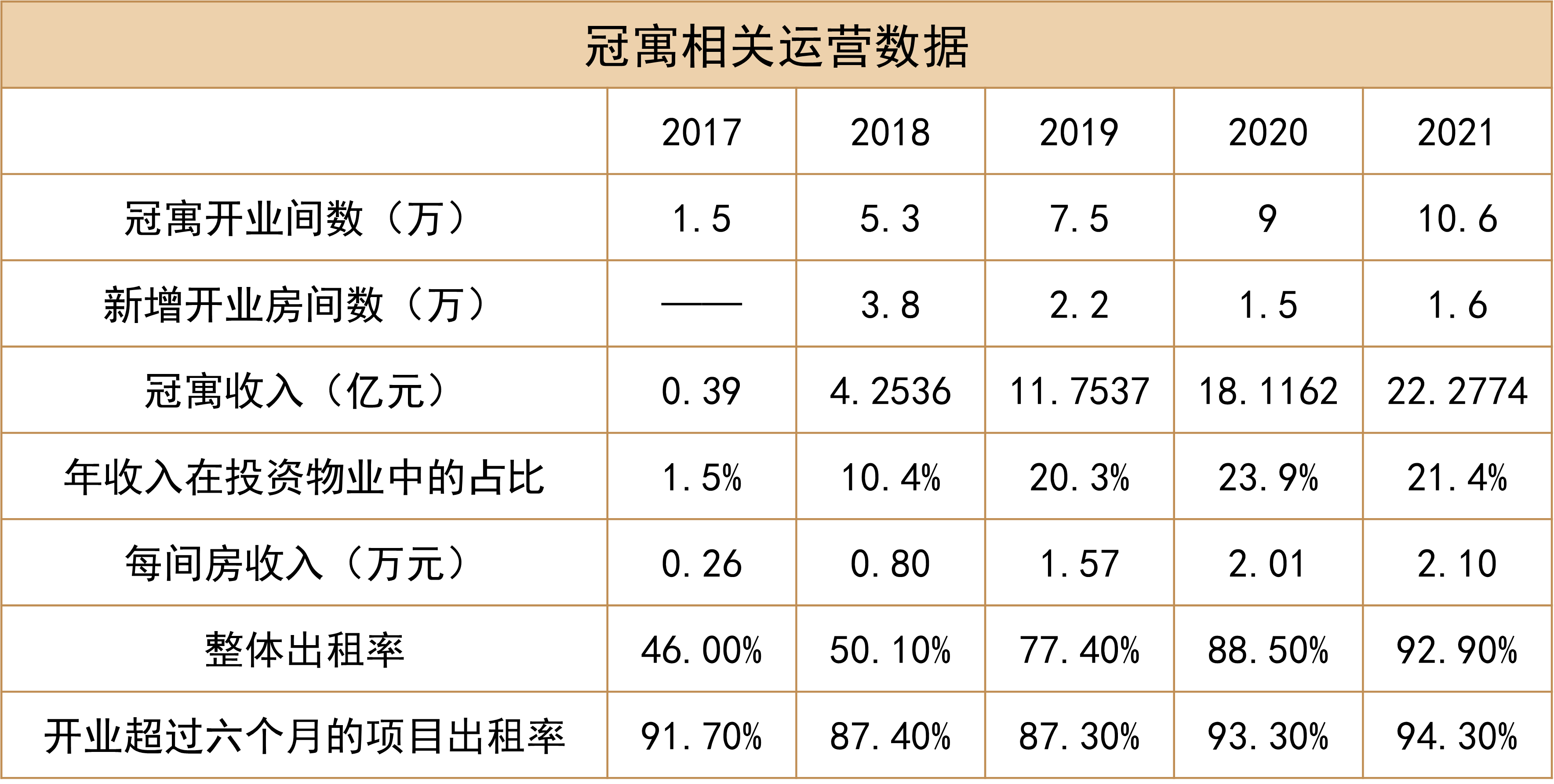

其次是冠寓,随着2021年末的杭州濱江天街濱和路店二期項目開業,冠寓已開業房間數正式突破十萬間。截至2021年年末,累計開業房間數達10.6萬間。

同時,龍湖在2021年度業績會中宣布冠寓首次實現年度盈利。

來源:企業财報,觀點指數整理

财報數據顯示,2021年冠寓錄得租金收入22.3億元,實現首年盈利1.4億元,整體出租率為92.9%,開業超過六個月的項目出租率為94.3%。

從冠寓盈利的相關數據中,可以簡單測算企業已開業項目中,每間房年收入不低于2.1萬元,以及整體出租率達到90%以上可以初步實現盈利。按此,出租率計算項目平均租金單價水平為1850元/間/月左右。

以泊寓數據作為對比,2021年泊寓累計開業房間數15.95萬間,營業收入28.9億元,已開業項目年均出租率為95.3%,平均每間房收入為1.8萬元,低于2.1萬元。

即使泊寓在規模和營收方面占據極大優勢,但並未實現真正盈利。萬科在2021年業績會中表示,如果沒有城中村二房東業務,萬科長租公寓業務早就可以賺錢了。

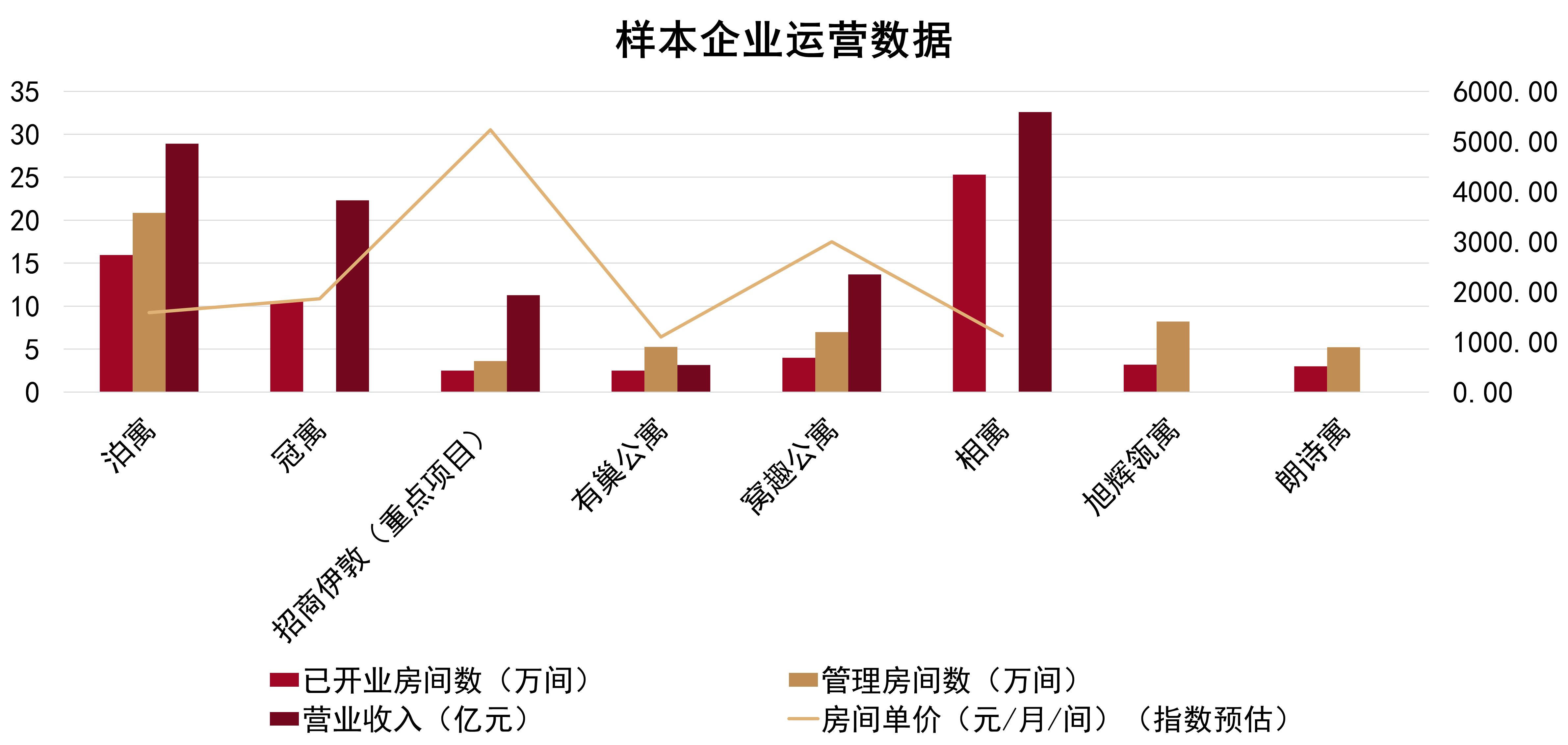

管理房源(含未開業)規模方面,旭輝瓴寓、窩趣及有巢公寓的儲備房源體量不容忽視。旭輝瓴寓管理規模達8.2萬間,有巢公寓管理規模達5.25萬間,但對于租賃企業而言,未開業的房間並不能産生收益,空置時間越長,房間成本越大。

觀點指數認為,管理房源中的未開業房間數應适當,同時為控制房間成本,項目的籌備工期需提前規劃。

來源:企業公告,觀點指數整理

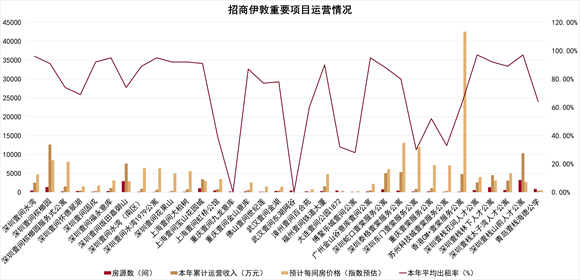

(注:由于财報中披露的深圳社區公寓及深圳鲸山别墅及其他别墅項目均為綜合項目,下文中的分析均剔除兩項目影響。)

房間租金單價方面,據觀點指數測算,招商伊敦房間租金單價水平最高,達5712元/月。

具體來看,除深圳社區公寓和深圳鲸山别墅及其他别墅項目外,招商伊敦在營的重要項目中租金單價最高的是香港CM+壹棠服務公寓,月租金單價高達42530.86元/間,其次是深圳泰格壹棠服務公寓,月租金單價為13094.54元/間。

白領公寓産品線壹間公寓租金單價最高的項目是深圳壹間槟榔園項目,月租金單價為8473.21元/間,遠高于其他壹間公寓的産品,同時深圳壹間槟榔園項目也是2021年營業收入最高的項目。

加上招商伊敦項目大部分在深圳核心區域,據觀點指數不完全統計,招商伊敦分布在深圳的項目占比超一半,達52.78%。其次是上海和重慶,占比均是8.33%。

分散式企業項目平均單價低于多數集中式長租公寓項目,主要是由于分散式企業的房源在城市各個區域分布不均,同時産品主要面向企業白領人群。

來源:觀點指數整理

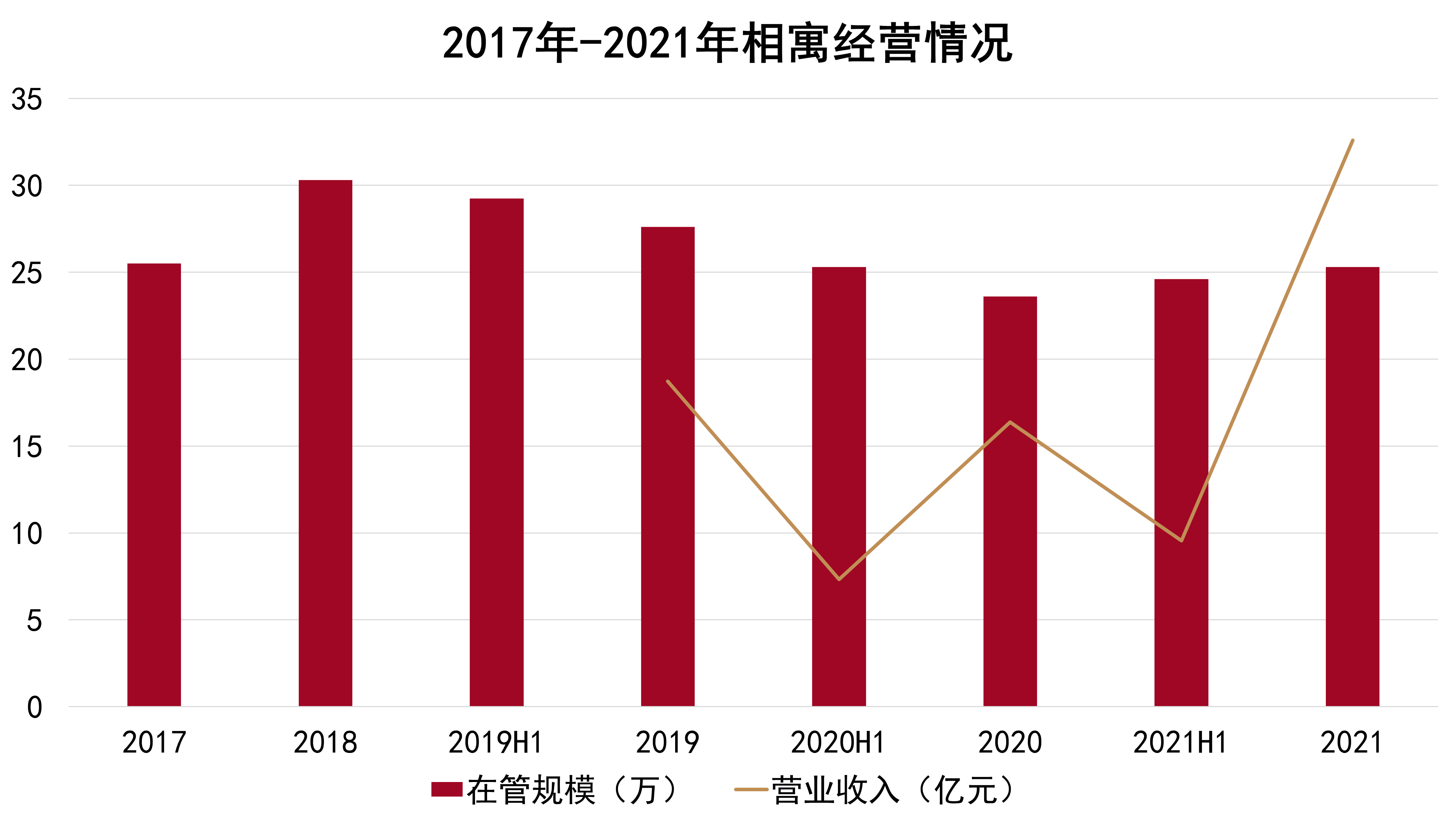

但從在管房源體量來看,分散式企業相寓的規模體量遠超大多數集中式租賃企業,主要是由于分散式企業在房源獲取成本更低。

對比以往财報數據,目前相寓在管規模未達到峰值時的房源體量,同時也還未能達到疫情前2019年底的房源體量。但從去年開始,相寓在管規模穩步提升,截至2022年3月31日達25.9萬套,相較年初增長2.37%,實現正增長,出租成交量同比增長23.1%,平均出房天數同比縮短。

提升規模的同時,相寓各項指標持續優化,同時在産品線方面亦有實現創新。

目前相寓産品涉及分散式兩大産品線:相寓HOME、相寓ROOM;集中式四大産品線:相寓PARK、相寓INN、相寓DORM、相寓BASE。

2021年,相寓在原有分散式産品基礎上,進一步拓展了業務發展空間,搭建了長租公寓品牌加盟體繫,實現首個整棟集中式公寓輕托管運營項目立項;落戶天津市濱海高新區CBDA城市更新項目與智能智慧産業聯合加速基地,承接天津市國資人才公寓運營,實現天津一店(DORM産品)、天津二店(PARK産品)的順利開業;創新推出針對集中式公寓、租賃社區項目的全鍊條"顧問咨詢"産品,已完成與太原住建局下屬企業安居公司的顧問咨詢項目,目前該項目已邁入開業籌備階段,實現了公司房屋資産管理品牌"相寓"由無形資産轉變為有形産品的業務模式突破。

由此看出,分散式企業如相寓已經從疫情陰霾中恢復,規模與運營效率實現穩步增長。

北京住宅租金波動較大,深圳租金正逐步恢復

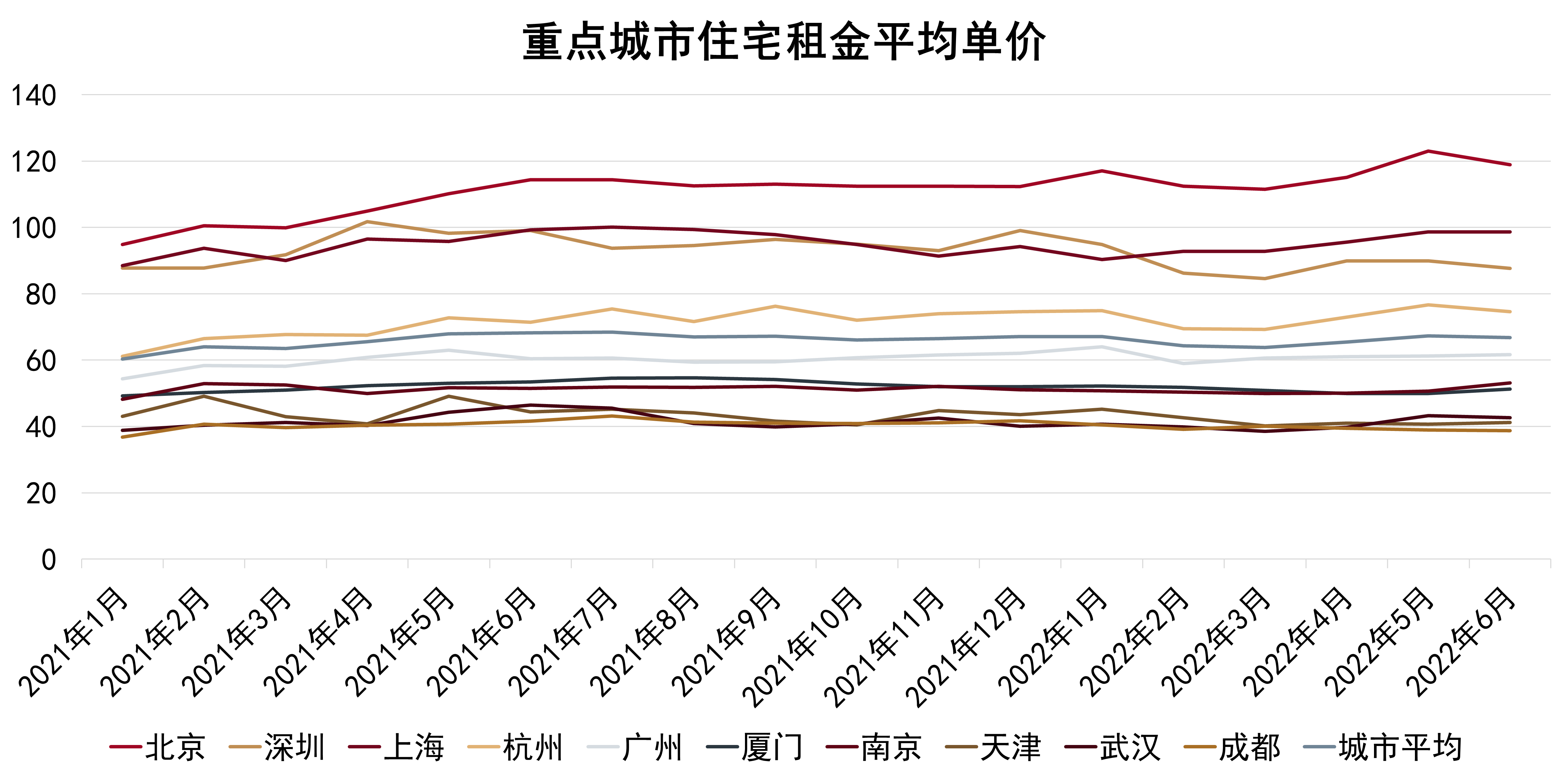

市場端方面,上半年觀點指數監測的十個城市平均租金單價表現,前1-3月租金持續走低,後續3-5月租金穩步上漲,6月出現輕微回落。10個城市中,北京住宅租金平均單價水平始終位于首位,同時也是唯一一個租金單價突破110元/平方米/月的城市。

來源:同花順、全國房價行情網,觀點指數整理

整體來看,今年2月及3月城市租金表現較差。2月僅一個城市租金出現環比上漲,其余監測的9個城市均出現不同下降,降幅從9.1%到0.83%,其中降幅最小的城市是南京,降幅最大的城市是深圳。

深圳2-3月份主要是由于受到疫情反復影響,住宅租金呈下降走勢。同時廣州、杭州、天津降幅均超過5%,分别為7.82%、7.22%及5.77%。

3月份雖然下降幅度有所縮減,但大多數城市租金仍是下降走勢。10個城市中僅廣州及成都住宅租金出現回升。其中北京、上海、杭州及南京的租金環比出現微降,降幅在1%以下。

觀點指數認為,由于2月處于春節長假期間,大量流動人口由核心城市流向三四線城市,一線城市及人口淨流入大的城市需求下降,整體租賃市場較為冷淡,租金出現大幅走低現象,同時伴随零星疫情的影響,部分城市租賃需求受到抑制。春節假期過後的4-6月,租賃市場整體表現穩中向好。

具體城市表現方面,上海、廈門、南京及成都在租金表現方面極為平穩,1-6月環比變動幅度均不超5%。其中1-5月廈門租金單價均為下降走勢。深圳、北京及廣州租金波動相較大,其中北京1-3月租金持續走低,4-5月份連續兩月租金實現大幅增長,6月再次回落。

整體來看,10個城市上半年平均租金最高的月份是5月,平均租金單價為67.29元/平方米/月。北京、杭州、上海及廣州的租金表現較去年同期有所增長,北京較去年同期相比出現大幅提升,其余城市整體租金走勢不及去年。

總體而言,今年上半年疫情對租賃市場的整體規律走勢沒有造成太大影響。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:許偉英

審校:歐陽穎