仁恒置地“突出”的盈利能力或不具備持續性,“現金戰略”才是競争力的根本。

觀點指數 8月12日,仁恒置地發布上半年業績報告,整體财務數據與成績基本符合市場預期。

具體來看,截至2022年上半年,仁恒置地收入達人民币113.39億元,較上年同期下降約14.0%。集團透露,主要原因為物業闆塊貢獻縮減17.0%,達到人民币94.31億元。

此外,仁恒置地股東應占淨利潤達到13.77億元,較去年同期上升67.2%;毛利較去年同期上升14.6%至人民币40.33億元,毛利率較2021年上半年的26.7%,上升8.9個百分點至35.6%。

上半年整個地産市場迎來了凜冽寒冬,巨額債務與銷售萎靡給企業存續性打上了問号,仁恒置地取得如此成績,可圈可點。

不過觀點指數認為,仁恒置地“突出”的盈利能力或不具備持續性,“現金戰略”才是競争力的根本。

高利潤空間難延續

2022H1仁恒置地股東淨利同比上升67.2%,這毫無疑問是同期其他房企無法達到的高度,但對于利潤能力的評價不能僅僅依靠最終的增長結果。

觀點指數所認為,仁恒置地高利潤增長率無法持續的主要原因,是毛利空間來自“節流”並非“開源”。

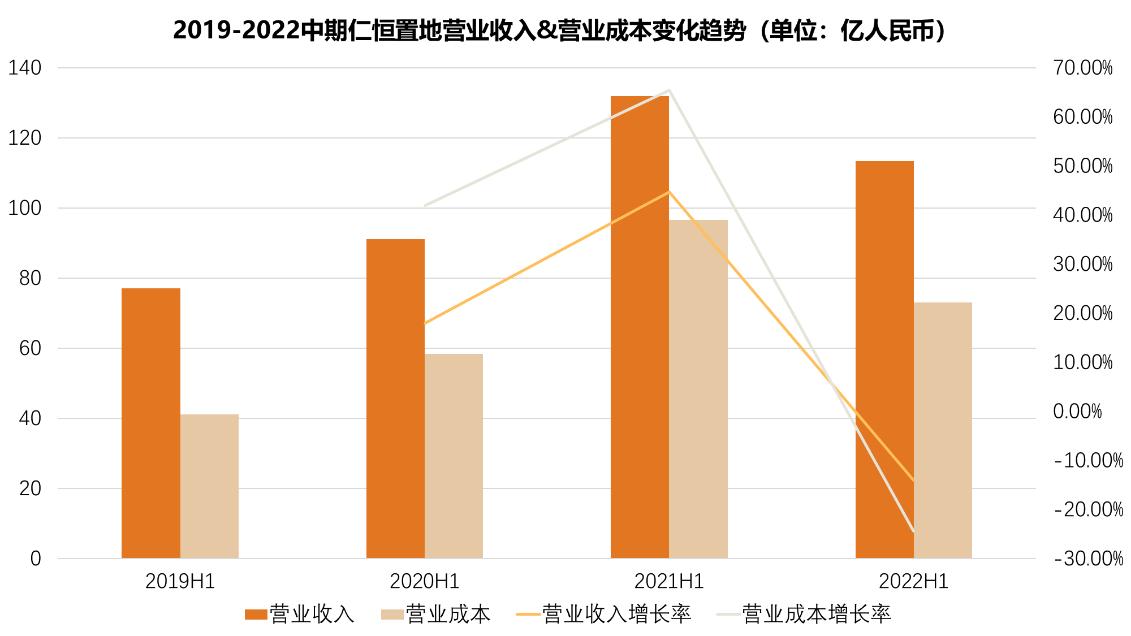

數據來源:企業公告,觀點指數整理

上圖信息表明,仁恒置地成本的變化程度明顯高于收入端,最初始毛利增長也是因為成本明顯下降。2022上半年終結了之前的延續增長趨勢,“節流”的效果十分顯著。

因此,2022H1仁恒置地可以錄得35.6%毛利率水平,明顯高于行業平均水平(觀點指數統計的61家樣本企業2021毛利率均值為18.6%)。

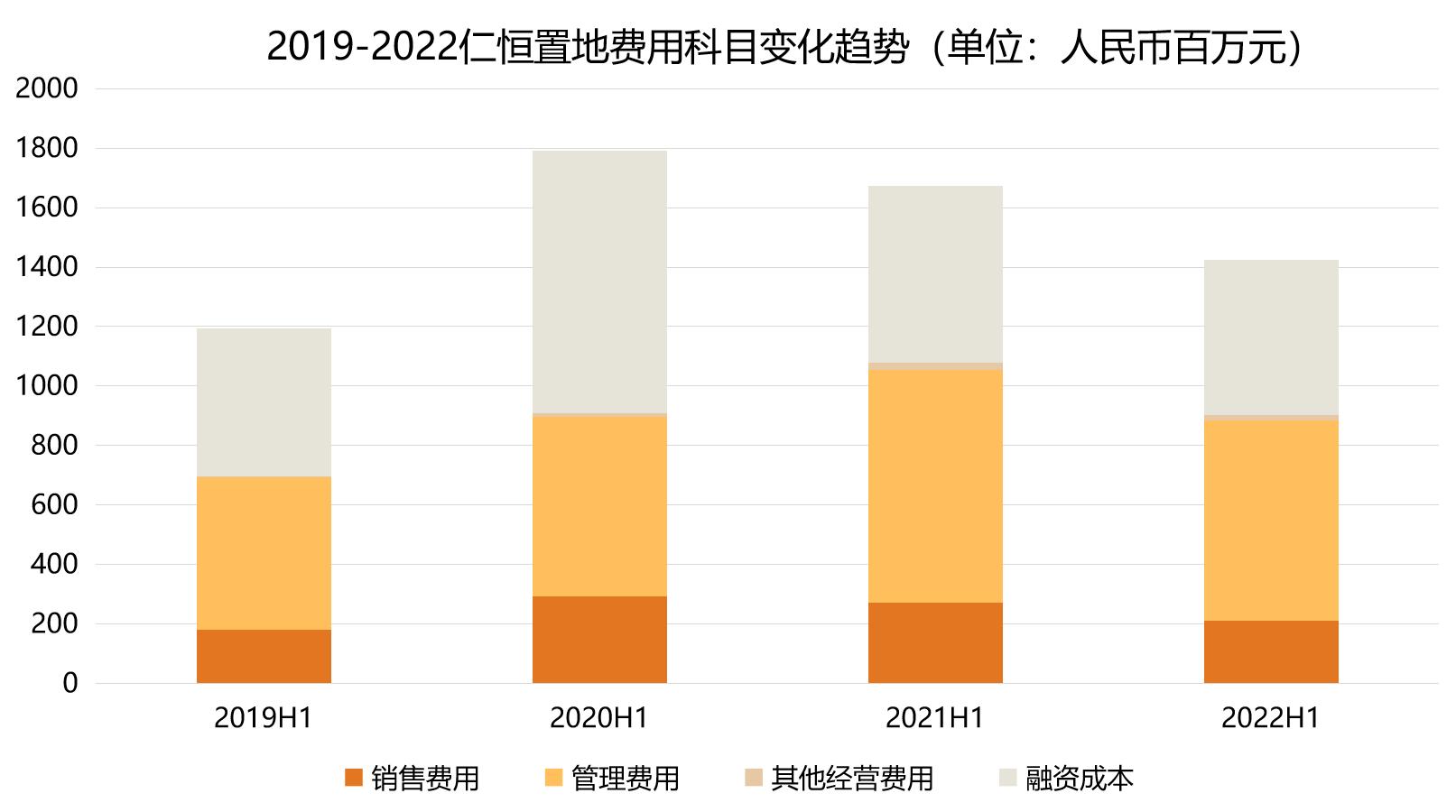

數據來源:企業公告,觀點指數整理

不僅僅在土地成本結轉層面,集團對于費用管控依舊是十分迅速的。

其中,銷售費用的下降與收入的減少有直接聯繫,2022年同比減少22.9%;另一個較為重要的費用指標融資成本達到5.24億元,同比減少12.2%。自2020年中期開始,該指標便得到合理管控,年均下降幅度超過10%。

這同樣反映仁恒置地在融資端的審慎處理。

2022年上半年,仁恒置地通過旗下全資子公司成功發行人民币12.15億元商業抵押貸款支持證券 (“CMBS”),底層資産為中國天津濱江廣場,年化利息為4.1%,期限為12年,每3年更新一次。

當前,房企的融資端呈現較大缺口,“ABS”與“CMBs”的出現頻率同樣大幅減少,上半年這一筆CMBS就顯得十分可貴。

另一個影響利潤持續性的因素,在于行業性的利潤結轉區間。

仁恒置地2022年上半年平均售價上升主要因為本期交付産品組合改變,其中包含高銷售價格項目,主要為位于深圳的仁恒四季新園、位于南京的江灣世紀花園(一期)及位于蘇州的耦前别墅,分别占2022年上半年總物業銷售收入的43.1%、15.5%及13.2%。

仁恒置地近年來“費用/收入”比值基本維持在10%-15%區間内,最主要因素依舊是土地成本。

對于房企本身,現階段毛利率往往是以往年度的盈利水平,因為土地成本結轉是具有滞後性的,用當前會計收入扣除歷史土地成本本身就具備不确定性。

下半年結轉成本将高于上半年,觀點指數預計,2022全年仁恒置地毛利率水平将回歸至20%-30%範圍内。

此外,股東利潤的超額增長除了稅前利潤增加外,更多是權益比例變動的原因。事實上,仁恒置地2022H1錄得淨利潤17.57億元,較上期增長1.9億元,但是歸屬股東利潤卻較上期增長5.54億元。

權益比例的提升往往具有“天花闆”,樣本數據表明當該指標提升至70%-80%以上時将呈現下降趨勢,過高的控制權當然也對應更高額的擔保與負債壓力。

觀點指數認為,企業對于成本的管控自然是無可厚非,但是通常不具有持續性。正如管理層所透露,當前市場上並沒有任何“刺激性“利好消息。開發貸款、銀團貸款或信用工具的政策性放松對個體企業來講收效甚微。從目前的情況來看,樓市消費意願短期内下降是趨勢,所以依靠費用維持的毛利空間會不斷萎縮。

由此看來,仁恒置地作為穩健、優秀的房企代表,依然無法擺脫行業下行趨勢,利潤優勢是短暫的。

“現金流”方是核心競争力

現階段,“利潤”對于仁恒置地而言重要性有所下降,不僅僅是上文所提的不具備持續性,更重要的是,利潤無法反映回款率,也不等同于企業的現金儲備,更無法反映償債能力。

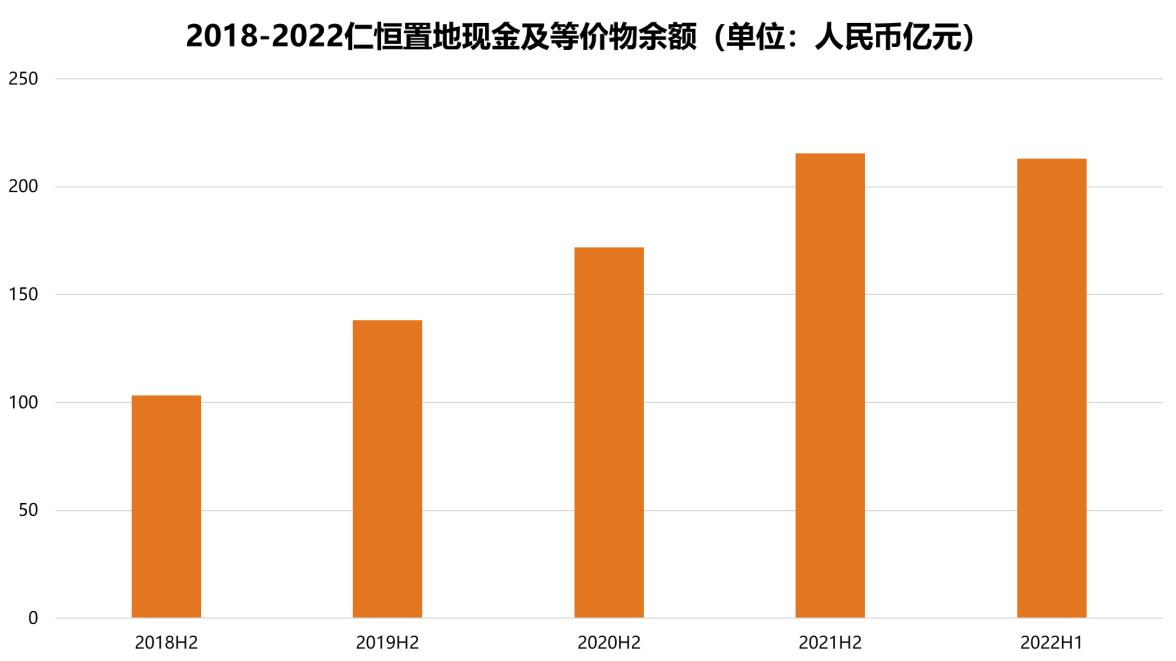

數據來源:企業公告,觀點指數整理

不同于收入與利潤的明顯變動,仁恒置地現金儲備維持較為穩定的增長幅度,自2021年後保持超過210億的水平。

在當前行業環境下,現金流的“護城河”将保證融資處于穩定循環的狀态。

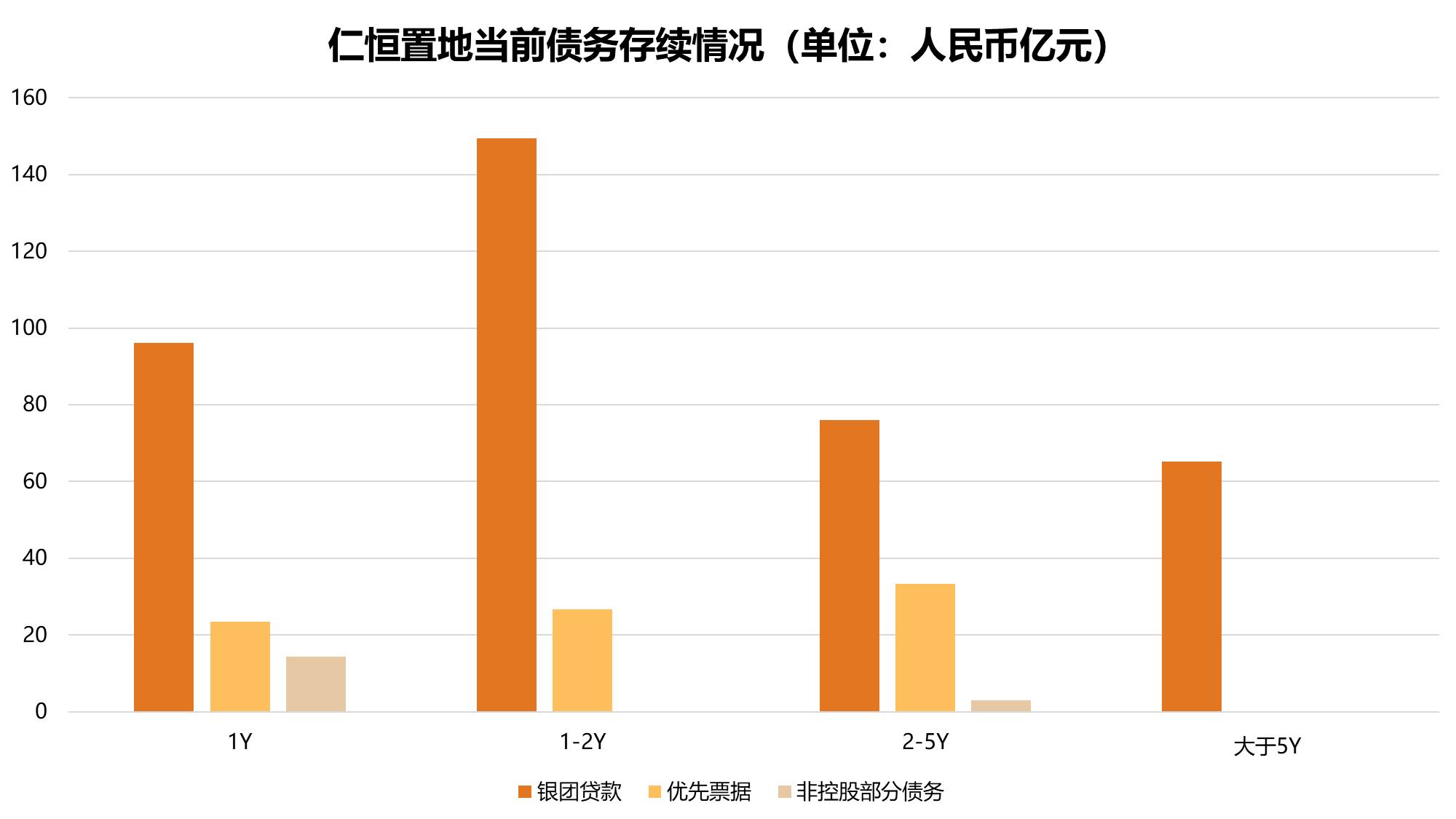

數據來源:企業公告,觀點指數整理

上述兩類數據表明,現金流在當前環境下對房企的重要性不言而喻。首先,回款率成為現階段房企極為不确定因素,部分企業該指標維持在40%-65%左右。

據管理層表述,仁恒置地回款率明顯高于行業水平,達到84%,但即便如此,債務與銷售回款間的差距依然是無法忽視的數額。因此,無法保證2倍以上銷售收入的現金儲備,将在資本市場上變得極為被動。

其次,現金壓力遠比預期更大。當前,仁恒置地最近一筆需要償還的優先票據到期日為2023年4月。該筆優先票據為2018年發行的5年期,利率為6.75%,預計償還本息額達到24.3億元。

管理層透露,對于這筆票據的償還,事實上自今年年初便開始進行财務規劃以及相關資金的轉入。以上,很明顯是無法依靠利潤,真正需要的是企業的現金管控能力。

根據2021年仁恒置地披露的詳細數據來看,經營性現金流的維繫並不簡單。不同于投資與融資現金流,經營現金流主要受業務與資本的影響。2021年業務闆塊貢獻的現金流72.60億元,同比下降1.9%,基本維持同期水平;已完成投資物業貢獻的現金流為177.67億元,同比增長2.2倍。

結合當前交付客戶的物業總建築面積有所減少,未來維繫現金流将更考驗其核心競争力。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:桓欣

審校:徐耀輝