房企融資出現了一些回暖信号,然而10月份的償債高峰期依然不容小觑,壓力並沒有多少緩解。(報告期2022.09.28-2022.10.28)

觀點指數 自今年6月以後,政策性回暖信号頻發,但落地于企業的融資環境並未得到有效改善,"破冰"信号已出現但仍需市場檢驗。

通過對1-10月債券市場觀察,房企依舊延續"借新還舊"策略,發行債券規模中80%以上用途為置換過往債務。

觀點指數認為,以上資金策略确實可以緩解燃眉之急,但代價就是快速增長的利息費用。不僅如此,籌資環節如若發生債務申請遭拒絕或資金到位延後,将導致集團層面資金鍊閉環失效,上遊企業也同樣承擔信用風險。

步入10月之後,從信用風險緩釋工具到擔保發債,房企融資出現了一些回暖信号,然而10月份的償債高峰期依然不容小觑,壓力並沒有多少緩解。

融資松綁信号發出,整體風險仍未消除

10月20日消息指出,證監會允許部分存在少量涉房業務但不以房地産為主業的企業在A股市場融資。

證監會相關人士表示,對于涉房地産企業,證監會在确保股市融資不投向房地産業務的前提下,允許以下存在少量涉房業務但不以房地産為主業的企業在A股市場融資:自身及控股子公司涉房的,最近一年一期房地産業務收入、利潤占企業當期相應指標的比例不超過10%;參股子公司涉房的,最近一年一期房地産業務産生的投資收益占企業當期利潤的比例不超過10%。

一直以來,政策對于涉房企業的股權性融資政策向來嚴格,主要限制主營業務為房地産的企業股權融資。觀點指數認為,雖然此次消息針對的是涉房企業並非傳統開發商,但這一"松綁"的利好消息會最終傳導至整個房地産行業。

具體來看,10月23日,中國能建與東百集團兩家主營建築制造的涉房企業披露非公開定增計劃。以中國能建公告為例,拟定增募資不超過150億元,投向以新能源為主的新型綜合能源項目,具體包括光伏、風電、氫能、儲能等新能源工程施工項目。

東百集團公告顯示,此次拟定增募集資金不超過10億元,資金用途為倉儲物流業務的項目拓展、開發及建設,補充流動資金及償還銀行貸款。

觀點指數分析,盡管此項政策的直接受益群體是中國中鐵、中國鐵建、中國交建等建築業央企國企,但是部分涉房企業可能會把物流園區或新能源業務拆分剝離,然後注入上市企業之中,從而借道上市。

另一項利好信息在于,許多地方國企、城投平台或者實體企業本身或子公司是參與收並購和保交樓的中堅力量,擴充這部分涉房企業的股權融資,預期會有更多社會資金參與到保交樓或出險項目收並購。理論上而言,未來或将有出險房企被置換出來,得到資金支持。

此外,當前針對房地産行業的支持性政策密集出台,民營房企債權融資有望得到恢復。

自2022年5月起,碧桂園、龍湖、美的置業、旭輝集團、新城控股等被選定為"示範民營房企",目的是支持民營房企融資。随後,增信支持再度升級,監管部門指示中債信用增進公司對房企發行的中期票據開展"全額無條件不可撤銷連帶責任擔保",獲中債增信擔保的試點房企需要按照發行額度向中債增信提供反擔保,即拿出旗下相對足額的資産作為抵押。

但是,整個行業的信用風險並不會伴随利好消息而很快解除。觀點指數統計,6月至10月25日,房企出現債券實質性違約的企業數量居高不下,其中包括融信中國、世茂集團、三盛控股、寶龍地産等,以及華夏幸福和弘陽集團旗下子公司。

不難發現,民營企業的"高危"屬性依舊沒有消除,而違約債券以海外債、私募債為主。公開資料顯示,在債券實質違約之前,包括世茂集團、融信中國在内多家房企均已出現票據違約、司法強制執行案件增多等迹象。

樓市低迷當然是主要原因,疊加自2020年下半年以來的融資管制政策,上述公司資金鍊條閉環失效,債券違約事件會随着時間推移越積越多。

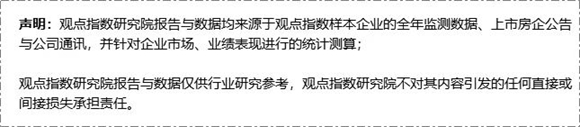

數據來源:企業公告,觀點指數整理

現階段,能夠暫時管控債務並未有實質性違約消息産生的民營、混合所有制房企寥寥無幾。觀點指數持續跟進的企業包括萬科、龍湖集團、碧桂園、新城控股、旭輝集團、濱江集團以及美的置業等7家。

截至發稿前,其中部分企業也已出現較高的債務違約風險預警。

境内市場回暖初現,融資利率延續4個月下降

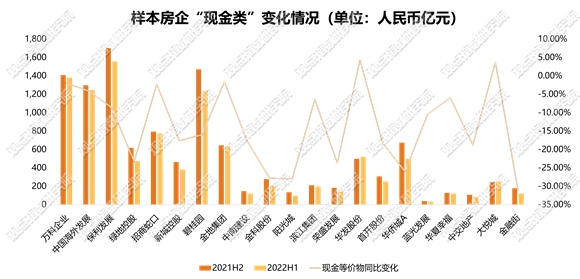

在過去10個月,樣本房企境内融資債券共計發行437筆,較去年同期減少92筆;發行規模共計約3490億元,同比減少31.25%。從單月融資情況來看,10月樣本房企境内債券發行規模為230.23億元,同比減少34.6%,環比增加7.8%。

2022年1-10月,房企單月融資量均出現不同程度的同比下降,其中1月、2月及8月下降幅度較高,下降幅度均超50%。

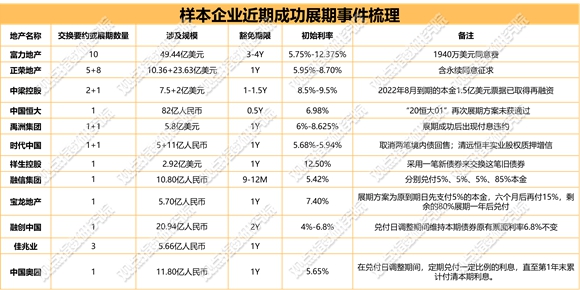

融資端下滑最終全部呈現在現金層面,而房企現金持有量呈現出增速逐年下滑,具體由2018年的35%增速緩慢下降到2019、2020年的12%及15%,還能維持正增長狀态。

從2022H1的數據來看,61家樣本企業在手現金開始出現負增長,環比下滑約12.3%。

數據來源:Wind,觀點指數整理

2022年上半年數據顯示,中國房地産市場整體延續了2021年下半年以來的下行壓力,約80%以上的房企出現了現金流失問題。市場信心不足、疊加部分城市疫情反復,市場整體的供求和成交都沒有明顯轉暖的迹象。

2022年下半年,房企境内債務到期規模約2328億元,約占下半年整體債務到期量的57%。境内到期規模不像境外那般集中,沒有明顯突出的清償情況,但龐大的債務規模不容輕視。

不僅如此,即使較為集中的展期事件将當前債務壓力轉移至2023-2024年,事實上的信用風險並未完全消除。

自2022年初以來,房企境内信用債融資水平明顯下降,信用危機與二級市場波動繫主要原因。去年融資缺口為月均-82億元,2022年1-9月該指標為-98.6億元。

償債規模並未明顯變化,但融資端出現較大降幅。

數據來源:Wind,觀點指數整理

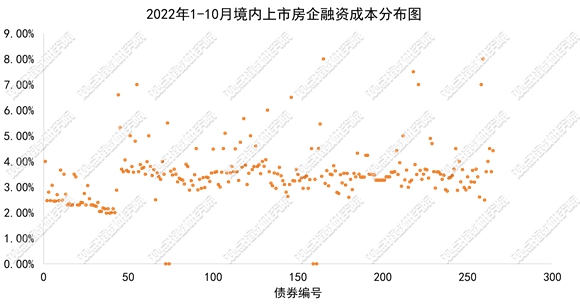

融資總量萎縮之後,企業間融資成本差距有所縮小,境内融資成本自6月起持續小幅回落,下降趨勢已經延續4個月。

當前1-10月新發行境内債券平均利率為3.92%,伴随着國央企與民企的發債能力逐漸分化,預計這一趨勢将不會中斷。

數據來源:Wind,觀點指數整理

具體來看,以發行規模作為權重,約70%企業境内融資成本集中在3.00%-4.50%之間;少數央企如保利發展、招商蛇口等的票面利率可以達到3%以下。

相對而言,民營企業發債空間受限,且成本較高。例如最近新城控股、金科股份的票面利率超過6%。換句話說,在同樣融資規模下,部分民企要比央企多支付近一倍的利息費用。

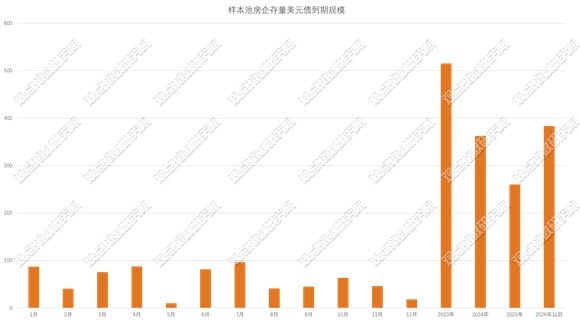

美元債市場難見起色,迎來今年最後償債高峰

現階段,房企債券市場基本停滞,且較為關注美元債券融資是否存在"觸底回彈"的可能性。剛剛過去的6-8月是房企美元債償還高峰期,規模比去年更猛烈,加之經濟面臨較大壓力,房地産企業面臨嚴峻考驗。

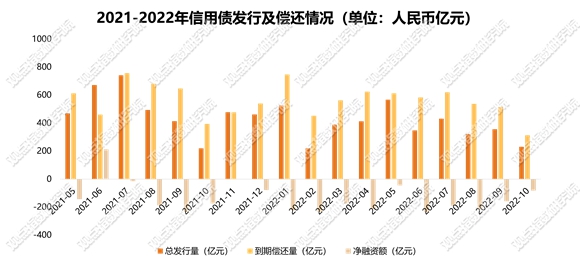

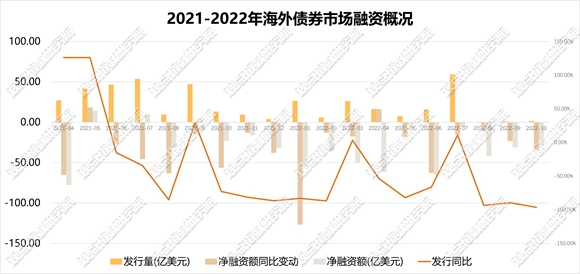

發行端,1-10月發行總額約267.1億美元,達到近5年來發行最低值,同比下降約56.2%。

數據來源:WIND,觀點指數整理

注:海外債以歷史匯率計算;進行展期調整

10月樣本企業淨融資持續為負,相較于去年同期減少35.2億美元,環比減少38.7%。到期債務規模無顯著變化,融資缺口保持月均約50.3億美元。

根據不完全統計,10月樣本企業将有22筆境外債券到期,剔除掉已經提前贖回部分後約為51.2億美元,環比減少11.9%。在境外融資基本停滞、境内融資不斷收縮之下,房企面臨的不只是流動性壓力,而是存續壓力。

觀點指數認為,對于規模體量不占優勢的房企而言,美元融資渠道已經宣布終結。一紙展期或置換公告看似簡單,背後是多重博弈與拉鋸。由于政策尚未形成合力並集中傳導至企業層面,市場對于地産行業的态度依然不改悲觀。

在此背景下,如何争取投資人的支持與信任,是對房企掌舵者最大的考驗。

數據來源:Wind,觀點指數整理

據觀點指數統計,2022年6-8月份,有80只境外地産債券面臨到期與付息。目前到年底,房企海外債務壓力暫緩,但錯配的現金流依舊是較大威脅。

随着美元債到期高峰臨近,展期以時間換空間,成為部分房企的唯一"下策"。從2022年開始,針對展期一年及以上的境内債,房企普遍采取分期兌付方式,並質押旗下項目公司股權用于增信。個别房企在投資人強烈要求下,還會增加實控人無限連帶責任擔保。

除了展期延長,大部分民企現階段的共識還包括降低前期兌付比例、延長分期兌付間隔、減少增信措施等。後續,民企對境内債展期方案的設定大概率還會更難。

撰文:桓欣

審校:陳朗洲