房地産行業利潤率下滑是必然趨勢,從事物發展規律來看,當行業足夠成熟,高利潤率的狀态大概率不能長久維持。

觀點指數 新的一年,經濟強復蘇預期中,深受影響的各行各業對未來都有更多憧憬,期盼涅槃重生,成為增長的一環。從地産、商業、物業,到産城、物流、租賃,再到文旅、康養、金融資管等領域,一時間盡顯“春風吹拂,萬物生長”的美好希望。

我們知道,具體到行業、企業與個人則仍然會面對許許多多的不同問題和挑戰。沒有人能預測疫情是否徹底遠離,經濟增長的各駕馬車又會在重啟過程中遭遇多少波折,但堅定的信心是最重要的。我們相信,無論是科技産業、房地産行業還是消費領域,都将在新起點上以高質量發展為目標構建出更多新的模式。

不舍晝夜,只為萬物生長的春天。

觀點指數長期監測行業數據,關注重點企業,每年定期推出《卓越指數 • 2023房地産年度卓越表現報告》,盤點這一年地産行業的發展走勢,從全面的視角解析行業未來。

以下為其中的《2023上市房企盈利回饋能力卓越表現報告》及研究成果,更多請點擊2023觀點房地産卓越指數 - 觀點網 (guandian.cn)

對于投資者而言,盈利與投資回報永遠是判斷一家上市公司是否值得投資的重要條件。

不過,縱觀2022年房企營收與留存數據,行業銷售端失利,資金層面難言樂觀,傳導至股東回報層面也出現了較大程度的降幅。

2022過去的一年房地産行業經歷較大程度的考驗,企業利潤較去年相比去年企業利潤並未停止下滑的步調並未停止。而且,“增收不增利”似乎成為了整個行業的共同話題,利潤增速明顯低于營收增速,且處在歷年來的較低水平。

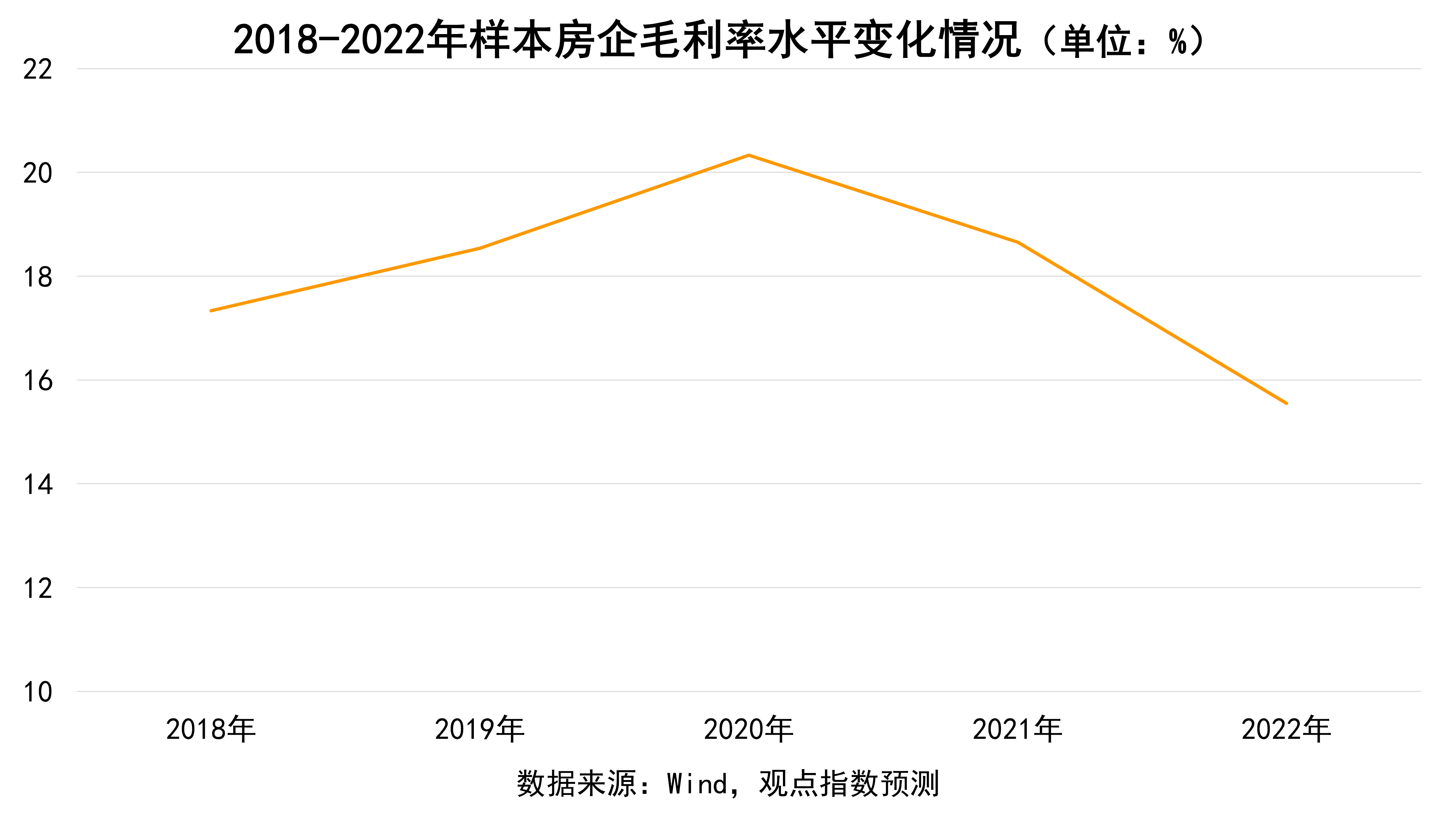

以樣本企業中的留存收益與毛利率為例,留存收益增幅均值由2019年的峰值31.83%一路下滑至2022年的11.2%;2022年約78%的樣本房企毛利率低于20%。

費用層面則呈現相反的現象,2022年絕大多數房企實施“大瘦身”計劃,費用支出占毛利的比例呈現明顯下降趨勢,由2019年占比43.8%下降至2022年28.9%。

此外,疊加上半年疫情政策以及違約事件不斷發酵等因素的影響,新房交易市場迅速降溫,這直接導致了房企整年利潤的大幅下跌。

ROE連續下降3年下降,毛利下滑制約利潤空間

觀點指數認為,短期内行業将會持續波動,其中盈利情況應該是反彈最為迅速的指標體繫。

ROE(淨資産收益率)是觀點指數較為重視的指標,因為其能很好地反映生意的本質,尤其是類似房企這類種杠杆程度較高且周轉率缺乏的企業。

ROE的所應用的杜邦分析法很好地貼合地産行業分析,将ROE的三個主要構成因子進行拆解:淨資産收益率=淨利潤率×總資産周轉率×财務杠杆。

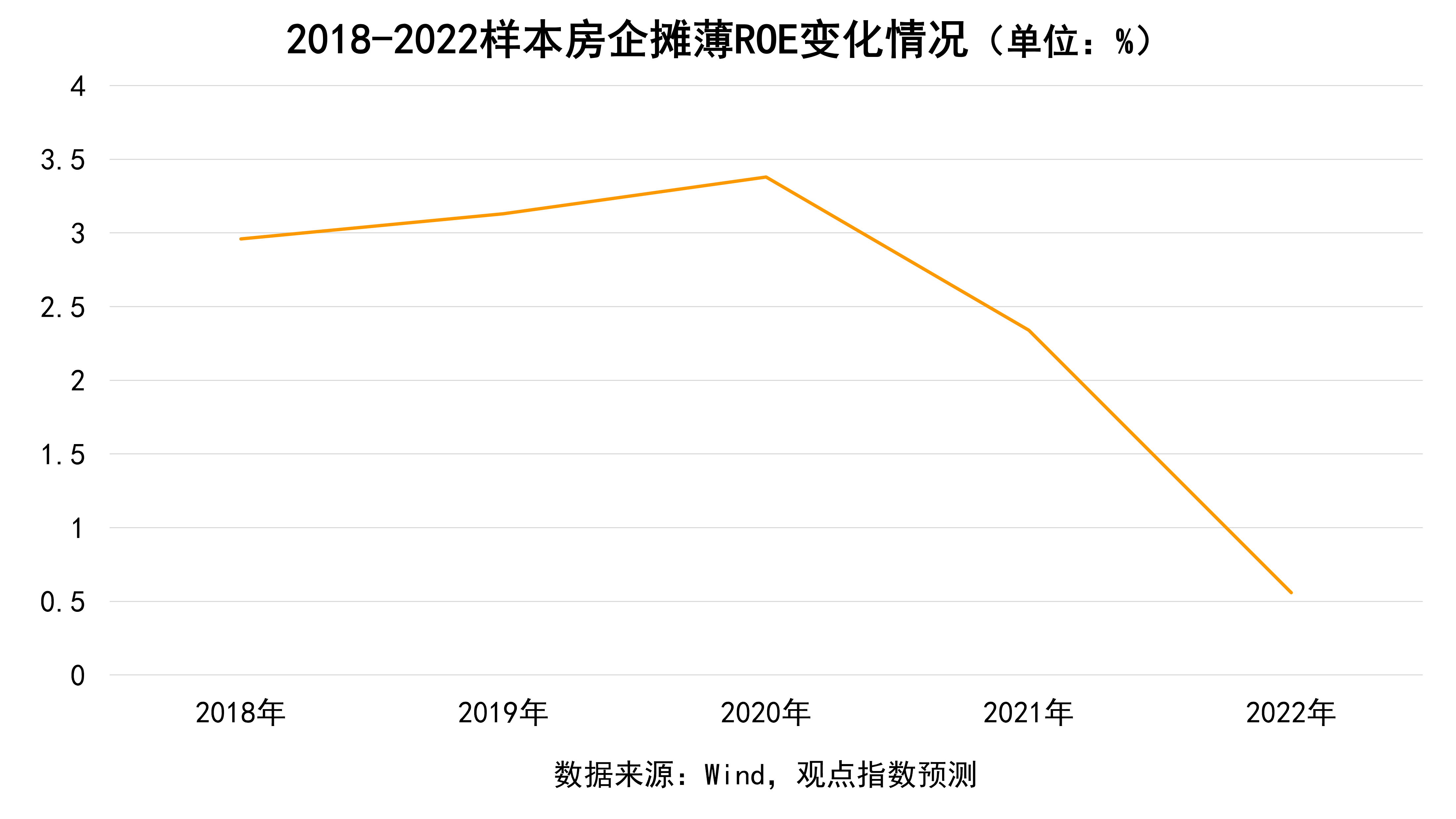

根據歷年樣本房企ROE的變化情況,觀點指數發現房地産行業淨資産收益率在2020年便停止了前進的步伐,並且在逐年降低。

觀點指數預計,2022年樣本房企ROE将居于歷史低位。

盈利能力下滑似乎早有征兆,目前統計僅8家房企ROE超過10%。從2022年前三季度開始,61家房企的平均銷售毛利率只達到19.47%,較去年同期的23.96%下降約5個百分點;平均銷售淨利率為2.19%,較去年同期的6.31%下降超過4個百分點;平均ROE為0.56%,而去年同期為2.34%。

上圖數據中可以看出,盡管2022年房企的壓力最大,但事實上ROE水平自2020年便開始持續下降。雖然目前利好消息頻發,金融政策也開始鼓勵房企高質量發展,但預計行業ROE水平的反彈力度和速度並不樂觀。

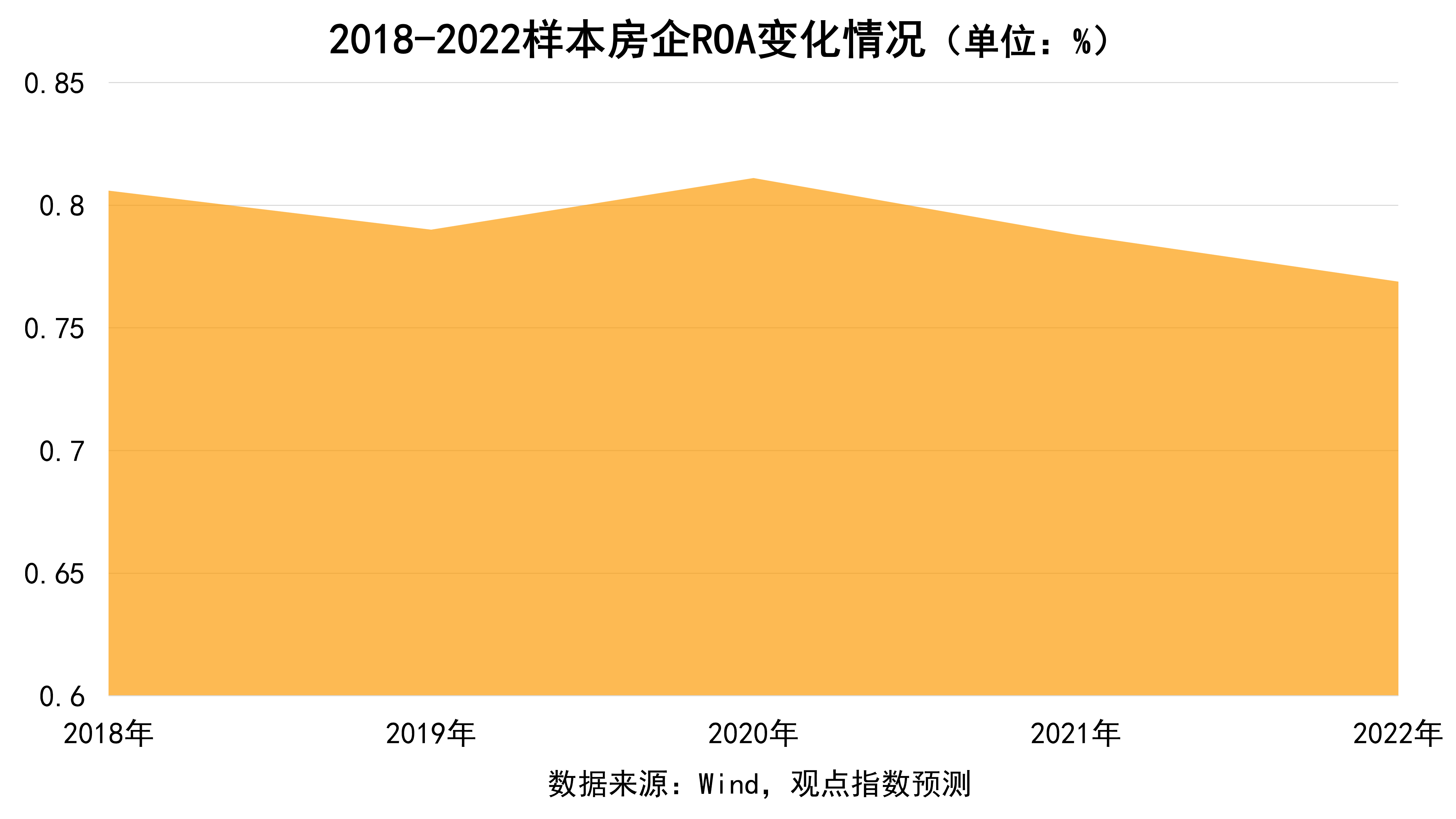

另一方面,作為ROE輔助性說明指標的ROA,該指標並未呈現出較為明顯的降幅。觀點指數分析,其原因是房企地産行業2022年的有息負債規模同比下降約17%,使得作為分母的總資産難有增長。

與此同時,2022年行業銷售層面變化最大的便是行業毛利率的急速下滑。,“縮表出清”進行時,流動性危機令房地産行業已經意識到盲目追求規模的弊端。

相比以往業績說明會主角上“銷售目標”是主角,2022年頭部房企均在利潤空間上做文章:以利潤為導向降本增效,變将利潤而非規模作為KPI的考核目標,投資拿地以IRR((内部收益率))為準繩。釋放這一信息的背後,是土地紅利和金融紅利褪去後,行業盈利能力下滑帶來的深刻反思。

觀點指數統計,61家樣本企業中超過57房企家的毛利率出現下跌趨勢,下跌範圍是0.1個百分點至22個百分點。,頭部房企諸如華潤置地、保利發展、龍湖集團均呈現不同程度的下滑。

若以行業過往共識的22%毛利率紅線劃分,預計只有龍湖集團、華潤置地、中過國海外發展、保利發展等7家邁過紅線。

房地産行業利潤率的下滑是歷史必然的趨勢。,從事物的發展規律來看,當行業發展足夠成熟,高利潤率的狀态大概率不能長久維持。

周轉率成為關鍵詞,集中度進一步加劇提高

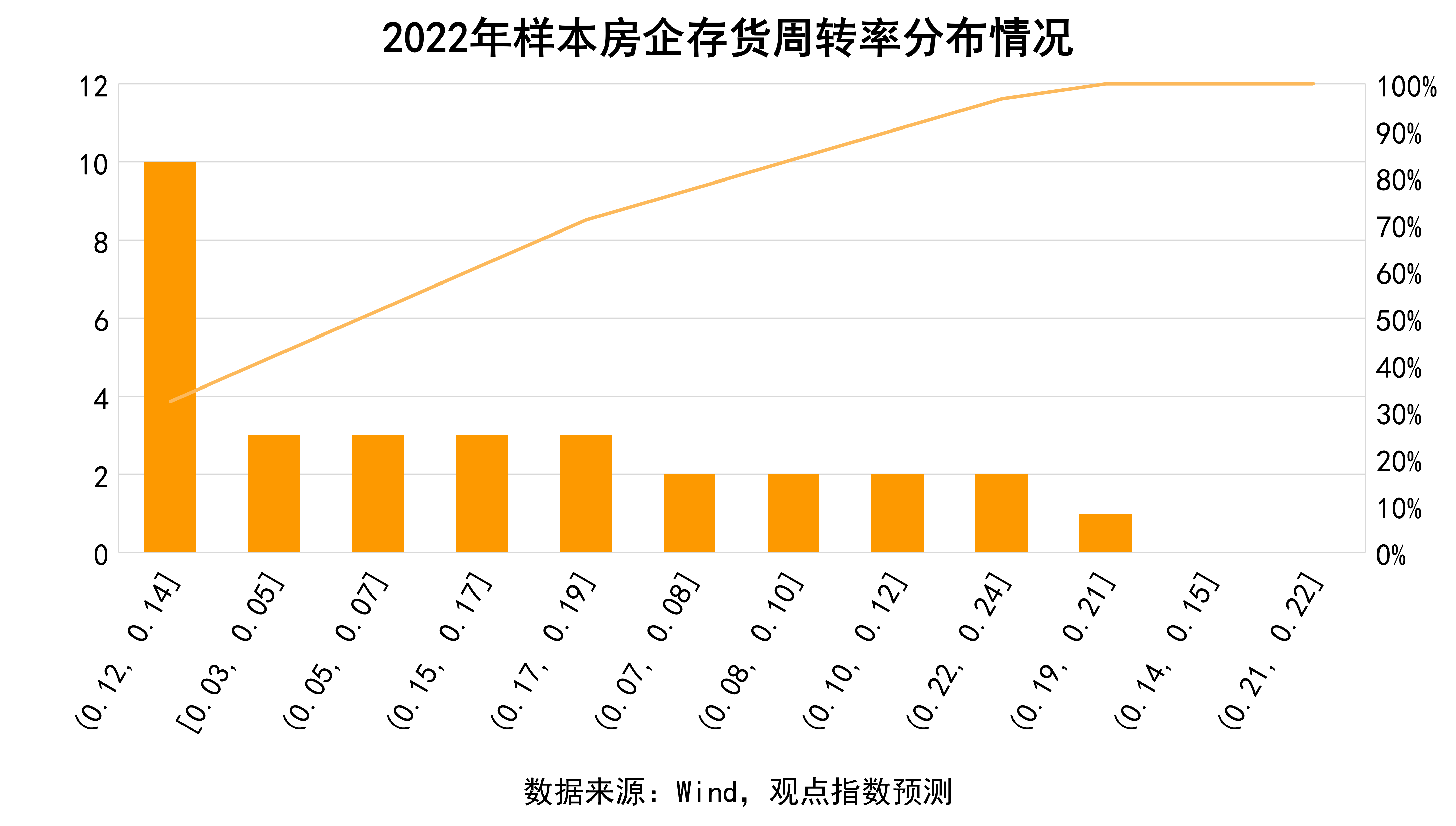

當前,房企銷售端的恢復被視作整個行業能否觸底反彈的關鍵性條件,存貨周轉率又是我們連接拿地與變現行為的關鍵指標。

首先,先從存貨規模來看,61家樣本房企中接近80%的企業存貨規模同比下降。觀點指數認為,經歷了2022年疫情與融資環境緊縮的情況後下,房企普遍放緩了拿地速度。

展望2023年,房企的投資依然将保持謹慎的态度,土地市場的分化也将持續。

觀點指數将關注深耕長三角(杭州區域)、大灣區、京津冀、成都與重慶的城市群,畢竟投資聚焦在核心一、二線城市仍是投資上策。

房企的存貨周轉率不同于制造行業標準,其用來測定企業一定時期内可售資源的周轉速度。目前行業該指標的均值為0.14,同比減少0.03,這表明整個行業的存貨資産變現能力在減弱,以及占用在存貨上的資金周轉速度放緩。

存貨下行同時伴随着周轉率的下降,說明房企銷售速度小于土地儲備增加和可售面積增長的的速度。

從集中度來看,2022年頭部房企新增貨值中有接近半數于居于前十名中,兩成集中于頸部房企。這便意味着新增貨值前二十名的房企拿到了2022年超過70%的可售資源。在行業下行期内,如此明顯的集中度,勢必會造成部分尾部企業被擠出市場。

融資與銷售的匮乏致使房企普遍收縮了投資預算,甚至暫緩了部分城市的拿地節奏。這導致對于總價、貨值較高的核心一、二線城市地塊,出現“有心無力”的情況,市場優質土儲資源更加高度向頭部房企集中。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:桓欣

審校:陳朗洲