招商積余通過持續的外拓以及收並購,已逐漸構建出非住業态的穩固護城河。

觀點指數 招商積余是非住業态的代表性物管企業,其從重組成立之初就擁有一定的非住基因,近年來也持續通過市場化外拓、關聯方支持,收並購等手段一步步加強自身在非住領域的能力和優勢。

2022年,招商積余實現營業收入33.06億元,同比增長30.28%;歸母淨利1.85億元,同比增長27.24%,盡管當年行業環境惡化嚴重,其還是基本實現了往期增速,橫向比較行業中的其他企業,也依然表現優異。觀點指數認為,招商積余的非住領域布局,在其中起到了重要作用。

近年來住宅開發端的情況走弱,物企增速明顯收窄,招商積余在非住業态的能力口碑和深度布局,也助其更好地适應目前的行業環境。

構築非住護城河

招商積余是早年通過招商物業與中航物業的重組而成立,由于中航物業以機構物業為主導,從成立之初,招商積余就並非“傳統”意義上的住宅繫物業公司,管理業态中包含了大量的機構類物業等非住項目。

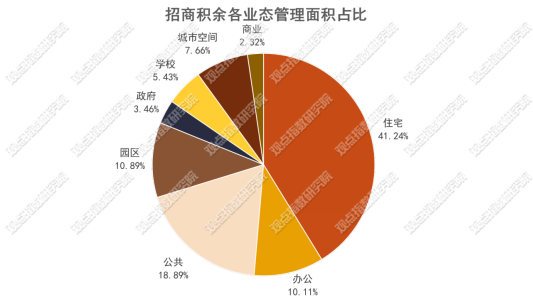

截止2022年末,招商積余總收費面積為3.11億平方米,其中非住宅業态已經達到了1.83億平方米,占比達到58.76%,業态分布也具備較強的多樣性,包含辦公、公共、學校、交通、醫院等類型。

數據來源:企業公告,觀點指數整理

除了建立之初即有的禀賦外,招商積余非住闆塊的能力在成立後也通過多種方式得到加固。不可否認的是,招商積余的關聯方在其中起到重要的作用,其大股東為招商蛇口,實控人為招商局集團,二者給予了招商積余大量非住宅領域的資源和協同。

例如在商業運營闆塊,招商積余主要通過其旗下的招商商管進行,具體的服務内容與其他商管企業類似,包括土地獲取和開發階段的商業定位、規劃設計以及開業籌備及運營階段的招商策劃、推廣運營等内容。

截止2022年底,招商積余管理的商業運營項目共有52個,其中受招商蛇口委托的就達到45個,另外還包括自持資産的3個商業項目,其第三方品牌輸出僅為4個。

市場化業務也是招商積余獲取非住項目的重要途徑。2022年,招商積余大量非住項目都是通過戰略合作、合資成立公司及招投標等形式拓展,這也是其獲取項目的主要途徑。近期招商積余在非住領域的拓展方面繼續有不少斬獲,例如4月份其就新拓得了佛山、攀枝花等地的多個公建類項目。

此外,招商積余的收並購策略也集中針對非住領域的某些業态,例如其在2022年内完成收購的4家物企中,上航物業與南航物業均是專精于機場物管的物業公司,而匯勤物業與新中物業則都是專精金融企業類物管的物業公司,通過對這些特定業态物企的收購,招商積余也在對應的非住領域完成了加強了布局。

總結而言,招商積余憑借自身和關聯方的背景以及持續的外拓和收並購,在非住業态物管領域逐漸構建出一道穩固的護城河。

非住毛利率受沖擊大,但仍是業績的穩固基石

受地産開發端環境影響,2022年物業公司的住宅業态明顯萎縮,其中一些周期性較強的增值服務業務受沖擊最為嚴重,一衆物企的業績也普遍下行。

近日,招商積余披露了2023年的一季度業績,1-3月,招商積余實現營業收入33.06億元,較上年同期增長30.28%;實現歸屬于上市公司股東的淨利潤1.85億元,較上年同期增長27.24%,這無疑是一份相對優質的成績,基本保持了過往增速,從中很難看到惡劣環境帶來的負面影響。

事實上,即使從2022年的全年業績情況來看,招商積余也同樣實現了約22.97%的營收增速以及36.6%的扣非歸母淨利增速的好成績。除了其自身作為央企物業公司經營風格較為穩健外,招商積余在非住領域的禀賦和深度布局也起到了重要作用。

從外拓角度來看,2022年在住宅開發市場整體萎縮的情況下,非住領域為招商積余的規模擴張提供了有力支撐,2022年其在住宅業态新簽合同金額6.26億元,同比減少了21.55%,而非住領域的新簽合同金額為26.88億元,同比增加19.36%。

招商積余2022年新簽非住項目的金額達到住宅項目的4.3倍,而且物業企業的非住項目中,該年新簽合同有相當比例的項目能在當年轉化為收費面積並産生收益。

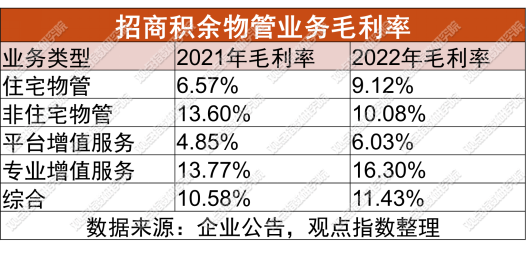

數據來源:企業公告,觀點指數整理

具體營收貢獻來看,2022年招商積余住宅物管的營收增速為13.7%,非住物管的營收增速則達到37.2%,顯著高出住宅。在比例上,招商積余非住項目的營收占比也已高于非住的面積,展現了其在單位面積上的創收優勢,占比達到68.67%。

目前,招商積余的非住項目的确成為了其營收和外拓兩個方向上的共同主力,過往其在非住領域培養的實力和外拓競争力,在住宅市場不景氣的環境下為企業提供了相當大的業績和增長支撐。

利潤率一直以來都是招商積余的一個痛點,這在住宅闆塊方面表現更為顯著,其住宅闆塊毛利率常年維持在7%以下,反觀非住闆塊則給予了企業整體有效的利潤率支撐。例如2022年招商積余商業運營等資管類的毛利率高達41.57%,其他非住闆塊的利潤率一般也都高于住宅。

不過,2022年招商積余在住宅闆塊的調整與降本增項方面取得了明顯成效,毛利率由6.57%大幅提升至9.12%。與此同時,受嚴苛的行業環境影響,非住領域的毛利率下降了約3.5個百分點,這點與其他物企是一致的,非住闆塊的毛利率受沖擊幅度要比住宅更大,反映非住業态的利潤率在抗周期性上比住宅更為脆弱,這也使得住宅闆塊與非住闆塊的毛利率有了一定靠攏,但整體來看非住領域的利潤率仍然要高于住宅。

值得一提的是,招商積余的非住業态中公建、政府、城服等對G端業務的比例較大,據不少企業反映,近年來較多地方政府都面臨一定财政壓力,對物企款項的延期支付情況較為突出,雖然G端業務一般不會出現應收款長期都無法回收的情況,但較長的賬期仍可能會對企業整體的現金流和回款效率帶來一定負面影響。

不過,招商積余在回款方面目前並未暴露出明顯問題,應收款增速正常,其2022年現金流管理也基本良好,全年淨經營活動現金流為9.98億元,對淨利潤的覆蓋率約為1.75倍,要明顯好于其他物業公司去年的現金流和回款情況。

整體而言,随着住宅開發端增量空間的收窄,招商積余在非住領域的能力構築有利于其更好第适應目前的行業環境,非住業态也成為其在業績增長、利潤率等方面的穩固基石。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:王昱睿

審校:陳朗洲