未來,華潤置地旗下持有的較多運營成熟資産,有望通過合适的資管方式實現價值提升和退出。

觀點指數 近日,北京市市場監督管理局公示了瑞科克拉里私人有限公司收購北京順進商務咨詢有限公司的股權案。

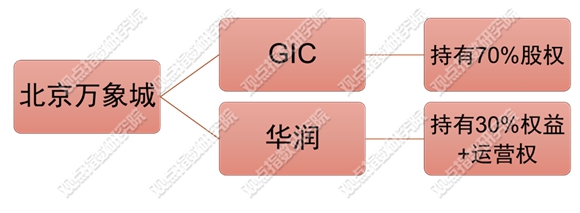

據觀點指數了解,此宗交易實際為GIC收購華潤置地旗下北京萬象城項目部分股權。瑞科克拉里私人有限公司隸屬新加坡GIC不動産,北京順進商務咨詢有限公司則是華潤置地為北京首個萬象城專門設置的項目公司。

觀點指數認為,此宗交易是華潤置地減少成本投入,提升資金利用效率,進一步深化輕資産戰略的選擇;實際上也是其資管模式的進一步探索,為發行商業REITs做相關準備。

未來,華潤置地旗下持有的較多運營成熟資産,有望通過合适的方式實現價值提升和退出。

股權交易背後

此次GIC不動産收購北京萬象城項目公司股份,與大宗交易的股權完全交割有較大差異。據觀點指數了解,在出售70%股權給GIC之外,華潤置地自己還保留了30%的股權。

來源:觀點指數整理

以這種方式達成交易後,GIC能獲得優質商業資産,並通過長期持有項目獲得租金分成以及資産增值帶來的收益。

而華潤置地作為賣方,出售部分股權可以幫助其回籠前期投入的資金,減少後續開發的資金壓力,還能用于發展其他項目,實現持續擴張的目的,剩余持有的股權則能使其在後期獲得項目分成。

此外,華潤置地旗下的輕資産上市平台華潤萬象生活作為商管平台,後續也能通過為項目提供商業運營及管理服務賺取服務費、乃至租金利潤分成。

以尚未開業的項目為例,開業前華潤萬象生活可收取定位、招商服務的定額費用,招商費用一般不超過3個月租金;運營期則以傭金制收取服務費,一般按租金收入或營業收入的最高5%及或營業利潤的最高10%收取。

從企業角度來看,這宗交易看上去是個雙赢的選擇,但背後有不少值得深究的細節。

首先,此次交易的標的北京萬象城項目,是華潤置地于今年2月拍得的地塊,成交價63.58億元,華潤置地計劃在此處建設北京首個萬象城,預計在2027年入市。所以該項目並非是運營成熟的項目,而是尚處投資開發階段。

而上述交易也並非是華潤置地與GIC的首次合作。此前的2020年,華潤置地分拆華潤萬象生活于港交所上市,GIC就是基石投資者之一。因此,此次北京萬象城項目引入GIC不動産,可視為華潤置地和GIC在商業地産領域的又一次合作。

此外也需要關注到華潤置地目前的資金平衡問題。數據顯示,2022年華潤置地債務淨額增加438.78億元,同比上漲近5成,為49.5%。而期内淨有息負債率增速同樣高于近5年水平,較上年增加8.4%,至38.8%,負債水平達到近5年高位。

與此同時,華潤置地也在積極擴儲。最近的4月20日,華潤置地+長隆聯合體搖号拿下廣州番禺長隆“超級地塊”,合計拿地總價約197.21億元,在拿地資金支出上花費較大。

這背後與目前華潤置地的發展戰略緊密相關,此前其在業績公告中表示,以購物中心為代表的投資物業将是重點發展的業務闆塊,未來兩三年仍将是新建購物中心投入運營的高峰期。

在此背景下,若要财務水平保持穩健,同時保持穩步擴張,提升現有存量物業的利用效率是關鍵。為了實現這個目標,華潤置地正積極推動旗下商業地産項目資産證券化。

具體表現為,近年來華潤置地一直以輕資産模式取代過去的重資産模式,如推動輕資産平台上市,尋求資産退出路徑,積極發行CMBS和類REITs等。

數據來源:公開資料,觀點指數整理

據觀點指數不完全統計,從華潤置地ABS産品的底層資産來看,主要以萬象城、萬象匯和華潤大廈為主,其中零售商業項目占比更大;涉及成都、上海、重慶、石家莊等城市的萬象城,融資金額超過300億元,類型為CMBS和類REITs。

近期,華潤置地還計劃發行80億消費基礎設施ABS項目,該項目在2023年3月30日獲深交所受理,于4月25日正式被通過,發行人為華潤置地控股有限公司和中信金石基金管理有限公司。

資管之路展望

近期,國家發改委發布了《規範高效做好基礎設施領域不動産投資信托基金(REITs)項目申報推薦工作》通知。這為商業地産REITs的發行提供了新機遇,有助于盤活市場存量資産。

對此,不少企業持積極态度,表示會研究推動旗下項目實現REITs發行。華潤置地就是其中之一,在今年3月底發布的2022年報中,其明确提出要啟動商業私募、商業公募REITs及産業公募REITs方案,釋放經營性不動産資産的價值。

一般情況下,商業地産REITs發行需要經過資産重組和股權轉讓兩大環節。在資産重組階段,房地産開發企業将面臨着較高的土地增值稅。

雖然商業REITs的發行並不容易,但若成功發行将有諸多利好。對于專注投資與運營的企業而言,能獲得盤活存量的金融工具,還能借助資本市場的定價功能,提升持有型資産的價值,進而達到優化資本結構,實現資産運營的長期發展目的。

觀點指數認為,未來華潤置地發行商業REITs或許會更多采用自持+出售結合的運營模式。一方面,其可以通過公募REITs提升項目股權流動性,加快資金回籠速度;另一方面也能作為原始權益人參與戰略配售,持有部分REITs份額,後續持續輸出品牌和運營管理能力,獲得商業物業運營帶來的租金分成,甚至是資産增值帶來的收益。

而此前由于國内商業地産領域尚未開放公募REITs的試點,最常見的資産證券化工具為CMBS和類REITs兩種。華潤置地已發行的資産證券化産品也以這些類型為主,發行的多單産品也讓其釋放了部分資産價值,並具有一定經驗。

在發行商業REITs的條件上,觀點指數認為,華潤置地旗下的優質底層資産具備較好的基礎,有較大的資産優勢。REITs價值與底層不動産的租金收益、價值增值以及收購和處置的投資收益等關繫密切,而華潤置地目前有包含萬象城、華潤大廈、萬象匯等在内的不同類型運營成熟的項目。

如以申報發行基礎設施REITs的相關收益指標來看,消費基礎設施項目一般屬于非特許經營權、經營收益權類項目,這類項目要求預計未來3年每年淨現金流分派率原則上不低于3.8%。

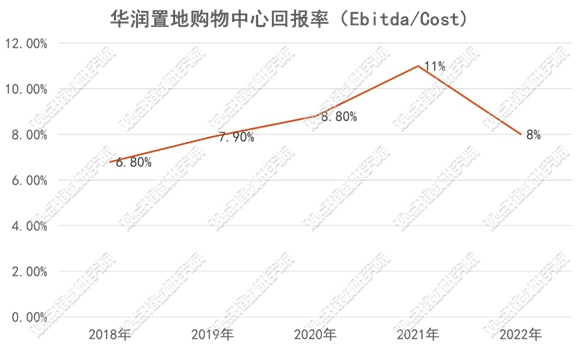

以華潤置地最為擅長的零售物業來看,資産質量較為優質。财務數據顯示,目前華潤置地置地的購物中心回報率處于較高水平,2022年最新的回報率為8%,近年來也保持較為穩定的趨勢。

數據來源:企業披露,觀點指數整理

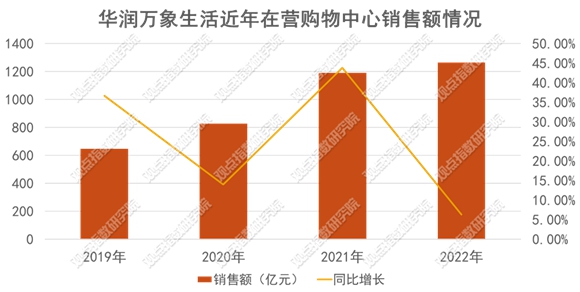

而運營數據表現同樣不錯,從運營平台華潤萬象生活在營購物中心的零售額來看,雖然增幅較2021年同期有所下滑,但表現穩健。2022年錄得1264.4億元,同比增長6%。

數據來源:公開資料,觀點指數整理

此外,對于不同類型物業的前景,觀點指數認為,當下的經濟復蘇帶來的消費需求,有望推動零售物業現金流較快回暖。而寫字樓的租金收入受經濟大環境影響之外,還受到金融、科技行業等主力産業租賃需求的制約,酒店物業則缺乏定期租約,易受節假日等影響,收入較為不穩定。

因此,總體來看零售物業發行REITs的空間或許更大,而這正是華潤置地具備較大優勢的領域,其未來有望憑借優質資産獲得更高收益。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:馮彩雲

審校:陳朗洲