年報披露,當前華夏幸福已實現淨利潤轉正,但這並不意味着風險與全面化解,扣非淨虧損依舊存在,以股抵債方案仍需檢驗。

觀點指數 華夏幸福5月13日披露債務逾期、債務重組進展等事項。數據顯示,截至2023年4月30日,該公司《華夏幸福債務重組計劃》中金融債務通過簽約等方式實現債務重組的金額累計約為人民币1806.24億元;累計未償還金額達到289.43億元。

換句話說華夏幸福當前的債務重組進度已經超過80%,4月28日晚間的财報數據顯示,華夏幸福共計2192億元的金融債務中,已有1806.24億元通過簽約等方式實現債務重組,占比82.4%,不過余下的不足20%部分償還壓力依舊存在。

年報中披露,當前華夏幸福已實現淨利潤轉正,但這並不意味着風險與全面化解,扣非淨虧損依舊存在,以股抵債方案仍需市場檢驗。

股抵債平台能否化解現有危機?

當前市場對于華夏幸福所推出的以股抵債方案仍有較高的關注度。除了“以舊債換新債”的傳統方式外,這次的“以股抵債”舉措,在房地産行業近幾年的境外債重組方案中尚屬罕見。

根據整體方案,華夏幸福的債務重組方式主要涉及出售變現能力強的資産,設立信托受益權份額抵償,增加物管平台的股權資源作為償債資源,即“幸福精選”物業平台和“幸福優選”代建平台。

觀點指數認為,華夏幸福債務重組的經驗值得出險房企借鑒,即通過債務重組大幅計提實現虧轉盈的表觀業績,同時也在一定程度上恢復融資功能和市場信用。與債務重組同步的是華夏幸福的輕資産戰略,相關重點業務被劃入上述兩個平台,以輔助推進債務重組。不過,此次以股抵債措施的實際效用如何,還需要辯證看待。

再來審視一下這兩個股償債平台的背後規則。“幸福精選平台”及“幸福優選平台”股權作為償債資源與債權人實施債務重組,在實施此次債務重組時,市場總估值大約在1000億元左右。實施此次債務重組預計将有八折或七五折的價格折扣,即債權人預計将有400.39億元的額度換取兩平台分别不超過49%的股權。

從現階段的處置結果來看,企業已完成北京豐台地産項目、永清産業新城、南方總部資産包等資産交易的股轉協議。上述兩個以股抵債的平台已抵償金融及經營債務105.83億元,相關債權人對應獲得“幸福精選平台”約21.13%的股權比例,獲得“幸福優選平台”約為6.47%的股權比例。

但與之對應的還有員工激勵計劃,相關高管可授的激勵股權數量合計不超過總數的35%,即間接持有“幸福精選平台”公司或“幸福優選平台”公司股權的數量均不超過10.5%。

因此在參考過往境内股償債方案的具體落地與當前華夏幸福在二級市場的股價情況,通常在兩年内能變現的比例不足剩余可用比例的60%,換句話說,幸福精選平台”剩余存在償債可能的股權比例約為10.42%,“幸福優選平台”可用股權比例約為19.22%。

因此觀點指數認為,兩個股償債平台樂觀估計會在兩年内為華夏幸福提供約110億元的潛在償債額。

從财務角度來看上述兩平台,最新數據顯示,去年前三季度,“幸福精選平台”内的3家主體公司合計營業收入21.4億元,淨利潤4887.39萬元,淨利潤率約為2.3%,經營性現金淨流入2491萬元。據悉,上述兩個平台被要求于2023年、2024年實現經營業績20%的年化增長,淨資産50%的增長幅度,整體的業績壓力依然較大。

觀點指數肯定華夏幸福在招商和園區運營方面的潛力,同時債權人願意接受債務重組方案,也是認為其轉型輕資産模式後盈利可期。不過華夏幸福能否在盤活流動性、恢復經營後,加快物業和代建兩個平台的業務發展,化解危機,預期恐不能過于樂觀。

利潤“回正”後的财務數據

由于債務重組取得進展,華夏幸福确認收益257.04億元,2022年在賬面上實現扭虧為盈。财報顯示,華夏幸福2022年歸母淨利潤為15.83億元,而2021年為虧損390.3億元。扣除非經常性損益影響後,華夏幸福2022年經營業績仍為虧損。财報顯示,其2022年扣非後淨虧損為164.89億元。

數據來源:企業公告,觀點指數整理

結合第一季度的數據來看,華夏幸福2023一季度公司主營收入58.76億元,同比上升40.49%;歸母淨利潤7.38億元,同比下降73.4%;扣非淨利潤-29.15億元,同比上升32.01%;負債率93.15%,投資收益34.02億元,财務費用20.49億元,毛利率13.73%。

可以看到,企業面臨的經營風險並未完全消除。

債務重組進展借鑒與思考

扭虧為盈並不是華夏幸福經營完全改善的信号,而是基于債務重組進展确認的收益。

華夏幸福自2020年四季度陷入流動性危機,2021年年初,其成立金融機構債權人委員會,就債務展期、引入戰投等事宜協商風險化解方案。該公司于2021年9月30日公布債務重組計劃,並陸續于2022年9月和12月發布債務重組補充方案和之前提到的以股抵債方案。

出險至今,華夏幸福淨資産縮水超過70%,這對于重資産企業而言是致命的。财報顯示,華夏幸福2020年的淨資産為914.3億元,至2022年已減少至243.36億元。華夏幸福稱,“保交樓”是公司當前第一要務,公司在2022年交付2.53萬套房屋,2023年前四個月交付房屋3494套。

華夏幸福公告稱,針對華夏幸福境外債協議安排重組,英格蘭及威爾士高等法院已裁決生效,其49.6億美元債将于2023年1月31日完成重組交割,全部境外債券展期8年,利息2.5%,利随本清。觀點指數認為,将境外債務展期8年,完成全部金融債務重組的80%,有利于華夏幸福化解流動性壓力,不過如何恢復經營,加速現金回流依舊是棘手的問題。

數據來源:企業公告,觀點指數整理

華夏幸福債務重組的經驗值得出險房企學習,不過因債務風險所導致的法律訴訟費用也同樣是較大開銷。

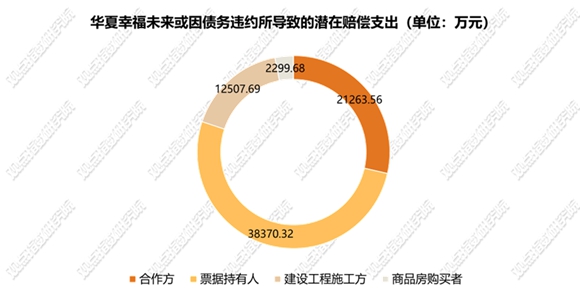

據觀點指數統計,華夏幸福因為債務違約以及流動性缺乏等相關事件所導致的潛在法律費用支出高達7.44億元。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:桓欣

審校:陳朗洲