未來萬科能否憑借自身的開發運營能力,繼續保持優勢地位,還存在未知性。

觀點指數 近日,萬科集團和深圳地鐵合作的深圳灣睿印RAIL IN項目正式開業,總體量近10萬平方米。該項目是深超總地標商業綜合體SIC深灣睿雲中心的商業核心,覆蓋地鐵2、9、11号線,連通紅樹灣站、紅樹灣南站,屬于TOD商業項目。

這是萬科和深鐵合作的項目縮影之一,實際上,萬科在TOD領域與多個交通軌道集團進行了合作,並打造了以天空之城繫列為代表的TOD項目,具備較大的業務優勢。

與此同時,在TOD業務發展上,萬科也面臨着來自龍湖、華潤等競争對手、以及項目開發運營層面的諸多挑戰。

TOD基礎與模式選擇

目前,房企間聯手開發TOD項目的案例不在少數,但當下主流開發模式仍以房企與軌交集團合作為主。

其中,與當地軌道交通企業如地鐵合作,成為主要的方式之一。如華潤置地與深鐵集團達成戰略合作,聯合打造北站超核中心;卓越商業與深鐵商業攜手成立合資公司,發展崗廈北超級樞紐商業項目等。

與地鐵公司合作的模式也是萬科采取的重要方式,據觀點指數統計,萬科目前合作對象包括杭州市地鐵置業有限公司、深圳市地鐵集團有限公司、上海申通地鐵集團有限公司等,合作項目有杭州·萬科未來天空之城、深圳萬科·臻灣匯、上海天空萬科廣場等。

通過梳理可以發現,深鐵集團是萬科在TOD業務上最大的合作夥伴,這也是自深鐵成為萬科的重要股東後,雙方才開始共同推進軌道+物業的開發模式,為萬科日後進駐新城市布局TOD項目,打下了重要的基礎。

一般情況下,具備TOD屬性的地塊,由于項目本身開發難度較大,要求競買人需要具備軌道交通線路建設及運營技術能力,這種嚴格的準入條件限制,讓地鐵公司擁有大量TOD資源。公開數據顯示,深鐵集團已獲得22個地鐵上蓋項目的綜合開發權,規模約為1261萬平方米,在建面積約680萬平方米。

但從項目開發運營層面上看,深鐵並不擁有相關經驗。以深鐵集團旗下的深鐵商業為例,該公司具有五條商業産品線,包括超級綜合體——深鐵匯都、綜合體——深鐵匯城、復合體——深鐵匯里、站街商業——深鐵匯坊以及站廳商業——深鐵匯驿。

最新數據顯示,在商業運營闆塊,目前深鐵商業在營商業面積約64萬平方米,總規劃商業項目超過90個,未來總經營面積約320萬平方米。

但實際落地方面,目前深鐵商業運營的項目以站街商業和站廳商業為主,産品線中檔次較高的超級綜合體産品線——深鐵匯都,暫無落地項目。雖然站點是否發展大型綜合體與本身條件、周邊環境相關,但不可否認的是深鐵商業目前在商業開發運營上的經驗還較為欠缺。

與之相對,萬科本身具備一定的商業運營經驗,此外還有專門的商業運營平台印力,産品線涵蓋大型綜合體、購物中心、社區商業及街區商業等,能滿足大部分地塊的商業發展需求。

因此,在此背景下,對于深鐵來說,比起自己勉強開發運營,和萬科這類房企合作開發,實現優勢互補未嘗不是一個好方式。

觀點指數認為,這種方式能為房企和軌道交通企業雙方帶來利好。于萬科,能獲得更多優質的軌交沿線土地資源,進而達到規模和業績增長的目的。于深鐵,能實現土地溢價和物業增值,發展部分商業地産業務,完善現有設施。

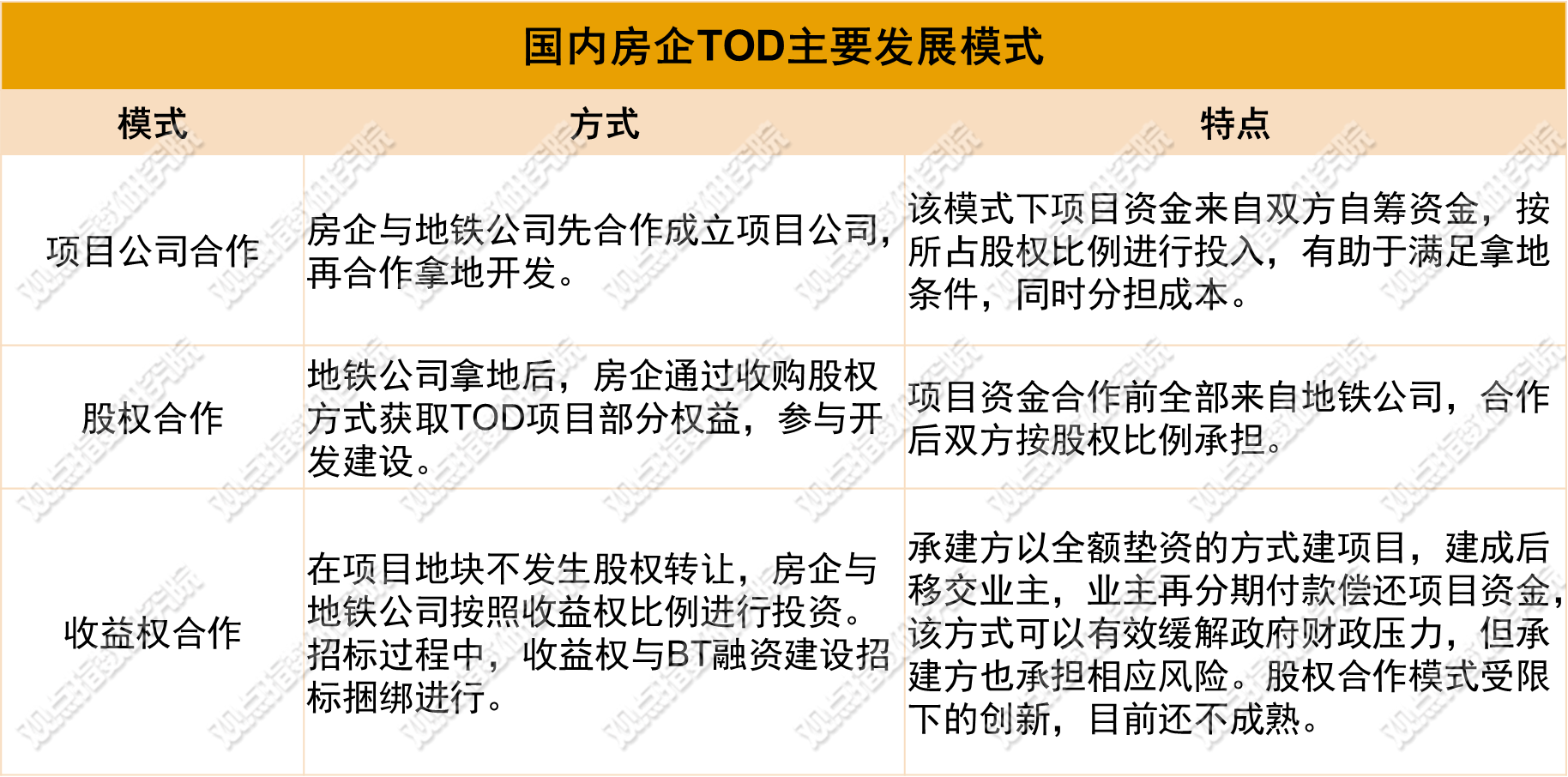

合作模式上,據觀點指數統計,房企與軌交集團的合作主要有三種模式,即項目公司合作、股權合作、收益權合作,其中股權合作開發模式在房企中最為常見。

來源:公開資料,觀點指數整理

據觀點指數觀察,萬科以上三種模式均有合作項目,其中股權合作和項目公司合作模式最為常用,此外也有嘗試收益權合作模式。

前兩種合作開發模式本質上類似,是根據資金下的股權占比共同分攤成本,風險相對較小,資金占用壓力也較小,是包括萬科在内大部分企業的選擇。而第三種則與前兩者有明顯區别,主要以個案形式存在。

來源:公開資料,觀點指數整理

其中的典型案例,是深圳地鐵與萬科合作開發的深超總深灣匯雲中心,該項目商業部分已于5月開業。這個項目采取的是收益權合作模式,具體運作模式為萬科以全額墊資的方式建項目,建成後移交深鐵,深鐵再分期付款償還項目資金。

這種方式下萬科需要承擔一定程度的風險,因為其並未持有股權,項目産權仍歸深鐵集團所有。但同時也反映出這種模式順利達成合作需要諸多前提,不僅需要合作雙方的高度信任,政府層面的支持也是重要原因,因此並不常用于TOD模式的合作中。

競逐的競争對手

國内房企中,布局TOD領域較早且具備相當經驗的開發商,除了萬科之外,還有華潤和龍湖,兩者都是萬科的強勁對手。

首先是民企龍湖,其對于TOD項目開發的探索相對較早,目前形成了以TOD為依托的天街繫列,並憑此實現了商業上的規模化發展。相關資料顯示,龍湖已開發TOD項目約80個,覆蓋城市20余座,以TOD為核心的全業态開發面積超千萬平方米。

TOD模式的加持,也讓龍湖商業項目獲得一定程度上的客流量保障。據觀點指數了解,2022年龍湖天街繫列2022全年租金收入為88.94億元,商場全年平均日客流200萬人次,單個項目日均客流量約3萬人次。

而作為國企的華潤,應該是萬科目前最為強勁的競争對手,兩者都在深圳、上海等地擁有較多的項目,也與深鐵在TOD業務上有合作。

2022年5月,深圳地鐵和華潤置地簽署了戰略合作框架協議,未來将在國際性綜合交通樞紐、城市TOD産品、商業運營等多個領域,開展廣泛、深入、全面的合作。

觀點指數認為,深鐵集團有相當數量的軌道上蓋綜合體項目,而華潤置地在商業不動産開發運營方面有較強能力,雙方的合作會給萬科帶來一定壓力。

據觀點指數了解,華潤目前的TOD項目開發類型主要有三種,分别為軌道上蓋TOD綜合體模式、站城一體TOD綜合體模式及立體超級交通樞紐TOD綜合體模式,這與萬科目前擁有的TOD項目開發類型基本一致。

來源:企業披露,觀點指數整理

對比兩者頗具代表性的項目,華潤置地的上海萬象城項目,為上海首例車輛段上蓋物業項目,也是全國首例車輛段上蓋商業綜合體項目,該項目2019年-2022年日均客流均維持在3萬到4.5萬人次區間。

而萬科2022年9月開業的上海天空之城,同樣為大型綜合體項目,客流方面,累計客流超600萬,月均客流超百萬,平日日均客流約3萬,周末日均客流約6萬。

相比之下,兩家企業無論是TOD項目的開發類型,還是城市區位、大型綜合體的的TOD商業項目的客流表現,實際都相差不大。這也意味着同等條件下,面對強勁的競争對手,以及越來越多的入局企業,萬科想要獲得優質TOD項目資源,将會變得更加困難。

此外,TOD項目發展一般有耗資大、周期長、投資回報慢等特點,因此萬科還需要面臨開發運營上的難點,以及高額投入與回報期錯配的問題。

首先是項目開發難度高,TOD項目由于與交通樞紐鄰近,中間還穿插着軌道交通的運行區域,相對普通地産開發項目難度要大得多,與周邊環境融合也是需要考慮的問題,前期規劃需要花費大量時間,此外合理性也至關重要。

其次是大型的TOD項目由于完備性要求,配備大量自持的商業、産業及公共服務等不同類型業态。在此層面,項目建成落地,後期長期運營更加考驗企業是否具備較強的操盤能力。

最後還需要考慮到,部分TOD項目将城市交通與城市功能置于鐵路上方,需要創新和突破現有的城市管理及建築規範,操作過程中要與政府保持密切的溝通,以尋求合理合法的設計方案,才能順利推進落地。

成本投入方面,此前2020年業績會上,萬科曾披露了其在TOD業務方面的投入。截至2020年6月,萬科累計獲取49個TOD項目,涉及建築面積1803萬平方米,累計總投入2400億元。如今已過去将近三年,随着獲取項目的增多,萬科的投入相信會更大。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:馮彩雲

審校:陳朗洲