一旦光大嘉寶旗下消費基礎設施發行成功,開用于消費基礎設施香港債務、存量的資産項目和補充部分流動資金,這将為其釋放資金,有望緩解流動性困境。

觀點指數 5月16日,光大嘉寶在線上業績說明會上表示,其正積極響應公募REITs的相關工作,篩選符合要求的成熟資産積極參與公募REITs。觀點指數将該舉措視為流動性不足以尋求新型融資渠道的信号。

據悉,受樓市景氣不佳和疫情影響,2022年光大嘉寶的房開和資管業務業績均有不同程度的下滑。這導致其現金流有所緊缺,現金水平下滑進而影響償債能力和再融資能力。2023年一季度,其流動性緊缺的現象仍未緩解,因而需要通過其他途徑進行融資。

光大嘉寶積極參與公募REITs相關工作的動機與其流動性困境吻合。目前光大嘉寶有大量的消費類基礎設施,有REITs上市的潛能。同時,光大嘉寶旗下有大量的基金參與了這些項目,光大嘉寶本身也有一定的自持比例。所以,若能順利退出,有望為光大嘉寶帶來大量現金流,緩解其流動性困境。

流動性緊缺,傳統融資渠道受阻

2022年,光大嘉寶的業績有所下滑,淨利潤同比下滑68.54%,這也導致其現金流不如往年。

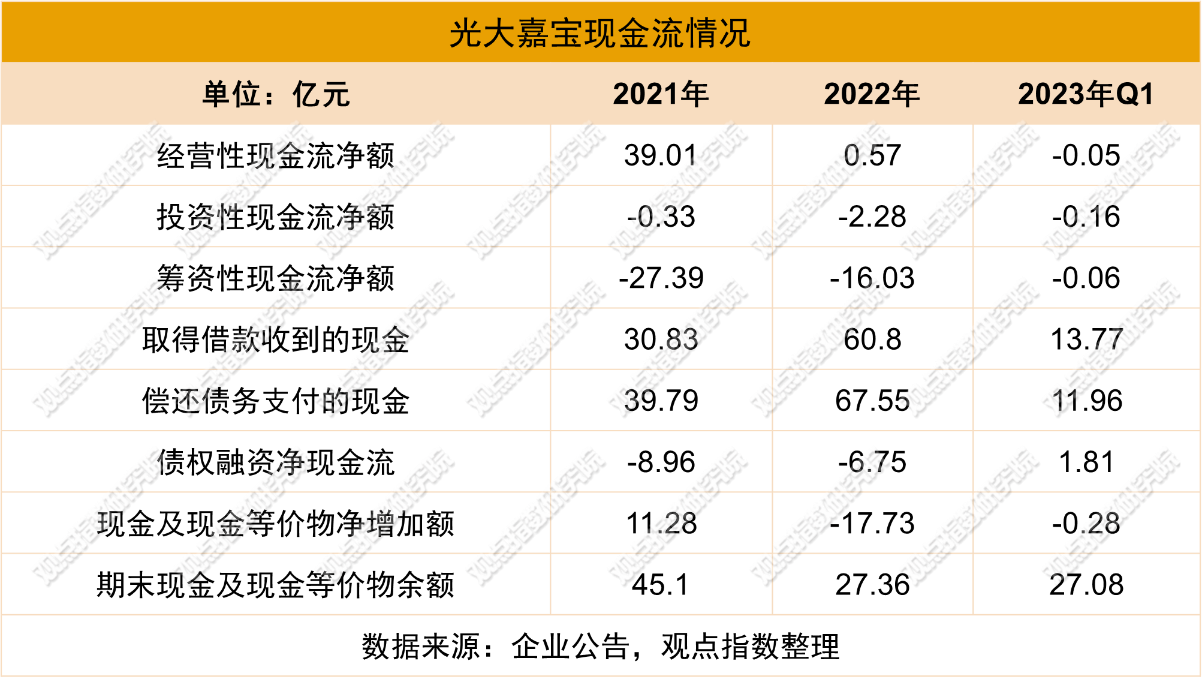

其中,與經營活動直接相關的經營性現金流淨額由2021年的39.01億元下滑至2022年的0.57億元,在2023年一季度進一步惡化。光大嘉寶表示,該數值的大幅度下滑,是因為住宅開發業務銷售額大幅度減少。

就籌資性現金流淨額來看,2022年和2023年一季度持續為負。2022年債權融資淨現金流為負,意味着光大嘉寶開始在縮表。雖然2023年一季度的債權融資淨現金流為正,但是報告期期末的有息負債余額仍持續下滑,縮表仍在持續。

内部無現金流産生,外部融資也跟不上,導致2022年和2023年一季度光大嘉寶的現金及現金等價物淨增加額出現大規模負數,現金水平直接腰斬,“只出不進”。

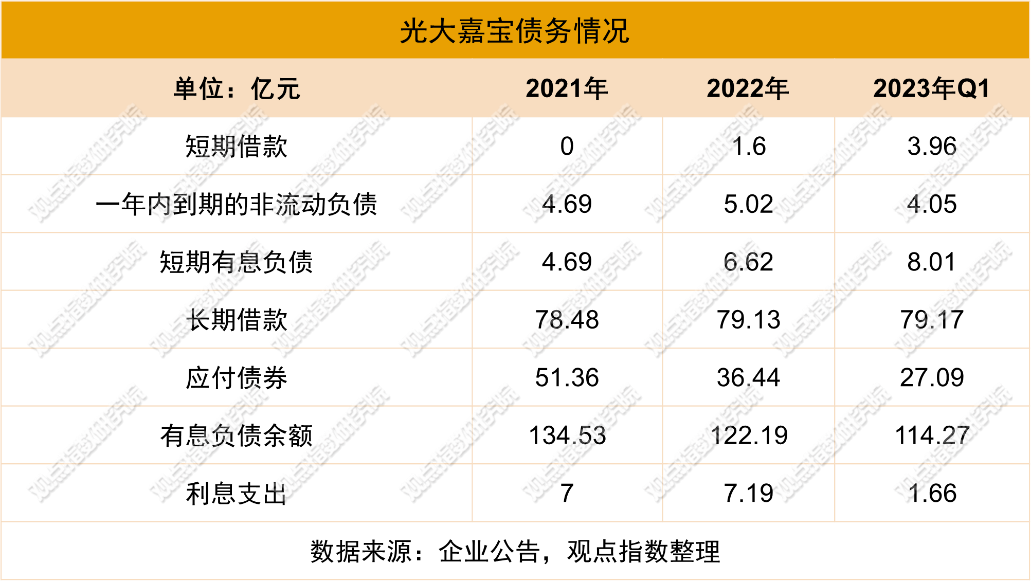

債務方面,光大嘉寶的有息負債規模在縮減,具體表現為應付債券規模的下滑。雖然地産融資“三支箭”已全面推出,但是光大嘉寶的債權融資渠道並不暢通。

短期借款方面,過去10年該余額並不高,最高為2019年的3.5億元。但今年一季度該余額迅速增長至3.96億元。光大嘉寶以往的負債均以長債為主,短期借款規模的增長,也從側面反應出長錢越來越難借,在流動性出現一定緊缺的情況下,融資目標逐漸轉向短錢。

雖然光大嘉寶的有息負債規模在下滑,但是每個報告期的利息支出都在增加。就2023年一季度來說,其利息支出同比增長了7%。

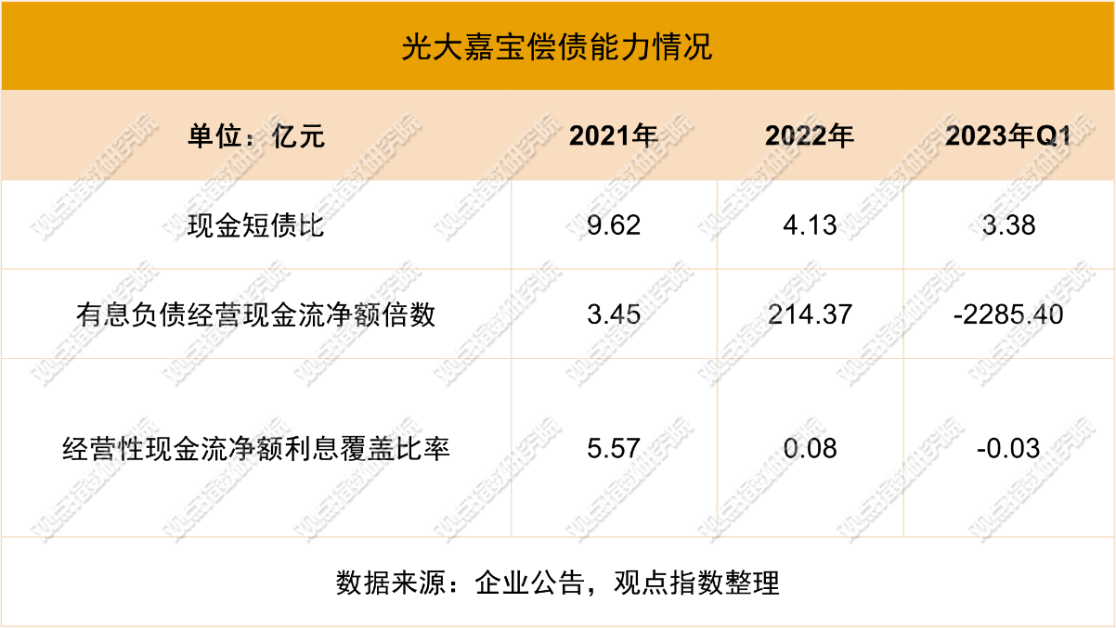

可以看到,受現金水平下滑和短期有息負債規模上升的影響,光大嘉寶的現金短債比持續下滑。經營性現金流淨額的大幅度下降,也導致有息負債與其倍數迅速上升,償債能力進一步走弱。

當然,比較棘手的是,2022年開始,光大嘉寶報告期内的經營性現金流淨額已無法覆蓋當期利息支出,這直接挫傷了債務再融資能力。觀點指數認為,這也是導致其應付債券規模迅速下滑的主要原因之一,債務再融資能力的削弱,使其無法大規模借新還舊。

可以看到,經營性現金流淨額的持續惡化,使得光大嘉寶的還本付息,都需要依賴手頭的存量現金。值得注意的是,今年6月和8月,光大嘉寶将面臨着最高16億元的債券回售。所以在住宅市場仍未完全回暖時,光大嘉寶需要開辟新的融資渠道。

趕集消費基礎設施公募REITs

5月16日, 光大嘉寶召開2022年度業績暨現金分紅線上說明會。光大嘉寶提及:“目前公司正在積極響應公募REITs的相關工作,篩選符合要求的成熟資産積極參與公募REITs。”

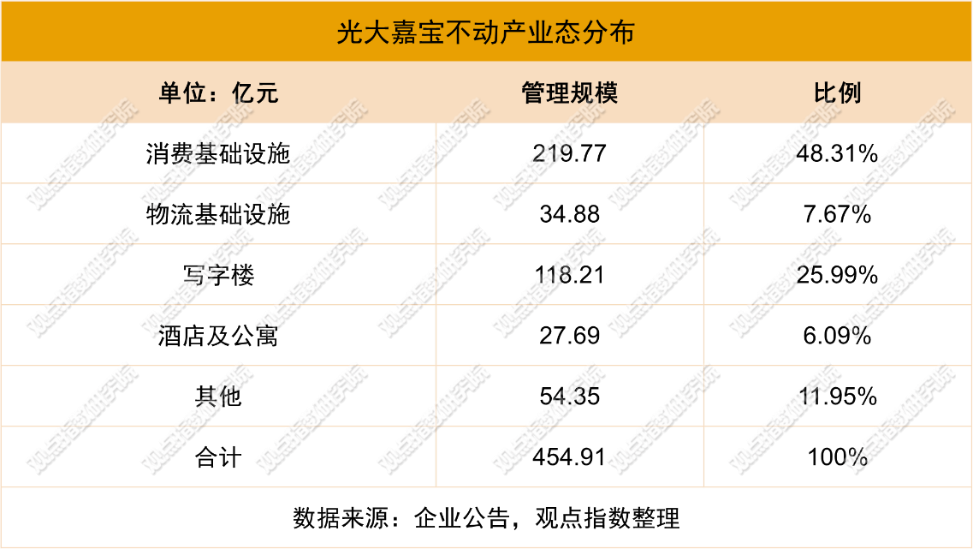

據光大嘉寶2022年财報數據,其不動産管理平台光大安石在管項目36個,在管規模人民币454.91億元。其中包含消費基礎設施、寫字樓等多種業态。“消費基礎設施”是2022年财報首次出現的詞匯,在以往财報中以“商業”這個詞匯出現,也透露出光大嘉寶緊跟政策,積極推動旗下商業資産進行REITs上市的決心。

多個業态中,目前有望進行REITs上市的是消費基礎設施、物流基礎設施和公寓。但後兩者規模較小,而消費基礎設施的在管規模高達219.77億元。

對于消費基礎設施的開發運營,光大嘉寶設立了多只基金,聯合了多個資金方,包括保險資金對其進行開發。同時,作為上市平台的光大嘉寶對這些基金有一定的自持比例,如果能推動該部分消費基礎設施進行REITs上市,那麼将可以釋放一部分資金。

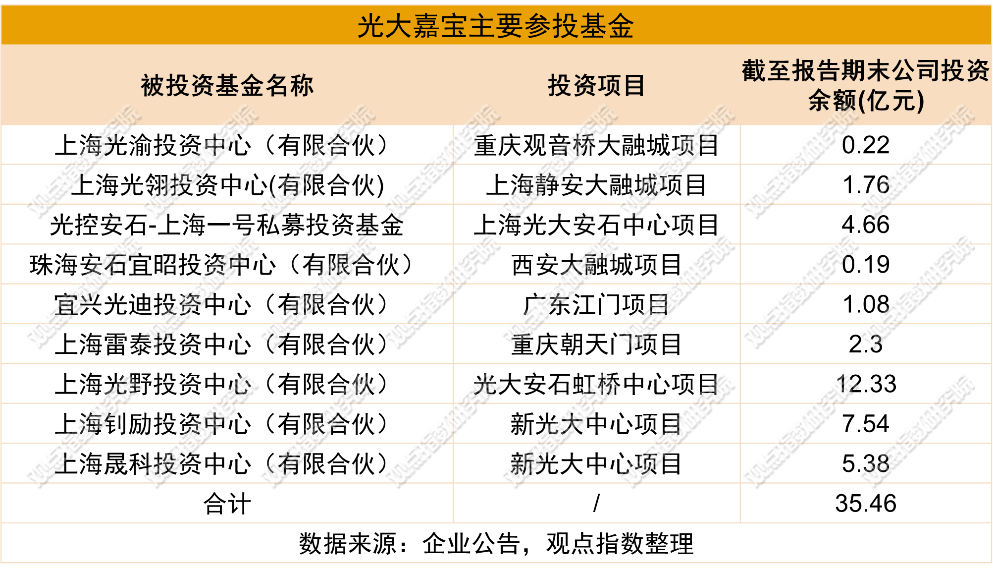

據2022年年報數據,光大嘉寶主要參投的基金投資余額約35.46億元,當然這里面有多個綜合體項目,像上海光大安石中心、光大安石虹橋中心和新光大中心。如果能夠全部退出,那麼将給光大嘉寶帶來大量的現金流,大大減少其流動性緊缺。

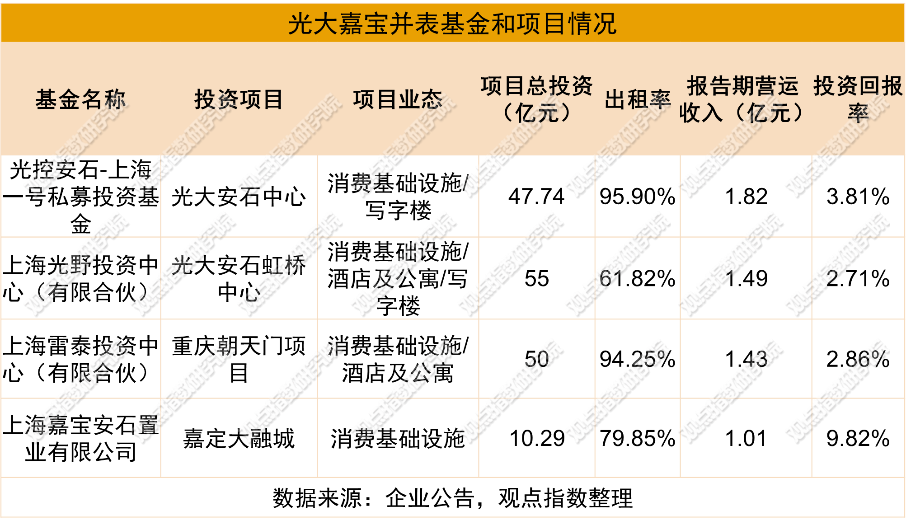

不過,這些項目的業績表現不一,據光大嘉寶2022年财報數據,于2016年開業的嘉定大融城出租率由2021年的97.75%下滑至2022年的79.85%。而光大安石虹橋中心為近來項目,其出租率仍比較低。重慶朝天門項目的運營收入也較2021年有所下滑。

可以看到,雖然嘉定大融城的出租率出現較大程度的下滑,但是其投資回報率仍在這幾個項目中處于領先地位。觀點指數認為,其他項目投資回報率較低,原因是寫字樓、酒店等資産表現不佳,拖累了整體的收益率。這也從側面看出,光大嘉寶在消費基礎設施運營方面有着較強的實力。

不過,這些消費類基礎設施要成功上市的話還需要進行大量的準備工作。如與寫字樓和公寓業态進行剝離。另外,發改委發布的《關于規範高效做好基礎設施領域不動産投資信托基金(REITs)項目申報推薦工作的通知》(下稱通知)中提及,原始權益人應為持有消費基礎設施、開展相關業務的獨立法人主體,不得從事商品住宅開發業務,不得為商品住宅開發項目變相融資。所以還需要剝離具有房開資質的企業等等。

如果涉及到一繫列的抵押,或者有多個spv公司控制的話,也需要理清幹淨。

光大嘉寶在5月16日的業績說明會上表示,觀音橋大融城拟不再計劃發行第三期類REITs,所需資金拟通過銀行貸款進行解決。

此前光大嘉寶的資管平台光大安石發行了多只資産證券化産品,此次光大嘉寶明确表示觀音橋大融城類REITs将不再續發,觀點指數認為,這或許是在為未來的公募REITs上市做準備。當然,類REITs的資金來源于私募資金,或許存在募資困難、成本較高等問題。

發改委發布通知中提及,基礎設施REITs淨回收資金(指扣除用于償還相關債務、繳納稅費、按規則參與戰略配售等資金後的回收資金)應主要用于在建項目、前期工作成熟的新項目(含新建項目、改擴建項目);其中,不超過30%的淨回收資金可用于盤活存量資産項目,不超過10%的淨回收資金可用于已上市基礎設施項目的小股東退出或補充發起人(原始權益人)流動資金等。

所以,一旦光大嘉寶旗下消費基礎設施發行成功,雖然不能用于房開業務,但能用于消費基礎設施香港債務、存量的資産項目和補充部分流動資金,這将為其釋放資金,有望緩解流動性困境。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:呂澤強

審校:陳朗洲