張江REIT在6月成功擴募後,本次突發退租事件似乎告一段落,但實際上市場擔憂仍未完全消除。

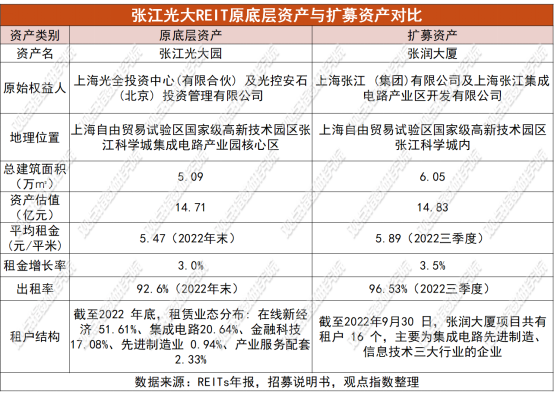

觀點指數 6月初,華安張江光大園封閉式基礎設施證券投資基金發布了2022年度第一次擴募並新購入基礎設施項目。

6月16日,張江REIT擴募份額如期上市交易,表明已基本解決此前重大租戶退租帶來的問題。

據此前報道,OPPO在5月12日宣布終止旗下芯片子公司ZEKU(哲庫)業務,3000多人的團隊就地解散,而哲庫科技正是華安張江光大園REIT擴募拟新購入基礎資産的重要承租方。

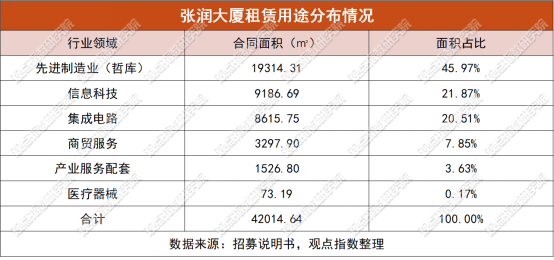

資料顯示,哲庫科技在張潤大廈實際租賃面積為19314.31平方米,占張潤大廈可租賃面積的45.97%。

消息出現後,張江REIT于5月12日和13日大幅下跌3.18%和6.22%,直到5月16日張江REIT發布公告陳述事件的進展與應對措施,並表明張江光大園當前意向出租率較一季度末提升8.44個百分點,才部分釋除了市場疑慮,使二級市場價格實現反彈。

面對大面積退租事件,張江REIT的基金管理人處置相當迅速,除了第一時間披露事件進展,還立即聯手原始權益人增持,並在5月26日發布公告透露,稱處于事件中心的張潤大廈近期已收到部分客戶的書面租賃意向書,占哲庫科技退租面積的78.22%。而張潤置業也能按照合同從哲庫科技扣留租賃保證金約1096萬元,等于額外增加一筆收入。

至張江REIT在6月成功擴募後,本次突發退租事件似乎告一段落,但實際上市場擔憂仍未完全消除。

只因即便抛開本次擴募資産張潤大廈的情況下,原底層資産張江光大園出租率也已經連續4個季度下跌,未來如何穩租約依然是張江光大園REIT的重中之重。

最大租戶占比4成,續約剛簽即迎退租

張潤大廈位于張江北區集成電路産業園核心區,緊挨張江集團總部,周邊臨近日月光集團總部、展想廣場、亞芯科技園、展訊中心、世和中心、星創科技廣場、普洛斯盛銀大廈等衆多園區物業。

張潤大廈2018年6月建成,正式投入運營後一年内迅速完成爬坡期,2020年末、2021年末及2022年末出租率始終穩定在95%以上,基本處于滿租狀态。

租戶結構主要為集成電路、先進制造、信息技術三大行業的企業,租賃合同期限以中長期為主。從數據和所處區位來說,張潤大廈相比張江光大園都更為優質。

最大租戶為OPPO旗下芯片子公司哲庫科技,在張潤大廈的實際租賃面積為19314.31平方米,占可租賃面積的45.97%。

哲庫科技主體租賃部分2022年度所支付租金為2434.21萬元,占張潤大廈整體同期現金流總額30.98%,為張潤大廈最重要的現金流提供方。

由于哲庫科技為張潤大廈最重要的租戶,因而當其宣布解散團隊,並最終确定退租時引起較大關注,張江光大園REIT也于5月12日和13日大幅下跌3.18%和6.22%。

OPPO自研芯片之路開始于2019年,在四年之内自研出的NPU芯片“馬里亞納X”已使用在多款OPPO旗艦手機上。2022年末,OPPO還對外發布了搭載在藍牙耳機上的音頻芯片“馬里亞納Y”,然而最受關注的手機核心芯片SoC則一直未能亮相。

據市場消息透露,OPPO自研的第一代基于N4P(台積電4nm)工藝的Soc從頭開始構建,並在2.5年内成功流片,雖然存在少數效率低下和邊緣問題,但第一代SoC已實現大部分性能目標。基于此,第二代SoC的研發推進迅速,在團隊解散前設計已基本完成,預計将于2024年一季度前流片,並于2025年正式推出市場。

6月14日,有消息傳出,稱“部分哲庫前員工回流OPPO繼續做芯片”,OPPO方面明确否認該消息。但無論事實如何,哲庫從張潤大廈退租已經是闆上釘釘。

快速反應釋除突發疑慮,擴募如期進行

面對大面積退租事件,張江光大園REIT的基金管理人處置相當迅速。

首先是披露及時且清晰。哲庫解散的消息是在5月12日正式傳開,而張江光大園REIT在13日即發布公告,稱已向哲庫了解情況。同時,張江光大REIT還透露哲庫租賃期限為至2023年7月31日,還在4月7日簽下了續租合同,租賃期限為2023年8月1日至2024年7月31日,哲庫若退租需按合同承擔3個月的違約金。

除此之外,基金管理人還立即聯手原始權益人增持。5月25日,華安基金發布公告宣布,華安基金和該基礎設施項目原始權益人及其控股關聯方分别計劃累計增持該基金不超過3000萬元、2億元,並承諾增持的基金份額持有期限不少于6個月。

關于填補空缺的情況,張江光大園REIT在5月26日發布公告,稱處于事件中心的張潤大廈近期已收到部分客戶的書面租賃意向書,明确租賃意向面積合計約為1.51萬平方米,占哲庫科技退租面積的78.22%。簽約完成後,張潤大廈租賃面積簽約率将達到83.6%。

而張潤置業也能按照合同從哲庫科技扣留租賃保證金約1096萬元,作為提前退租收入歸基金财産所有,這就等于額外增加一筆收入,原始權益人張江集團和張江集電則将承擔租金損失差額(如有)。

6月16日,張江REIT擴募份額正式在上海證券交易所上市交易,擴募後張江REIT規模達30億元,表明已基本解決此前重大租戶退租帶來的問題,最起碼說服了意向投資者。

穩租約仍是最大問題,新老項目均受困擾

截至2023年一季度末,張江REIT出租率從2022年底的92.6%下探至70.57%,而去年同期為100%。因此,疊加張潤大廈事件後,投資者信心遭到巨大打擊。

據一季報透露,張江REIT在2022年末就有一個重要租戶到期後不再續約,該租戶面積占可租賃面積的比重約為28%。較大面積的重要租戶提前退租和到期不續約嚴重影響了未來的現金流狀況,且招租情況難在短期改善,預期修復仍需時日。

對此,張江REIT也在5月16日披露的《補充公告》中作出說明稱,自2023年4月1日至5月15日,已簽下多單書面合同及租賃意向書,使含書面意向租戶的園區簽約率提升至79.01%,較一季度提升了8.44%。

實際上,從一季報來看,産業園REIT出租率下跌亦不僅是張江REIT一家的問題,這也使得産業園REIT二級市場表現呈現持續數月下跌。

如中關村産園REIT出租率就從去年同期96.15%直線滑落至今年一季度的68.47%;蛇口産園REIT出租率則由87.16%下跌至82.00%。

本次哲庫退租事件還釋放出一個不利信号——即便是身處頭部的科網企業、所投行業為市場風口的企業或研發部門,也會因市場環境不利和公司戰略調整而一夜之間解散撤場。這就推翻了頭部科技企業租約穩定的前提,産業園區租約不确定性增加。

在今年之前,市場投資者對産業園區資産選擇時會更重點關注園區定位、産業方向、行業集中度、租戶客群、出租率、租金水平、政策補貼等關鍵指標。

然而經歷近一兩個季度産業園出租率下滑後,市場信心有所影響,投資者未來必然更看重園區出租的穩定性。如租期較長的工業廠房,涉及到環評、證照且生産研發設備難以搬遷的醫藥類産業園等,都會受到更大關注。

原報告 | 敏于數,追本溯源,解讀地産深層次脈絡。笃于行,揭行業整體發展規律。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:黎浩然

審校:徐耀輝