政策鼓勵在金融機構住房租賃貸款投放、企業債券、住房租賃擔保債券和REITs 等各個方面拓寬住房租賃的融資渠道。同時,引導各類社會資金有序投資住房租賃領域。

觀點指數 步入2023年,房地産市場出現積極轉變,一季度财報來看,部分房企歸母淨利潤等指標實現同比增長,合同負債淨值上升,意味着銷售有所好轉。同時,信貸收緊的動作已遠去,企業得到短暫"恢復"。

地産行業經歷了前所未有的挑戰,目前收入擔憂、融資缺乏等預期因素依舊存在,傳統的地産開發業務如何在不過度依賴高息負債的情況下穩健推進?地産深入變革中,相關行業如何抓住資本機遇提升發展?未來調整還會持續,新的發展模式、新的行業格局将會是怎樣的?住宅業務之外,産業物流、商業、康養、物業服務、數字科技等更多賽道将會帶來什麼樣的發展機遇?如何把握?

觀點指數研究院結合專業的數據分析和深度的研究,全方位多維度地剖析當前房地産及新經濟地産各業态各環節的發展現狀,並且對標杆企業項目、産品模式進行綜合探析,在2023博鰲房地産論壇現場隆重發布《觀點指數·2023中國房地産行業發展白皮書》,與各方企業共謀劃,同成長。

以下為2023上半年地産資管報告及研究成果,更多請查閱《2023中國房地産行業發展白皮書》。

上半年,商業地産發展商積極融資,優化資本結構。特别是債務結構中有大量港币貸款的商業地産發展商,資本結構的優化,有利于降低境外加息帶來的利息成本上升沖擊。

與此同時,一些債務纏身或者涉訴被強制執行的原始權益人,其優良資産被擺上台交易,並有着不錯的折扣。所以,地産資管行業的資産交易持續呈現可“撿漏”的趨勢,這給其他發展商的擴張帶來了機會。

期内,觀點指數收錄的ABS項目規模為488.8億元,仍以城市商業資産為主,但也有久違的倉儲資産。在公募REITs方面,有多個物流公司拟申請将旗下物流資産進行REITs上市;同時,四只公募REITs擴募項目均完成定向募集,後續将會有越來越多的企業開始籌備申請公募REITs。

期内,深交所發布保險資管公司開展ABS及REITs業務的相關要求,将資産證券化管理人的範圍擴大至符合條件的保險資産管理公司。同時,證監會和發改委發文,消費基礎設施正式納入公募REITs試點範圍,優先支持百貨商場、購物中心等項目發行基礎設施REITs。

債權融資方式持續創新

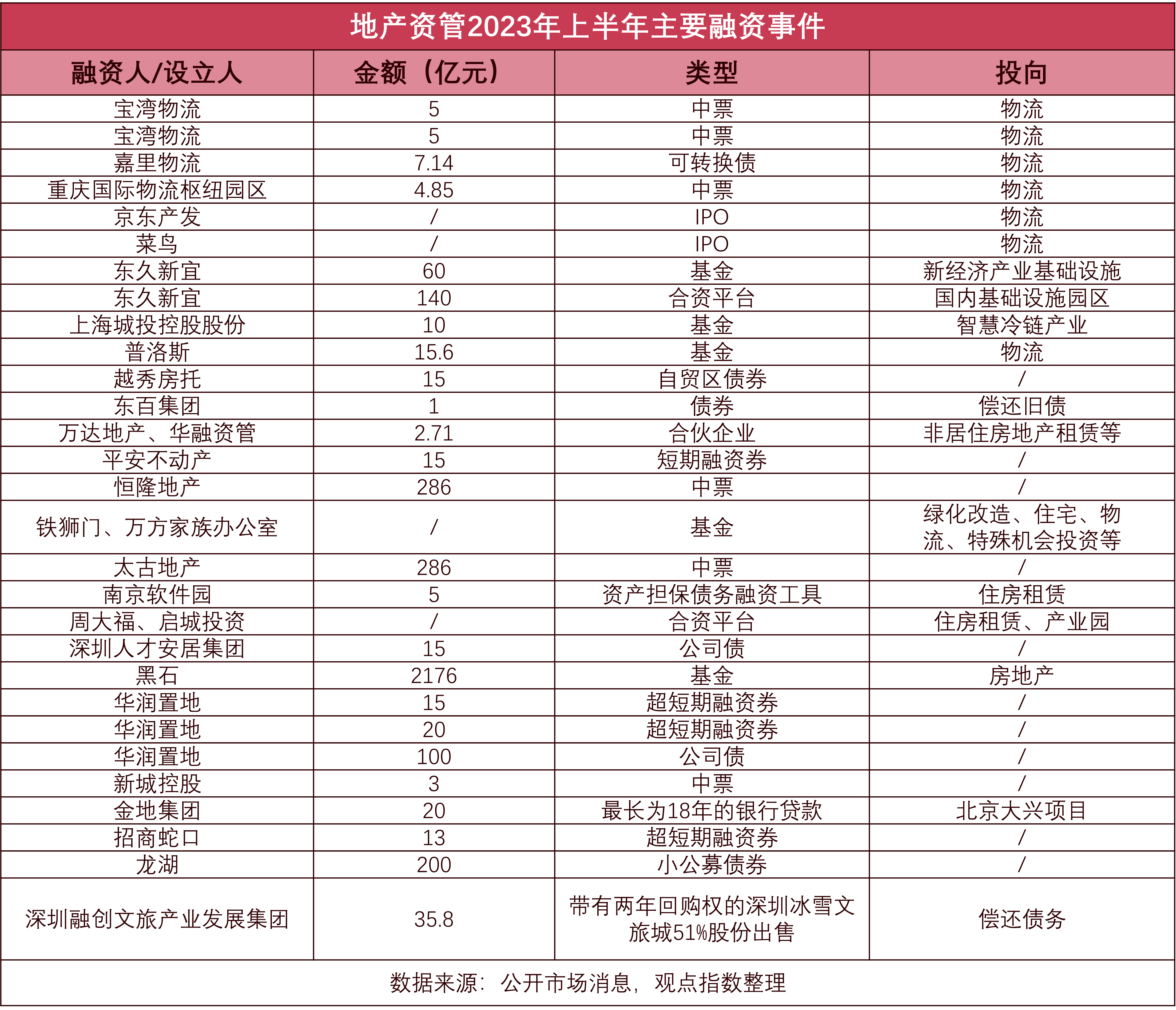

2023年上半年,觀點指數收錄的地産資管主要融資事件合計29起,融資金額約3456億元(其中黑石房地産基金已獲2176億元的資本承諾)。這些資金主要投向商業或新經濟地産行業,如商業地産、物流倉儲、産業園和住房租賃等。方式涉及發行債券、IPO、設立基金或設立合夥企業等。

在商業地産領域,恒隆地産和太古地産均将準備發行約286億元的中票。2022年,恒隆地産的銀行借款余額為328.34億港元,利率為3.7%-6.4%;已發行債券余額為128.45億港元,利率為2%-4.75%。2022年全年,Hibor持續增長,這也使得恒隆地産的銀行貸款利息支出增加,2022年的财務成本同比增長了14.8%。目前,Hibor仍處于高位,恒隆地産發行成本更低的信用債,在一定程度上能夠降低其利息支出。

在香港上市的商業房地産基金的情況也類似。對于國内債券來說,“不好看”的财務數據勢必阻礙房托在國内公開債市場上的進一步融資,但海外債成本又較高,而自貿區債券有着不一樣的優勢。

自貿區債券市場介于境内市場和傳統離岸市場之間,在定位上具有獨立性,從目前的監管體繫來看,自貿區債可以視為境外債,不過自貿區債券較境内外債券有着更為靈活的募集資金用途。監管層允許發行人自由使用募集資金,可用于債務償還、補充營運資本和其他企業用途。而且是以人民币計價,大大減少了匯率風險。

當然,對于商業地産企業來說,獲取到大量的長期資金将有利于其自身發展。金地集團在銀行貸款融資期限方面取得了較大的突破。金地集團北京大興商業項目公司向興業銀行申請20億元額度的貸款,貸款期限最長為18年,遠超經營性商業項目開發貸12年的最長期限。

而對于一些涉險企業,利用非常規方式融資,也是無奈之舉。深圳融創文旅産業發展集團,因母公司的緣故,融資渠道不是很通暢,所以選擇了其他的融資方式——出售了深圳冰雪文旅城51%的股份,所得出售款用于償還當初為取得該項目而欠下的債,這樣有利于降低其整體負債率。另外,該交易還帶有2年的回購權,所以實質上是股權質押融資,但所得款並不計入負債。

住房租賃方面,南京軟件園成功發行全國首單保障性住房租賃擔保債務融資工具,該工具不僅以發行人,還以資産抵押作為還款來源,同時實現了資産與發行人的破産隔離。在住房租賃市場發展還不成熟,投資者對地産類債券仍心有余悸的情況下,這些措施将促進投資者對保障性住房租賃進行債權投資,也将進一步擴大該領域的融資渠道。

市場危機致優質資産折價出售,不良資産處置需求釋放

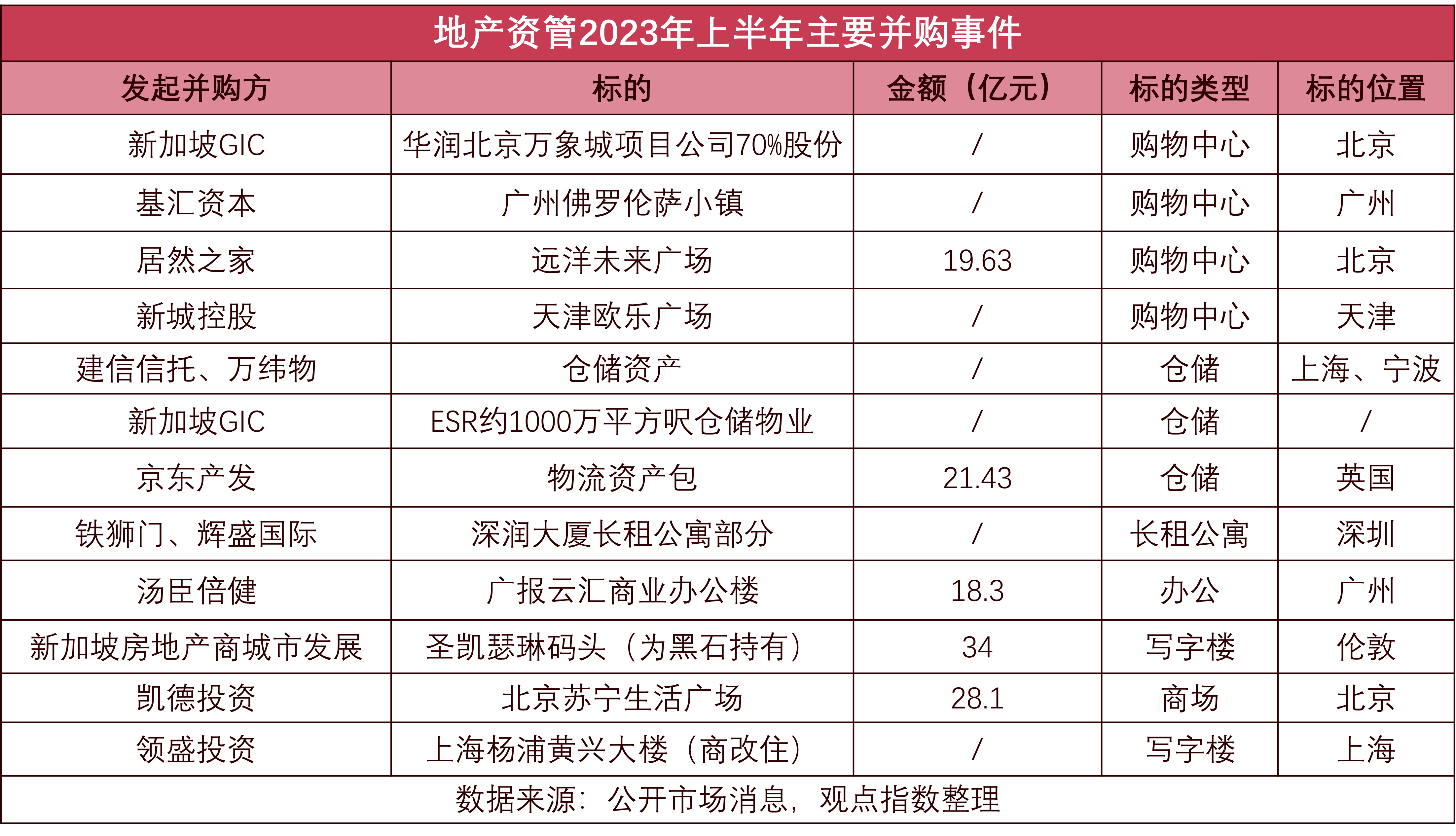

2023年上半年,觀點指數收錄的地産資管領域並購事件共有12起,總的披露金額約121.46億元。城市商業類(商辦、酒店及公寓)有9起,倉儲類有3起。交易標的資産主要位于北上廣深、天津和甯波等地。

報告期内,陸續有商業地産企業在尋求市場機會,伺機擴張旗下版圖。

遠洋集團在經歷了流動性緊缺後,正在陸續出售旗下資産,包括其在北京的遠洋未來廣場。消息稱,遠洋集團計劃出售一個購物中心,所得資金用于償還2023年12月13日到期的32億元ABS,但也只夠覆蓋優先級的16億元。而對于收購方居然之家來說,也有一定好處。居然之家表示,北京遠洋未來廣場,與居然之家北四環店相鄰,此次收購将形成互補關繫,有助于改善居然之家的經營成果和财務表現。

另一家商業地産商新城控股則收購了歐樂廣場,将改造成吾悅廣場,此為新城控股在天津的第四座吾悅廣場。2023年年初,歐樂廣場在阿里拍賣平台進行過拍賣,拍賣標的為法院查封資産,最初起拍價6.74億元,但未在平台上成交。可以看到,新城控股在積極尋求合适的商業資産進行擴張。2023年的股東大會中,新城控股提及如果REITs打通,其或還會並購一部分存量商場。彼時,其稱在天津並購的和平歐樂廣場是個例,是基于抵債的考慮。

雖然歐樂廣場是新城控股並購的個例,但也從側面說明了,存量市場並購也是獲取優良標的的渠道之一。

凱德、領盛等機構均在這波收購潮中有所收獲。據悉,朗詩青杉資本在出售黃興大樓後,預計錄得5646.7萬元的虧損。而凱德則拿下北京蘇甯生活廣場,據公開消息,該交易價格較估值打了8折。

同樣有收獲的還有新加坡房地産商城市發展。1月底,黑石出售了聖凱瑟琳碼頭予郭令明旗下的新加坡房地産商城市發展。黑石在2022年12月開始限制黑石房地産投資信托基金贖回(BREIT),其在今年1月拿到了UCInvestments拟40億美元的投資,2月份繼續限制贖回後,黑石集團5.62億美元的CMBS就發生了違約。

2023年上半年,觀點指數收錄的主要資産挂牌事件共有6起,總披露金額約122.78億元,涉及酒店綜合體和寫字樓,挂牌資産主要位于北京、香港和重慶等地。

全産業ABS爆發,擴募後REITs進入發展新階段

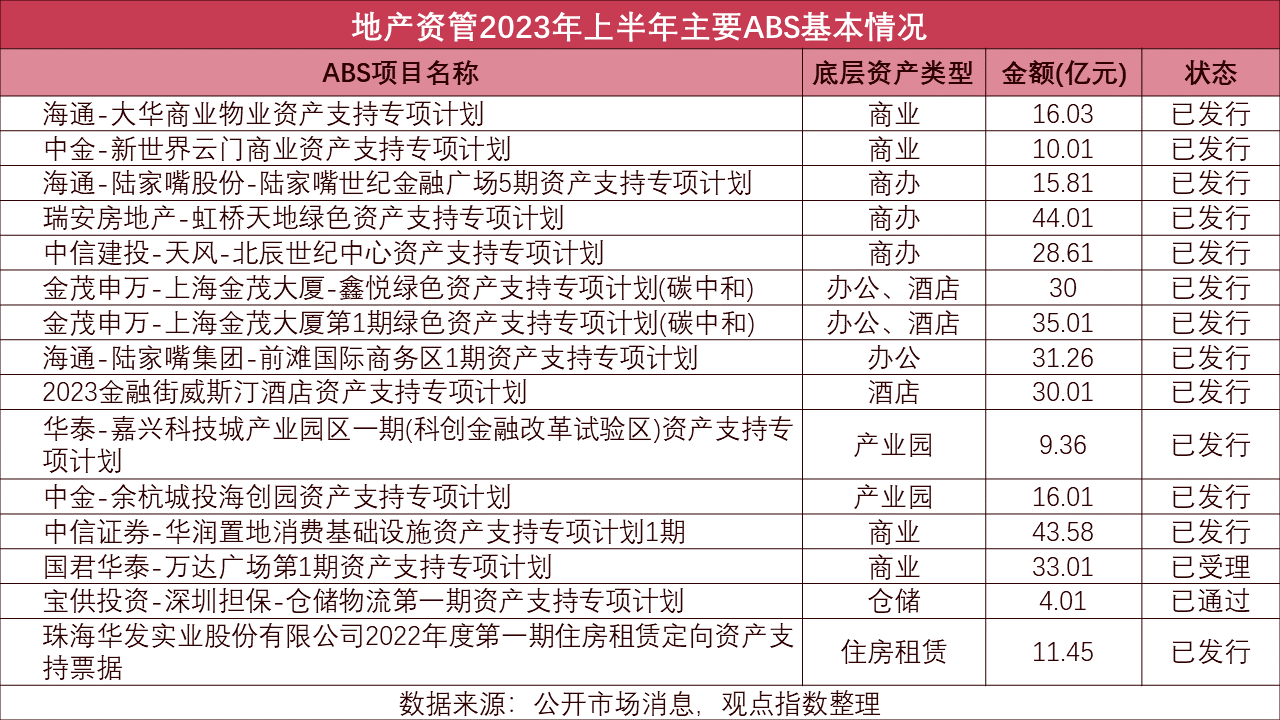

2023年上半年,觀點指數收錄的主要ABS項目規模為358.17億元,共15只。其中已發行的有13只,規模為321.15億元。涉及到的底層資産類型包括商業、商辦、辦公、倉儲、住房租賃和産業園等。

其中,倉儲類為久違的資産類型,是觀點指數近一年來收錄的首單。繼寶灣物流于2021年6月份發行了第三單倉儲類ABS以來,基本無倉儲類ABS的蹤影。倉儲類ABS期限長,利率低,有一定發行門檻。加上2022年倉儲業景氣整體不佳,以及地産債信用危機蔓延,因此並非發行的合适時機。

随着2023年經濟開始復蘇,倉儲景氣逐漸回升,再加上監管層對優質地産債的信用加持,市場信心有所恢復,倉儲類ABS迎來合适的發行時機。同時,作為REITs的另一種替代品,其發行門檻相對較低,有利于處于培育期的倉儲資産獲取資金。

華發于2022年年底發行的住房租賃ABS,是其2022年來第2單。目前市面上僅存華發在發行該類型ABS。底層資産為廣東省江門市某長租公寓物業,發行金額11.45億元,主體及債項評級為AAA級,優先級利率為5.8%。如果僅從租售比的角度來看,租賃住房的收益率很難達到5.8%。觀點指數認為,市場上較低的租售比阻礙着租賃住房ABS的發行。

觀點指數觀察的樣本企業中,也有部分企業動作較為積極。如新世界中國,其國内首單CMBS成功發行,該CMBS的底層資産為廣州新世界雲門NEW PARK的購物中心和車位,積極發行有利于降低利息支出成本。

樣本企業中,華潤置地的動作也較為頻繁。此次華潤置地消費基礎設施ABS,儲架規模為80億元,首期規模為43.58億元,其底層資産是華潤太原萬象城。今年4月3日,北京産權交易所披露,華潤置地(成都)有限公司拟挂牌華潤置地(太原)有限公司100%股權,相信彼時就開始為華潤太原萬象城的資産證券化做準備了。

公募REITs方面,報告期内,京東倉儲REIT正式上市,其包含重慶、武漢和廊坊三個物流資産項目,總估值約15.65億元,募資規模為17.57億元。緊接着,九州通和ESR便參與到申請倉儲REITs的陣營中來。其中,九州通拟發行30億元醫藥物流REITs,有望成為首單醫藥商業領域細分倉儲REITs。

同時,四只公募REITs擴募項目均完成定向募集,合計募資超50億元。擴募将是公募REITs未來主要的資金來源,一方面可以持續優化已上市公募REITs的資産組合,另一方面,房企手中的存量資産也可以持續穩定地退出,這也吸引了大批地産商積極發展公募REITs。

報告期内,中國金茂發布公募REITs審計項目中標公告,已完成招標過程,中標單位最終與基金管理人簽署合同,受基金管理人的管理要求。這表明中國金茂已經啟動公募REITs的籌備工作。

而現有的住開企業中,也有企業陸續有所行動。5月30日,招商蛇口保障性租賃住房REITs項目發布财務顧問、評估機構、法律顧問、現金流預測及審計機構等服務商邀標公告。意味着招商蛇口正在啟動保租房公募REITs的籌備工作。

華潤置地則表示,要推動有巢REIT擴募,啟動商業私募、商業公募REITs及産業公募REITs方案,釋放其經營性不動産的資産價值。

資産證券化機制逐步完善,消費基礎設施正式納入REITs試點範圍

2023年上半年,地産資管行業出台了較多的政策,主要包含REITs領域和融資領域。

資産證券化方面,交易商協會發布企業資産證券化基礎性制度,加強了該領域的信息披露水平,有利于投資者識别風險。同時,深交所發布保險資管公司開展ABS及REITs業務相關要求,拓展了ABS和REITs的業務主體,将資産證券化管理人的範圍擴大至符合條件的保險資産管理公司,這有助于向市場輸送保險資産管理公司豐富的投資和運營管理經驗。

更重磅的政策在REITs領域。3月24日,證監會發布《關于進一步推進基礎設施領域不動産投資信托基金(REITs)常态化發行相關工作的通知》;同日,國家發改委發布《關于規範高效做好基礎設施領域不動産投資信托基金(REITs)項目申報推薦工作的通知》。

兩個文件均提出,研究支持增強消費能力、改善消費條件、創新消費場景的消費基礎設施發行基礎設施REITs。優先支持百貨商場、購物中心、農貿市場等城鄉商業網點項目,保障基本民生的社區商業項目發行基礎設施REITs。

這意味着,商業不動産(消費基礎設施)正式納入基礎設施類公募REITs的試點範圍。

但需要注意的是,那些拿地時間較早,成本較低,區位較為核心,經營時間較長的購物中心,在籌備REITs過程中若更換主體,可能會帶來高額的稅收。這並不利于上述優質資産進行公募REITs退出。反倒是那些並購來的,成本較高,有較大的退出需求的成熟購物中心,很可能會成為首批消費基礎設施公募REITs試點的資産標的。因此,能否吸引大量的優質購物中心上市,還有待觀察。

融資方面,國家發改委在促進民間資本參與到國家重大項目建設中,出台了一些舉措。其中提到,推動金融機構按市場化原則,加大對民間投資項目的信貸支持。鼓勵民間資本通過産權交易、並購重組、不良資産收購處置等方式盤活自身資産,支持符合條件的民間投資項目發行基礎設施領域不動産投資信托基金(REITs),提升投資積極性。

另一個是央行、銀保監會發布金融支持住房租賃市場發展的意見(征求意見稿),在住房租賃方面,《意見》還強調,要在金融機構住房租賃貸款投放、企業債券、住房租賃擔保債券和REITs等各個方面拓寬住房租賃的融資渠道。同時,還要引導各類社會資金有序投資住房租賃領域。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:呂澤強

審校:陳朗洲