市場不僅僅要關注私有化本身,同時還要關注其收購傳聞背後已來到的物流資本大潮。

觀點指數(GDIRI) 2月21日,ESR股價發生異動,漲幅達9.09%。

媒體引述資本市場知情人士報道,ESR Group主要股東一直就其公司私有化在内等選擇方案征求顧問意見,尤其是ESR Group股價大幅下跌後。據了解,ESR的主要股東包括其創始人以及華平投資集團(Warburg Pincus)和奧默斯管理公司(Omers Administration Corp.)。

觀點指數了解到,ESR于2019年香港上市後,市值在2021年初達到峰值,然後逐步下降。截止至2月21日收盤,報10.2港元,市值約為431億港元,但該值已較峰值下跌53%。

此外,部分知情人士稱,ESR也吸引了買家對該公司或其部分主要資産的初步興趣。由于考慮仍處于初步階段,尚未有财團組建,故不能保證股東會進行交易。而華平投資集團的代表拒絕置評,奧默斯亦沒有立即回應置評請求。觀點網就此事向ESR查詢,其回復稱對此不予置評。

私有化念想

事實上,對于物流倉儲行業而言,“私有化”這一名詞並不陌生。

2018年1月22日,普洛斯宣布從新加坡證券交易所退市,這也意味着普洛斯的私有化進程全面完成。

這筆交易是由萬科、厚樸投資、高瓴資本、中銀投組成的中國财團以3.38新元/股的價格對普洛斯進行私有化收購,估值金額達790億元人民币。

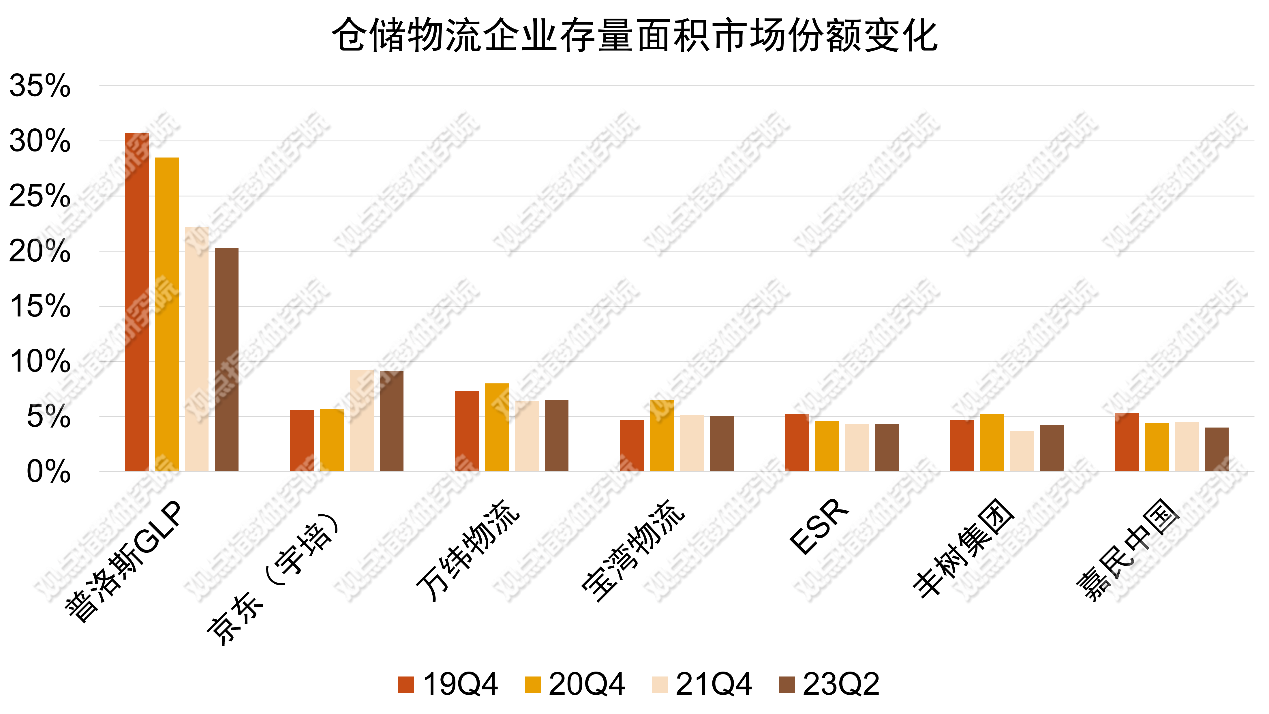

私有化後的普洛斯市場份額開始有了改變,由2019年超三成降至2023上半年的20.3%,但依然穩居倉儲物流行業的“一超多強”中的“一超”地位。

數據來源:戴德梁行、中信證券,觀點指數整理

而ESR的市場份額保持在4.3%左右。在倉儲物流市場中,普洛斯的市場份額則呈下降趨勢,在總體的“1”保持不變的情況下,這側面說明ESR的存量面積是不斷上升的,ESR並未停下擴張的腳步,包括其拿下香港葵涌的項目也将加強未來在香港的物流市場份額,並鞏固亞太的市場優勢。

從私有化的發起方也即投資者的角度來看,物流資産是穩定的收益資産,可帶來穩定的租金收入。近期投資風格穩健的險資也多有入股物流資産,如2月20日,平安人壽向基匯資本收購西安、江門物流資産組合。

而從私有化的被收購方的角度來看,最突出的一點是企業可以專注于長期發展,而無需過度關注短期市場波動或投資者期望,這也将有利于企業靈活施展。此外,被收購方獲得的資金能夠實現其财務目標,同時還可以進行業務擴張。

而ESR並非只充當被私有化的角色,它同時還曾是過往物流倉儲私有化收購案的利益相關者。

2022年7月14日,京東集團宣布京東産發已完成強制性收購中國物流資産,其股份于香港聯合交易所有限公司主闆上市,且中國物流資産余下全部股份已轉讓予京東産發。同年7月15日,中國物流資産正式從香港聯交所退市。

而中國物流資産退市的背後同樣藏着ESR的身影,2022年5月23日,ESR以每股4.35港元售出中國物流資産控股有限公司6.31億股股份,或CNLP的18.16%股權。

觀點指數了解到,ESR通過股份出售套現約27億港元,錄得投資收益10.4億港元,所得的投資收益将循環用于亞太區的新發展機遇。

ESR私有化後雖然意味着其不能再通過繼續發行股票或增發股票進行融資,但是在目前公募REITs進入常态化發行階段後,ESR同樣可以通過将優質資産打包上市的方式獲取資金。 上市平台不再變得唯一。

2023年12月8日,中航易商倉儲物流基礎設施REIT(原始權益人ESR集團)的上市申請狀态顯示為已受理,拟發行規模約28.8億元,2024年起未來兩年預測的可供分配金額均為1.3億元,現金流年化分派率分别為4.4%和4.5%。

事實上,ESR已在香港、新加坡、韓國、日本、澳大利亞等地先後發行13支REITs,在全球資本市場具備豐富的REITs經驗。此外,ESR還能以設立基金的形式投資全球各地資産,達到資産增值的效果。

持股比例大有乾坤

回看過往的私有化案例,據觀點指數了解,普洛斯私有化前其股權結構為第一大股東GIC持股36.93%,美國銀行及其關聯公司、高瓴資本關聯公司、Elliott Capital及其關聯公司分别持股9.06%、8.21%、5.1%,其他散股合計40.7%。

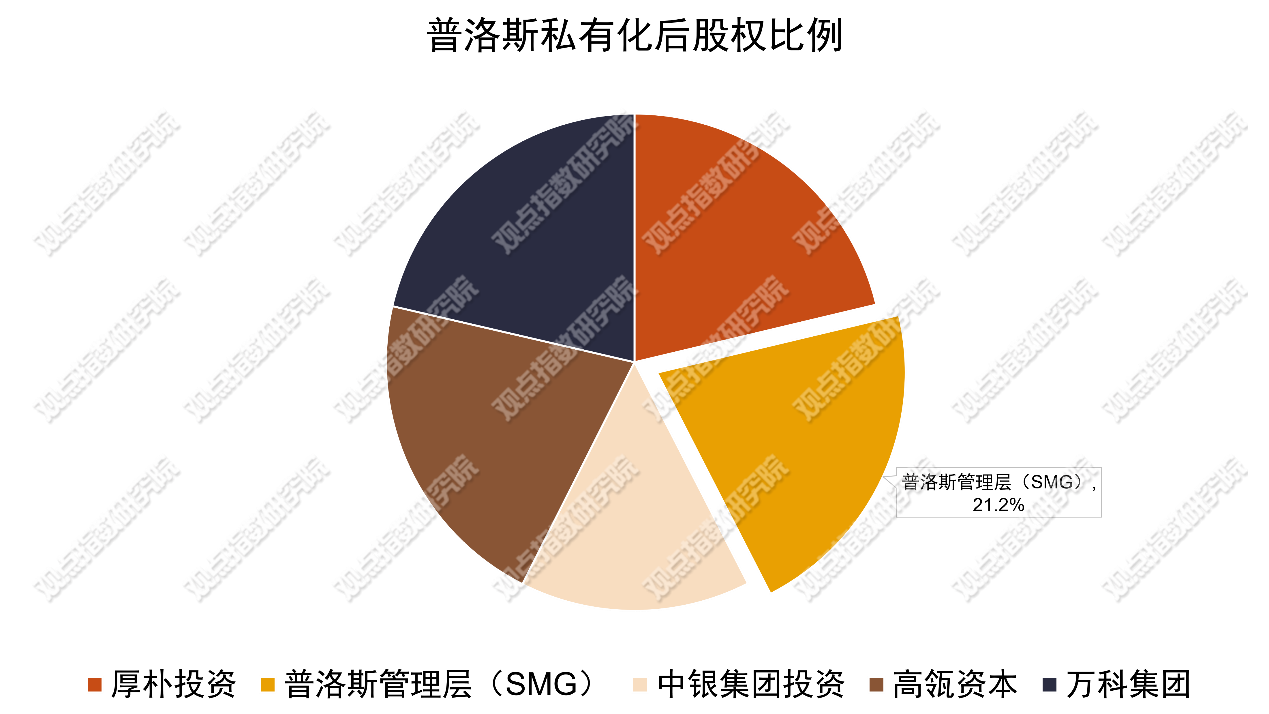

而私有化後由第一大股東萬科地産(香港)占比21.4%,厚樸、高瓴資本、普洛斯管理層(SMG),分别持股21.3%、21.3%、21.2%,中銀投則持股15%。

數據來源:公開市場信息,觀點指數整理

第一大股東僅比第二大股東的股權多0.1%的設置更傾向于是一種象征意義,與私有化前的情況不同。

值得注意的是,據萬科公告披露,2017年7月14日,萬科地産(香港)與SMG Eastern Fund, L.P.、Freesia Investment Fund, L.P.、Hillhouse Gl Fund, L.P.、Express Trend Resources Ltd.以及中銀投、Nesta Investment Holdings GenPar Limited訂立了股東協議。根據股東協議,Nesta Investment Holdings GenPar Limited的董事會成員不多于11名董事。其中一名董事将由厚樸、高瓴資本以及SMG作為管理公司輪流指派作為主席。

總的來說,也即是萬科並不具有指派董事會主席的資格,而董事會主席在集團中擁有最高決策權。

此外,萬科及中銀投還有更多的限制,即中銀投、萬科地産(香港)及其聯屬公司需各持有不少于 15%的已發行 A 類股份,方有權各指派兩名董事,而當上述兩方及其聯屬公司各持有不少于 10%的已發行 A 類股份時,則有權各指派一名董事。

而從2023年10月20日萬科的媒體交流會也可了解到,萬科對于普洛斯是财務投資,而非直接幹預。

因此,對于ESR此次傳出的私有化傳聞,市場不僅僅要關注事件本身,同時還要關注其私有化後的股權變更。

據其網站信息顯示稱,ESR在中國、日本、韓國、澳洲、新加坡、印度和新西蘭等市場管理價值約1500億美元的房地産資産。

今年1月觀點與ESR的采訪中,其對于REITs二級市場的波動發表看法,表示當中國經濟恢復後第一個收益者肯定是倉儲,且現在是低點買倉儲物流的時機。

從當前的私有化傳言來看,雖未坐實,但對于ESR而言,2024年都勢必是大展拳腳,展現變化的一年。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:吳丹怡

審校:陳朗洲