在此種環境下,冠君産業信托還能獲得50.5億港元的貸款,說明銀團對其财務、運營等情況保持看好。

觀點指數(GDIRI) 6月3日,冠君産業信托宣布與一批主要的内地及國際金融機構成功簽署了一筆為期三年50.5億港元的無抵押貸款融資。

據冠君産業信托披露,這筆貸款将用于債務再融資,息率為香港銀行同業拆息加88點子,且獲得了八家長期合作銀行的支持,連同最近獲得的合共15.5億港元的新貸款及其他已承諾的備用信貸額度,其已取得足夠的債務融資,以應付2024年及2025年所有債務的再融資需求。

據觀點指數了解,與這筆貸款類似,其在2023年同樣簽訂了合計28.5億元的信貸,為再融資做準備。

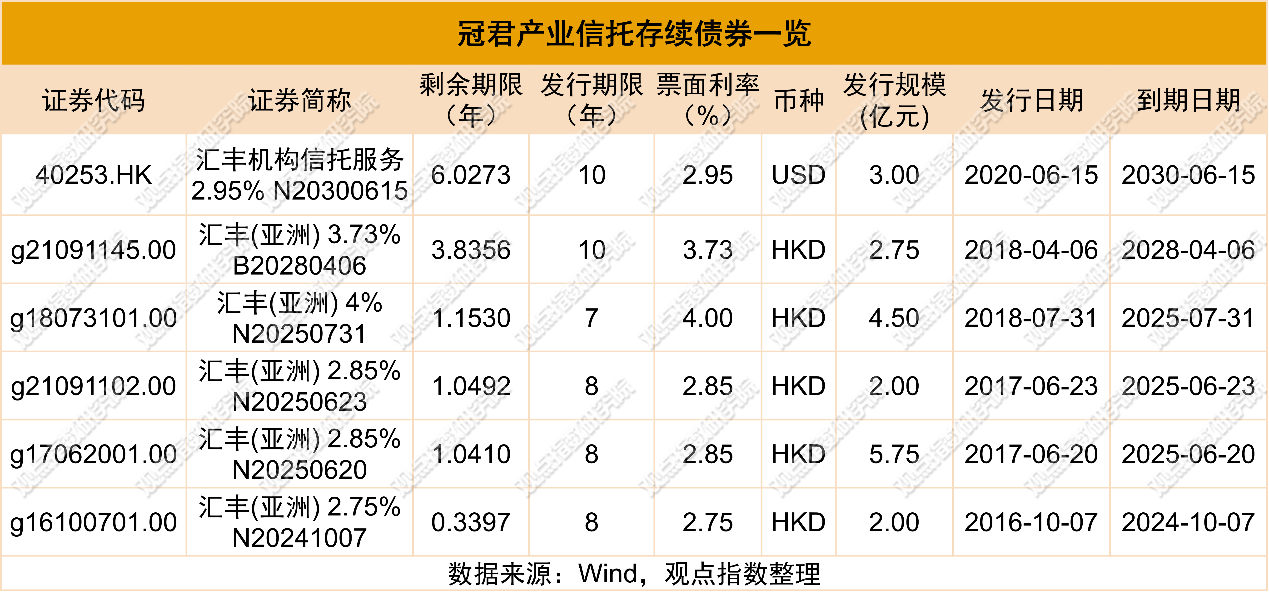

目前,冠君産業信托共有6筆海外債存續,總發行規模為119.1億港元,此前有4筆到期的海外債已經按期兌付,今年将于10月7日到期一筆發行金額為2億港元,票面利率為2.75%的海外債。

此外,1年左右的時間里還将有三筆海外債分别到期,總金額共計12.25億港元。

而根據冠君産業信托披露的2023年年報可知,其擁有花園道三号及朗豪坊兩幢香港物業,並以合資股權形式擁有位于倫敦市中心的66 Shoe Lane,總樓面面積約300萬平方呎。

但2023年由于香港寫字樓租賃活動持續低迷,期内可分配收入下跌13.6%至11.22億港元,雖然朗豪坊商場銷售大幅回升,但商場租金收益升幅不足以抵銷寫字樓物業組合續租租金下跌的影響,其整體的租金收入下跌2%至23.12億港元,而物業淨開支增加11.5%至3.66億港元。

同時,冠君産業信托表示2023年其現金融資成本因平均香港銀行同業拆息上升而增至5.90億港元,2022年僅為4.18億港元。

一方面,從披露的年報數據來看,冠君産業信托短期流動性壓力仍存,通過近期與銀團簽署的三年無抵押貸款融資來償還債務,可緩解流動性壓力。

另一方面,基于目前整體香港寫字樓需求下降及供應量增加,且截止至2023年12月31日,花園道三号寫字樓租金由去年同期的每平方呎99.7港元下降至每平方呎91.7港元,預計未來中環甲級寫字樓市場挑戰仍存。但在這種環境下,冠君産業信托還能獲得50.5億港元的貸款,也說明了銀團對于冠君産業信托的财務、運營等情況保持看好。

這或許也與強勁增長的朗豪坊商場有關。據了解,2023年香港零售銷售總額上升16.2%,朗豪坊商場的租戶銷售額亦大幅增加50.5%,主要受惠于全面通關後美容行業的強勁復蘇。旅客涌入推動了商場人流于2023年穩步回升27%,相當于2019年約九成的水平。

而從租金收入的上漲情況來看,朗豪坊商場的現收租金由每平方呎157.1港元上漲為每平方呎185.3港元,升幅為28.2%;與此同時出租率由100%下降至98.6%,不過商場租金收益上漲13.9%至7.4億港元。且随着零售銷售回升,大多數租戶已于年内重新繳交基本租金,且于2023年底,只繳交分成租金的租戶比例回落至少于1%。

另根據冠君産業信托披露,其于2023年1月成功贖回29.98億港元的未償還中期票據,這項贖回的資金主要來自向信托提供的新銀行貸款,這項資金也是前文所提及的簽訂備用信貸資金中的一筆。

此外,冠君産業信托于2021年6月8日也簽署了其首個五年30億港元無擔保可持續發展的定期貸款和循環信貸。貸款所得款項将用于再融資及一般企業融資。貸款同樣獲8家銀行支持,包括星展銀行(可持續發展顧問)、中銀香港、恒生、東亞、工銀亞洲、華僑、花旗環球金融亞洲和大華銀行。

截止至2023年12月31日,冠君産業信托未提取的已承諾備用債務貸款額為38.57億港元。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:吳丹怡

審校:陳朗洲