今年上半年受政策利好以及多數物企出清關聯方風險影響,物管股有所擡頭,企業連續的“組合拳”或是在搶市值修復關鍵期。(報告期:2024.05.20-2024.06.14)

觀點指數 華發物業拟私有化,流動性差下會否引來物企退市潮? 5月27日,華發物業突然宣布拟私有化退市,如最終實施成功,将成為首家退市的國資物企。退市的理由主要是股份交易流通量長期處于較低水平,融資能力近乎于無等。是否由此引起物企退市潮仍有待關注,畢竟企業考量不盡相同,退市所需資金數目也不小。

市值保衛行動打響,萬物雲趁熱打鐵推出58億港元回購計劃 期内,萬物雲宣布拟動用自有資金不超58億港元回購H股,以彰顯對自身業務發展及前景的信心,觀點指數認為此次回購或有“趁熱打鐵”之意,自去年首次開啟大規模回購之後,萬物雲的股價從去年11月初至去年年末漲幅為14.22%,今年年初以來也延續了漲勢。

業績乏力,宋都服務配股融資救急 期内,宋都服務推出第二次配股融資計劃,目的為“用作一般運營資金”,這家蚊型物企因為地産關聯方提供1.3億擔保的事項,年報尚在延期,從近年的業績來看,也是困難凸顯,觀點指數認為此次配股融資難以像去年一樣促進股價上漲。

斬獲頗豐,物企發力商企和公共服務 期内物企第三方外拓趨緩,但萬物梁行、招商積余等斬獲頗豐。從年報數據來看,萬物梁行在商企市場中有突出的品牌優勢及拓展能力。同時保利物業繼續推進“大物業生态平台首席運營商”的願景,在粵港澳大灣區軌道交通領域再拓公共服務項目。

華發物業拟私有化退市,流動性差下會否引來物企退市潮?

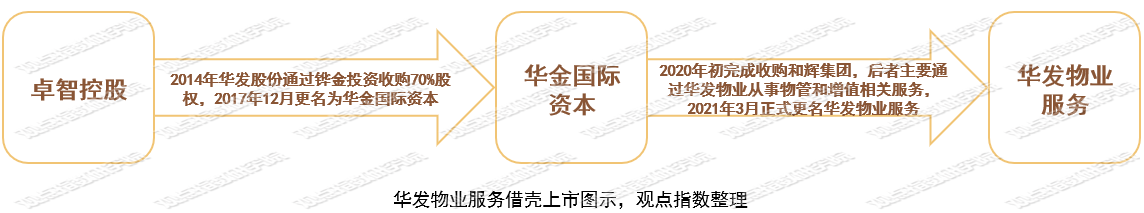

5月27日,經歷十余天停牌的華發物業和母公司華發股份分别公告,華發股份境外全資子公司铧金投資,拟以協議安排的方式,對港股上市公司華發物業進行私有化;並已收到香港證監會的無意見函。如若最終實施成功,該公司将成為繼藍光嘉寶服務之後第二家退市的物企,同時也将成為首家退市的國資物企。

與大多數物企相比,華發物業屬于借殼上市。彼時地産行業高光尚在,房企紮堆将自家物業公司分拆進行獨立上市,資本市場盛況空前;但随後回歸理性,上市物企估值一度腰斬,至今仍難以走出低迷狀态。

華發物業退市便是受此影響。據了解,該公司自2020年借殼以來,最高時只徘徊在0.25港元/股左右,市值剛突破25億港元,最低時曾跌至0.1港元/股,市值僅10億港元。

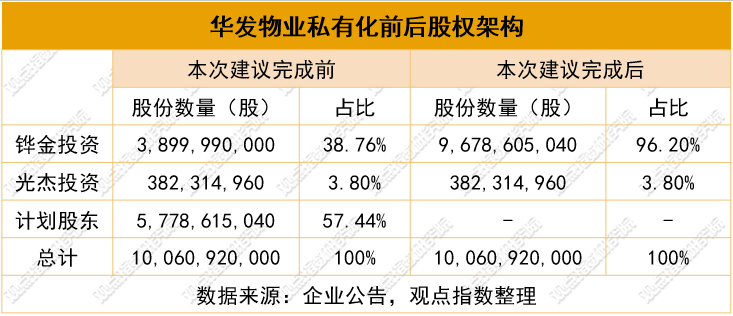

公告提到,近年來華發物業的股份交易流通量長期處于較低的水平,截至2024年5月14日止6個月、12個月及24個月期間的平均每日交易量為每個交易日約599.55萬股、424.35萬股及354.14萬股,分别占于公告日期已發行股份總數約0.06%、0.04%及0.04%;交易量低讓股東難以在不對股價造成負面影響的情況下進行大量場内出售。因此,私有化計劃為股東提供将投資變現以換取現金的直接機會。

對要約人和華發物業來講,港股市場流動性越來越緊的情況下,該上市平台融資能力也近乎于無,同時還要花費大量成本,維繫該平台日常運營,其預計“股份繼續上市可能不會給其帶來任何有意義的裨益”。

具體來看,此次私有化方案為:華發股份合計持有華發物業42.56%(铧金投資38.76%,光傑投資3.80%)的股份不變,而外界持有的剩余57.44%的股份将被注銷,注銷價為每股0.29港元,應付最高現金代價約16.76億港元。

0.29港元/股的注銷價較截至最後交易日止5個交易日平均收市價每股約0.212港元溢價約36.79%;較2023年度末股東應占經審核每股綜合資産淨值約0.0271港元溢價約970.11%。

華發股份認為,私有化将進一步加強公司房地産主業與物業服務之間的業務協同效應,專注于長期戰略,實現資源共享與整合;同時會提高華發物業對華發股份的歸母淨利潤貢獻水平,如按華發物業2023年淨利潤估算,私有化後等同增加歸母淨利潤超過1.4億元。此外,物業作為現金流充裕的行當,仍具備抗行業周期性強的特點,私有化後也将穩定華發股份的現金流,助力其渡過當前承壓的地産行情。

觀點指數了解,截至2023年度末,華發物業總合約建築面積6064萬平方米,總收費建築面積3144萬平方米,分别同比增長29.0%及17.0%,覆蓋區域包括了北京、上海、廣州、深圳、武漢、重慶、南京等全國42個重點城市,形成紮根大灣區、覆蓋全國的發展态勢。

觀點指數觀察到,絕大多數物企與華發物業一樣,面臨股價長期“仙股”、交易量低迷及近乎失去融資功能的情況,僅少數物企在資本市場上具有優勢。統計顯示,截至6月10日收盤,港股60家上市企業中處于仙股的有26家,另外收盤價2港元以下的共有40家;並且年初至6月10日的日均成交量不足百萬股的有39家。

數據來源:Wind,觀點指數整理

但是否由此引發物企退市潮仍有待關注,畢竟企業考量不盡相同,且退市所需的資金對當前承壓的地産關聯方來說仍是不小的支出。

市值保衛行動打響,萬物雲趁熱打鐵推出58億港元回購計劃

報告期内行業“大事件”頻發,萬物雲、越秀服務等物企的市值管理動态也具有代表性。

萬物雲6月4日發布最大金額物企回購計劃,拟動用資金上限58億港元于公開市場回購H股,獲準回購最多117,565,532股H股,占該公司于股東周年大會上通過特别決議案當日已發行H股總數的10%,並維持足夠的公衆持股量。

此次回購拟以自有财務資源撥付,並不動用H股于2022年9月在港交所上市的所得款項。數據顯示,截至2023年度末萬物雲持有的現金及現金等價物約為155.72億元,上市募集資金余額約為44.10億元。

萬物雲董事會認為,在當前市況下回購股份将彰顯公司對自身業務發展及前景充滿信心,並最終使公司受益及為股東創造價值回報,符合公司及股東的整體利益。

董事長朱保全于2023年報告中提到,過去一年公司股價表現令管理層唏噓不已,股票回購沒有效果,提出的“中期分紅可選股”方案本為增強信心,但被市場負面解讀為公司缺少現金;還有因為四季度股票交易換手率不足,沒有進入當季恒生指數篩選,股價繼續下跌,至發公開信澄清與恒生指數有限公司溝通的結果後才獲得認可。

觀點指數認為,萬物雲首次回購計劃還未完成,就已急于加大“劑量”再次加碼,或有“趁熱打鐵”之意。

2023年10月31日,萬物雲宣布動用上限6.32億港元的資金在公開市場上回購最多12,804,870股H股,並于12月11日開始進行一繫列回購,截至2024年4月29日,該公司共計回購了6,027,500股H股,僅占當時計劃最多回購股份的47.07%;其中,5,582,100股H股已于2024年4月29日注銷。

股價方面,Wind數據顯示,自去年11月初至去年年末,萬物雲漲幅14.22%;今年年初以來延續漲勢,截至6月10日的區間漲幅為9.93%。

盡管如此,物企整體的市值修復仍舊漫長,萬物雲作為港股物企中自上市以後回購規模最大的公司,其股價目前為24.75港元(6月11日收盤),相對于發行價跌了23.108港元,跌幅達到46.82%;總市值291億港元,位列物企第二,較第一位華潤萬象生活差351.55億港元。

除了股份回購計劃,萬物雲的市值管理還涉及調整員工持股平台架構,此舉旨在進一步加強内部監管透明度、增強員工持股的長期穩定性、促進公司的可持續發展等。調整主要增設了管理委員會管理持股平台以及在朱保全與向雲之外,引入了吳劍俠與王玉峰,四人分别于深圳市譽鷹投資管理有限公司持股25%,參與員工持股平台的日常管理決策。

今年上半年受政策利好以及多數物企出清關聯方風險影響,物管股有所擡頭,萬物雲連續的“組合拳”或是在搶市值修復的關鍵期。

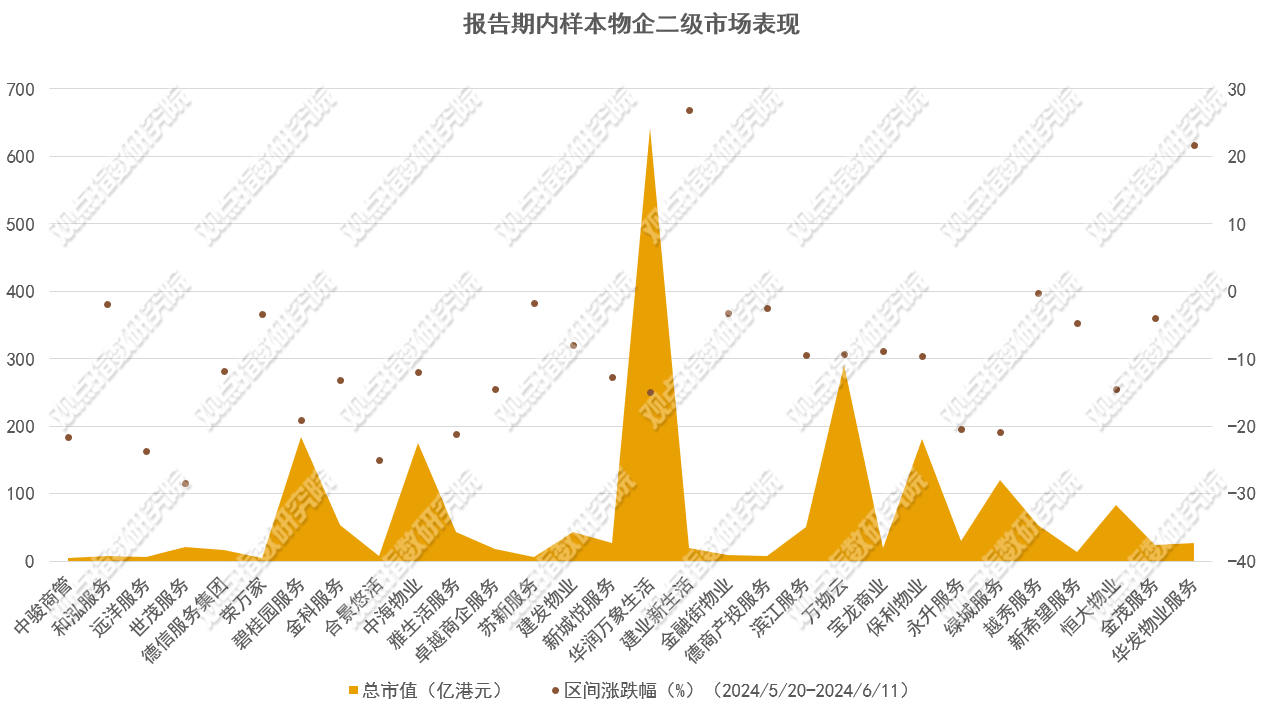

但本報告期内,物管股卻急轉直下,觀點指數重點監測的30家港股樣本物企平均區間跌幅為9.74%,相比上個報告期達到20.84%的漲幅出現30.58個百分點的下跌。具體來看,共有28家物企錄得不同程度的跌幅,世茂服務跌幅28.455%居首。

值得一提的是,萬物雲期内也下跌了9.341%,另外一家發布回購計劃的物企越秀服務期内下跌了0.286%。同時,建業新生活和華發物業服務分别錄得26.829%及21.622%的漲幅,成為樣本中僅有的兩家上漲的企業。

數據來源:Wind,觀點指數整理

數據來源:Wind,觀點指數整理

觀點指數認為,本輪下跌或是受到大盤影響。Wind數據顯示,恒生指數(HSI)近一個月下跌了4.15%、恒生中國企業指數(HSCEI)近一月下跌了3.97%,而恒生物業服務及管理(HSPSM)指數近一個月則下跌了3.29%。

有觀點稱,當前市場基本面未有明顯起色;資金面不确定性較大;政策面雖不斷加碼,但前期過大過快的漲幅透支了政策預期;市場回撤帶動情緒面明顯回落。從中長期來看,港股市場估值較其他國家市場仍具性價比,底部分批配置的性價比較高。

業績乏力,宋都服務配股融資救急

在國資物企因股市融資能力差要退市的同時,尚因未發年報而停牌的蚊型物企宋都服務卻推出了它的第二次配股融資計劃,目的均是“用作一般運營資金”。

5月22日,宋都服務與4位認購人張兼先生、源瑞集團有限公司、陳沫含女士以及阜陽逸航礦業有限公司訂立協議,據此認購人有條件同意以現金1.2672億港元認購合共6.4億股認購股份,認購價為每股0.198港元。以最後交易日在聯交所報收市價0.246港元/股來看,本次認購價折讓約19.5%。

随後考慮到自身停牌兩個月期間,港股物業闆塊受地産端政策利好等影響經歷了一陣小陽春,宋都服務又發布了補充公告,表示當前拟定的認購價未必能反映公司的最新情況,要等股份恢復買賣後,再調整認購價。

自2021年下半年以來,物管行業一直在資本市場的低潮中遊曳,配股融資更是難上加難。據Wind數據,2021年度還有碧桂園服務、世茂服務、永升服務、雅生活服務、建發物業、新城悅服務、鑫苑服務及和泓服務共計8家物企進行了配股融資,2022年配股融資額度挂零。

不過,2023年宋都服務卻完成了首次配股融資。彼時該公司向兩名認購人(阜陽明堇新能源開發有限公司和東南明清供應鍊(阜陽)有限公司)配發6.4億股股份,認購價為每股0.05568港元,所得款淨額為3383.52萬元。且在其推出計劃翌日,早盤放量飙升,一度漲超77.9%;截至當日收盤,該股漲27.94%,報0.087港元。而2023年該股也成為港股物管股中漲幅最大的一支,年度漲幅達到了128%。

據了解,宋都服務2022年收入、利潤及毛利率均錄得較大幅度下滑,分别同比下滑15.1%、38.4%以及14.6個百分點,業績層面已經困難凸顯。同時,該公司規模尚小且增長乏力,截至2023年中期,其在管面積900萬平方米,同比減少3.2%;合約建築面積1110萬平方米,亦有所下降。

今年以來,宋都服務又前後選擇用3億元投資黃金相關副業,也使得本來賬上不多的現金更加捉襟見肘,“日常營運”成為融資計劃的目標。中報顯示,截至2023年中期,該公司現金及現金等價物為1.79億元。

目前,該公司尚因為地産關聯方提供1.3億擔保的事項而延期發布年報;即便不久之後發出,補發的業績是否達到預期、正在評估中的信用損失金額數量等都恐不樂觀。

基于上述理由,觀點指數認為,此次配股融資或難以像去年一樣促進其股價的上漲。

報告期内,另外一家停牌更久的物企鑫苑服務達成了復牌指引,並自6月12日上午9時起正式復牌。

鑫苑服務2022年11月16日起停牌,起因是當時該公司進行年末資産審查及制訂預算程序的過程中,發現全資子公司鑫苑科技存置于銀行的約4.02億元的定期存款被質押,作為其控股股東鑫苑地産控股的子公司以及若幹並非鑫苑服務旗下公司的貸款融資的抵押品。聯交所要求鑫苑服務對未經授權的抵押事項展開獨立法證調查,評估對鑫苑服務業務運營和财務狀況的影響、公布調查結果、並采取适當的補救措施。

根據調查結果,确有4筆總額為4.02億元的定期存款未經授權被質押,質押融資活動所獲資金最終被輸送至鑫苑(中國)置業有限公司(鑫苑地産的控股子公司),用于其日常業務活動,即項目建設和保交付等。由于相關貸款未在有關貸款到期日前償還,4筆存款均被有關銀行強制執行。

最終,鑫苑服務向香港國際仲裁中心提交仲裁申請並打赢仲裁,進而通過以資抵債的方式,收回了企業的受損權益,涉事的鑫苑服務前任行政總裁、前任首席财務官等多人離職,鑫苑服務獲得賠償4.3億元,目前也已悉數結清。

此次復牌意味着鑫苑服務優化了内部治理結構以及進一步擺脫了地産關聯方的不利影響,但停牌太久的負面影響也有所顯現,復牌後該股一度暴跌47%,報0.44港元,總市值為2.5億港元。

随着鑫苑服務的復牌,目前處于停牌中的港股物企只剩下3家。觀點指數認為,物管行業風險出清已經接近尾聲,行業市場規模大、業務模式清晰、現金流穩健、抗周期性等優勢将再次凸顯。

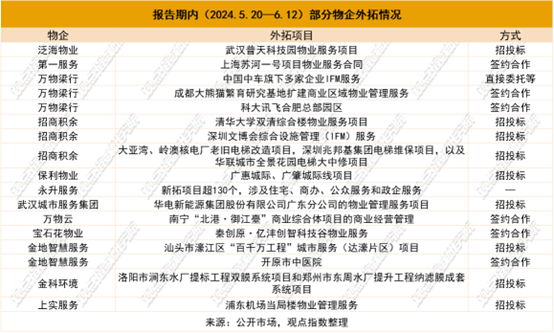

斬獲頗豐,物企發力商企和公共服務

第三方外拓方面,期内延續了上個報告期的基本态勢,均較為緩和。從企業方面來看,萬物梁行、招商積余、金地智慧服務及保利物業均有不同程度的收獲。其中金地智慧服務更是年初至今以來首次公布拓展成果。從拓展方式來看,招投標以及市場化合作仍舊扮演主流角色。同時,業态方面也涉及較廣,包括了商辦,住宅、醫院、産業園、學校以及城軌等。

其中,萬物梁行在商企服務領域斬獲頗豐,先是在5月23日表示自今年1月起,已經先後獲中國中車旗下的長沙中車智馭新能源汽車有限公司、常德中車新能源汽車有限公司、中車時代電動汽車股份有限公司委任,提供綜合設施管理服務。而後于6月6日表示,正式進駐科大訊飛合肥總部園區,為其總部大樓以及訊飛小鎮提供物業及綜合設施管理服務,這也是繼北京科大訊飛總部、天津訊飛智匯谷、西安科大訊飛絲路中心之後,萬物梁行再次牽手科大訊飛。

根據官微,萬物梁行南京區域業務覆蓋南京、徐州、揚州等蘇北地區,以及安徽省全域,總服務項目約150個,服務面積約900萬平方米。其廣州區域業務聚焦廣州、長沙、南甯、海口、東莞等十余座城市,截至2024年4月,在管項目超340個。

從年報數據來看,萬物梁行在商企市場中有突出的品牌優勢及拓展能力。

數據顯示,萬物雲商企和城市空間綜合服務項下的物業和設施管理服務2023年的收入同比增長10%至82.99億元,占總收入的25%;截至2023年末,在管物業和設施管理服務項目數量為2241個,較去年同期增加412個,其中商企物業服務項目(PM)793個,較去年同期增加46個;綜合設施管理服務項目(FM)1448個,較去年同期增加366個。

作為對比,商企服務龍頭招商積余2023年度專業增值服務收入為20.6億元,占物管業務收入的比重為13.96% ;卓越商企服務的商務物業收入為21.72億元,占總收入39.27億元的比例為55.3%。

此外,保利物業持續推進“大物業生态平台首席運營商”的企業願景,于5月30日官微宣布正式進駐不久前全線貫通的廣惠城際、廣肇城際線項目,這是該公司繼廣清城際、廣州東環城際沿線主要車站後,在粵港澳大灣區軌道交通領域再拓公共服務項目。

據悉,作為保利物業聚焦的重點業态之一,軌道交通截至2023年底的在管服務合同超60個,服務了包含北京、上海、廣州、杭州、合肥、鄭州、西安、長沙等一二線城市的軌道線路超25條,服務内容覆蓋了軌道交通繫統的機電工程維保、保潔、綠化、會務、餐飲、公寓管理等綜合管理。

觀點指數獲悉,保利物業針對公共及其他物業打造了“保利公共服務”品牌,涵蓋城鎮景區、高校及教研物業、軌道及交通物業、醫院物業、政府辦公樓、城市公共設施等多種細分業态。

2023年度該公司新簽約公共及其他物業項目的單年合同金額為15.06億元,同比增長36.7%,在新簽約第三方項目單年合同額中的占比達到約54.3%,形成市場拓展的重要業績貢獻。同時,該公司2023年源自公共及其他物業的收入26.18億元,占物業管理服務總收入的比重為約25.8%。

撰文:蘭英傑

審校:陳朗洲