二季度内,已上市的5只保租房REITs中,華夏北京保障房REIT、紅土創新深圳安居REIT、華夏華潤有巢REIT三只保租房REITs陸續發布擴募啟動公告。(報告期:2023.03.18-2023.06.19)

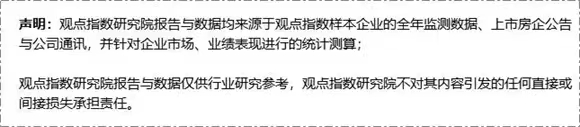

觀點指數 消費類REITs駛入發行“快車道”,倉儲物流類全力加速中 期内,共有1只REIT成功上市發行,為中金印力消費REIT,這也是繼2024年一季度上市了三只消費基礎設施REITs後的又一單消費基礎設施REIT。此外,目前共有3只REITs狀态更新為注冊生效,分别為易方達廣州開發區高新産業園REIT、華夏深國際倉儲物流REIT、華泰紫金寶灣物流倉儲REIT。

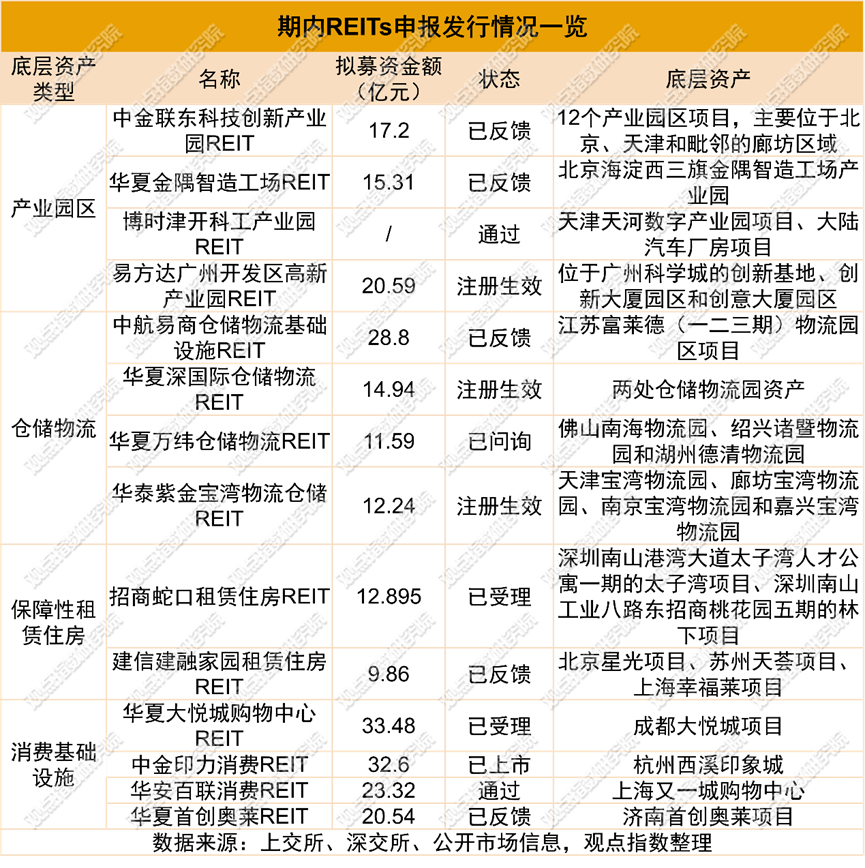

市場呈橫盤調整趨勢,保租房類集體擴募申報 報告期内,中證指數(收盤)的變動幅度相比上一季度來說較小,其中4月、5月指數的月漲跌幅分别為1.15%、-1.18%,而此前2月指數的月漲幅為12.27%,且自5月以來,REITs市場進入橫盤調整,指數下跌1.03%。而二季度内,已上市的5只保租房REITs中的華夏北京保障房REIT、紅土創新深圳安居REIT、華夏華潤有巢REIT三只保租房REITs也陸續發布擴募啟動公告。

資管機構重倉商業地産,海外與國内投資各有側重 期内,共錄得14起收並購事件,其中商業地産類共10起,標的資産主要為酒店、辦公樓、度假村、學生公寓。就近幾年海外的地産交易來講,學生公寓資産是資管機構大力押注的闆塊。但在國内,資管機構在學生公寓上的投資則較為少見。

光大嘉寶獲财務資助,凱德投資成功發行首筆熊貓債 報告期内,共錄得12起融資事件,已披露金額達464.13億元,融資總額較上一季度有所減少。4月2日,光大嘉寶發布公告

表示上海安瑰向其提供總額不超過4.1億元的借款,這也是觀點指數統計中較為少見的融資方式。期内,新加坡凱德投資旗下的子公司在中國成功發行了首單10億元人民币的可持續發展挂鈎熊貓債,這也是新加坡企業首次發行熊貓債。

消費類REITs駛入 發行“快車道”,倉儲物流類全力加速中

期内,共有1只REIT成功上市發行,為中金印力消費REIT,這也是繼2024年一季度上市了三只消費基礎設施REITs後的又一單消費基礎設施REIT。

具體來說,中金印力消費REIT的發行規模為32.6億元人民币,募集資金主要用于歸還22.3億元的項目負債,並計劃保留4億至5億元用于未來的持續發展。

據其募集說明書披露,本次募集資金拟新投資項目包括上海虹橋前灣印象城 MEGA、天津和平印象城、杭州奧體印象城、杭州市余杭區 BY 項目及嘉興市秀洲區 XH 項目。

觀點指數了解到,最後的兩個項目是印力的新拟建項目,若這兩個項目的投資因客觀原因不及預期,原始權益人将會調整該部分資金投資靈活用于其余三個項目中。

此外,這筆REIT的上市也吸引了多家國内金融機構的參與,包括深圳地鐵集團、國壽投資控股有限公司、中信證券股份有限公司等。深圳地鐵集團作為初始戰略投資人,認購了29.75%的份額,投資金額為9.7億元,該筆投資創下了國内國資體繫對消費類REITs的最大單筆投資紀錄。

據觀點指數統計,目前共有3只REITs狀态更新為注冊生效,分别為易方達廣州開發區高新産業園REIT、華夏深國際倉儲物流REIT、華泰紫金寶灣物流倉儲REIT。

其中,易方達廣州開發區高新産業園REIT是于4月3日正式獲批,也是廣州市獲批的首單園區基礎設施REITs項目,易方達廣州開發區高新産業園REIT的底層資産包括創新基地、創新大廈園區和創意大廈園區,均位于廣州開發區科學城核心區域,總面積約27萬平方米。

就廣州市而言,5月31日,其發布了“1+3”政策,其中“1”是《廣州市關于優化空間載體支撐制造業高質量發展的實施意見》,《實施意見》包括“總體要求”“主要任務”“保障措施”3大部分23項内容;“3”為3個“若幹措施”,分别為《關于推動工業用地高效利用的若幹措施》《關于支持工業廠房建設的若幹措施》《關于加快工業園區高質量發展的若幹措施》,共21條具體舉措。

而政策中就提及支持産業園區開展REITs試點,對成功發行基礎設施REITs産品的原始權益人發放一次性激勵補貼,單個企業補貼最高不超過500萬元。于此,易方達廣州開發區高新産業園REIT在成功發行後也可直接享受政策的激勵性補貼。

而華夏深國際倉儲物流REIT是2024年首單倉儲物流公募REIT,其底層資産包括兩個高標倉項目,這兩個項目是深國際物流港杭州(一期)和深國際物流港貴州·龍里,合計産權建築面積35.5萬平方米,總估值14.88億元。

值得注意的是,期内華泰紫金寶灣物流倉儲REIT針對深交所的受理意見删除了廊坊寶灣物流園項目,且發行的底層資産總體估值從原來的13.12億元下調至12.26億元,下調幅度為6.55%。

華泰紫金寶灣物流REIT項目的反饋回復稿表示,删除的原因是截至2024年2月29日,因廊坊市高標倉新增供應較多,當地倉儲物流市場出現較大波動,整體空置率大幅上升、去化壓力較大,出租率和租金水平有所下降,且預計市場下行趨勢短期難以逆轉。

市場呈橫盤調整趨勢,保租房類集體擴募申報

報告期内,中證指數(收盤)的變動幅度相比上一季度而言較小,其中4月、5月指數的月漲跌幅分别為1.15%、-1.18%,而此前2月指數的月漲幅為12.27%,且自5月以來,REITs市場進入橫盤調整階段,指數下跌1.03%。

數據來源:WIND,觀點指數整理

數據來源:WIND,觀點指數整理

從單個公募REITs的市場表現來看,報告期内多只REITs價格實現上漲。

其中,中金廈門安居REIT區間漲跌幅最高,為10.25%,收盤價也從3月18日的2.687元持續上漲至6月17日的2.961元。而東吳蘇園産業REIT、華夏基金華潤有巢REIT、嘉實物美消費REIT的區間漲跌幅分别為9.16%、7.97%、6.91%。

其次,區間漲跌幅為負的REITs有博時蛇口産園REIT、中金印力消費REIT、嘉實京東倉儲基礎設施REIT,幅度分别為-1.2%、-1.75%和-2.65%。

就期内整體REITs市場的表現趨勢而言,不同闆塊的行情出現分化,産業園區、保租房闆塊表現較好,而倉儲物流闆塊由于部分區域供需結構承壓,表現並不突出。

目前據觀點指數統計,僅有産業園區和倉儲物流類的四只公募REITs完成擴募程序並在交易所中上市,這四只REITs分别為華安張江産業園REIT、博時招商蛇口産業園REIT、中金普洛斯REIT及紅土創新鹽田港REIT。

而報告期内,已上市的5只保租房REITs中的華夏北京保障房REIT、紅土創新深圳安居REIT、華夏華潤有巢REIT三只保租房REITs陸續發布擴募啟動公告。

5月23日,紅土創新鹽田港REIT發布擴募公告表示,拟購入基礎設施項目暫定為北京市房山區朗悅嘉園項目、通州區光機電項目、大興區盛悅家園項目、海澱區溫泉凱盛家園項目。

5月30日,華夏華潤有巢REIT表示此次拟購入基礎設施項目暫定為上海市的保障性租賃住房項目。

6月1日,紅土創新深圳安居REIT則表示認購深創投-深圳安居保障性租賃住房 2号資産支持專項計劃,並最終投資于紅土創新深圳安居REIT承福苑項目、南馨苑項目和空港花園項目三個保障性租賃住房項目。

資管機構重倉商業地産,海外與國内投資各有側重

期内,共錄得14起收並購事件,其中商業地産類事件共10起,標的資産主要為酒店、辦公樓、度假村、學生公寓。

而黑石是二季度發起收並購事件的主力軍,其出售或收購多項商業地産。

4月12日,黑石集團表示已達成最終協議,将以約100億美元的價格收購美國公寓業主公司的AIR Communities。

據了解,AIR Communities原名為Apartment Income REIT,專注于美國高品質租賃住房社區。該公司的投資組合包括分布在美國10個州和哥倫比亞特區的76個社區,總計約2.7萬套公寓住宅。

而據黑石集團CEO Jon Gray表示,美國房地産市場估值已觸底,未來黑石也在調整全球資産配置,計劃出售旗下靈活辦公空間提供商The Office Group,以優化投資組合。

4月26日,KKR宣布以16.4億美元收購Blackstone房地産投資信托基金(BREIT)旗下的學生宿舍物業組合。此次交易涉及約1萬個宿位,分布在美國10個州的19個物業中。

而這項資産是BRIET于2018年通過與Greystar Real Estate Partners的合資企業購買的,且KKR将主要通過KKR Real Estate Partners Americas III基金收購這項學生公寓組合,並将通過University Partners來管理上述物業。

就近幾年海外的地産交易來講,學生公寓資産是資管機構大力押注的闆塊。如在2022年黑石就以128億美元全現金收購美國校園社區公司(American Campus),這項交易也是黑石BREIT最大的學生住房交易。

相比其他波動較大的資産,學生公寓的抗風險性較強,主要是因為新的學生住房建設相對較少,且目前較多的歐美大學都存在着住房供應短缺的問題,這也推高了校園附近租賃住房的租金。

戴德梁行數據顯示,英國學生公寓租金在2023-2024學年上漲了8.02%,而床位供應年增長率僅為1%,這也顯示該領域存在供需缺口和投資潛力。此外,英國資産規模最大的學生公寓運營商Unite集團表示,截止至2023年12月31日,今年秋季開學的2024/25學年的學生公寓,已經有創紀錄的逾71%被提前預訂,這也意味着下學年的公寓供應将更加短缺。

在中國國内,資管機構同樣專注于商業地産領域,但在學生公寓投資上則較為少見。4月25日,鐵獅門發布消息表示收購鵬欣集團位于上海五角場核心區20層高的酒店項目,並計劃将原酒店改造成約300個單元的全新長租公寓。

觀點指數了解到,該棟物業總面積達34279平方米。其中2層至20層的公寓部分将通過深度改造,提供單間、一居和兩居室在内不同房型的租賃單元,並配備升級的浴室和全新廚房,計劃于2025年二季度完成項目改建並正式運營,且該項目将聘用新加坡服務式公寓運營商輝盛國際提供運營服務。

6月7日,遠洋集團發布公告表示,拟将所持的北京頤堤港二期項目全部股權出售予大股東中國人壽以及合作方太古地産。這個項目是遠洋與太古于2020年獲取的項目,且分别持有頤堤港二期項目64.79%及35%的權益,此次出售也是遠洋将其64.79%的股權進行轉讓,交易總作價為40億元。

據遠洋集團披露,此次出售是由于受到房地産市場下行的影響,集團面臨重大流動性壓力,難以通過慣常渠道取得融資,且目前頤堤港二期正在建造中,此前已向二期項目投入63億元,項目預計将于2025-2026年完成,因此短期内不會為其帶來現金回報。

光大嘉寶獲财務資助,凱德投資成功發行首筆熊貓債

報告期内,共錄得12起融資事件,已披露金額達464.13億元,融資總額較上一季度有所減少。

融資類型涉及ABS、銀團貸款、财務資助及債券等,資金的投向主要為償還借款、項目的運營投資,但與以往不同,這個季度的融資還涵蓋了此前較為少見的财務資助。

4月2日,光大嘉寶發布關于接受财務資助暨構成關聯交易的進展公告。根據該合同的約定,上海安瑰向光大嘉寶提供總額不超過4.1億元借款(實際借款金額以銀行劃付憑證記載為準),借款期限為自借款發放之日起至2024年12月31日,借款的年利率為6.5%。

此外,中國金茂與新鴻基地産在二季度内分别獲得了230億港元、40億港元的銀團貸款。據新鴻基地産披露,部分款項用作債項再融資,其余則作日常營運資金,而據市場消息稱中國金茂的這筆銀團貸款将用于償還于6月21日到期的2.5億美元債。

值得注意的是,3月20日,新加坡凱德投資旗下的子公司在中國成功發行了首單10億元人民币的可持續發展挂鈎熊貓債。這是新加坡企業首次發行的熊貓債,期限為三年,票面年固定利率3.5%,認購倍數達到1.65倍。

熊貓債是指境外機構在中國境内發行的以人民币計價的債券,並在中國銀行間市場交易商協會注冊。凱德方面也表示此次發行使公司能夠獲得低成本的資金,並将籌集的資金用于償還旗下子公司的現有借款。

這筆熊貓債的發行不僅標志着新加坡企業在中國債券市場邁出了新的一步,也顯示出國際投資者對于中國資本市場的認可。

撰文:吳丹怡

審校:陳朗洲