當下的商業市場環境使得項目要創造更高的業績面臨挑戰,也對企業的運營能力提出更高的要求。

觀點指數 2003 年起,博鰲風尚盛典已然 22 年。觀點指數研究院繼續對全産業鍊進行綜合研究與分析,于 2024 博鰲全體大會現場發布《觀點指數 • 2024中國房地産全産業鍊發展白皮書》暨《影響力指數 • 2024 博鰲風尚表現報告》。以下為報告節選:

新的一年,商業地産市場仍在持續修復中,消費發展面臨一定壓力,企業和項目的挑戰未止。

企業層面,受困于市場需求放緩,以零售商業業務為主的企業,2023年的業績增長優勢並未延續到2024年,收入出現下滑。

此外,在租金下行、消費市場疲軟等影響下,不同能級項目的收入、銷售額及出租率等也均面臨較大考驗。

品牌引入上,無論是高端亦是中端項目,均以零售和餐飲為主。不過随着消費需求的變化,樣本項目在鞏固現有優勢的前提下,均進行了創新嘗試,如為增強差異化競争力引入小衆熱門品牌等。

重點品牌表現上,零售業态下的細分品類正面臨不同的市場競争,但以業績增長為導向的改變勢在必行;餐飲業态價格戰仍在持續,下沉市場更是成為諸多品牌的必争之地。

消費市場疲軟下,樣本企業業績由升轉跌

當前,商業地産企業緊抓消費恢復契機,但市場的疲軟還是給企業發展帶來了較大的挑戰。

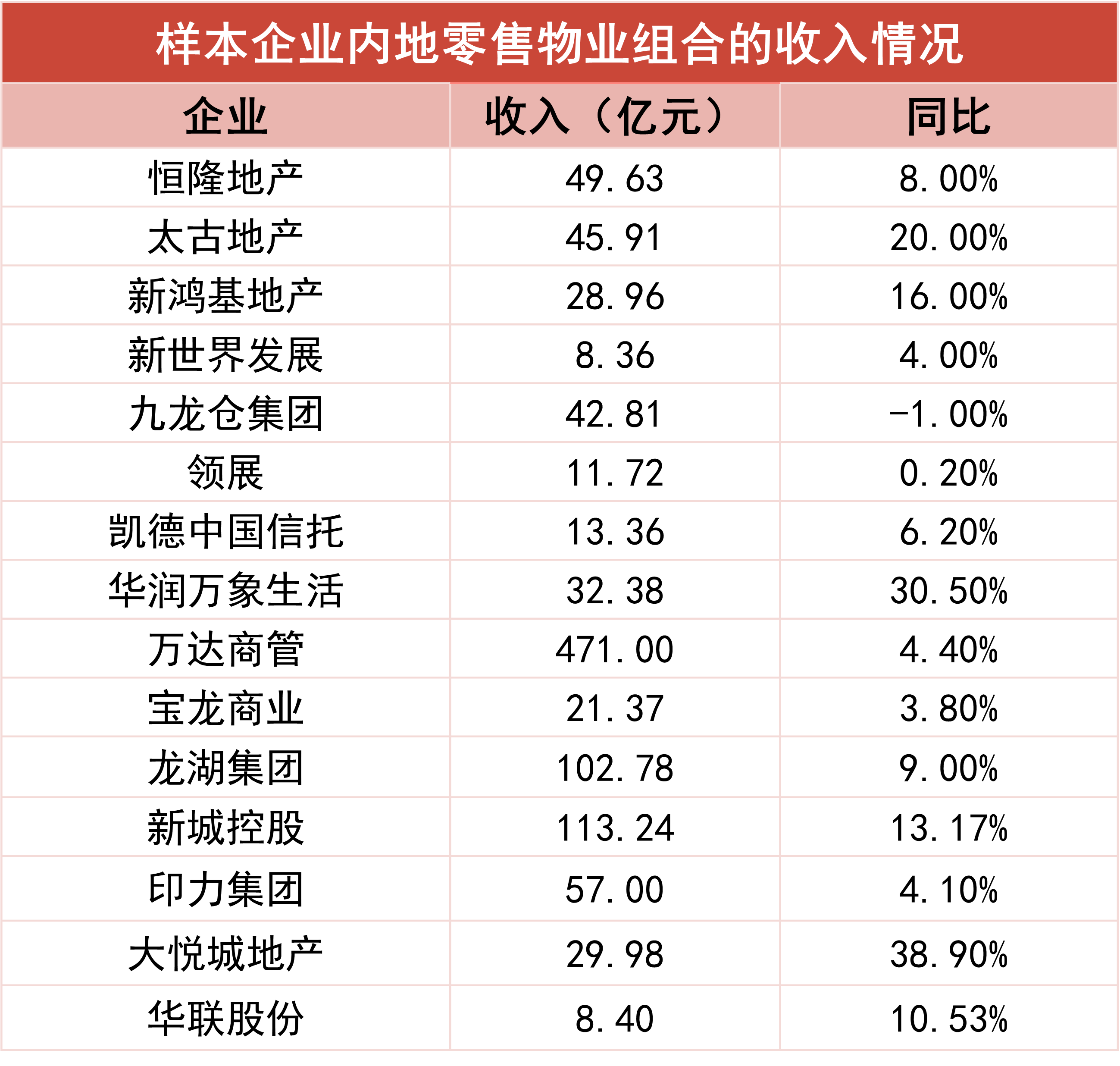

從觀點指數選取的15家代表性樣本來看,大部分企業2023年零售物業均實現了營收的同比增長。

數據來源:企業公告,觀點指數整理

備注:統計時間:1、新世界、新鴻基财報期為2023年6月至2023年12月;

2、領展财報期為2023年3月-2024年3月;

3、其余無特殊備注企業均為2023全年;

統計口徑:1、新鴻基、新世界、九龍倉為内地投資物業收入,領展為内地零售、辦公樓及物流收入;

2、華潤萬象生活、寶龍商業收入為管理零售物業組合帶來的輕資産收入(包括運營、管理、分租收入等)

3、其余企業均為零售物業組合帶來的收入(除租金外、部分企業包含管理費收入等)

但這種趨勢在2024年並未得到延續。以九龍倉集團為例,其2024上半年内地投資物業整體收入下跌4%至港币23.26億元,營業盈利下跌6%至港币15.51億元。

觀點指數認為,這與2024年以來面臨的市場環境有關。實際上,經歷2023年上半年的強勁反彈後,市場動力轉弱,市況放緩至2024年仍未見起色。

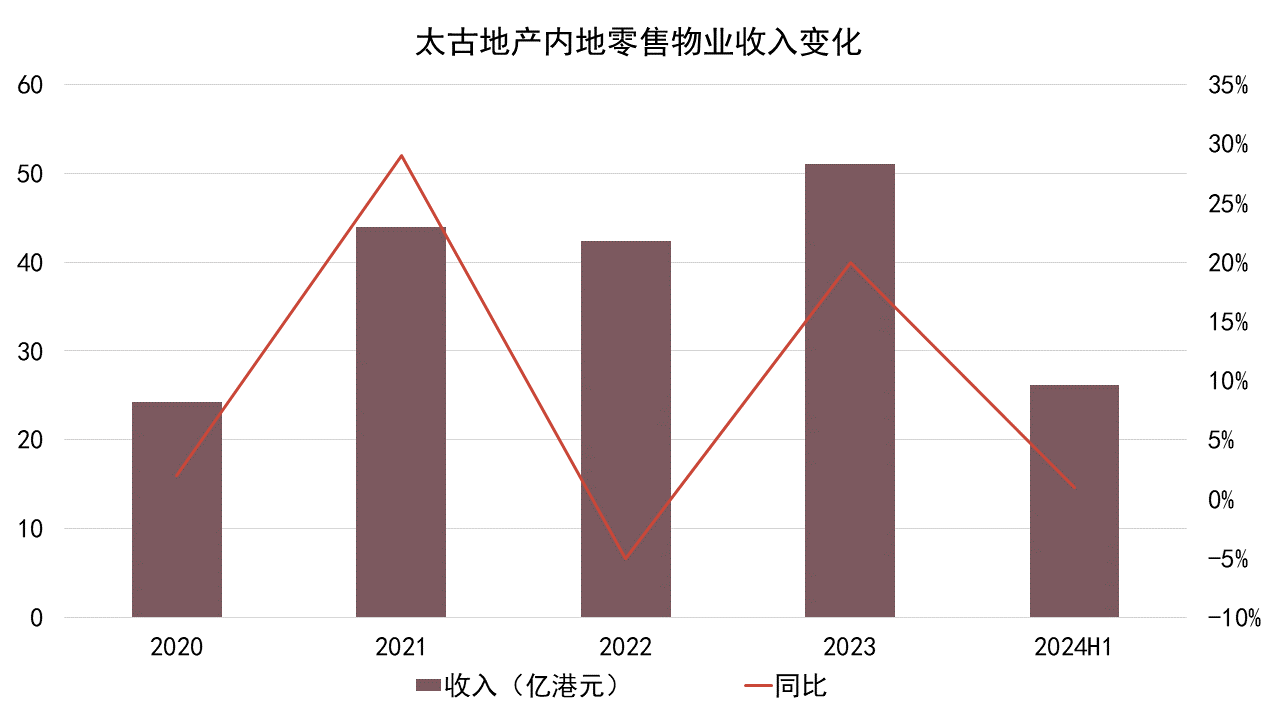

這點在太古地産的業績上也有所體現,不同于2023年内地零售物業組合收入實現20%增長的突出表現,其2024上半年内地零售物業的應占租金收入總額為港币26.15億元,僅上升1%。

數據來源:企業公告,觀點指數整理

回顧近五年來的表現,可以發現,大部分時間太古零售物業收入都能維持較快的增速,但今年的增速遠不如以往,也說明了内地商業市場目前正面臨較大的挑戰。

不過長期來看,這類以高端商業運營為主的企業有較大的優勢。如恒隆内地商場上半年收入同樣有所下降,但項目整體出租率持續上升,租戶對其零售物業在各地的市場領導地位具備信心。

對此,恒隆方面也表示将持續優化租戶組合,推動以客為尊的推廣方針和舉辦相關活動,為業務注入增長動力。

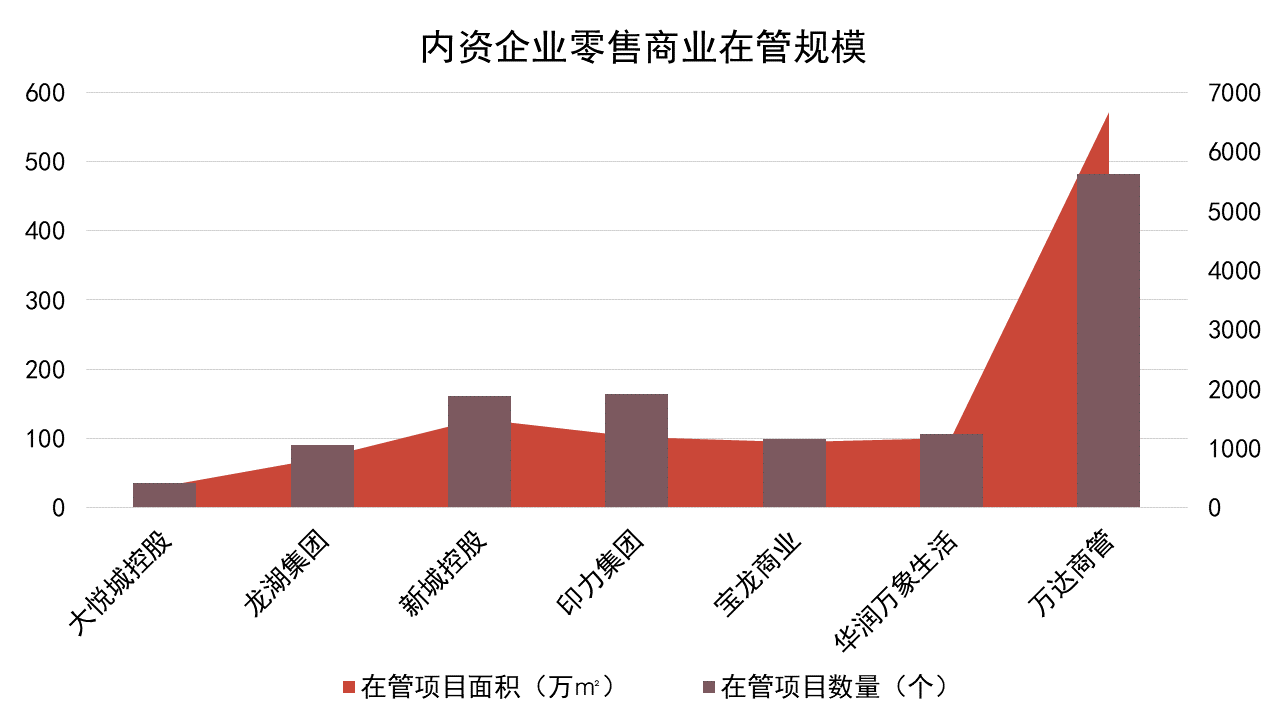

在管規模方面,購物中心依然是商業地産企業目前發展零售業務的的首選。

數據來源:企業公告、公開資料,觀點指數不完全整理

(備注:時間截止2024上半年,部分數據或與實際情況有出入)

内資企業方面,以輕資産輸出為主、實行輕重並舉策略的企業具備規模優勢,目前萬達商管、華潤萬象生活、新城控股等整體規模靠前,且項目數量均已破百,在管面積均處于千萬級。

而目前這個隊伍将繼續擴大。2024全年龍湖計劃開業14座商場,屆時運營商場數量将達到102座,有望成為繼萬達、新城、華潤等之後又一家擁有超百個MALL的企業,規模效應相信也會進一步凸顯。

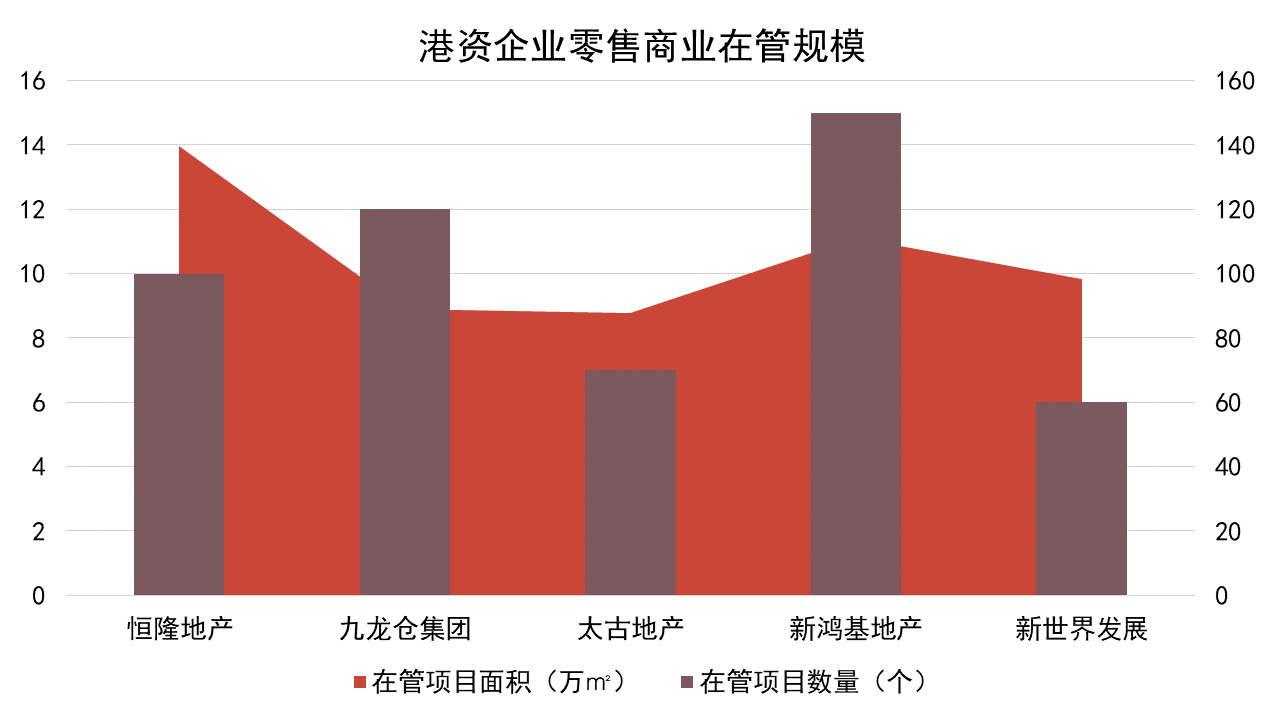

數據來源:企業公告、公開資料,觀點指數整理

(備注:時間截止2024上半年,部分數據或與實際情況有所出入)

港資企業方面,大部分擅長精細化運營,主要采取高質量發展模式,並不以規模取勝。據觀點指數統計,大部分港資企業在内地發展的商業項目數量不多,最多的也僅運營數十個。

其中較為積極的是太古,其一邊增強現有項目競争力,一邊從合作方手中收購優質項目股權。2024以來,太古從遠洋手中獲取部分項目股權,持股比例進一步提高,如北京頤堤港二期項目的相關股權。

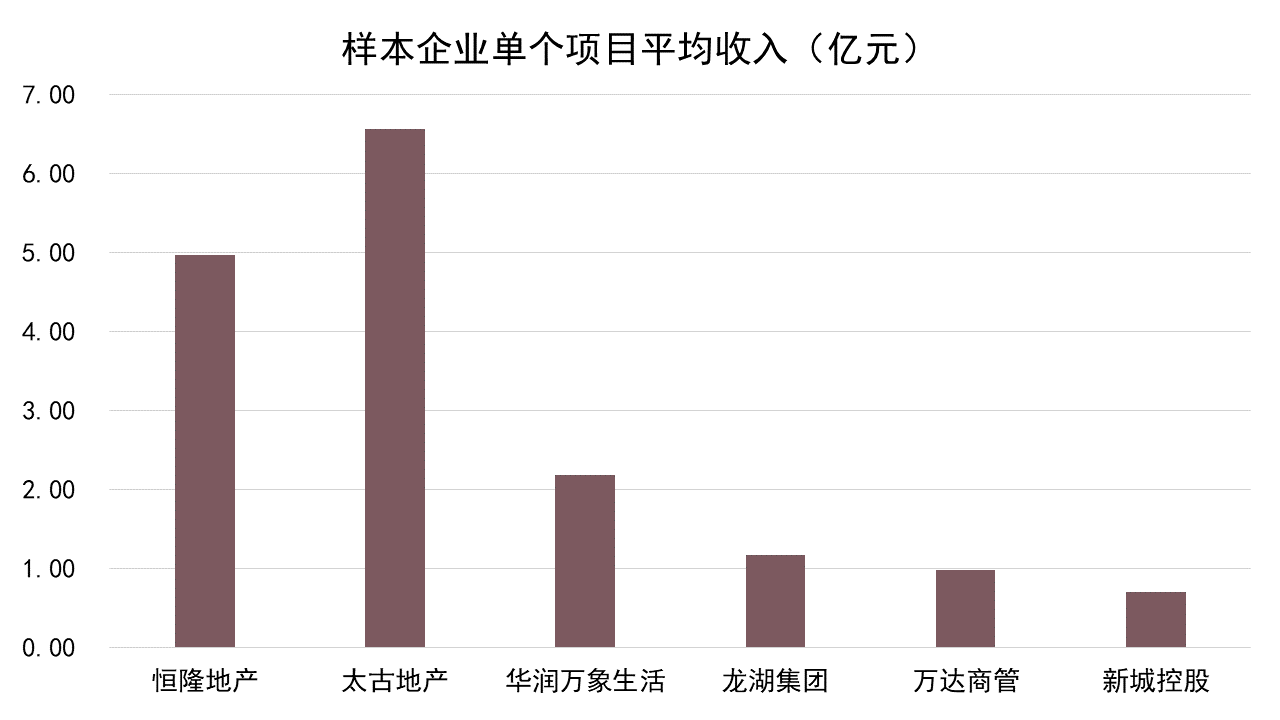

數據來源:觀點指數整理

若從運營項目所能創造的租金收入來看,港資企業遙遙領先。太古、恒隆等為代表的企業以較少的項目數量創造了可觀的收入,共同點在于大量物業分布于上海、廣州等商業發達城市,項目定位高端並運營得當,整體租金水平較高。

部分内資企業也有較好的表現,華潤萬象生活實現了在重奢、中高端、非標項目領域的規模化布局。從運營質量來看,華潤萬象生活作為商管平台的能力可圈可點。

觀點指數認為,華潤在高端項目運營方面較其他内資企業有優勢,目前國内的高端運營商基本為港資企業,内資企業較少,華潤是較為突出的存在。

2024全年,華潤萬象生活将開出16座商業項目,其中6座萬象城,7座萬象匯,3座城市更新場。觀點指數認為,憑借長久積累的商業運營能力和品牌資源,上述項目有望在競争中突圍,但同樣需要面對市場的考驗。

大衆消費動力有限,項目業績增長難度增大

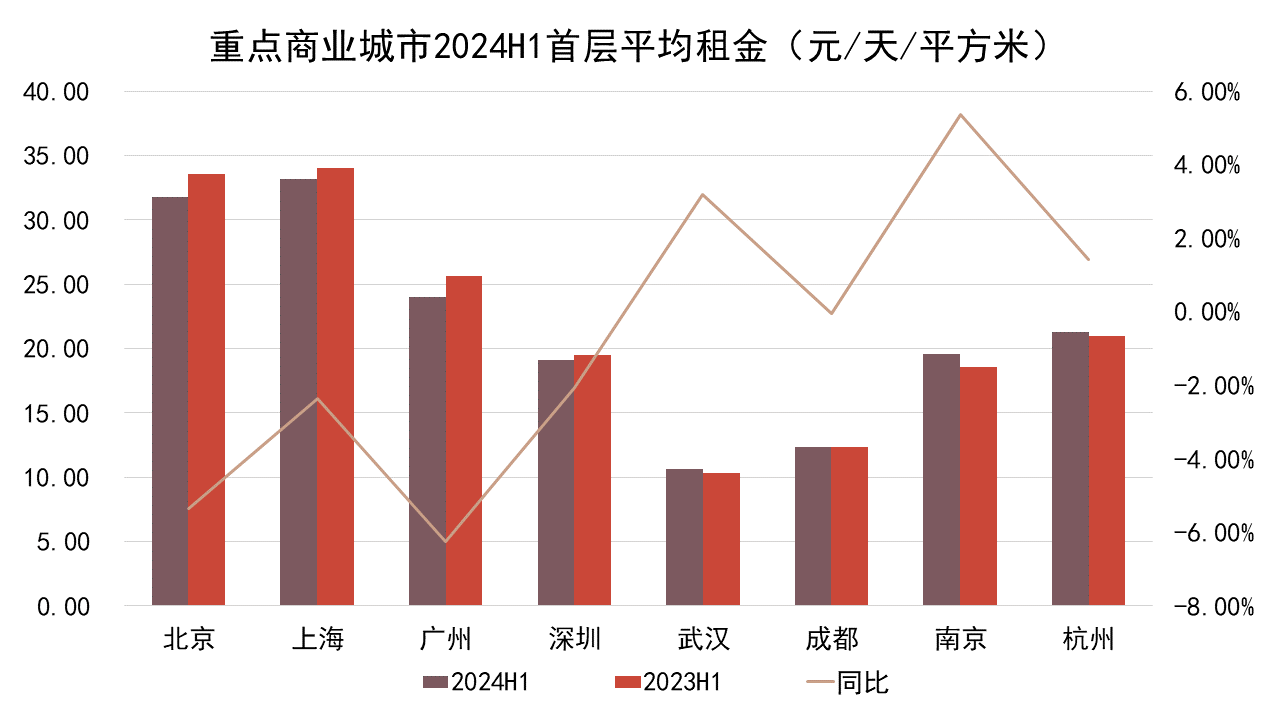

經濟增速放緩下,大衆消費動力增長有限,消費品牌在開店拓展上也表現得更為審慎,重點商業城市的零售商業租金面臨一定的下行挑戰。

相關數據顯示,2024上半年一線商業城市的零售物業首層租金均有不同程度的下滑,而二線城市雖有增長,但幅度不大。

數據來源:世邦魏理仕,觀點指數整理

一線城市中,廣州和北京下降幅度較大,分别錄得24元/天/平方米和31.8元/天/平方米,較2023年同期下滑6.25%和5.36%;而其余的上海、深圳則分别錄得33.2元/天/平方米和19.1元/天/平方米,同比下滑2.35%和2.05%。

二線城市方面,大部分首層平均租金有一定程度上升,但幅度不大。如南京、杭州及武漢分别錄得19.60元/天/平方米 、21.30 元/天/平方米及10.63元/天/平方米,上升幅度分别為1.43%、5.38%和3.20%。

同時,部分城市出現下滑,如成都2024上半年的首層平均租金水平為12.34元/天/平方米,與2023年同期相比微跌0.05%。

據觀點指數了解,租金水平下滑背後,除了有新增供應給市場帶來的沖擊外,消費品牌的租賃需求放緩也是重要原因。

當前知名零售商以提升單店業績為主要目標,對選址的要求提高,且租金成本控制嚴格,承租能力有所下降,部分項目或将面臨空置面積的去化問題。

而在此背景下,出租率穩定、客群品質較高的零售項目對消費品牌的吸引力強,去化壓力相對小。

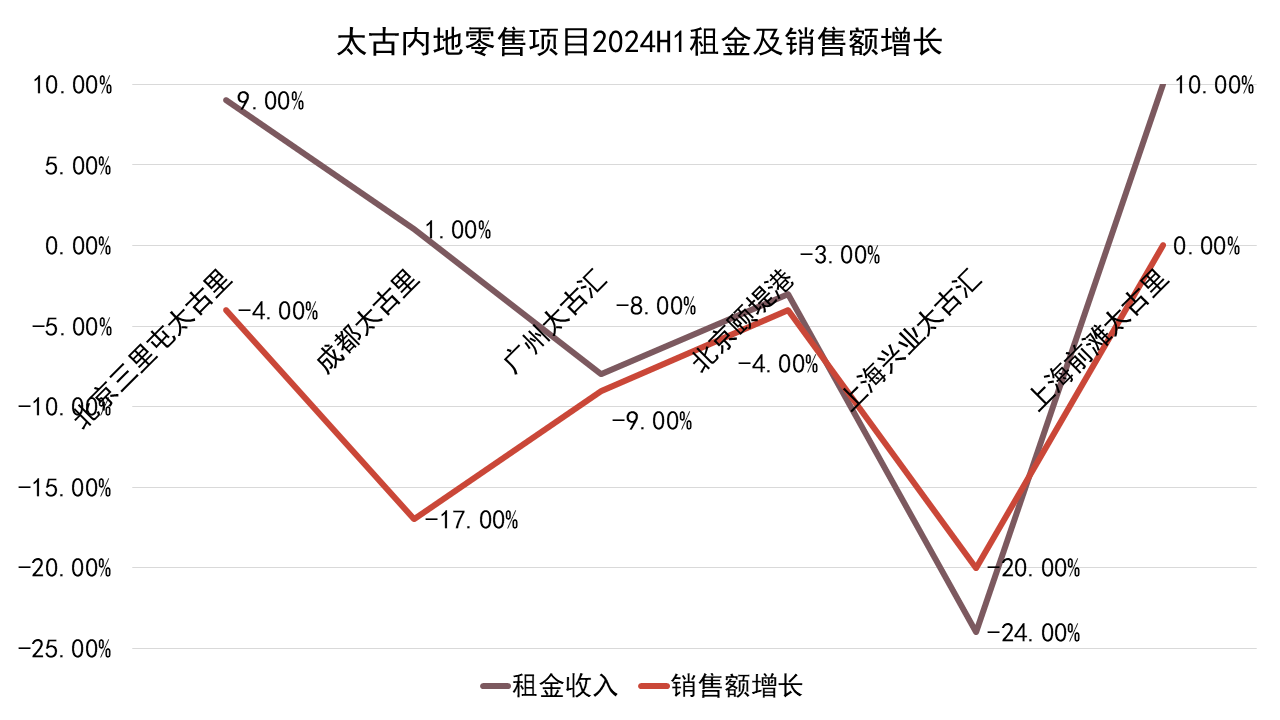

在市場表現較為疲軟之際,項目創收也面臨諸多挑戰。高端商業方面,不少項目出現收入和銷售額同比增長不如預期的現象。

太古地産發布的2024H1業績顯示,由于不同國家對中國内地提供免簽證政策以及個别外币貶值,出境旅遊上升以及2023年的高基數效應等因素,2024年上半年中國内地的零售銷售額下跌。

數據來源:企業公告,觀點指數整理

其中北京三里屯太古里、成都太古里、廣州太古匯、北京頤堤港和上海興業太古匯2024上半年的零售銷售額較2023年同期分别下跌4%、17%、9%、4%及20%,上海前灘太古里則保持不變。

租金增長方面,廣州太古匯、上海興業太古匯、北京頤堤港出現下滑,分别錄得8%、24%、3%的跌幅;其余的北京三里屯太古里、成都太古里、前灘太古里租金則保持了增長,分别增長9%、1%、10%。

結合具體項目情況來看,租金下滑的項目均受到高端消費放緩、出境旅客增加等因素影響。

但個别項目同時也受到改造工程影響,如上海興業太古匯為改善租戶組合進行了大型結構和改造工程,裝修期間的空鋪、圍擋會對商場的營業效率和消費者的購物體驗造成一定影響,相關銷售額也受到沖擊。

租金增長的項目,則主要得益于高端化調整及出租率的上升。如三里屯太古里因品牌定位成功升級、新旗艦店開業等因素人流強勁,租金錄得上升;而上海前灘太古里租金收入總額則因租用率上升而穩步增長。

觀點指數認為,在市場環境愈發嚴峻之際,上述高端商業項目後續的業績增長将面臨更大挑戰。除高端消費外流外,2024年多個奢侈品牌收入均出現放緩或下跌,而高端商業項目以奢侈品牌為重,銷售額難免受波及。

值得注意的是,城市高端商業市場競争加劇,也帶來進一步挑戰。如成都太古里雖然是成都的地標性商業項目,有着較強的商業競争力和穩定客群。但,定位同樣是高端的成都SKP等新興商業項目的崛起,仍給其造成分流。

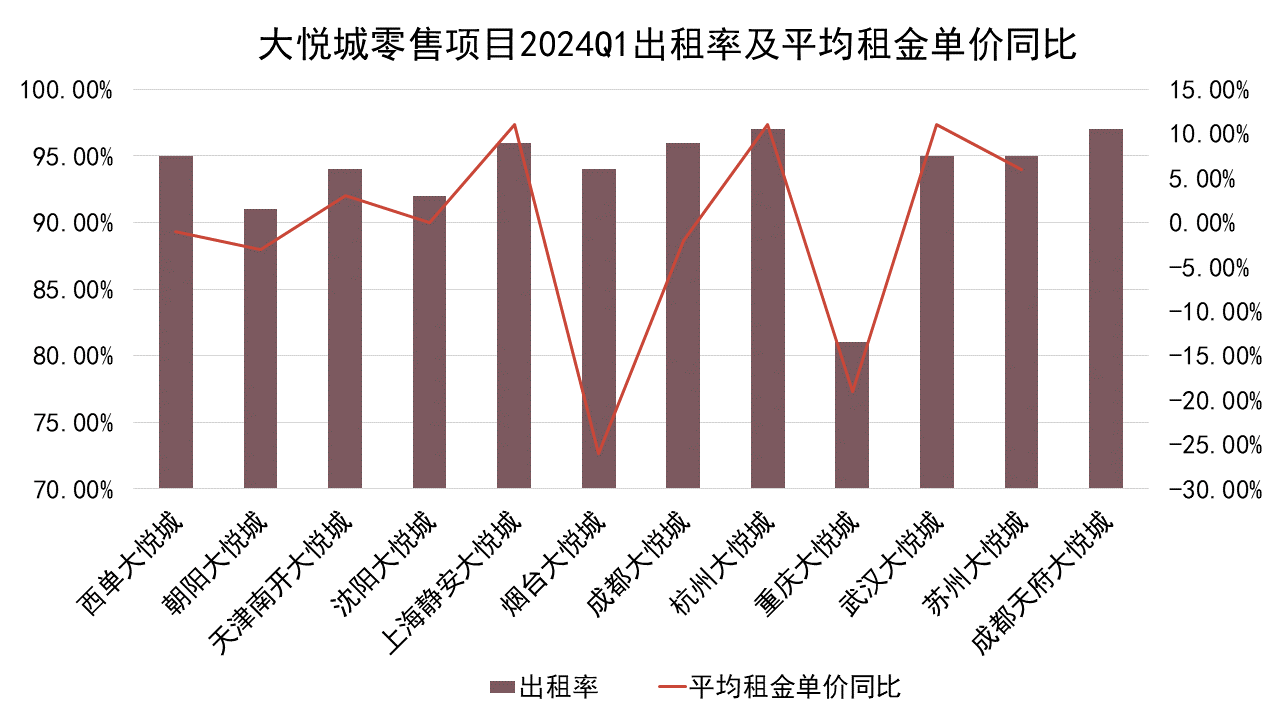

此外,租金單價下降的情況也在發生,中端項目尤甚。大悅城一季度數據顯示,旗下部分零售商業項目出租率、平均租金單價出現下滑。

數據來源:企業公告,觀點指數整理

出租率方面,2024年一季度大悅城地産旗下的自持零售物業總體出租率較高,北京西單大悅城、成都大悅城、杭州大悅城的出租率均在95%以上。

而另一王牌項目朝陽大悅城的出租率錄得91%,與2023年同期相比下降7個百分點。當前品牌租戶入駐商場較為謹慎,有一定的退租壓力存在。

平均租金單價方面,大悅城地産在營的12個大悅城項目中,除了于2023年末才開業的成都天府大悅城外,剩余11個項目中有5個的平均租金單價同比回調,包括王牌項目朝陽大悅城和西單大悅城。

觀點指數認為,當下的商業市場環境使得項目要創造更高的業績面臨挑戰,也對企業的運營能力提出更高的要求。

不同定位下招商差異明顯,調改優化成項目運營重點

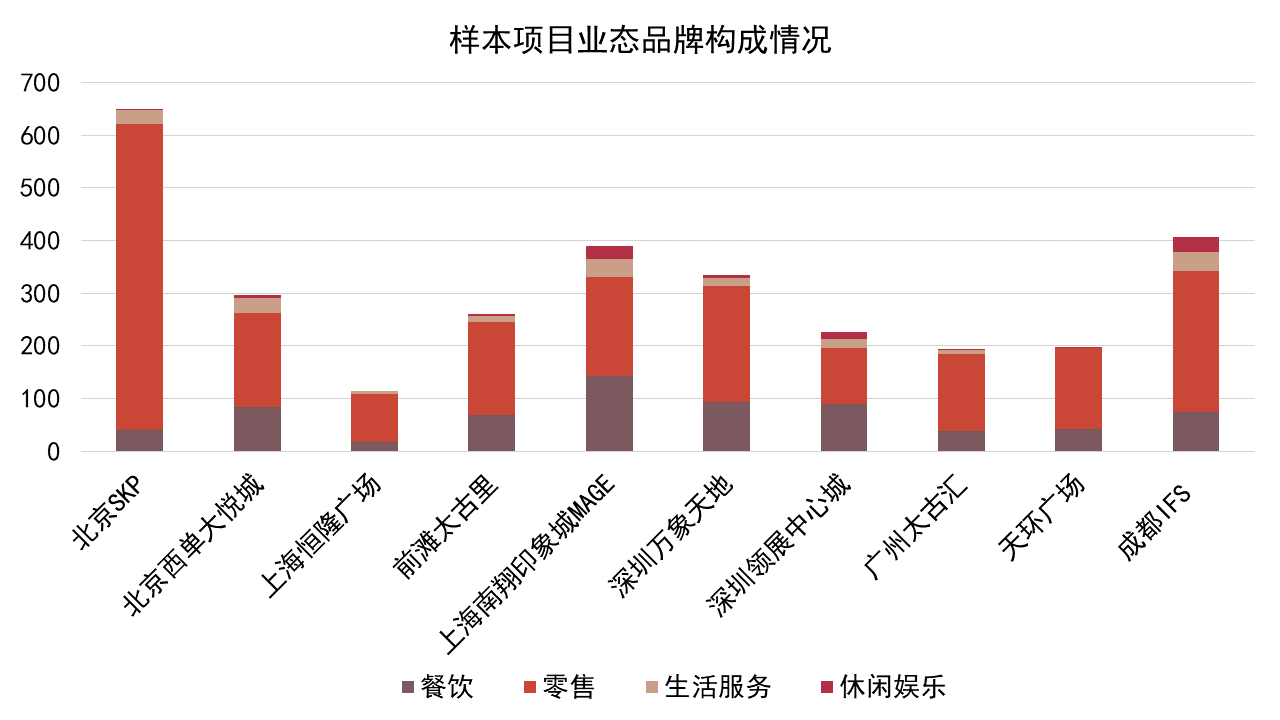

商場中琳琅滿目的品牌,給消費者帶來了豐富的購物體驗。而基于不同的定位、目標客群等因素,項目在品牌組合上呈現出不同的招商特點。

觀點指數選取10個位于核心一二線城市的樣本項目,可以看到租戶類型主要分為零售、餐飲、休閑娛樂及生活服務四大類。

運營策略上,大部分項目在鞏固現有品牌優勢特點的同時,會着力挖掘新的增長動力,如煥新奢侈品組合門店、引入潮奢抓住年輕客群、發掘細分小衆品牌增強獨特性等等。

數據來源:項目官微、官網,觀點指數整理

據觀點指數了解,高端商業項目方面,零售業态占比多在6成以上,部分的占比更是高達8成。

零售品牌的承租能力相對較高,如業績表現突出的上海恒隆廣場零售占比近8成。但實際上,在國内衆多高端商場中,上海恒隆廣場面積並不大,僅5.4萬平方米。不過其在奢侈品矩陣上卻表現突出,包攬了最多的頂奢門店,其中包括LV中國大陸首座路易威登之家、Gucci全球旗艦店、Dior國内首家綜合性旗艦店等高能級奢侈品店鋪,這與其坐擁上海核心商圈地塊、運營能力突出有較大關繫。

而太古繫列項目也以零售業态為主,標杆項目廣州太古匯、前灘太古里均如是,其中廣州太古匯占比約7成,餐飲占比約2成,生活服務不足1成。太古匯、太古里兩條産品線的側重點有一定差異,太古匯零售業态主要在奢侈品、美妝品類上見長,而太古里除引入部分奢侈品牌外,還偏重服裝、小衆潮流品牌。前者是傳統高奢定位,後者則更傾向于潮奢。

以百貨為買點的SKP繫列,零售業态的傾向更為明顯。最負盛名的北京SKP占比超8成,其中時尚生活如奢侈品、美妝等品牌占比略高于服裝,餐飲占比不足1成,是所有樣本項目中零售和餐飲比例最為懸殊的存在。

需要注意到的是,當下消費者對高端商業提出了奢侈品之外的多元業态需求,這也使得高端購物中心不再只看重奢侈品,而是在鞏固優化現有業态的基礎上,注重引入符合項目定位的熱門業态。

中端項目方面,除零售占比較大外,餐飲也較突出,主要是出于吸納多元餐飲及生活體驗業态,實現引流的考慮。

印力運營的印象城繫列,零售業态占比超4成,餐飲占比超3成。當下,通過豐富的餐飲增強客群黏性,已成為印象城客流表現持續優異的重要秘訣。

大悅城也采取類似的思路,其旗下的西單大悅城項目零售業态占比超6成,而餐飲占比則近3成,其中服裝、時尚生活、休閑餐飲占比突出,緊扣該産品線年輕、潮流的核心定位。

餐飲品牌組合的占比差異,實際上是由商場本身定位決定的。高端商場的優勢在于品牌稀缺,並不以數量取勝;而中端定位商場面對的是大衆客群,豐富的餐飲業态更能吸引該類人群前往消費。

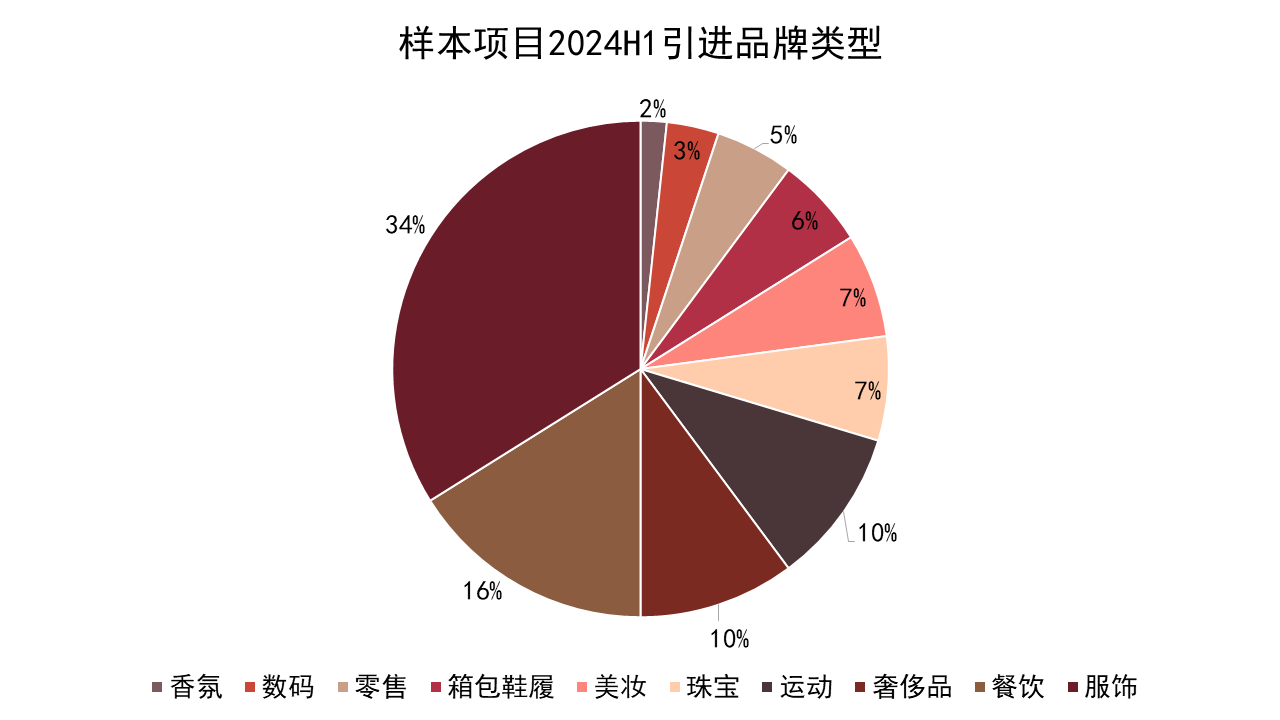

數據來源:項目官微、公開資料,觀點指數整理

租戶需求方面,觀點指數選取的樣本項目中,上半年引進的品牌以餐飲和服飾為主,此外香氛、美妝、珠寶和奢侈品也占據一定比例。

據觀點指數了解,雖然線上銷售如火如荼,但線下門店基于體驗感更強、能更好地推廣新産品等優勢,仍是不少零售品牌的重要渠道,門店擴張産生的租賃需求也仍然存在。

觀點指數認為,未來購物中心預計在調整優化現有業态組合的基礎上,還将繼續引入熱門業态。招商方面,除了品牌知名度,差異化也是重點考慮的因素。

零售業态冰火兩重天,餐飲價格戰進一步加劇

在項目運營難度增大的同時,作為零售商業基石的各類消費品牌,目前也面臨來自市場和行業的諸多挑戰。

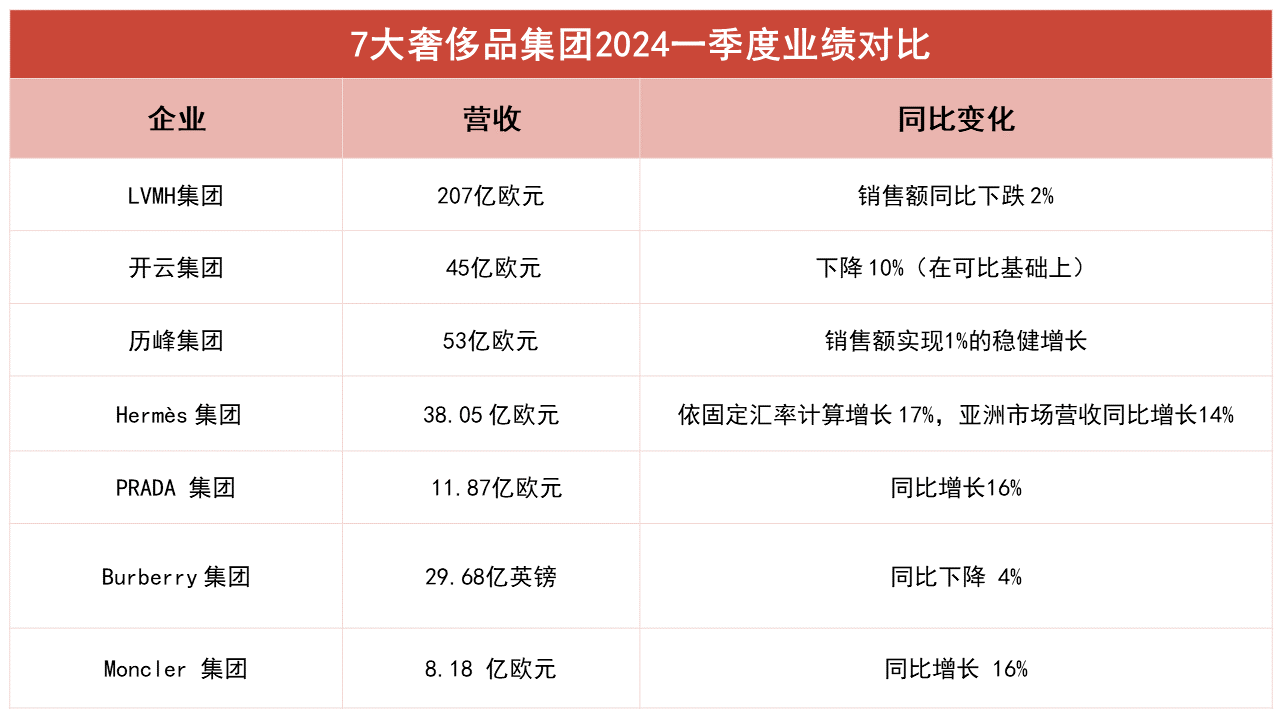

奢侈品方面,多家公司财報顯示,奢侈品行業承壓已是确定的事實,超頭部奢侈品牌開始告别高增長,這也給重奢定位的商場銷售額造成影響。

财報顯示,LVMH集團2024年上半年銷售收入同比下降1%至417億歐元,淨利潤下跌14%至73億歐元;以中國為首的亞洲市場(除日本)銷售收入同比下降10%。

Gucci古馳、Yves Saint Laurent聖羅蘭的母公司開雲集團,最新公布的上半年業績同樣疲弱。除日本外的亞太市場作為最重要的市場,期内收入下跌了20%,其中第二季度跌幅為23%。

數據來源:企業财報,觀點指數整理

但也有例外,愛馬仕2024年上半年錄得營收75億歐元,同比增長15%,其中二季度營收37億歐元,同比增長13.3%,亞太區(除日本外)增長9.9%至35.21億歐元。

觀點指數認為,這或是出于稀缺和保值性的雙重考慮。于高淨值人群而言,産品的稀缺性能帶來更高的社會地位展示價值;于中産消費者而言,購買入門級産品也能獲得較高的保值回報。

在此背景下,頂奢品牌今年繼續貫徹漲價策略,如今年以來愛馬仕、香奈兒等繼續對部分産品提價。而于行業而言,中國仍然是各個公司和品牌聚焦的重點市場。

運動品牌上,随着飛盤、滑雪、釣魚、徒步、爬山等運動的盛行,行業也迎來發展新機遇,此外巴黎奧運會、歐洲杯等全球體育盛事營造出的濃厚運動氛圍,也給運動品牌的業績增長提供了動力。

受益于全民運動趨勢和體育賽事催化,2024年運動鞋服品牌迎來了穩健增長。安踏集團業績顯示,2024上半年,安踏品牌零售金額同比錄得中單位數正增長;FILA品牌零售金額同比錄得高單位數正增長;其他品牌零售金額同比錄得35%-40%正增長。

在此過程中也要關注到,運動鞋服市場雖然整體上升,但品牌間的競争也愈演愈烈,分化愈加明顯。其中,部分專注于跑步、戶外遠足、瑜伽等細分品類的品牌增長潛力不可小觑。

專注瑜伽服賽道的加拿大品牌lululemon,2024财年一季度淨營收同比增長10%至22億美元,超出預期。其中,中國大陸市場淨營收同比增長45%,在一衆運動品牌中遙遙領先。

零售商超方面,目前傳統商超仍在持續出清,但會員店表現優異。2023年,以山姆、Costco為代表,主打“硬折扣”倉儲會員店模式的企業業績穩步攀升,無論是店效,還是單客産值都讓傳統商超企業望塵莫及。

以山姆為例,在中國市場上,山姆會員店2023年約實現銷售800億元,同比增長約21.21%,其中線下占比53%。

截至2023年底,沃爾瑪共在國内布局了47家山姆會員店,擁有超400萬付費會員。按此測算,山姆會員店平均每店的年銷售額為16.7億元,每位會員2023年在山姆的消費額為2萬元左右。

新興業态上,新能源汽車是當下商場重點引入的熱門業态,部分項目的新能源汽車銷量突出,更是帶動項目整體業績實現提升。

數據來源:乘聯會,觀點指數整理

新能源汽車領域,一些頭部的傳統車企在轉型升級過程中表現突出。目前,比亞迪依然穩坐新能源汽車銷量頭把交椅,此外奇瑞汽車、吉利汽車和長安汽車等也表現不錯。

此外部分新能源新勢力也收獲不少市場關注,它們通過推出新的産品,吸引更多消費者的關注,更是在市場競争中站穩了腳跟,如小米SU7、華為問界M9等。

相信随着新勢力與傳統車企的同台競技,以及細分市場的深入角逐,中國新能源汽車市場将更加成熟和多元化。

餐飲賽道上,價格戰愈演愈烈。除此前瑞幸、庫迪、喜茶、奈雪等咖啡茶飲品牌外,海底撈、九毛九等餐飲品牌也紛紛打起價格戰,如九毛九旗下的慫火鍋今年就進行了新一輪菜品和價格調整。

雖然價格優勢下客流有所增長,但利潤水平卻受沖擊。以瑞幸咖啡為例,财報數據顯示,瑞幸推出9塊9活動之後的财報季内,經營利潤率出現下滑,2023年Q2-2024年Q1的經營利潤率分别為18.9%、13.4%、3%、-3.6%,呈現走低趨勢。

除價格戰外,餐飲品牌對下沉市場的争奪也更加白熱化,不少火鍋、茶飲、咖啡品牌選擇降低加盟門檻,搶占下沉市場。

相比高線城市,下沉市場的增長潛力更大。如星巴克2024第二季度财報顯示,在中國縣城,星巴克二季度會員增速超過高線城市,銷售增速為高線城市的兩倍,縣級城市新門店持續表現卓越,成為了星巴克重要的業務增量之一。

而肯德基旗下肯悅咖啡(K Coffee)主攻下沉市場,門店數在一年多的時間里也突破200家,並計劃在2024年底達到300家。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:馮彩雲

審校:陳朗洲