代建專業化的趨勢下,需要摒棄不良競争,合作才能共赢。

觀點指數 2003 年起,博鰲風尚盛典已然 22 年。觀點指數研究院繼續對全産業鍊進行綜合研究與分析,于 2024 博鰲全體大會現場發布《觀點指數 • 2024中國房地産全産業鍊發展白皮書》暨《影響力指數 • 2024 博鰲風尚表現報告》。以下為報告節選:

在房地産下行周期中,代建行業表現出強大的逆周期性。2023年全國商品房銷售面積111735萬平方米,比上年下降8.5%。這個下降的趨勢在今年上半年依然存在。2024年1-6月份,商品房銷售面積47916萬平方米,同比下降19.0%。相反,2023年代建行業新簽約項目建築面積同比增長超過40%,顯示出強勁的市場需求。

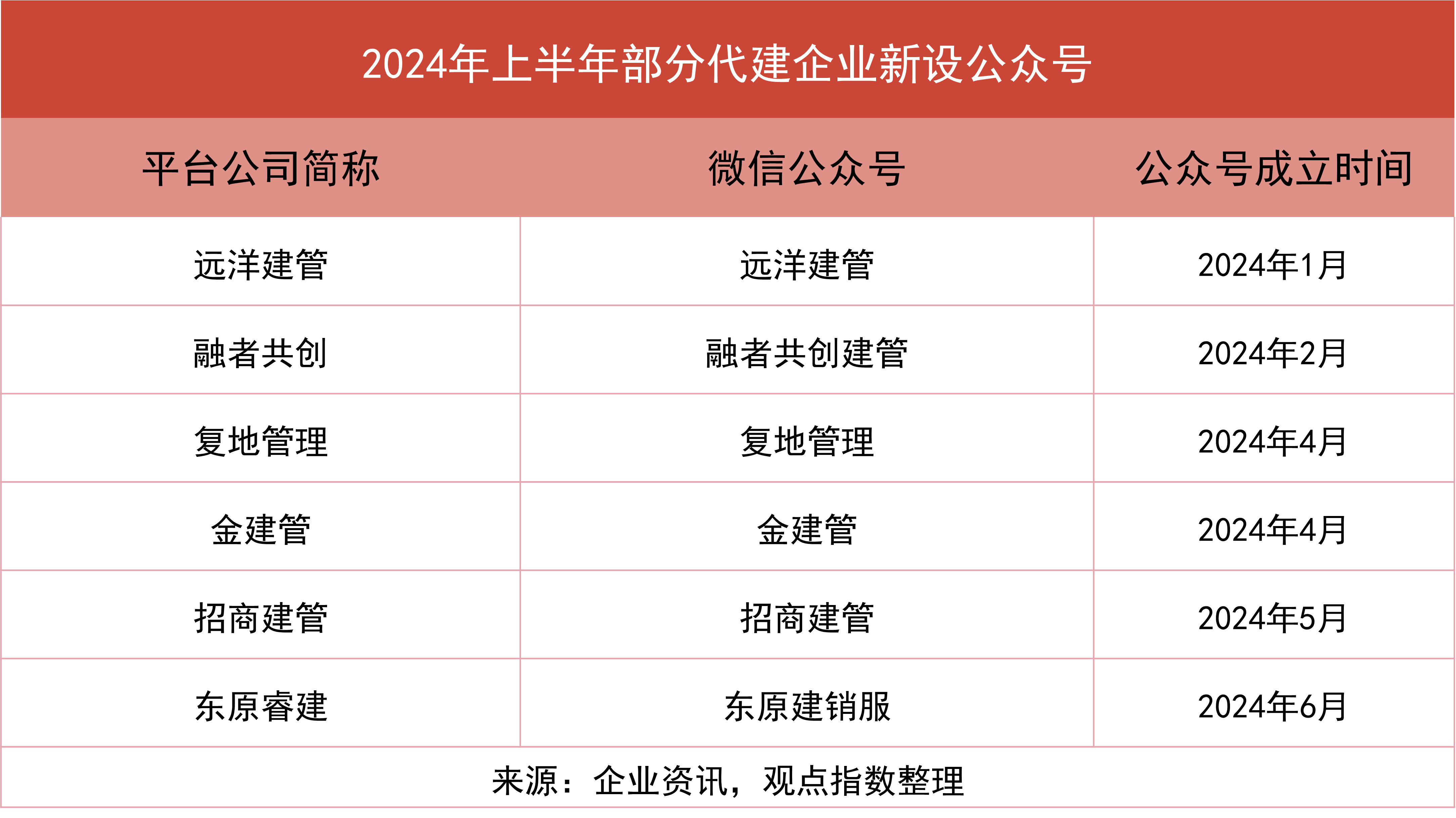

代建需求充分釋放,尤其體現在政府類、城投合作、纾困類等合作比例上升上。不少企業開始加入代建賽道,上半年開設自媒體平台,加大對自身代建品牌的投入力度,增強市場影響力。另一個行業特點是代建企業對業務區域的選擇方向有明顯差異,一個是東部沿海地區,另一個是依托集團或母公司覆蓋的管理半徑開展業務。同時,期内為了拓展業務,不少代建企業開始招募合夥人,並積極與大主體合作,尋求更多更持久的業務。

對于企業來說,代建業務的專業能力事關企業的可持續發展。當下,代建行業沉澱出不少具有特色的企業,如綜合型、政府型、住宅型、寫字樓型、文旅項目型等企業,這意味着和不同主體合作可以探索更多符合自身能力的業務。

要關注到的是,由于競争加劇,如惡意價格戰、交付項目質量堪憂等市場亂象頻出。代建領域開始成立行業協會,預備發布自律公約,對企業進行約束,促進行業的良性發展。

頭部代建增長量領銜,中部和新進代建企業增長加速

國家統計局數據顯示,1-6月份,新建商品房銷售面積47916萬平方米,同比下降19.0%,其中住宅銷售面積下降21.9%。新建商品房銷售額47133億元,下降25.0%,其中住宅銷售額下降26.9%。

在房地産行業下行期間,代建行業的逆周期特征明顯,商業和政府代建齊發展,助推市場規模持續提升。

2023年,代建行業新簽約項目建築面積同比增長超過40%,顯示出強勁的市場需求。2022年,我國房地産代建行業的新簽合約項目建築面積為11059萬平方米,比2021年增長了11.3%。

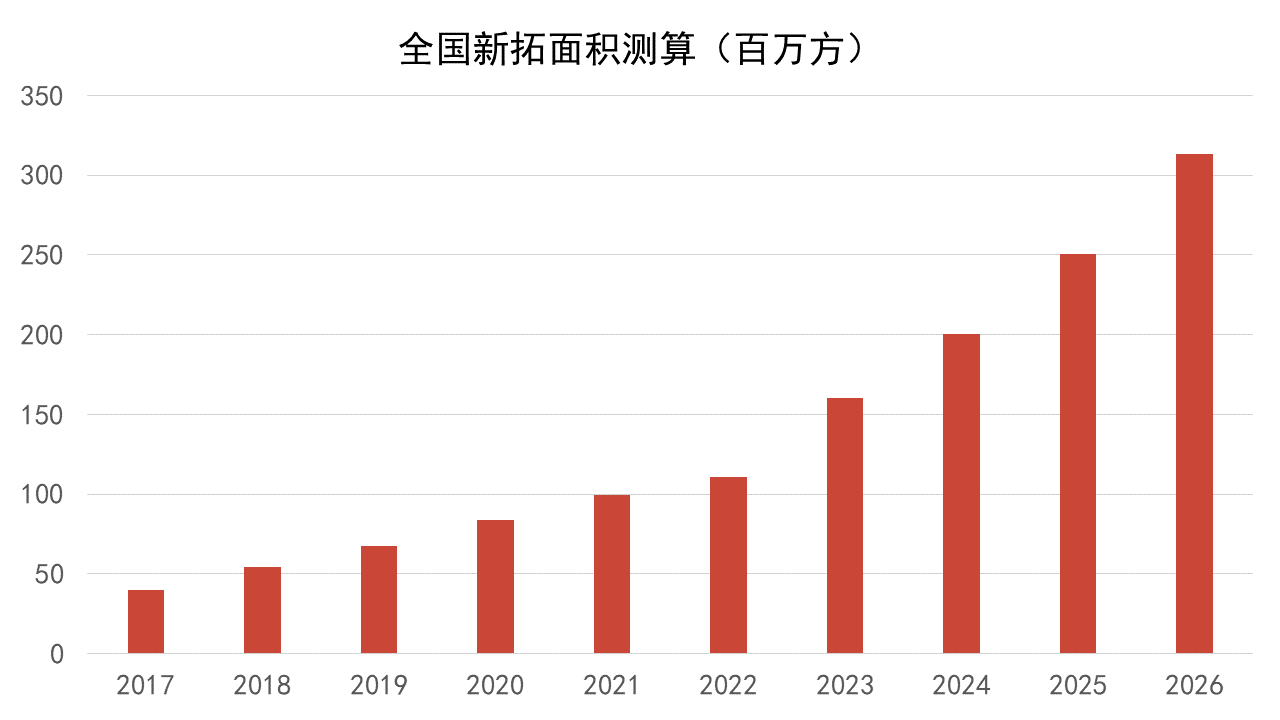

數據來源:觀點指數測算

根據觀點指數測算,如果按照此前年均增長率25%進行測算,預計到2026年全國代建新拓面積将會超過3億平方米。

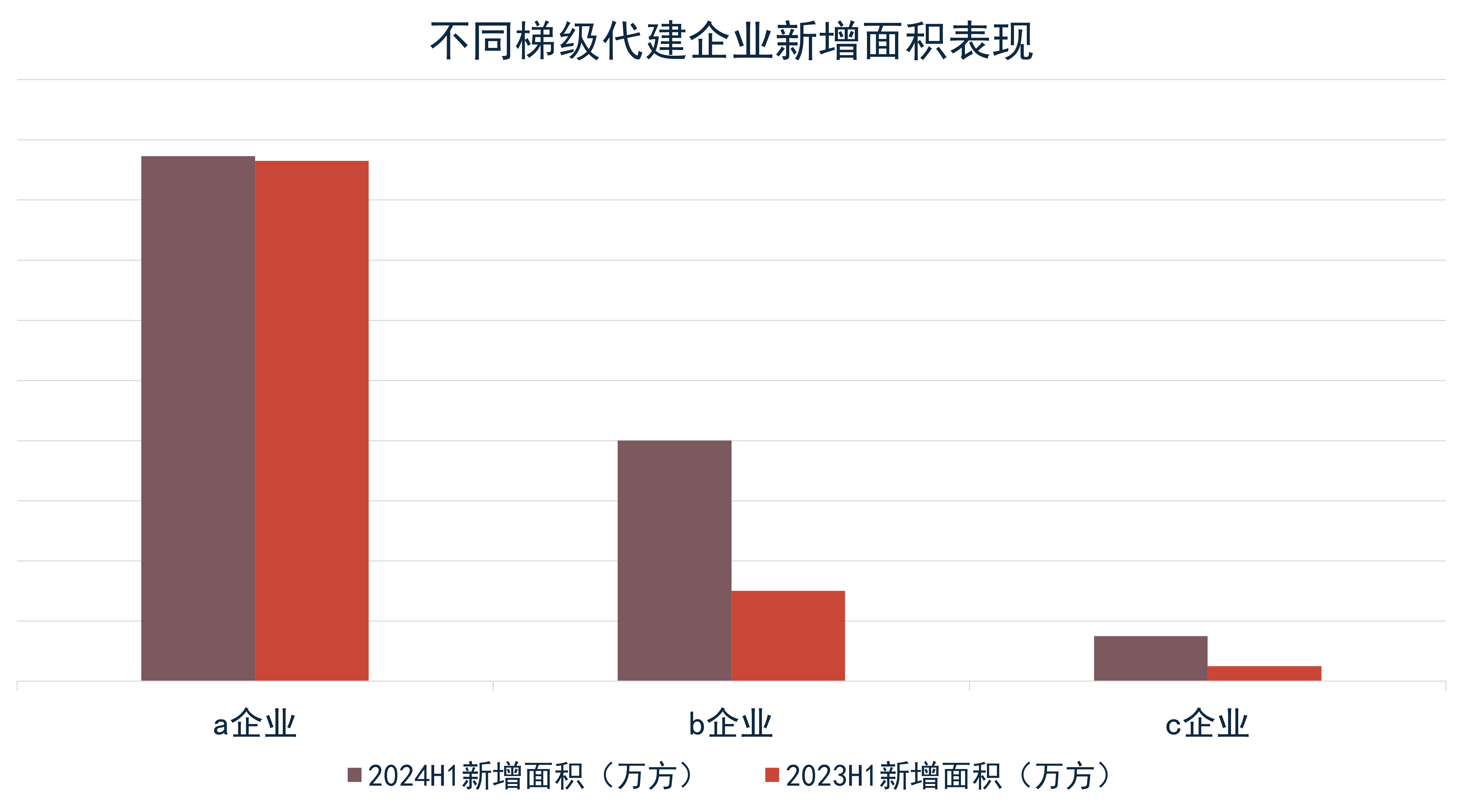

從2024年上半年來看,行業集中度較高,頭部企業保持較高的市占率。其中,根據觀點指數監測的代建企業來看,頭部代建新拓面積增長總量領超其他企業,中部和新進代建企業增長加速。

注:a企業為頭部企業代表,b企業為中部企業代表,c企業為新進企業代表

注:a企業為頭部企業代表,b企業為中部企業代表,c企業為新進企業代表

數據來源:觀點指數統計

截止2024年上半年,旭輝建管累計簽約項目超150個,累計簽約面積近2800萬平方米,與年初相比增長800萬平方米。龍湖龍智造在上半年新簽約了26個代建項目,總建築面積達到432萬平方米。截止2024年年中,融者共創業務布局38個城市,已服務涉及高端綜合住區、文商旅産業、城市公建及配套等百余個項目,總服務面積近3180萬方。截至目前,招商建管已承接項目超530個,遍布超23個城市,總建築面積突破1800萬平方米。

代建企業逐漸增加,其中開發商、政府機構、建築公司、金融機構以及獨立的代建企業是主要參與者。而大型開發商憑借資金實力和項目資源,占據市場主導地位。不過由于競争加劇,即使是深耕多年的代建企業,亦難免受到其他入局者的挑戰。

上半年,融者共創建管、招商建管、遠洋建管、金建管、東原睿建等企業建立其品牌宣傳推廣的微信公衆号,加大對自身代建品牌的投入力度,增強市場影響力,與深耕多年的代建企業直接競争。

通過微信公衆号,可以及時發布企業資訊,展現品牌故事與核心價值,有助于代建企業推廣品牌。同時,也能讓其迅速響應市場變化,有效觸達並吸引目標客戶群體。

代建收入規模顯著上升,行業規範持續進行

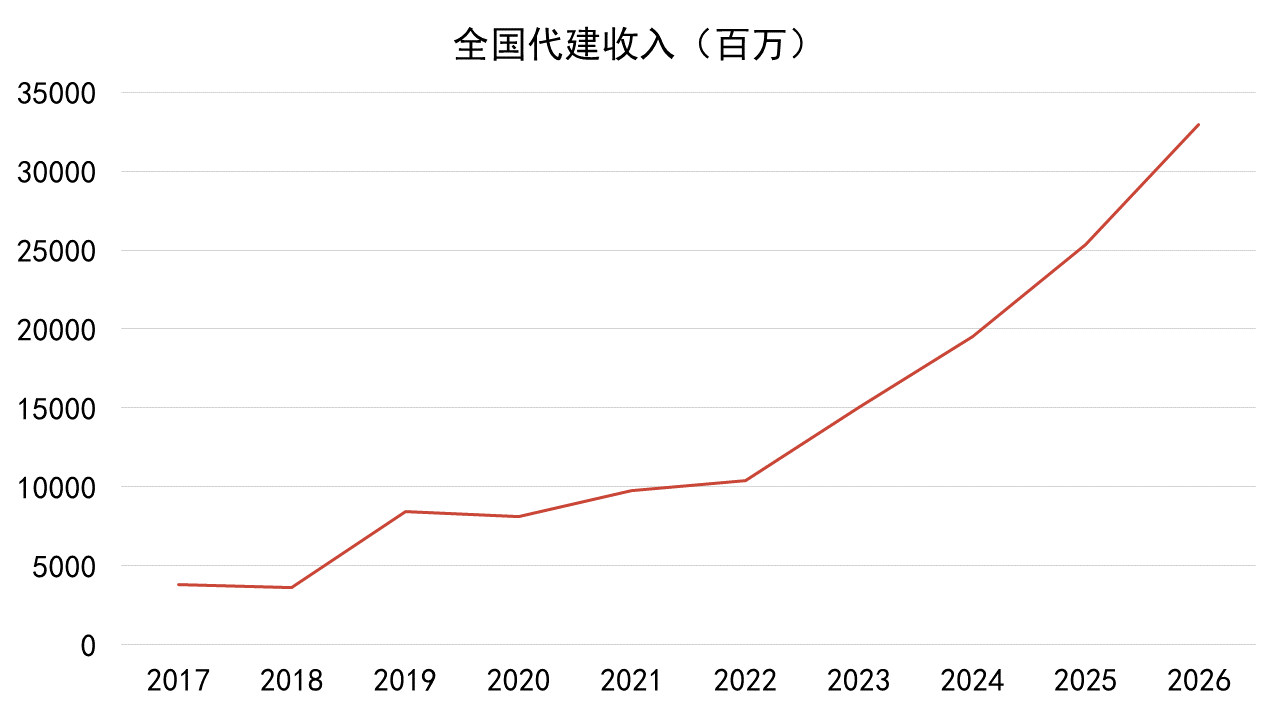

據觀點指數測算,全國代建收入持續增長。

數據來源:觀點指數測算

數據來源:觀點指數測算

萬科2023年年度報告顯示,萬科已累計代建341個項目,總建築面積3997萬平方米;當前管理項目個數89個,建築面積1506萬平米。2023年萬科 EPC 及代建業務實現收入123.1億元。(此前並未單獨披露該部分收入)。華潤置地2023年年度報告披露,其代建代運營營業額為17.4億元。

盡管某些公司的代建收入占營業收入的比重較低,但代建業務已成為較穩定的收入來源之一,並對利潤有一定的貢獻。不過,由于競争加劇,短期内代建企業的收入上升後穩定在一定水平,然後輕微下降。

首先受到影響的是深耕多年的企業,如2024年上半年綠城管理新拓代建項目代建費預估41.9億元,較去年同期下降約18.1%。其中,最直接體現在費率的變化上。如某企業以往的代建費用是項目銷售額的5%-6%,且不包含代建企業的人工費用。現在則是項目銷售額的3%-4%,含代建企業的人工費用。

觀點指數觀察到,一些新進的代建企業由于自身品牌影響力有限,較難通過品牌管理輸出來獲取客源,而降低價格是有效的策略。當然,價格戰容易引發市場無序競争,最終導致各方利益受損。代建企業管理費取費標準的現狀存在不統一、偏低等問題。為了促進代建制的健康發展,需要進一步完善取費標準,實現專業化、規範化。

此外,不少企業通過實際行動為代建行業的標準化、合規化發展出謀劃策。如金地管理通過近三年的産品實踐經驗,發布了《委托方駕駛艙2.0》。綠城管理發布了《2023年度C端客戶研究白皮書》和《2024綠城管理集采發展白皮書》。

此外,地方性政策的出台,也有利于規範代建行業發展。如期内《石家莊市政府投資項目代建制管理辦法》、《南陽市人民政府發布關于印發南陽市政府投資項目代建制管理辦法(試行)的通知》和《湖南省政府投資項目代建制管理辦法(征求意見稿)》發布等。

東部沿海競争白熱化,部分企業另辟蹊徑求發展

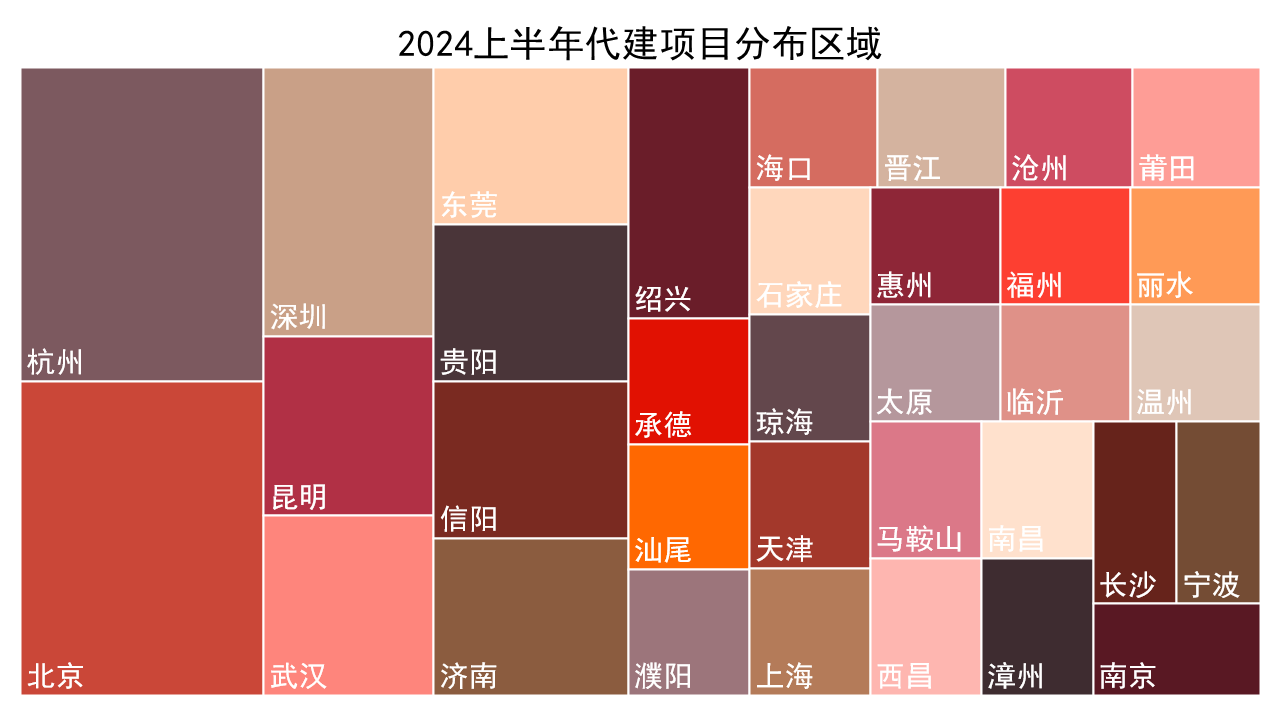

據觀點指數不完全統計,代建企業對于區域業務獲取的意識高度一致,上半年代建項目發生的交易主要集中在東部沿海地區,其中長三角區域尤為突出。

資料來源:公開市場,觀點指數整理

以長三角的浙江市場為例,部分城市的項目存在多家企業競争,但其他城市的競争對手則較少。如浙江文成縣樟山片區ZS-03-22地塊(全過程代建代銷),開標記錄内容顯示投標人有103家公司,4家公司入圍候選,最後有1家中標,中標比為103:1。成都鳳栖湖小區、金鳳中心居住小區代建開標記錄顯示有3家投標公司,3家公司入圍候選,最後有1家中標,中標比為3:1。

該區域城市需求旺盛,背後是人口巨量聚集、較高的城市水平,以及舊改所帶來的一繫列項目建設機會。同時,長三角區域的政府代建法律法規較為完善,為代建企業提供了良好的項目拓展環境。

諸葛數據研究中心的監測數據顯示,人口淨流入城市數量增多,特别是江浙一帶出現“聚團式”流入現象。長三角經濟圈,2023年人口流入規模達到107.67萬人,較2022年增加約4萬,創近三年新高。最近滬蘇浙皖三省一市2024年上半年的經濟運行成績單發布,長三角地區GDP總量突破15萬億元,占全國GDP的四分之一。該區域新興産業生态和産業鍊将更加完善,對全國經濟增長的帶動作用進一步加強。

從上半年代建企業新拓區域來看,僅浙江省就聚集了綠城管理、藍城集團、藍綠雙城、融者共創建管、濱江管理、光影管理、開元建設、宋都管理、久築共建、德信綠建等企業。

不過也有企業選擇以自身的業務管理半徑進行業務拓展。以金地管理為例,主要以大灣區的項目為主。

在此過程中,可以發現許多全國化布局的代建企業會優先選擇過去地産業務有深耕優勢的城市。即是利用母公司的品牌、供應鍊等資源為代建賦能,在母公司建立口碑的地區還可以帶動代建企業增加新拓項目和復訂項目。

據龍湖披露,1-6月份,龍湖龍智造的代建項目累計銷售額達40億元,累計銷售面積19.7萬平方米,主要在重慶、天津、濟南、合肥、昆明等核心一、二線城市。遠洋建管新簽代建項目的數量達到23個,覆蓋北京、深圳、杭州、武漢、長沙、青島、貴陽等17個城市。

政府代建在擴容,非住項目存需求

政府代建是代建企業極力争取的一大業務來源。國家提出的“三大工程”(保障性住房、城中村改造和“平急兩用”公共基礎設施建設)建設将使政府代建容量進一步擴大。

2024年上半年,保障性住房建設方面,中國人民銀行提出設立3000億元保障性住房再貸款給予支持。“平急兩用”公共基礎設施建設方面,相關部門和單位将推動地方動态更新正式項目清單,搭建銀、企、政對接平台,定期向銀行機構推介項目,共享項目融資信息,加快項目授信投貸。

城中村改造方面,根據《關于在超大特大城市積極穩步推進城中村改造的指導意見》,對符合條件的城中村改造項目,中央通過現有渠道适當給予補助。目前,國家開發銀行和中國農業發展銀行已發放城中村改造專項借款1800多億元。2024年,上海将大力推進“兩舊一村”改造,啟動10個城中村改造項目。廣州市規劃至2035年,累計推進城市更新約300平方公里。

從企業的業務結構來看,企業新增的政府代建項目比例明顯增加。

綠城管理在2023年業績會上透露,政府代建業務已經成為其最重要的業務和業績貢獻來源。新拓代建業務中,政府、國企和金融機構占比74.7%。新拓代建項目代建費中,政府、國企和金融機構占比為69.4%。2024年上半年,金地管理城投平台與政府代建占比超40%。旭輝建管政府/國企類代建合同額占比超50%。某代建企業新增政府代建比例從原來的30-40%提升到現在的70%-80%。

期内,不少企業獲取了政府代建項目。如建發建管成功中標漳州九龍江醫院配套商住綜合體項目,建築面積達31萬平方米。今年6月旭輝建管首個代建的保障性租賃住房社區——上海松江西部科技園柚米社區正式開業,該項目是松江區當前最大的保租房社區。可以觀察到,一些代建企業獲取的政府代建主要以保障房、保租房、安置房等住宅類産品為主。

但是並非所有項目代建企業都可以消化,尤其是一些重大的項目需要企業具備很強的綜合實力。

如此前華潤置地中標南甯TOD項目。該項目包含4個地塊需要開發建設管理,占地面積約394476.30平方米,折合591.71畝。項目投資估算65.1億元,華潤置地的中標費率為4%。其為該項目的開發提供運營、開發、設計、人力行政等全過程管理工作。

根據中標要求,其中有兩條将不少投標人排除在外。一是,投標人或其最終控股母公司需入圍2022年《财富》世界500強排行榜。二是,不接受聯合體投標。這就要求代建方實力較強。從競標人來看,有中國五冶集團有限公司,投標費率為4%,評標綜合得分第二。中建三局第二建設工程有限責任公司,投標費率為4%,綜合得分第三。費率沒有差異,主要在綜合評估的總分差異上。

據觀點指數觀察,這些項目的招標不一定是唯費率論,還會考慮代建企業的建設管理能力。在政府招投標平台的新項目中,非住開類的項目更傾向于由地方政府的平台企業去承接,像期内的廣州元宇宙未來世界代建服務項目、同濟大學擴建項目以及鄭州管城醫院等項目。

觀點指數認為,非住開類項目的利潤較薄,代建企業缺乏拓展的動力。另一方面,傳統住開企業轉型做代建,對于其他類型的項目也存在經驗不足的現實。

開發商轉型代建這條輕資産道路,脫穎而出的關鍵是找到自己的特色。

據觀點指數觀察,這些企業定位有很強的集團業務色彩,如融者共創建管定位是專注高端不動産,這與母公司融創中國做高端項目的基因分不開。

新城建管則是根據母公司新城控股的吾悅廣場為藍本,輸出自身的商業項目。期内,新城建管與濮陽開投集團、河南崛起集團共同簽約濮陽吾悅廣場項目。由新城建管負責項目代建及代管服務,從規劃設計、成本管理、招采管理、工程管理、竣工驗收、交付管理,再到商業策劃定位、品牌招商、運營管理等,為委托方提供全鍊條一體化綜合解決方案。

新城建管借助新城控股集團的商業資源統籌和管理運營能力,統領上下遊産業鍊及商業鍊,把品牌、創新、渠道有機融合。最近,新城建管成功簽約淄博華光路商業項目。

金地管理的商辦代建項目是特色,尤其是應對非標商辦項目所體現的管理能力。此前,在接手深圳新華保險大廈項目之前,施工圖設計已基本完成,金地管理在項目有限的框架下進行了再度挖掘,節約的成本達到數千萬元。

根據金地管理今年6月的簡報,目前其商辦代建項目中,深信服科技大廈項目于6月份如期完成了項目交付。廣州新華保險大廈項目處于收尾階段。此外,還有深圳新華人壽大廈項目、佛山虎牙三龍灣總部項目、廣州詩悅創想大廈項目、前海金融控股大廈項目等項目正在進行中。

代建企業資源整合趨勢明顯,招募計劃頻現

不少房地産企業正逐步由開發商向運營商、服務商轉型,而代建模式無疑是開發商輕資産轉型和管理服務輸出的一次重要選擇。

由于代建模式所呈現的資源整合屬性,也就意味着在開發鍊條中承擔了“橋梁”的角色。因此,一些代建企業會更傾向于尋求其他主體進行合作。

為了拓展業務,企業開始嘗試與非開發的主體企業合作。

如楊柳春風項目由濟南城市建設集團與藍城集團共同打造,屬于24萬方的商業綜合體項目。金地管理則積極與中國平安、信達資産、廈門資管等機構展開合作,創新資方資管等服務模式。

期内遠洋建管與世盟物流簽署代建協議,于北京打造華北供應鍊管理中心。遠洋建管受托為項目提供招標采購、施工建設、竣工驗收、交付服務、産權辦理等專業定制服務。該項目規劃業态為倉庫及配套用房,位于北京南六環與京滬高速交匯點西南角,地處亦莊核心區南部金橋科技産業基地内部,占地面積約4.8萬平方米,規劃建築面積約5.2萬平方米。

對于該類管理咨詢服務,代建費用的收取毛利更高,但也要求代建企業必須要有過硬的服務水平,憑借自身業務能力增加管理服務的附加值。

期内,綠地集團與重慶市銅梁區人民政府簽署戰略合作協議,簽約打造重慶銅梁文旅標杆項目,将重點圍繞銅梁文旅産業、現代山地特色高效農業、高新産業園建設等繫列項目開展合作。負責這一項目的是綠地城市建設運營集成服務平台。今年初,綠地集團整合文旅、商業、酒店、科創等領域的資源,以賦能代建業務升級,形成新的業務增長點。據悉,平台将重點聚焦文旅、度假等綜合性項目,主要向合作方輸出“P+EPC+O”的集成服務解決方案。

上半年,觀點指數重點監測的企業中有涉及代建合作動作的衆多。當下代建企業基于與公司主體、地方政府合作的傾向要多于項目層面的,這說明代建企業在與大主體合作中想要尋求更多更持久的業務,側面反映了代建企業獲取新項目的急迫性。

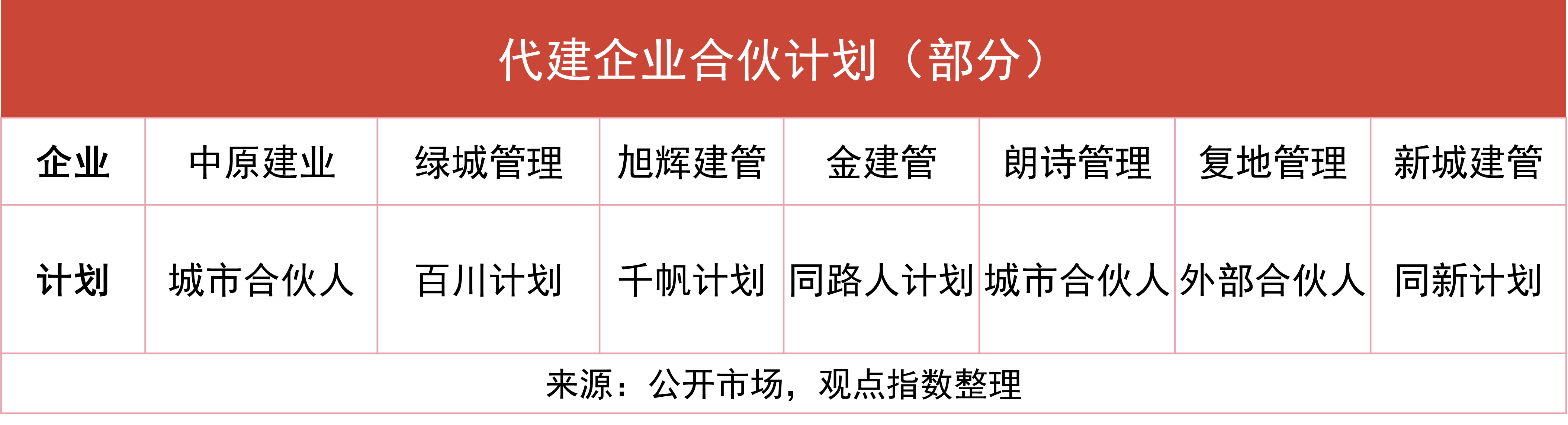

期内,旭輝建管回顧千帆計劃第一階段的成果,復地管理也發布外部合夥人的招募海報以及新城建管外部合夥人計劃。此前,類似的計劃有如中原建業城市合夥人機制、綠城管理的“百川計劃”,金建管同路人計劃以及朗詩管理的城市合夥人。

總的來看,合夥人模式主要是尋找有資源的合作方,合作方式包括資源合作、引薦合作、服務合作等。這些合作方式本質是為了拓展業務,尤其是在越來越激烈的市場競争中分食代建“蛋糕”。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:曾宇鵬

審校:陳朗洲