《觀點指數 • 2024中國房地産全産業鍊發展白皮書》暨《影響力指數 • 2024 博鰲風尚表現報告》于 2024 博鰲全體大會現場發布。

2003 年起,博鰲風尚盛典已然 22 年。觀點指數研究院繼續對全産業鍊進行綜合研究與分析,于 2024 博鰲全體大會現場發布《觀點指數 • 2024中國房地産全産業鍊發展白皮書》暨《影響力指數 • 2024 博鰲風尚表現報告》。

以下為報告節選:

地産開發:去化承壓

上半年權益銷售1.36萬億,千億房企數量僅2家

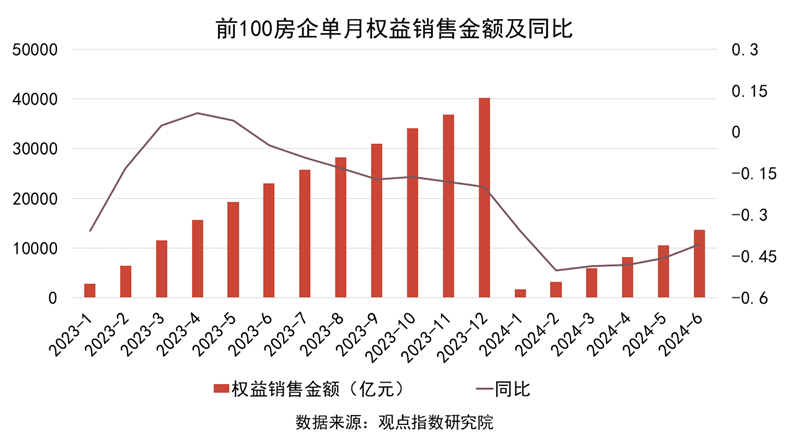

“2024年1-6月房地産企業銷售表現”研究成果顯示,1-6月,前100房企實現累計權益銷售額13624.72億元,同比下降40.71%。中海、保利發展和華潤置地占據前三甲,分别錄得權益銷售金額1379.9億元、1352.3億元以及860.2億元,其中三家同比降幅均超過15%。

2024年1-6月全口徑銷售金額錄得千億及以上的房企為6家,而權益銷售錄得千億以上僅有2家。前20房企實現權益銷售金額9463億元,同比下降36.31%。與2023年上半年相比,前20房企仍有19家在列,有1家被電建地産取代。

大額支出更為謹慎,購房門檻和成本有效降低

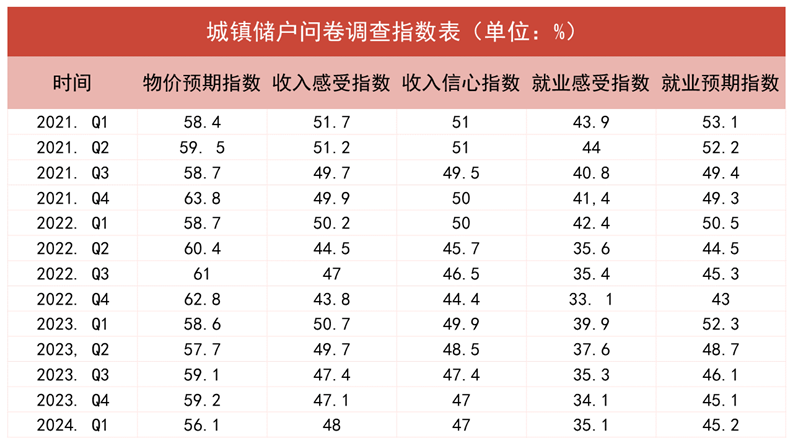

央行發布的2024年第一季度城鎮儲戶問卷調查報告數據顯示,傾向于“更多消費”的居民占 23.4%,與上季基本持平;傾向于“更多儲蓄”的居民占61.8%,比上季增加 0.7 個百分點。

未來三個月準備增加支出的項目時,居民選擇比例由高到低的排序為:教育(28.6%)、醫療保健 (26.3%)、旅遊(25.4%)、社交文化和娛樂(20.5%)、大額商品(17.7%)、購房(15.0%)和保險(14.0%)。

數據來源:中國人民銀行,觀點指數整理

數據來源:中國人民銀行,觀點指數整理

由此可以看出,居民對房産購置消費支出持保守态度。從上述調查指數表亦可看出,收入和就業基本低于50%,預期偏向悲觀,而對于物價則認為會上漲,這些都導致收入和支出預期的背離加大,大額支出會更為謹慎和敏感。

自2024年5月18日起,下調個人住房公積金貸款利率0.25個百分點,5年以下(含5年)和5年以上首套個人住房公積金貸款利率分别調整為2.35%和2.85%,5年以下(含5年)和5年以上第二套個人住房公積金貸款利率分别調整為不低于2.775%和3.325%。

商業貸款方面,取消全國層面首套住房和二套住房商貸利率下限。各省級分行按照因城施策原則,指導各省級市場利率定價自律機制。

據觀點指數了解,不少城市在消息公布後就同步下調了房貸利率。對于居民來說,将有效降低購房門檻和成本,緩和觀望情緒,激發潛在的購房需求。

代建管理:藍圖驅動

頭部代建增長量領銜,中部和新進代建企業增長加速

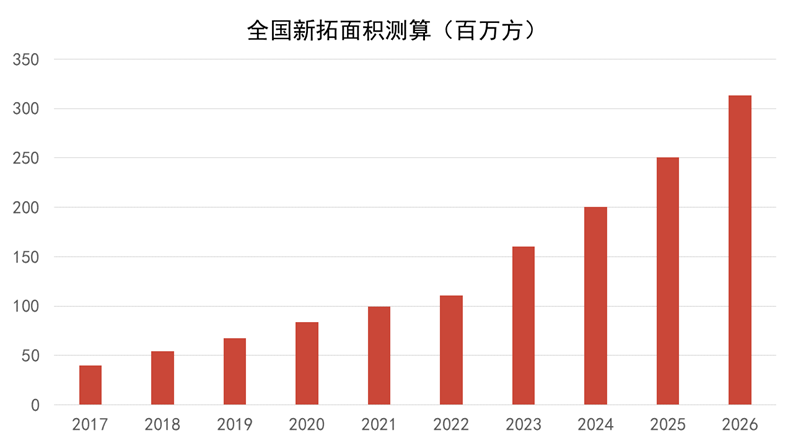

根據觀點指數測算,如果按照此前年均增長率25%進行測算,預計到2026年全國代建新拓面積将會超過3億平方米。

數據來源:觀點指數測算

數據來源:觀點指數測算

從2024年上半年來看,行業集中度較高,頭部企業保持較高的市占率。其中,根據觀點指數監測的代建企業來看,頭部代建新拓面積增長總量領超其他企業,中部和新進代建企業增長加速。

數據來源:觀點指數統計

數據來源:觀點指數統計

地産金融:調整持續

資金“自我造血”能力整體承壓,房企融資信心逐步提升

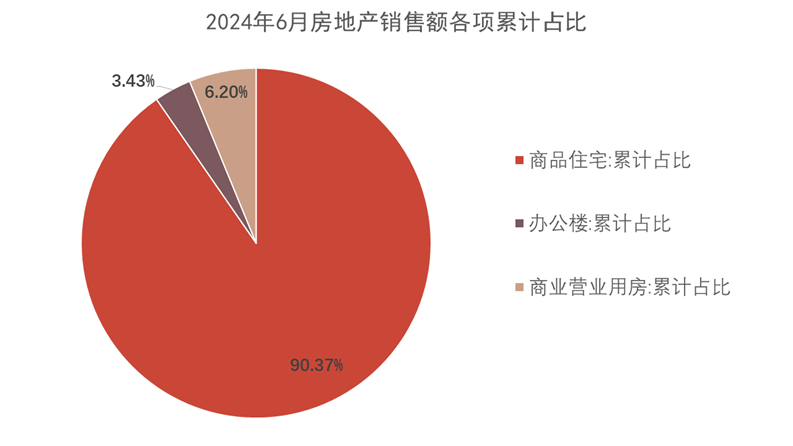

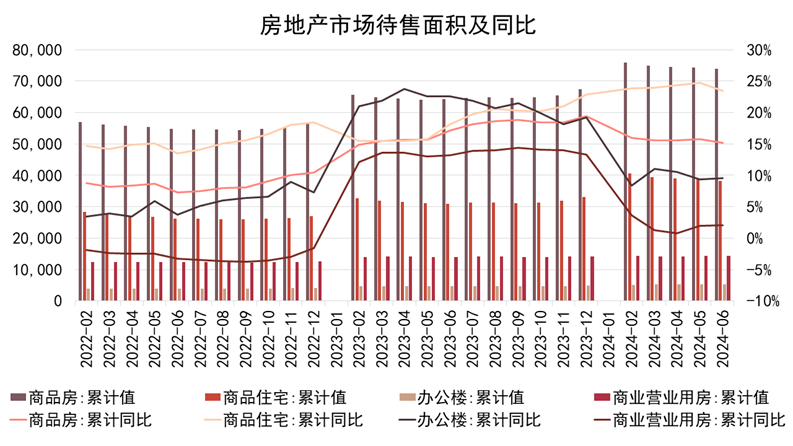

據觀點指數統計,截至6月我國房地産商品房累計銷售額約為47133.33億元,累計同比減少25.29%,降幅有所縮減。從銷售金額占比來看,上半年商品住宅銷售額累計值為41269.74億元,占銷售總額的90.37%。

從房企業務來看,萬科、華潤置地等企業在2023 年年報中均透露開發銷售業務是營業收入的核心,占比超過50%。實際上從近幾年地産行業的持續調整也可以看到,企業仍在積極尋求新型發展模式和轉型途徑。

存量優化方面,主要繞“收儲”、“收回和回購土地”進行支持,去庫存、降空置仍是目前的主要工作任務之一。

數據來源:iFind、觀點指數整理

數據來源:iFind、觀點指數整理

3000 億保障性住房再貸款截至6月末余額為121億元人民币,“存量房”疏堵效果迅速。

從房地産市場待售面積數據來看,今年上半年,商品房待售面積突破7億平方米大關,其中商品住宅仍是存量消化的重點。總體來說,無論是“517新政”的促需求還是圍繞 “收儲”和收購土地進行存量去化,歸根到底都是為了提高地産企業資金的“自我造血”能力,關繫着行業整體的融資情緒。

數據來源:iFind、觀點指數整理

數據來源:iFind、觀點指數整理

雖然過去房企融資牛市所積壓的諸多風險和杠杆的化解仍需要一段時間,甚至可能是相當長時間的優化調整,但目前來看政策引導下房企的融資信心正逐步構建。

資産管理:蓄勢待發

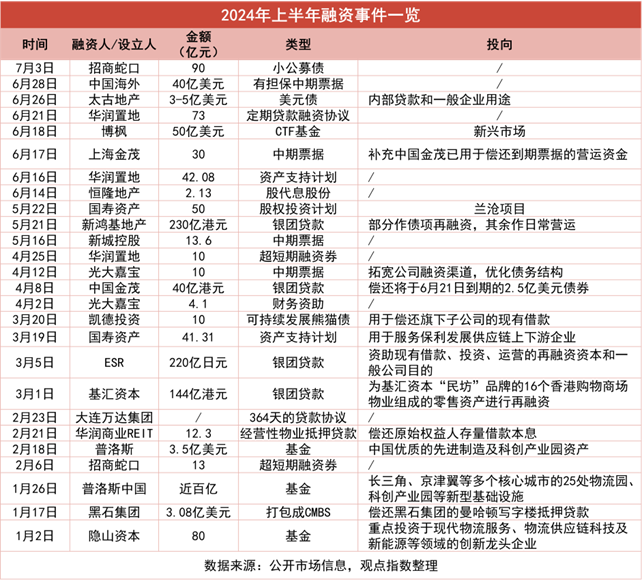

主要資管融資事件達2823億,投資傾向新能源等新興市場

2024年上半年,觀點指數不完全統計的地産資管主要融資事件合計26起,融資金額約2823.78億元。這些資金主要投向商業或新經濟地産行業,不僅涵蓋了商業地産、物流倉儲、産業園等,還包含了ESG方面,且部分樣本企業的貸款是可持續發展貸款,同時還有部分資金用于償還債款。融資方式涉及發行債券、銀團貸款、設立基金或财務資助等。

其中,相較地産商,今年上半年資管機構更傾向于獲取可持續發展貸款,資金投向也往新能源等新興市場靠攏。而于地産商,與去年同期不同今年的募資投向從運營的需求轉移部分至償還存量借款、債券上。

産業運營:動能轉換

“以價換量”趨勢下,新質生産力逐漸占主導

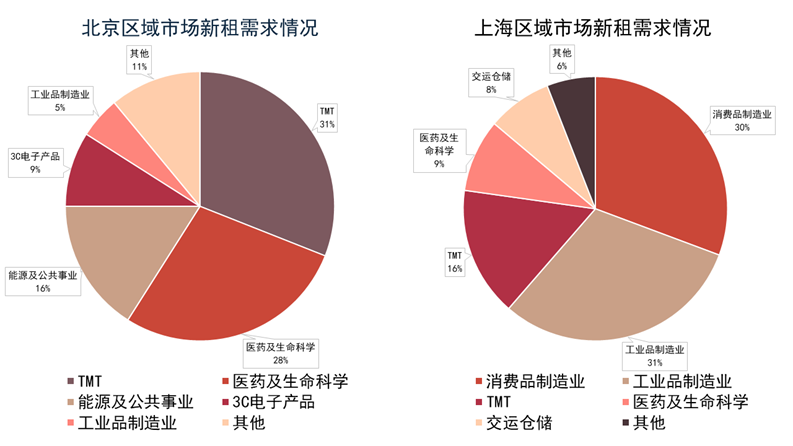

值得注意的是,不同類型子市場租金表現出現分化,這主要是由于不同行業的租戶對于園區的需求不同,加之政策支持的方向也不同。目前,據北京及上海區域市場新租需求情況,可以發現TMT類的租戶均在租賃需求中占據很大份額,在北京市場占比31%,上海市場占16%。

這些科技類、電子信息類行業占據主導,都屬于新質生産力的内容。新質生産力主要涵蓋了戰略性新興産業、未來産業等,其中有如新一代信息技術、新能源等。據了解,這些新質生産力也逐步在實踐中形成並表現出對高質量發展的強勁推動力和支撐力。

數據來源:世邦魏理仕,觀點指數整理

數據來源:世邦魏理仕,觀點指數整理

物流資産投資運營:審慎前行

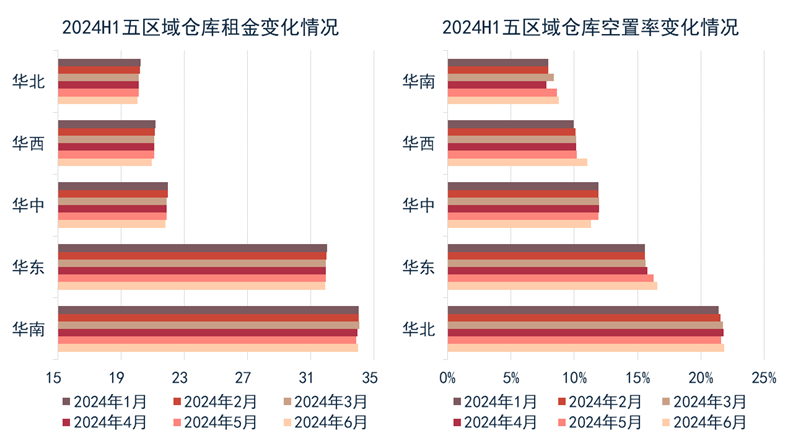

租金和空置率成“剪刀差”,供需不平衡是主因

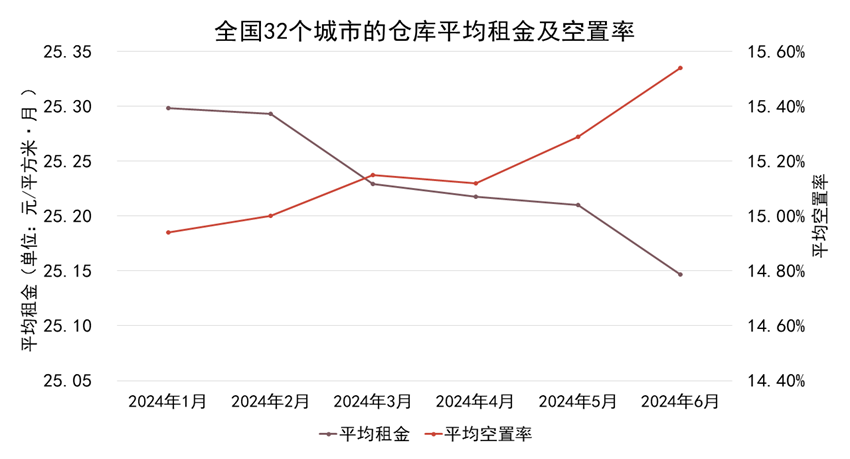

縱觀2024年上半年中國32個城市倉儲物流市場的表現,可以看到整體呈現平均租金下降而平均空置率上升的“剪刀差”态勢,市場情況不容樂觀。

數據來源:iFind、觀點指數整理

數據來源:iFind、觀點指數整理

造成物流市場整體出租表現承壓的主要原因是供需不平衡,也即是新增供應量仍處于較高水平,但租賃需求偏弱,導致部分城市的倉儲空置率保持在高位。

整體租賃需求的相對偏弱歸因于季節性因素影響,包括春節及去年年末消費旺季後短租的到期退租等。

其次,部分第三方物流和傳統電商租戶受市場情緒影響保持謹慎,導致短期内擴張勢頭放緩,且中國各區域表現不平衡。

具體來看,華南地區租金最高,其次是華東地區。從月份來看,除卻華南地區部分月份稍有上漲外,其余月份整體呈現下降趨勢,而空置率方面則大多表現為上升,與整體市場情況表現一致。

數據來源:物聯雲倉、觀點指數整理

數據來源:物聯雲倉、觀點指數整理

值得注意的是,無論是高標倉市場抑或是整體倉儲物流市場,華南地區的空置率均為最低,租金最高,觀點指數認為這也與跨境電商的發展有關。相比中國其他區域,華南區域的跨境電商快速發展刺激了電商企業對于倉儲的需求,其中樣本企業中有如普洛斯近期也與跨境電商企業簽訂租約。

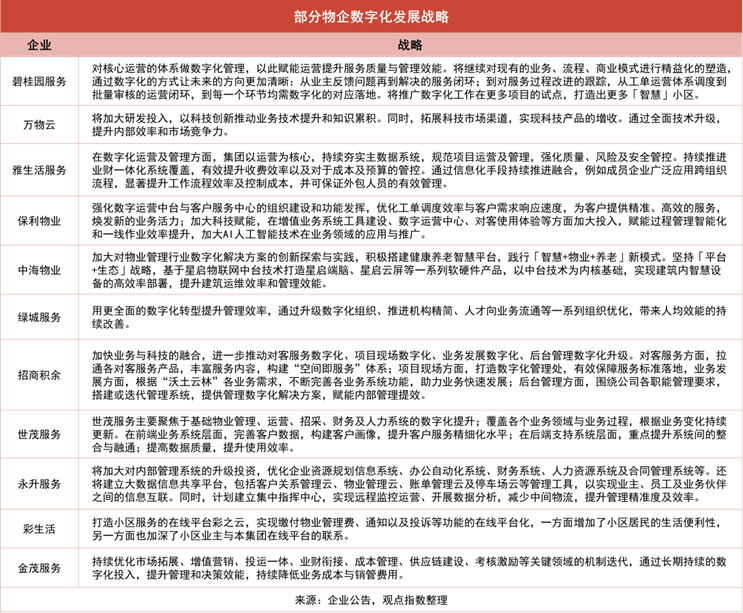

數字化發展:低谷尋路

物企深化科技戰略,數字化創收壓力仍明顯

物業服務行業進入了“紅海”競争階段,規模增速放緩,人力成本上升等致使企業增收不增利的問題凸顯。

物企采用“精益式”數字化轉型的模式較為普遍,通常會基于戰略需要、從産品和服務、生産方式、管理方式或商業模式等層面,找到重要和急需的場景進行數字化變革。例如碧桂園服務提出對核心運營體繫做數字化管理;永升服務表示要減少人為錯誤及有效控制運營成本等。

目前,物企數字化轉型的方向包括了業财一體化覆蓋、客戶滿意度提升、人工效能改善、增值服務賦能和專業能力打造。

新的領域中,智能充電樁、儲能繫統、AIGC客服、數字人服務、集中管控監控、AI無人巡邏、電子工牌、機器人等開始被越來越多的物企關注。

效果方面,行業中近三年的平均管理費用率呈現出下降态勢,但幅度變化微小。據統計,52家物企2021年-2023年的平均管理費用率分别為10.77%、10.48%以及9.97%。其中,下降幅度較明顯的主要有萬物雲、華潤萬象生活、華發物業等。

同時,一些物企還有能力實現對外輸出科技服務,但創收能力面臨壓力。

除萬物雲、招商積余的該類業務2023年取得同比增長外,其他企業都有較大幅度下滑,主要受到國内市場環境及房地産行業環境影響,市場需求減少。

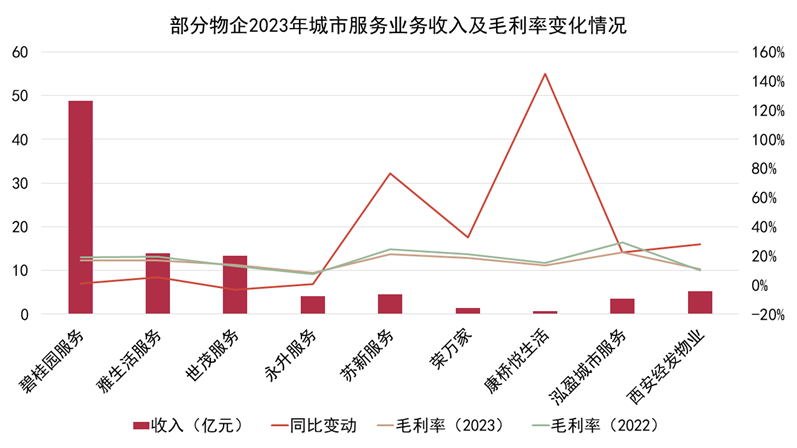

物業服務:高質增長起點

頭部企業布局創新型業務,賽道先行者優勢明顯

物企積極布局探索多賽道,其中創新型業務逐漸成型。

目前,創新型業務收入占比仍較低,頭部企業由于布局較早,實力強勁,已經形成了較大的業務量,規模優勢和先發優勢明顯,而其它企業則是保持跟進态勢,紛紛在新領域試水探索。

其中,城市服務領域,頭部物企已具有較大的規模,但增長速度放緩,毛利率較低等壓力也漸漸呈現。

數據來源:企業公告,觀點指數整理

數據來源:企業公告,觀點指數整理

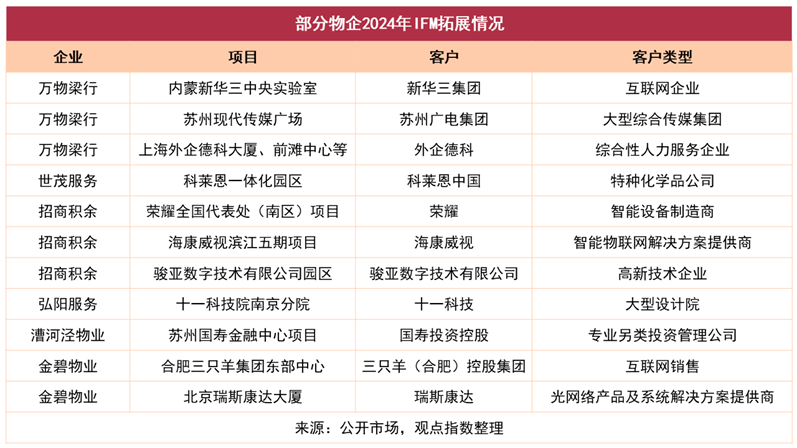

與城市服務相比,IFM的價值正不斷涌現,是名副其實的“新藍海”,衆多物企将其視為拓展的主要賽道。

“中西合璧”的萬物梁行在該領域率先起步,營收情況主要反映在萬物雲的物業及設施管理服務闆塊,2023年萬物雲的物業及設施管理服務收入已達到了83億元。截至年末,該業務闆塊合約飽和收入為158.49億元,合約項目數量2531個;在管飽和收入134.3億元,在管項目數量2241個,其中第三方項目個數為1916個,占比85.5%,在商企市場中有突出的品牌優勢及拓展能力。

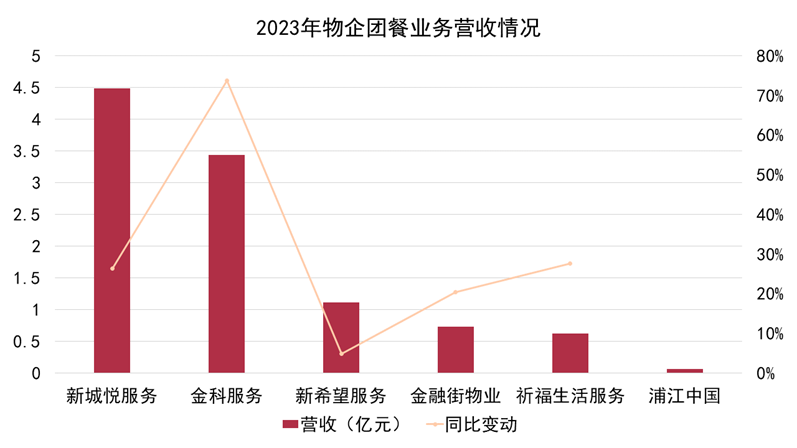

另外,招商積余主要在設備設施管理服務領域領先,旗下招商設施、招商樓宇科技、招商建築科技等業務已覆蓋全國;金科服務、新城悅服務主要聚焦于團餐業務,已初步形成新的業務增長點。

數據來源:企業公告,觀點指數整理

數據來源:企業公告,觀點指數整理

觀點指數認為,目前IFM領域的競争已經趨于激烈,尤其是客戶在選擇供應商方面會看重過往服務的經驗和品牌實力等,這使得進入該賽道的難度加大。

商業地産零售業态發展:征途未竟

大衆消費動力有限,項目業績增長難度增大

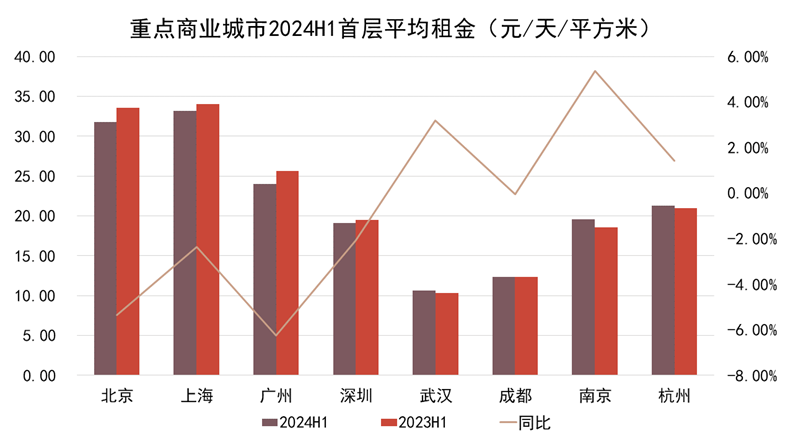

經濟增速放緩下,大衆消費動力增長有限,消費品牌在開店拓展上也表現得更為審慎,重點商業城市的零售商業租金面臨一定的下行挑戰。

相關數據顯示,2024上半年一線商業城市的零售物業首層租金均有不同程度的下滑,而二線城市雖有增長,但幅度不大。

數據來源:世邦魏理仕,觀點指數整理

數據來源:世邦魏理仕,觀點指數整理

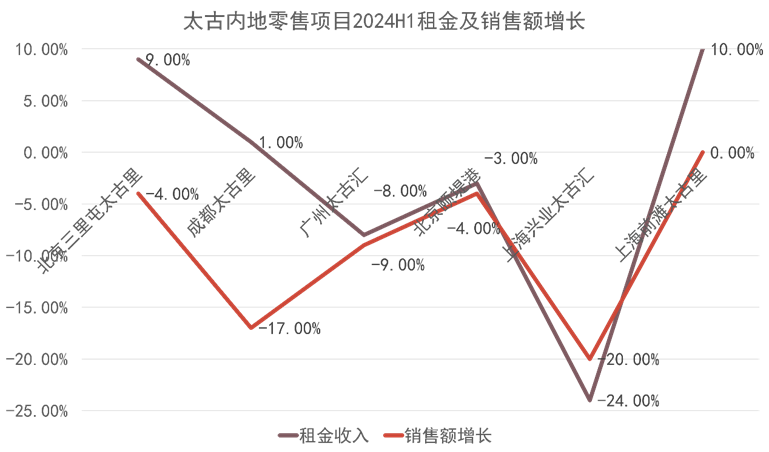

在市場表現較為疲軟之際,項目創收也面臨諸多挑戰。高端商業方面,不少項目出現收入和銷售額同比增長不如預期的現象。

數據來源:世邦魏理仕,觀點指數整理

數據來源:世邦魏理仕,觀點指數整理

太古地産發布的2024H1業績顯示, 北京三里屯太古里、成都太古里、廣州太古匯、北京頤堤港和上海興業太古匯2024上半年的零售銷售額較2023年同期分别下跌4%、17%、9%、4%及20%,上海前灘太古里則保持不變。

租金增長方面,廣州太古匯、上海興業太古匯、北京頤堤港出現下滑,分别錄得8%、24%、3%的跌幅;其余的北京三里屯太古里、成都太古里、前灘太古里租金則保持了增長,分别增長9%、1%、10%。

觀點指數認為,在市場環境愈發嚴峻之際,上述高端商業項目後續的業績增長将面臨更大挑戰。除高端消費外流外,2024年多個奢侈品牌收入均出現放緩或下跌,而高端商業項目以奢侈品牌為重,銷售額難免受波及。

此外,租金單價下降的情況也在發生,中端項目尤甚。大悅城一季度數據顯示,旗下部分零售商業項目出租率、平均租金單價出現下滑。觀點指數認為,當下的商業市場環境使得項目要創造更高的業績面臨挑戰,也對企業的運營能力提出更高的要求。

商辦與辦公空間發展:開拓新境

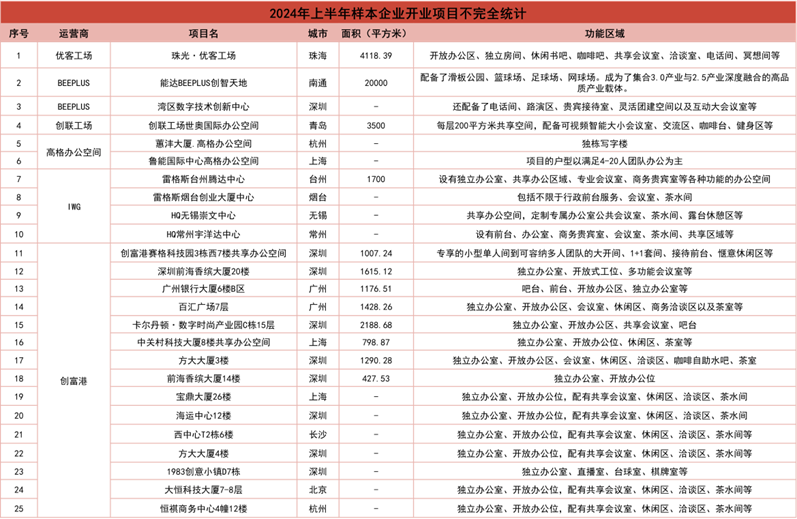

中小企業辦公租賃需求仍存,未來辦公的多元化發展圖譜

商業辦公細分市場上,聯合辦公行業發展錯綜復雜。不可否認的是,靈活辦公方式對于提高員工工作效率、降低企業辦公成本、平衡員工的工作與生活等多方面有重要作用。

今年以來,樣本企業擴張動作放緩,更多聚焦于運營管理能力的提升。比如創富港在交流過程中表示,目前正處于增長最緩慢時期,規模年增長在10%左右。WeWork中國表示,今年沒有定下具體擴張目標,公司主要關注營收、整體的盈利。

數據來源:觀點指數不完全統計

數據來源:觀點指數不完全統計

據觀點指數不完全統計,2024年上半年,樣本企業共計新增開業25個辦公空間産品,相較去年上半年,樣本企業新開項目數變動不大,但和行業快速增長階段對比,企業規模增長速度明顯放緩。

數據來源:企業公告,觀點指數整理

數據來源:企業公告,觀點指數整理

住房租賃:體繫漸成

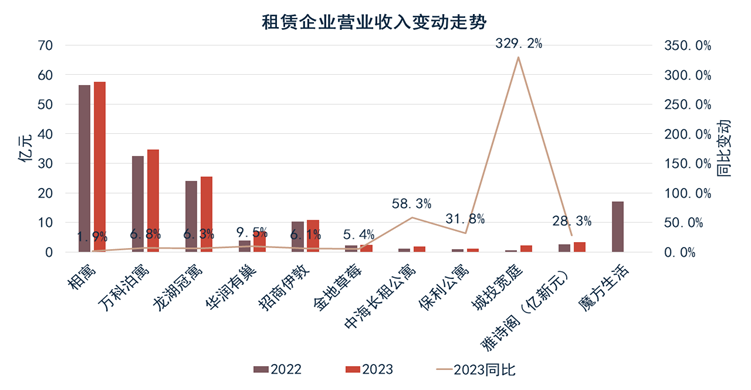

租賃企業創收能力再提高,出租和續租率表現可圈可點

已披露2023年業績的10家租賃企業全年創收均實現同比增長,漲幅處于1.9%到329.23%不等。其中城投寬庭同比漲幅居于首位,其次是中海長租公寓。

可以明顯看到,租賃企業的創收能力持續提高,當中離不開企業成熟期項目的穩健經營(主要體現在企業的出租率和續租率據中)以及新增入市項目帶來的“額外”收入。

出租率數據方面,租賃企業繼續展現穩健的項目運營管理能力。包括自如資管、萬科泊寓、龍湖冠寓、瓴寓國際、有巢公寓、樂乎集團、金地草莓、百瑞紀集團等在内的多家租賃企業在出租率方面有着不錯的表現,成熟期項目平均出租率超 90%。

續租率表現上,2023年萬科泊寓和瓴寓國際全年平均續租率分别為63%和56%,城家公寓續租率超50%;今年一季度,百瑞紀集團續租率錄得67.8%。

數據來源:企業公告,觀點指數整理

數據來源:企業公告,觀點指數整理

注:2022年的中海長租公寓租金收入=投資物業租金收入-寫字樓收入-購物中心收入

養老發展:市場需求雙驅動

政策與市場需求雙推動,銀發經濟元年到來

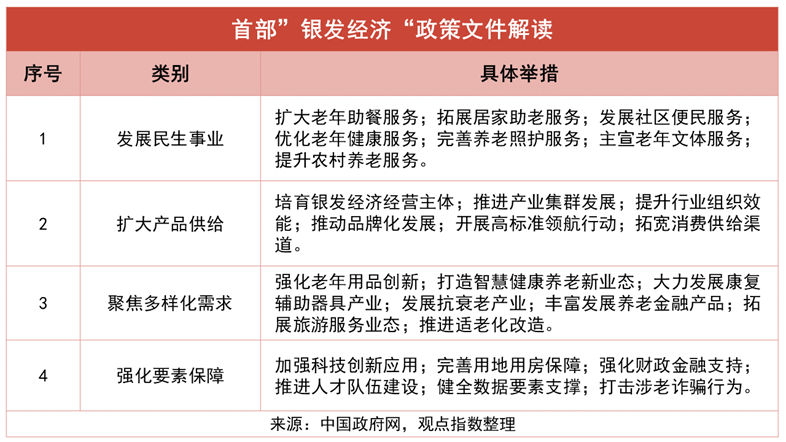

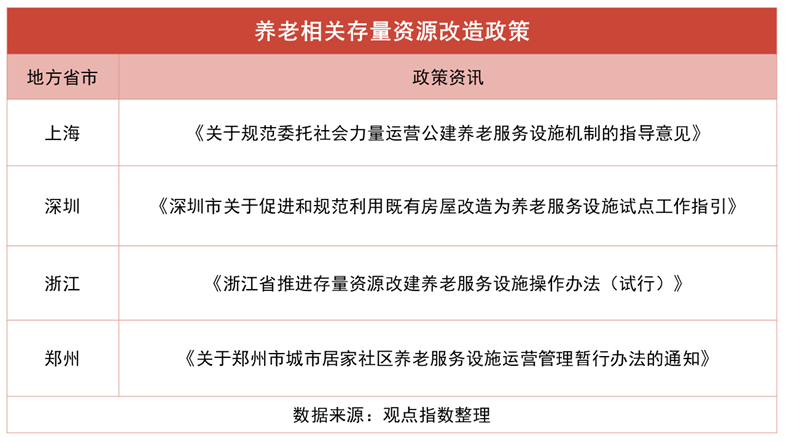

養老是重大民生工程,既不能完全依靠行政,亦不能單靠市場,因此行業發展很大程度需要政策引導。

觀點指數對2024年上半年影響養老行業發展的相關政策進行梳理,可以看到政策圍繞養老服務體繫的完善、養老服務設施建設的難點,以及養老産業發展的規範化等做了多項詳細的規定。

今年最大的標志性政策在于《關于發展銀發經濟增進老年人福祉的意見》的發布,這標志着銀發經濟發展元年的到來。

為解決養老發展缺乏廉價物業空間的問題,深圳市、浙江省和河北省出台的政策鼓勵利用空置房屋和商業場所改建養老服務設施,以應對土地稀缺問題。如在浙江省印發的《浙江省推進存量資源改建養老服務設施操作辦法(試行)》上,就為存量資源改建養老服務設施提供了地方性規範,簡化審批流程,鼓勵社會力量參與。

文旅發展:縣域火熱

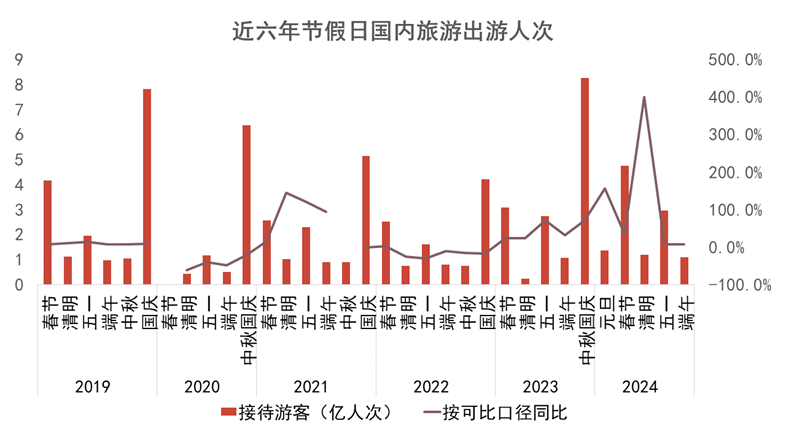

節假日出遊火熱,縣域旅遊成趨勢

2024年的元旦和春節期間,國内文旅市場迎來了超預期的熱潮。元旦期間,國内旅遊出遊人次達到1.35億,旅遊收入高達797.3億元,哈爾濱接待遊客量和旅遊總收入創歷史新高,成為最大的驚喜。春節假期,國内旅遊出遊人次更是攀升至4.74億,旅遊消費達到6326.87億元,文旅市場復蘇勢頭強勁。

清明和端午假期,由于假期較短,旅遊以短途、周邊遊為主,旅遊人次和消費均有所增長,但增速有所放緩。特别是端午假期,由于與“五一”長假相近,旅客出行熱情相對減弱。

數據來源:文化和旅遊部數據中心,觀點指數整理

數據來源:文化和旅遊部數據中心,觀點指數整理

ESG發展:穩步推進

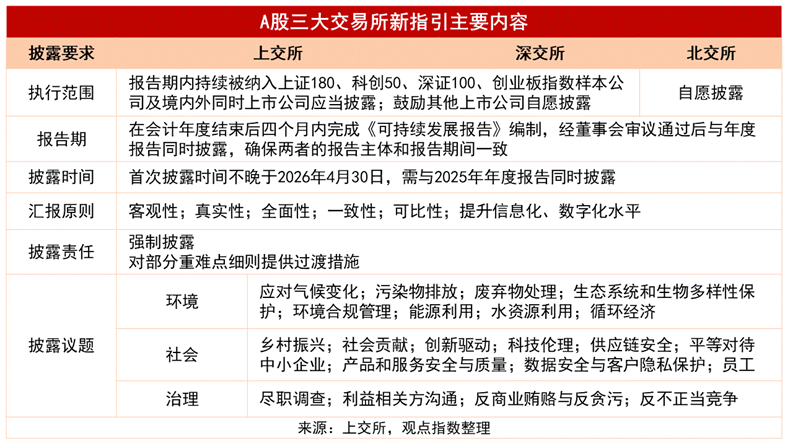

A股與港股“新指引”出台,信披要求提升

2024年4月,A股三大交易所分别發布《可持續發展報告(試行)指引》,並宣布2024年5月1日起實施。這一指引標志着國内首次由監管機構正式推出一套繫統性且規範化的可持續發展信息披露指南,引導上市公司更好地整合和報告可持續發展相關信息;也意味着強制披露的時刻即将來臨。

觀點指數認為,《新指引》有助于提升上市公司可持續發展信息披露的質量,彰顯優質公司投資價值,有利于資本市場吸引更多境内外的中長期資金。

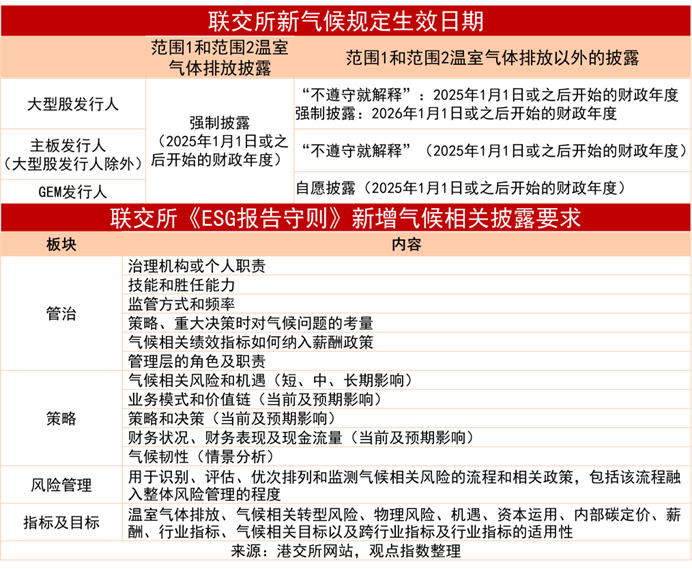

期内4月19日,聯交所也發布最終的有關氣候信息披露規定的咨詢總結,並刊發協助發行人遵守新氣候規定的實施指引,将《環境、社會及管治報告指引》名稱修訂為《環境、社會及管治報告守則》,進一步強調其強制地位。整體上香港ESG信披體繫建設趨向于國際化標準,正在走向成熟和完備。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

審校:陳朗洲