曾經千億銷售的上市房企最終落幕,高杠杆經營帶來的痛點亦有因果。

觀點指數 作為曾經千億銷售的上市房企,祥生控股集團在10月25日收到了香港交易所宣布取消其上市地位的通知,並于11月11日取消上市地位。回望其2020年11月18日在聯交所正式開始買賣,到如今的退市,四年的時間里經歷了從輝煌到落寞的戲劇性轉變。

關于退市的原因,與此前佳源國際、大發地産、大唐地産相同,亦是無法按時刊發财務報告,自其2023年4月3日停牌起,至今已逾18個月。因此,聯交所依據《上市規則》第6.01A(1)條取消其上市地位。

據觀點指數了解,國内企業退市情況可分為自願退市和非自願退市兩種,且傳統觀念認為違反有關上市規則而導致的退市行為屬于非自願退市。但在企業實踐中,這兩種退市的分類仍可能被認為是粗犷的。因為企業的決策行為往往依據利益最大化原則進行,當面臨不得不“求生”的處境時,退市也是“斷臂”下的必然之果。

市場瞬息

祥生控股集團上市時的财務表現還算不錯。

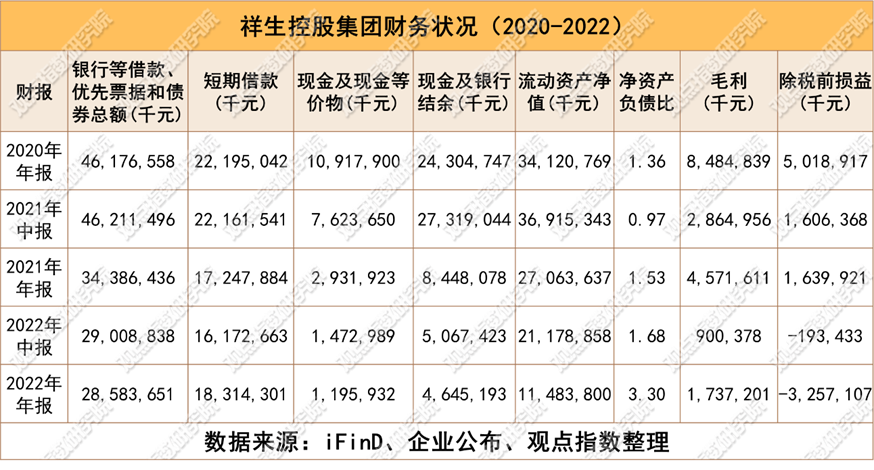

據财報披露,2020年祥生控股面臨的銀行及其他借款、優先票據和公司債券總額達461.77億元,但短期債務被現金及銀行結余覆蓋後仍有21.10億的富余,企業流動性壓力較小。

此外,企業内部銀行及現金結余較上市前上漲249.1%,合約銷售、收益和溢利也均呈現上漲趨勢,同時淨資産負債比率在上市準備中從361%下調至136%。加上市場上商品房銷售數據仍呈現一定漲幅,企業資金回流理論上不成問題,未來看似一片坦途。

同時,從觀點指數銷售報告中可以看到,祥生地産在2020年和2021年的權益銷售維持在800億以上,若按這一趨勢獲得資金回流,不會存在較大的償債壓力。

但事與願違,随着房地産市場供求關繫發生重大變化,疊加後疫情挑戰、信貸環境等多方面因素,祥生控股集團的賬面同絕大多數房企一樣,開始面臨流動性危機。

觀點指數整理了祥生控股四年的财報數據,發現随着外部經營環境的變化,疊加房市長牛時仍存在較高杠杆的經營模式,使得祥生控股集團四年内的流動性每況愈下。

高杠杆並非房企之過,房地産行業以往重資産經營的邏輯,讓其以更高的杠杆進行開發投資。實際上自中國人民銀行和住房和城鄉建設部在2020年8月提出“三道紅線”,並在2021年開始實行後,許多房企高杠杆的淨資産負債比便觸碰了這一紅線。

盡管上市後祥生控股的淨資産負債率下降至136%,但壓力仍然較大,這意味着股東的每一份權益都将承載着1.36份負債,遠遠高于其承受能力。

從短期債務來看,截至2021年上半年,祥生控股的現金及銀行結余仍能覆蓋短期債務。而随着2021年底這一數據的驟降,其流動性問題開始迅速突顯。關于現金及銀行結余的變化,觀點指數從2021年報中看到,主要是由于現金及現金等價物、物業預售所得款項現金和定期存款的減少引起。

從總借款情況來看,祥生控股面臨的銀行及其他借款、優先票據和公司債券總額雖然從2020年的461.77億縮減至2022年的285.84億,但債務壓力仍較大。截至2022年末。祥生控股仍面臨183.14億的短期債務和102.6億的兩年至五年期的債務。

實際上,高額的債務只是祥生控股集團流動性危機的一個必要條件,導致其流動性緊張的另一個關鍵因素是市場環境,在祥生控股的财報中,主要體現在毛利的大幅下降。

從盈利水平來看,2022年是祥生控股業績轉虧的分水嶺。數據顯示,祥生控股的毛利在三年内驟降。扣除掉其他必要開支後,從曾經稅前的溢利轉為虧損。這也是其公開刊發的最後一份報表。

實際上,入不敷出不僅意味着祥生控股需要通過儲備支付虧損和部分到期債務,同時截至2022年底的36.69億儲備也不足以讓其償還後續源源不斷的債務,還債亦或是化債在所難免。

綜上來看,觀點指數認為祥生控股集團面臨的債務壓力並非偶然,這是由于房企固有的重資産經營模式和依賴于市場環境所決定。當市場環境一片向好時,高杠杆經營模式會被較好的盈利能力淡化,而到了市場環境急轉直下時,問題就會迅速暴露出來。

自救乏力

面臨龐大的債務壓力,祥生控股集團從股權交易、發行海外債等方面也争取到了一定的現金流。但礙于多方事件沖擊,企業的化債動作仍回天乏術。

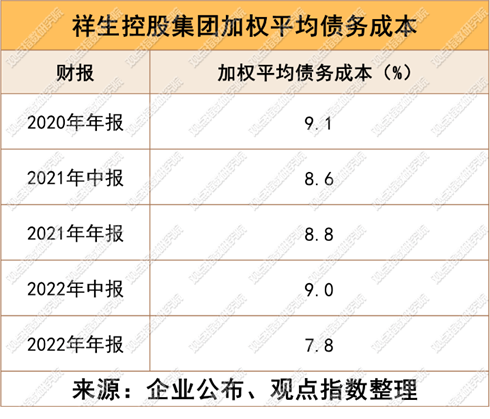

據觀點指數統計,自2021年起祥生控股集團便陸續進行了一繫列化債動作以減少海外債。其中包括:以借新還舊的方式發行兩支年利率分别為10.5%和12%的2億美元優先票據,贖回部分3億美元中2.82%金額份數的優先票據本金,以及對以往債務進行展期。

觀點指數注意到,在祥生控股的債務困境中,海外債的規模有限。與其年報中披露的加權平均債務成本相比,海外債的利率嚴重拖累其融資成本,同時海外債普遍設置的交叉違約條款也給企業的現金流火上澆油。

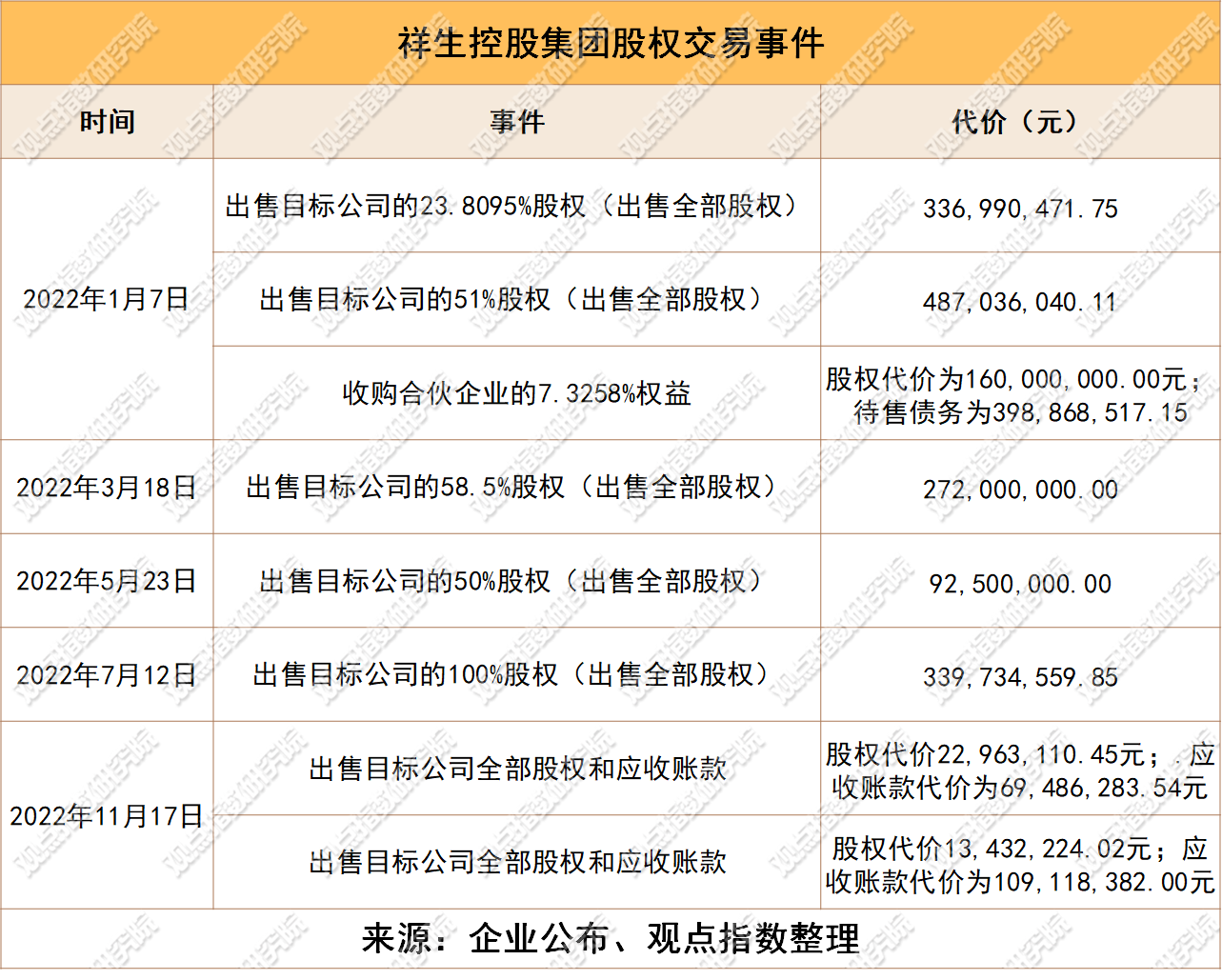

此外,在營運能力支撐上,祥生控股進行了大量的股權交易來補充營運資金,通過取得即時現金流入來纾緩流動資金壓力。

上述股權交易的代價主要集中在若幹億的數量級交易上,對涉及上百億的債務收效甚微。

同時,觀點指數注意到在祥生控股多次出售股權的事件中,前面幾次的出售是能夠獲得溢價或是與收購價持平,而往後的出售事件中,則是做虧本買賣也要獲得現金流。如2022年7月份的交易,屬于出售已竣工的虧損項目,而2022年底最後一次披露的股權交易中,甚至連應收貸款都折價出售。

可以看出,祥生控股對營運資金的迫切需要和償債壓力,這也是市場環境疊加高杠杆經營下的必然結果。

在多方因素的加持下,祥生控股集團的海外債紛紛出現違約,企業也在2023年初宣布開展債務重整,但後續情況仍未披露。值得說明的是,申萬宏源策略投資(香港)有限公司曾就祥生控股未償還财務責任約5000萬美元向法院提出清盤呈請,但最後因為證據不足和原告資格等問題被駁回,祥生控股集團也因此得到了償債的喘息時間。

除了上述問題外,祥生控股還面臨着集團換帥、中堅人員變動和财務人手不夠等問題,這也是其最終被迫退市的直接原因。據企業披露,随着多個部門(包括财務部及運營管理部)的關鍵團隊人員近期辭任,人力不足,導致企業及其核數師難以順利進行後續審計工作,使得2022年财報延後發行。

在多次延期後,2022年的年報已于2024年4月30日順利發布,但賬上的财務狀況使得衆多投資者明白,2023年甚至是以後的現金流壓力只會更甚,照應了前文提到的高達數百億的債務壓力。

最終,祥生控股無法就2023年年報向投資者提交企業答卷,目前也沒有因财報延期導致股票停牌後,對投資者後續的損失進行更多說明。對企業而言,當前的債務壓力、後續可能的清盤呈請和未來的企業轉型仍需更多時間去籌備。

回首祥生控股來去匆匆的上市歷程,本文趨向于認為其退市屬于非自願退市下的必然選擇。退市後,祥生控股仍面臨需留足改善經營狀況的時間,通過以時間換空間,面對債務重組、人手籌備和企業發展策略等調整的挑戰。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:常文恺

審校:陳朗洲