若最終以不到8000萬港元私有化成功,歐宗洪家族将獲利頗豐,其中不僅包括融信服務未來的利潤和當前擁有的現金,還包括該公司剩余的IPO募集資金。

觀點指數(GDIRI) 物業股長期低迷正引發連鎖效應,華發物業完成退市不久,又有融信服務宣布要私有化。

資料顯示,融信服務是融信中國兄弟公司,未上市前由歐宗洪家族信托HSBC International Trustee Limited透過融心一品和福美國際全資控制。

2021年7月,融信服務經歷二度遞表最終完成在港交所主闆上市,但此後股價一落千丈,業績增長乏力,2024上半年由盈轉虧,錄得淨虧損1.14億元。

2023年9月,歐氏家族剛完成權力交接,歐宗洪之子歐國飛正式接管了融信服務。如今,“二代”尚未扭轉經營頹勢,但平台卻将迎來别樣使命,成為家族财富聚斂的工具。

私有化退市計劃

11月22日,融心一品(要約人)與融信服務發布聯合公告,提出私有化建議,並分别任命新百利融資與力高企業融資為财務顧問。如若最終獲批準及實施,融信服務将撤銷在聯交所的上市地位,成為自華發物業後又一家私有化退市的物企。

資料顯示,融心一品及福美國際(一致行動人)均為英屬處女群島注冊成立的有限公司,自上市以來一直為融信服務控股股東之一。兩家公司各自由Rongan Juxiang全資擁有,而Rongan Juxiang為由HSBC International Trustee Limited(作為家族信托的受托人)持有的特殊目的控股有限公司。歐宗洪為家族信托的财産授予人和保護人。

公告給出的退市理由與華發物業一致,其一是認為股份交易流動性低,並且股價呈現下滑趨勢,對計劃股東變現造成不利影響。

其二是低流動性使得公司無法開展任何股權集資活動,不能充分利用上市平台作為長期發展的資金來源,繼續上市将不會為了公司帶來任何具有意義的裨益。同時,退市将減少維持上市地位的成本與開支,讓要約人以更具效率及效益方式經營集團業務。

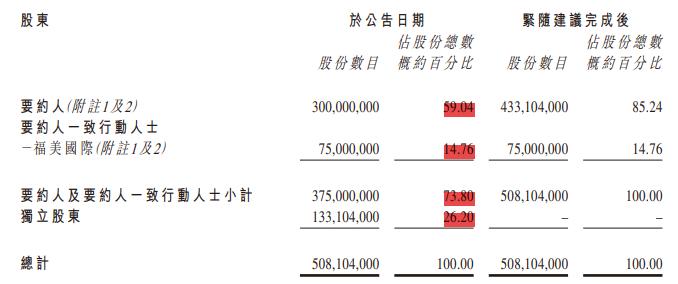

依據公告,融信服務當前已發行股本約5.08億股。其中,要約人融心一品持有3億股,占已發行股份約59.04%;要約人一致行動人士(包括但不限于福美國際、Rongan Juxiang、歐宗洪及新百利)持股7500萬股,占已發行股份約14.76%。

也就是說,目前歐氏家族掌握有融信服務73.8%股份。

來源:企業公告

獨立股東持有融信服務約1.33億股,占已發行股份約26.20%,要約人給出的注銷價為每股支付現金0.60港元,以此計算,本次私有化退市歐氏家族所需支付現金為7986.24萬港元。

其中,0.60港元注銷價較最後交易日在聯交所所報收市價0.52港元/股溢價約15.38%;較最後交易日止30個交易日于聯交所所報平均收市價約0.64港元/股折讓約6.25%;較2024H1未經審核每股資産淨值約1.29港元折讓約53.49%。

對比之下,華發物業彼時給出的注銷價分别相較以上三個指標溢價30.63%、70.59%以及970.11%。

顯然,作為要約人的歐宗洪家族給出價格偏低,這可能難獲得獨立股東支持,從而導致無法實施。若如此,提出後續要約将受到限制,要約人及一致行動人均不得在計劃失效日起12個月内宣布對融信服務剔除要約,惟獲執行人員同意除外。

歐氏家族資本局

若最終以不到8000萬港元私有化成功,歐宗洪家族将獲利頗豐,其中不僅包括融信服務未來的利潤和當前擁有的現金,該公司剩余的IPO募集資金。

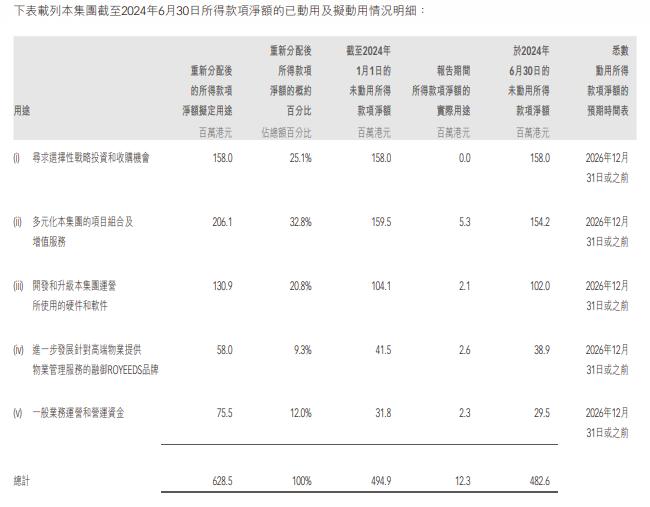

中報顯示,融信服務2021年7月16日于聯交所上市時,扣除包銷傭金及與上市相關的其他估計開支後,募集資金淨額約為6.285億港元。

從使用情況來看,除了未尋求選擇性戰略投資和收購機會外,融信服務IPO所得款僅少量用在推進項目組合多元化及增值服務發展、開發和升級硬件與軟件、發展高端物業服務的融禦ROYEEDS品牌、以及一般運營資金等領域,金額涉及210萬-530萬港元不等。

截至2024年6月30日,該公司未動用所得款淨額尚有4.826億港元,這已是本次私有化退市代價的六倍之多。

更值得一提的是,上市至今融信服務未有任何派息分紅行動。

來源:融信服務2024年中期報告

作為一家輕資産運營公司,融信服務手中持有大量現金流。截至2024年中期,該公司仍有現金及現金等價物6.74億元人民币,平均到每股約為1.33元人民币。

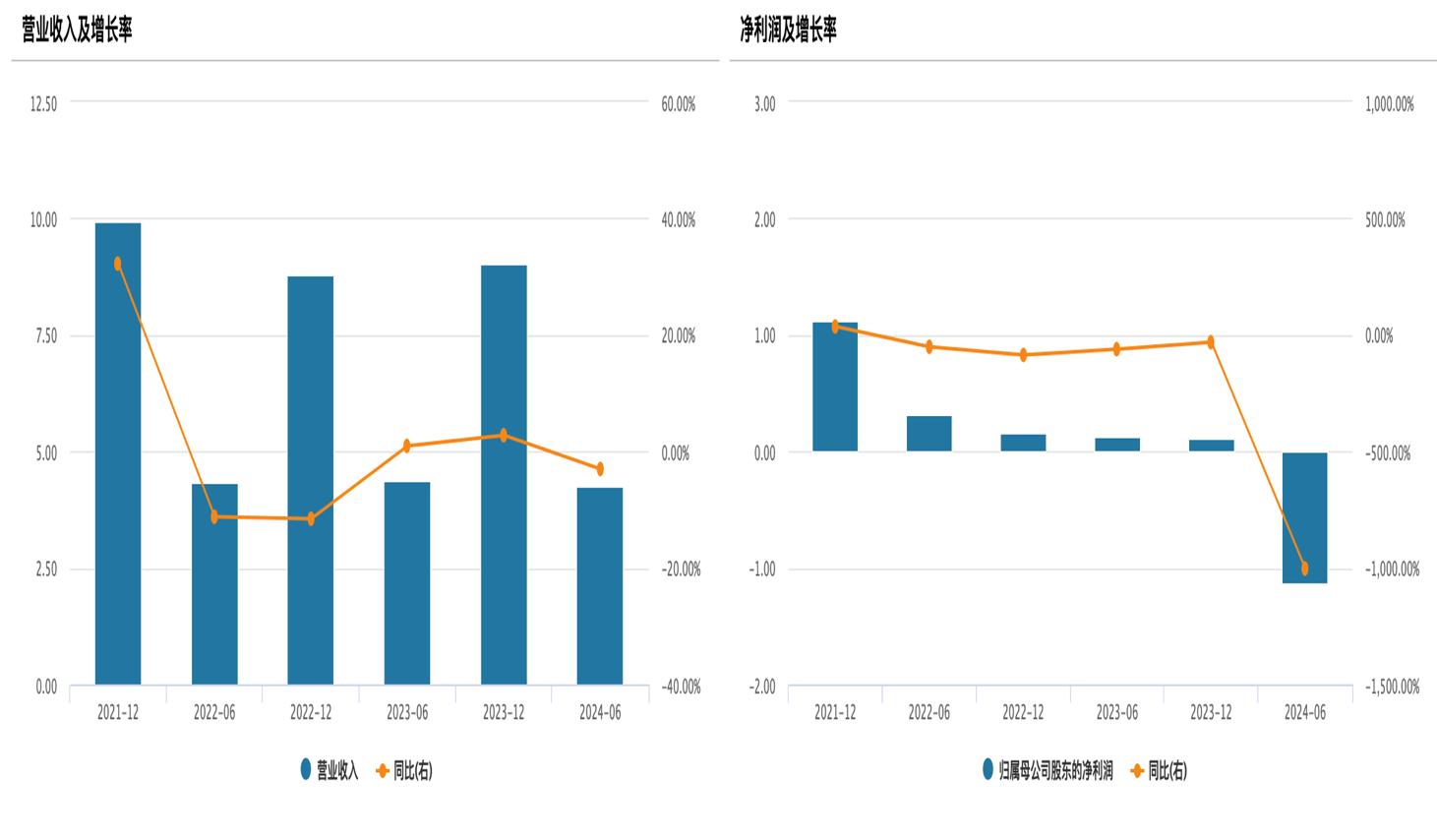

只不過,該公司業績自上市以來並無亮眼表現。過往數據顯示,未上市前的2018-2020年間,融信服務營收分别為4.14億元、5.18億元及7.50億元,復合年增長率達34.6%;淨利潤分别為3379.6萬元、7150.5萬元及8507.1萬元,復合年增長率達58.7%。

上市以來的2021-2023年,融信服務營業收入分别為9.9億元、8.77億元及9.01億元,復合年增長率為-4.66%;淨利潤分别為1.12億元,1550萬元及1070萬元,復合年增長率是-69.19%。

2024上半年,融信服務更是首度錄得由盈轉虧,期間淨虧損約為1.14億元,較上年同期減少1003%。原因是該公司金融資産減值虧損按期增加約49435%至1.96億元,主要為貿易及其他應收帳款減值撥備。

數據來源:Wind,物聊社整理

更進一步觀察,核心業務物業管理服務也面臨增長壓力。截至2024年中期,融信服務在管建築面積約為3070萬平方米,較2023年末下降11.5%;合約建築面積約3600萬平方米,較2023年末下降10.9%。

從收入及盈利能力來看,該業務闆塊近三個報告期營收分别為3.48億元、7.13億元及3.58億元,同比分别增長25.8%、17.3%以及2.9%;毛利率分别為21.4%、21.0%以及20.3%,均呈現下滑态勢。

盡管如此,這場退市資本局中歐宗洪家族實現了利益最大化;與此同時,中小股東及資本市場的信心無疑将受到影響。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:蘭英傑

審校:徐耀輝