基金化是支撐豐樹集團管理規模擴張的最主要金融戰略。

編者按:公募REITs試點繼續擴容,随着消費基礎設施REITs正式落地,房地産行業迎來了前所未有的機遇。

這場變革,與經濟復蘇、行業調整的大環境完美匹配,将成為相關企業完成轉型的重要契機。或許,這也是房地産行業走向轉型升級、高質量發展的一條合适新路徑。

随着公募REITs試點逐漸走向更大天地,觀點新媒體策劃和推出繫列深度報道——“REITs紅了”,選擇一批正在或即将在REITs領域大展拳腳的標的,通過采訪、研究和分析,探尋REITs背後的資産故事與企業邏輯。

觀點網 20世紀末期,亞洲金融危機陰霾使得各國家和地區不動産市場不景氣,許多開發商面臨嚴重的流動資金緊縮。在這樣的背景下,日本、新加坡、韓國、中國香港等國家和地區開始陸續引入REITs制度,以提振房地産業,走出經濟低迷。

新加坡第一只REITs——凱德商用新加坡信托于2002年7月在新交所主闆成功上市。至2008年,新加坡REITs市場經歷了一個迅速增長的階段。再到2023年9月末,新加坡有42只上市REITs,總市值超過930億新元(約695億美元),是亞洲除日本外的最大REITs市場。

新加坡房企大多采用輕資産擴張的方式,“私募基金+REITs”的雙基金模式是最主要金融戰略。這一點上,同為淡馬錫控股下的凱德和豐樹集團並沒有多少差異,二者都會通過私募基金孵化早期項目,成熟後向REITs注入,從而實現低杠杆的穩健增長。

限于國土面積小,新加坡大部分的房産已經實現證券化或是由大型房地産公司或财團所持有,所以從REITs市場發展早期就鎖定了跨境多元化資産類别的方向發展。

數據顯示,截至2022年10月,超過90%的新交所上市REITs投資組合里持有新加坡以外的資産,只有3只持有的是純新加坡資産。

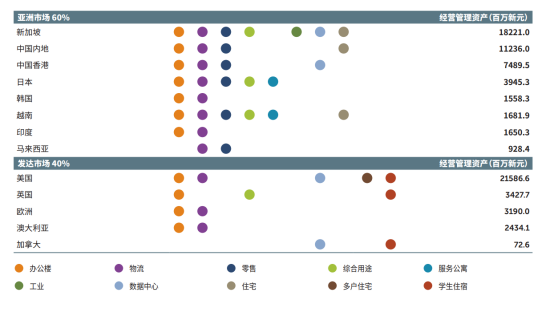

豐樹集團的擴張也顯現出上述特點,目前管理着三只在新交所上市的REITs和八只房地産私募基金,資産遍及全球13個市場,類型也是涵蓋了辦公樓、零售、物流、工業、數據中心、住宅及學生住宿物業等。

熟練的資本運作

淡馬錫于2000年成立了豐樹産業私人有限公司(豐樹集團),至2007年,豐樹集團所擁有的資産總值達45億新元,在亞洲六個國家管理17億新元的資産。

彼時,豐樹定位自己是一個泛亞房地産集團,目標是成為一家領先的房地産資本管理公司,擴大自有資産以及受托管理的資産。

截至2023年3月31日,豐樹集團經營管理資産總額為774億新元,遍及全球13個市場,涵蓋辦公樓、零售、物流、工業、數據中心、住宅及學生住宿物業等類型。

圖1:截至2023年3月31日止豐樹集團資産分布 數據來源:企業公布

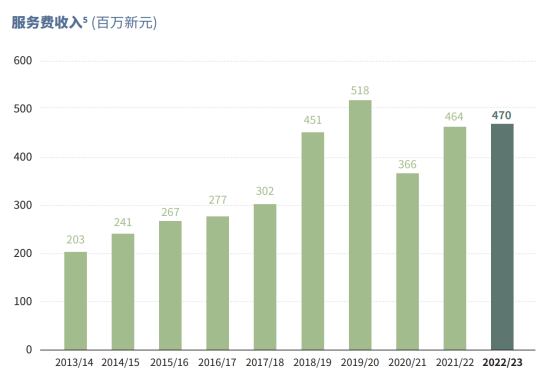

從路徑上看,基金化是支撐豐樹集團資産管理和規模擴張的最主要金融戰略。截至22/23财年末,豐樹經營管理的774億新元資産中,有77.7%(超過602億新元)通過旗下三只REITs和八只房地産私募基金持有。

據了解,早先豐樹集團的私募基金主要聚焦在亞太市場的開發投資及其他機會型投資。

例如在2008年4月設立的豐樹印中基金(Mapletree India China Fund),主要關注于中印兩個新興市場商業綜合體項目的開發機會把握,共募集了11.57億美元的承諾資本金,豐樹集團持股43%,總期限超10年。

基金成立時以西安未來城和佛山南海商業城開發項目為種子項目,最終投資了中國内地6個一二線城市和印度1個一線城市商業體。

類似的開發項目由于期限較長,豐樹集團在這類基金中持股比例也較高。此後設立的第二只聚焦中國市場的私募地産基金豐樹中國機遇基金II(MCOF II)中,豐樹集團持股36%,該基金期限9+1+1年,種子項目為上海和佛山兩處綜合體開發項目。

2014年前後,豐樹集團私募基金戰略轉向發達市場的核心增益型資産,基金期限有所縮短。

豐樹集團總裁邱運康曾在采訪中表示:“我們需要優質資産來實施集團以資本管理為中心的商業模式。為了确保所建立起的強大投資組合能夠吸引資本市場,這類資産必須具有合适的租期和租金。”

2014年,豐樹集團完成聚焦日本物流地産定制開發項目的私募基金Mapletree’s Japan-focused logistics development fund (MJLD)募集,獲得承諾資本510億日元,豐樹集團在其中持有38%份額。

2015年,豐樹集團開始擴張歐美市場,並在2017年完成聚焦英美學生公寓市場的私募基金豐樹全球學生住宿私募信托(MGSA)募集,獲得承諾資本5.35億美元。

2020年4月,聚焦歐美物流地産的私募基金豐樹美國和歐洲物流私募信托(MUSEL)完成募集,最終募資18億美元,其中豐樹集團持有34%份額。

以MGSA為例,為支持該基金發起,豐樹集團在2016年時便以自有資金在英國購入12所核心大學附近的25處學生公寓項目,共6000張床位;在美國購入了7處一類大學附近的學生公寓項目,共約6000張床位。這些資産也在MGSA完成募集時被全部置入,豐樹集團保留了在基金中35%的份額。

除了保留基金份額,獲取服務費和業績報酬,豐樹集團通常會将集團或部分私募基金的資産置入上市REITs,以幫助集團輕化資産負擔,同時實現資産的長期持有和穩定的管理規模。

此外,旗下REITs平台也經常收購第三方資産,擴張規模,獲取豐厚回報。

圖2:豐樹集團近些财年服務費收入情況 數據來源:企業公布

REITs助力擴張

目前豐樹集團管理着三只在新交所上市的REITs,分别為2005年7月上市的豐樹物流信托(MLT);2008年7月與巴林投資基金Arcapita共同設立的私募信托豐樹工業信托(MIT),後于2010年10月轉為公募;以及2022年由豐樹商業信托及豐樹北亞商業信托合並而來的豐樹泛亞商業信托(MPACT);當前市值分别為77.98億新元、64.62億新元及70.87億新元。

據了解,豐樹集團在MLT及MIT中分别保留有32%、31%的權益。新交所公開資料還顯示,三只上市REITs的前五大股東均有淡馬錫、貝萊德、先鋒集團以及挪威銀行的身影。

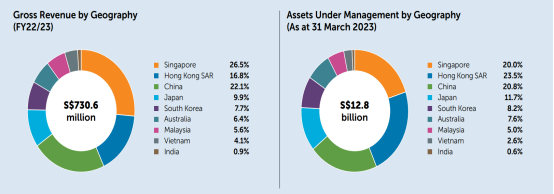

MLT及MIT曾位列新交所市值最大的三家工業信托。其中,MLT主要聚焦亞太地區倉儲物流設施,截至2023年3月31日管理着位于新加坡、澳大利亞、中國内地、香港、印度、日本、馬來西亞、韓國和越南的185物流物業,總建築面積790萬平方米,投資組合估值為128億新元。

圖3:豐樹物流信托22/23财年各地區收入及管理資産占比情況 數據來源:企業公布

與之形成對比的,MLT上市時共持有15處新加坡物流倉儲設施,總可出租面積79萬平方米,物業總值4.22億新元。

從2005年開始,豐樹集團首進中國市場,物流資産便是投資的重點。截至22/23财年末,豐樹集團774億新元經營管理資産中有304億新元是物流經營管理資産,占比達到39.27%,使其成為全球領先的物流企業之一。

中國又是豐樹集團最大的海外市場之一,截至2023年3月31日,中國内地和香港占豐樹集團自有和托管資産總額的24%,約187億新元。

年報顯示,MLT截至22/23财年末于中國内地和香港管理着52項優質物流投資組合,其中大部分位于或靠近主要城市中的大型工業區、港口或航空港區等優越位置。

在豐樹集團開發並持有核心資産(build-to-core)的策略下,自設立以後已将42處中國内地項目置入MLT,項目以一二線城市及華東地區部分三線城市為主,其它三四線城市物流項目尚未達到REITs標準。

據中金證券統計,MLT截至2021年8月,共開展了10輪擴募,累計募資30.4億新元,具體形式包括公開市場發售、私募募集、以及優惠配售。在原始權益人資産高效運轉的過程中,

伴随着管理規模不斷增長,NPI(财産淨收入)、DPU(每單位分配)與股價也保持穩定增長,近五年DPU年復合增長率3.21%,股價(後復權)自2005年7月27日至2023年6月20日,累計增長357.63%,年復合增長率約9.36%,給客戶帶來了長期收益。

MLT22/23年财報中還介紹到,将通過增值收購、戰略資産增強計劃和選擇性撤資,繼續增強投資組合的彈性和未來準備能力。

據悉,19/20财年,MLT在馬來西亞、越南、中國、日本和韓國收購了九個現代物流地産,並首次遠期購買了澳大利亞的物流地産。同期,MLT剝離了六處建築規格較舊的房産,以使得投資組合年輕化。

2023年3月30日,MLT宣布拟以共9.044億新元收購位于日本(6個)、澳大利亞(1個)和韓國(1個)的八個現代物流地産。23/24财年第二季度完成馬來西亞、新加坡和日本的四處資産的脫售,平均溢價為估值的13%。

MLT23/24财年第二季度報告顯示,投資組合入駐率維持在96.9%,到期的租約中有89%續約,加權平均租賃期限為3年。其他地區如馬來西亞和中國香港均錄得正向續約租金調整率,分别是3.2%和16.5%。按收入計算,MLT投資組合中約有四分之三與消費服務有關,前三大租戶所在行業為食品與飲料(20%)、必需消費品(19%)以及電子與信息技術(13%)。

此外,數據中心也是近些年較為熱門的投資標的,豐樹集團關注這一熱門工業地産較早,在MIT成立之時便斥資17.1億新元收購了64處新加坡本土的工業地産項目。

2010年轉為公募之後,MIT又收購了豐樹旗下私募基金Mapletree Industrial Fund(MIF)的另外6處物業資産,總計持有新加坡70處工業物業項目,總建築面積150萬平方米(淨可租賃面積110萬平方米),總市值約21億新元。

MIT的22/23财年報告顯示,截至2023年3月31日,多元化投資組合包括新加坡的85個資産和北美的56個數據中心,分别占管理資産的49.7%和50.3%,這141處房産的總估值約為87.251億新元。

從物業類型上看,MIT主要擁有6類物業:數據中心、平層廠房、高科技建築、多層廠房、商業寫字樓和輕工業建築。

今年以來,MIT完成一次私募配售,募資超過2億新元旨在為收購日本大阪一處新建數據中心提供部分資金,收購對價為520億日元(約合5.079億新元)。這同時也標志着MIT首次進軍日本數據中心市場,收購完成後,日本市場将約占MIT總資産管理規模的5.5%,北美和新加坡市場将分别占其余47.6%和46.9%。

據了解,數據中心作為一個典型重資産行業,從目前上市的相關企業發展歷史看,都是從輕資産轉向重資産的路徑,核心原因在于企業發展初期沒有很強的資本實力,在上市拓寬融資能力後,企業開始自建或杠杆收購數據中心,形成了大量符合公募REITs標準的資産。

而豐樹集團具有數據中心的開發能力,目前正在開發香港地區首個數據中心,該項目用地為2021年8.13億港元競得的香港粉嶺上水市地段第268号用地,占地逾4000平方米,規劃建築面積20140平方米,設計電力容量可達50兆伏安,計劃于2025年建成並出租給終端用戶或數據中心運營商。

多元化拓展中

多元化的收入來源,使豐樹業務能夠适應不斷變化的宏觀經濟環境。

同時,豐樹集團堅持具有正确的核心競争力並擁有多元化的經驗,這讓過去這些年在復雜多變的大環境下,依然在全球主要市場房地産領域中穩步增長。

目前豐樹集團尚處于第三個五年計劃之内,根據19/20年年報的表述,将持續穩定擴增位于全球的創收型資産組合,會将投資視野投向亞洲以外的區域,還會大力進軍澳大利亞、歐洲、英國和美國等發達市場。

2022年12月,豐樹集團推出首只開放式中國物流基金——豐樹中國物流私募基金(MCLIP),初始資産由中國主要城市的43個甲級物流項目組成,總可出租面積約為300萬平方米,将主要為第三方物流、電子商務、新能源以及新零售等企業提供物流服務。

此前在中國市場上,豐樹集團曾在商業和寫字樓資産上做減法。如在2018年-2020年間,分别出售了上海怡豐城及相鄰辦公大樓、佛山南海怡豐城、北京海澱方舟大廈……

上述數宗交易中,豐樹均獲得了高額的利潤回報,但這也說明彼時在華運營這類資産的能力尚未完全體現。

以佛山南海怡豐城為例,該項目被出讓予中海地産,之後更名為“南海中海環宇城”,交易對價未公布,項目體量12萬平米。在該項目出售之後,豐樹于中國便再無怡豐城。

彼時高力國際中國區董事總經理鄧懿君表示,像豐樹這樣的全球性開發商,會定期評估項目價值,将一些能全部租滿的資産挪到基金里面,通過公募基金形式在新加坡上市;如果資産不适合長期持有或者上市的話,就會陸續出售掉。

但對于豐樹集團來說,商辦依然是多元化戰略的重要組成部分。

為此,豐樹集團在2019年以總價約10億新元收購澳大利亞、愛爾蘭和波蘭多個辦公樓項目;同年11月份,推出一只新的私募基金——豐樹澳大利亞商業私募信托(MASCOT),覆蓋資産組合包括10棟位于澳大利亞的甲級辦公樓,經營管理資産總額達13億新元。

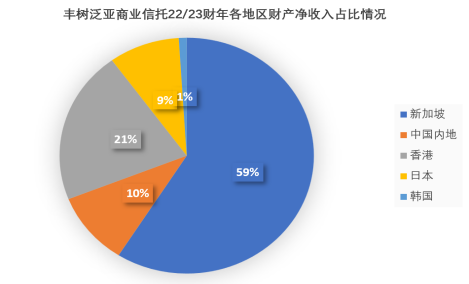

到2022年,豐樹集團還将在新交所上市的豐樹商業信托(MCT)和豐樹北亞商業信托(MNACT)合並,組成豐樹泛亞商業信托(MPACT),用于管理位于新加坡、中國内地、中國香港、日本和韓國的商業和零售物業。

管理層對此解釋稱:“在新加坡面臨的機會越來越有限,必須放眼海外以确保未來的增長。因此,面向具有共同背景和熟悉程度的亞洲地區進行海外擴張是必要的。需要一個具有廣泛規模和影響力的現成平台。兩只信托的合並正是實現了這一點,在亞洲主要門戶城市提供了現成的立足點,這将成為未來增長的跳闆。”

截至2023年3月31日,MPACT資産組合包括位于亞洲五大主要門戶市場的18項商業物業,其中新加坡5項,香港1項,中國内地2項,日本9項,韓國1項,總可租賃面積為104萬平方米,總資産價值約166億新元。

22/23财年,MPACT收入為8.262億新元,同比上升65.4%;财産淨收入6.319億新元,同比上升62.6%。可分配給單位持有人的金額4.456億新元,同比增長40.6%;每單位可分配金額9.61分,同比增長0.8%。

數據來源:企業公布 觀點指數整理

财報解釋,這一增長主要得益于通過合並收購的财産的貢獻,以及核心業務的更高收益。

值得注意的是,财報提到MPACT的核心資産新加坡怡豐城和豐樹商業城(MBC)繼續提供了穩定的收入來源。22/23财年,兩家公司的總收入和财産淨收入合計為4.458億新元,同比分别增長11.5%和11.3%。這些分别占總收入和财産淨收入總貢獻的約53%和54%,鞏固了MPACT的整體穩定性。

而香港的零售商場又一城以及MPACT的兩個中國内地物業,合計總收入和财産淨收入的貢獻分别為2.128億新元和1.644億新元。

另外,MPACT的投資組合在年底實現了95.4%的高承諾入住率。同時,MPACT零售租賃保留率為55.1%,辦公樓和商業園區租賃保留率為72.4%,使得22/23财年的整體投資組合保留率為69.8%。

除大中華區外,所有市場的租金均出現正增長,導致投資組合租金較去年同期上漲0.7%。

據了解,怡豐城(Vivo City)和豐樹商業城(MBC)均為豐樹集團開發,前者是新加坡最大的零售和生活方式目的地,該購物中心可出租面積為1068057平方英尺,包括一座三層購物中心和兩層地下層,以及一個八層附樓停車場。

憑借新加坡在新冠疫情後的復蘇勢頭,22/23财年租戶銷售額突破10億新元,創下歷史新高,超過疫情前的水平。

豐樹商業城是一座甲級規格的優質大型綜合辦公、商業園區和零售綜合體,位于新加坡亞歷山大片區,項目由一棟辦公樓和七座商業園區組成,並輔以零售和餐飲集群,總共提供2891708平方英尺的高級辦公空間、商業園區和輔助零售空間。

2019年11月,豐樹商業信托(MCT)以15.5億新元從豐樹集團收購了豐樹商業城二期,標志着豐樹商業信托全面整合了位于亞歷山大區的所有資産。

另外,香港又一城(Festival Walk)疫情後也有所改善,22/23财年實現總收入8.33億港元(1.46億新元),财産淨收入6.24億港元(1.09億新元),承諾入住率99.6%,購物者流量和租戶銷售額分别同比增長16.0%和9.3%。

資料顯示,香港又一城1998年11月開幕,由太古地産和中信泰富合資興建,曾由前者負責全權擁有及管理。2011年7月,太古地産宣布188億港元出售又一城予豐樹集團,當時成為香港歷來成交金額最高的單一物業買賣,而後又成為豐樹大中華商業信托主要持有資産。

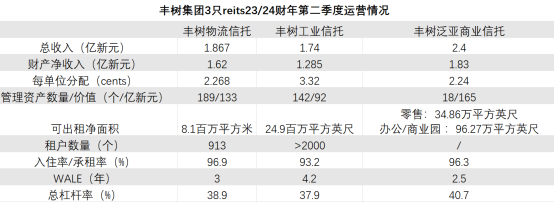

截至23/24财年第二季度财務數據發布,豐樹集團三只上市信托在全球經濟放緩的背景下,業績表現依然反映了運營韌性。

圖5:豐樹三只信托23/24财年Q2的運營情況 數據來源:企業公布

豐樹集團在22/23财年報告中表示,豐樹物流信托、豐樹工業信托和豐樹泛亞商業信托将繼續保持交錯的債務期限結構,以及充足的債務淨額和未提取的承諾貸款,以提高集團的财務靈活性。

除此之外,豐樹集團總裁邱運康稱,23/24财年豐樹集團将把重點放在經濟增長預期相對強勁、風險回報比更為有利的亞洲地區。同時在未來一年發行更多私募股權基金,並繼續專注于項目開發,以确保獲得更高的長期回報。

REITs紅了 | 一場前所未有的變革正在開啟。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:蘭英傑

審校:徐耀輝