2022年,中國如能充分把握美國供需缺口仍較大的窗口期,多措並舉保障産能,則對美出口延續高增長仍可期待。

沈建光 新冠肺炎疫情以來,中美為應對疫情沖擊采取了截然不同的策略。中國着眼于供給側,全力保障産業鍊、供應鍊穩定運轉;美國踐行現代貨币理論(MMT)政策強力刺激需求,供給恢復則顯著滞後。由此導致疫情以來美國高度依賴中國制造,中國對美出口持續高增長,完全逆轉了特朗普政府時期(2018-2019年)的頹勢。

展望2022年,供需缺口短期難以消除、通脹高企等因素決定了美國對中國商品的需求依然旺盛,中國對美出口大概率延續快速增長态勢。長遠來看,中美博弈具有長期性與復雜性,但經貿關繫始終是中美關繫的壓艙石,應對策略的核心仍然在于順應全球化潮流,對内不斷深化改革,對外持續擴大開放、強化合作。

疫情促使美國高度依賴中國制造

疫情以來美國等發達經濟體紛紛踐行MMT政策,供給修復顯著慢于需求。拜登政府大規模實施财政赤字貨币化,依靠“直升機撒錢”強力刺激需求側,對經濟復蘇起到了積極作用,但也導致復蘇結構極不均衡,突出表現為供給側恢復滞後(見圖1)。2021年美國零售超預期上漲,截至2021年11月已達到2017年11月水平的131.3%,顯著超過疫情之前;供給側恢復則顯著滞後,在疫情反復延緩復工復産、港口貨物處理能力有限推動運價飙升、原材料短缺等因素影響下,制造業産能始終無法完全釋放,截至2021年11月美國工業總産值仍不及疫情前水平。

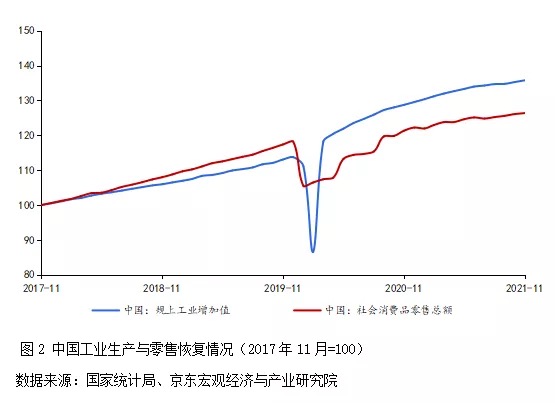

中國的應對則截然不同,更加着眼于供給側,總體呈現供過于求的恢復态勢(見圖2)。相較于美國直接補貼居民、刺激需求側的做法,中國采取的“六保”政策更加傾向于從企業端發力,如對中小企業減稅降費、提供專項貸款、财政貼息、發放定向補助、支持地方政府“兩新一重”和抗疫相關支出等,為保障産業鍊、供應鍊穩定運轉、疫後經濟企穩回升提供了強有力的支撐。

不同應對策略導致中美供需基本面差異,成為推動疫情以來中國對美出口高增長的主因。憑借穩定的産業鍊、供應鍊,中國制造成為美國填補其商品需求缺口的主要來源。海關數據顯示,2020年中國對美出口逆勢增長7.9%,2021年前11個月累計同比增長28.3%,美國重新成為中國第一大出口目的地,與中美經貿摩擦期間中國對美出口不斷下滑形成鮮明對比(見圖3)。

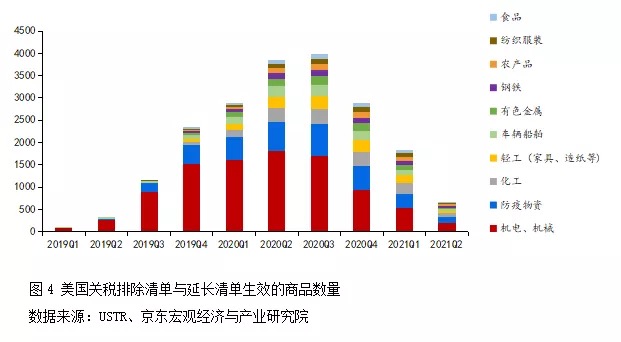

疫情以來美國對中國制造的依賴,並非加征關稅等因素可以扭轉。中國海關數據顯示,疫情以來美國對中國機電、機械、中間品等進口依賴度有所提升。2020年前11個月中國對美出口構成中,機電、機械類商品份額高達43%,塑料橡膠、車輛船舶、玻璃陶瓷、化工産品等中間品份額較疫情前(2019年)水平均有擡升。美國對關稅排除商品的選擇也印證了這一點,2019年至2021年5月美國陸續公布33批關稅排除清單,其中機電産品、機械設備占全部近2000種商品數量的比重接近一半(見圖4)。美國國際貿易委員會(USITC)的數據測算結果顯示,2020年以來中國4批關稅清單商品對美出口金額均顯著修復,加征關稅對中國出口的影響已大幅降低。

2022年美國對中國需求依然旺盛

展望2022年,供求關繫仍将主導中美經貿走勢。疫情反復之下美國經濟不确定性持續存在,供需缺口短期難以消除、通脹高企等因素決定了其對中國商品的需求依然旺盛。

美國供需缺口短期難以消除,中國制造仍不可或缺

一是勞動力短缺依然嚴重。一方面,美國市場結構失衡嚴重。最新數據顯示,美國私人部門合計職位空缺數仍為疫情前水平(2020年3月)的2.11倍,其中制造業、休閑酒店業、零售業、批發業分别為2.77倍、2.65倍、2.48倍、2.19倍(見圖5)。另一方面,疫情沖擊下“永久性失業”的影響也不容忽視。2020年8月至今,美國勞動參與率修復十分遲緩,幾乎穩定在61%—62%區間,仍低于疫情前水平近1.5個百分點。

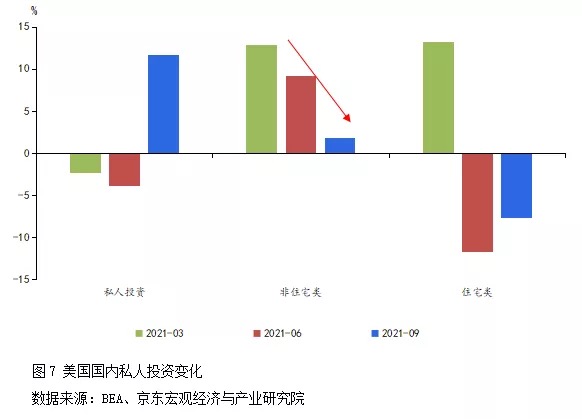

二是生産端修復仍然滞後。2021年12月美國制造業産能利用率剛剛接近疫情前水平(見圖6),但近期奧密克戎新毒株已開始大流行,疊加勞動率短缺,為復工復産再次帶來不确定性。原材料漲價正持續壓縮下遊行業利潤,美股2021年三季報數據顯示,能源、金屬等大宗價格大幅擡升之下,原材料、公用事業(電力等)等行業淨資産收益率(ROE)水平較疫情前明顯提升,下遊工業、消費品行業的利潤空間被明顯打壓。制造業投資也處于低位,2021年三季度末,反映企業投資狀況的非住宅類固定資産投資環比折年率僅為1.8%(見圖7),較上期大幅下滑,投資恢復緩慢對制造業擴大産能形成制約。此外,全球缺芯仍将拖累汽車産業鍊。國際半導體産業協會(SEMI)和國際信息技術服務公司Gartner的數據顯示,截至2021年第四季度,全球晶圓廠産能利用率已達到92%,接近飽和,芯片擴産能周期在1—2年左右,本輪芯片短缺可能持續至2022年第二季度。

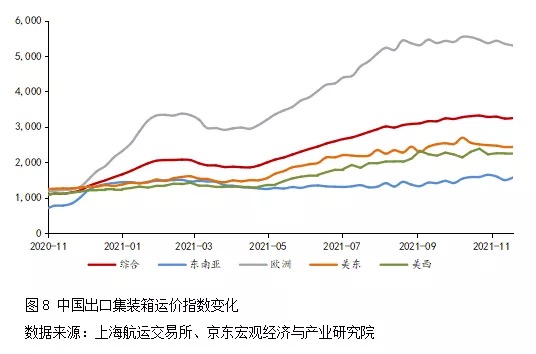

三是運輸瓶頸解決仍須時日。國際運輸方面,長灘港和洛杉矶港合計約占美國海運集裝箱吞吐量的40%,但疫情以來上述兩個港口運營效率低下,2021年11月洛杉矶港出口空箱比仍高達77%,平均輪班在港時間依然超10天;受此影響2021年以來美西航線與美東航線的中國出口集裝箱運價指數價格(CCFI)持續高位運行(見圖8)。國内運輸方面,根據美國卡車運輸協會2021年11月預測,當前美國卡車司機欠缺數量比新冠疫情前增加了30%,缺口達8萬人,司機短缺也制約運輸瓶頸的解決。

勞動力短缺、生産修復滞後疊加運力瓶頸,預計美國供給瓶頸或持續到2022年上半年,商品需求缺口短期内難以消除,中國制造對美仍不可或缺。

美國通脹高企,價格壓力之下對中國商品需求進一步擡升

非均衡復蘇之下的供需缺口擴大是本輪全球通脹的直接肇因,極度寬松貨币政策下的流動性泛濫也是重要推手。2021年至今全球已有80多個國家和地區的通脹率創下近五年新高;2021年11月美國消費者物價指數(CPI)同比上漲6.8%,創下1982年6月以來同比漲幅最高紀錄。

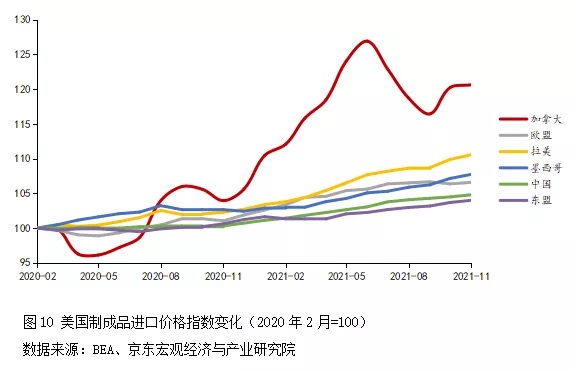

六大因素将推動美國通脹繼續保持高位。一是歐美貨币政策正常化進程滞後,極度寬松的貨币政策仍将持續。二是産出缺口仍然存在,供不應求引發價格上漲壓力,供需方面的不匹配短期之内難以緩解。三是工資上漲過快。在勞動力短缺之下,2021年11月美國私人非農時薪兩年平均同比增長4.7%(見圖9),其中休閑酒店業、專業商業服務、倉儲運輸等行業漲幅排名靠前。四是能源短缺。全球推動碳中和戰略導致供需矛盾,決定了能源價格在相當長的時期内仍有動力保持高位,美國2021年11月CPI能源分項大幅走高,同比上漲33%。五是美國樓市熱度較高。房貸利率寬松、居民部門杠杆率不高、補庫存需求旺盛和企業樂觀預期,将共同支撐2022年美國房價與房租保持在較高水平。六是輸入性通脹。疫情暴發後,美國自各經濟體進口制成品價格明顯攀升;與2020年初相比,當前各經濟體制成品價格大多漲幅在3%—8%之間,其中加拿大更是上漲15%。

加大對中國進口力度有助于美國平抑價格水平。從美國主要進口來源地的制成品進口價格指數來看,中國在美國加征關稅的情況下,商品價格上漲幅度仍顯著低于加拿大、拉美、墨西哥、歐洲(見圖10)。這意味着美國加大自中國進口,對其抑制國内通脹将産生顯著的正向貢獻。

守好中美經貿關繫“壓艙石”

中美關繫作為全球最重要的雙邊關繫,遠遠超過經貿關繫的範疇,同時涉及技術、金融、政治、意識形态等多個維度。但在筆者看來,經貿關繫始終是中美關繫的“壓艙石”,推動經貿關繫穩定健康發展,對于中美來講都至關重要。

對中國而言,應對策略的核心仍然在于堅持順應全球化潮流,不斷深化改革、擴大開放、強化合作。做大對美出口一舉兩得,對内可支撐國内經濟增長,對外可持續築牢中美經貿關繫這一“壓艙石”,2022年,中國如能充分把握美國供需缺口仍較大的窗口期,多措並舉保障産能,則對美出口延續高增長仍可期待。

一是持續落實“六穩”“六保”政策,圍繞保市場主體、應對經濟下行壓力,綜合運用新一輪減稅降費、中長期貸款、再貸款等工具,加大對制造業助企纾困和發展的定向支持力度。二是堅持高水平對外開放,深化和拓展國際合作,加快構建高標準自由貿易區網絡,維護産業鍊、供應鍊穩定。三是加大高技術制造業投資力度,支持“專精特新”“小巨人”企業成長,加快實施産業基礎再造和産業鍊提升工程,着力促進産業基礎高級化、産業鍊現代化,增強産業鍊、供應鍊自主可控能力,持續推動中國制造向全球價值鍊中上遊遷移。四是大力支持數字經濟發展,推動數字科技創新、完善成果應用轉化體制,完善相關立法政策,制定數據交易和技術等相關規範,加快制造業數字化轉型。

本文發表于《中國外匯》2022年第1期

沈建光 京東集團首席經濟學家 觀點新媒體專欄作者

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:沈建光

審校:勞蓉蓉