碧桂園服務的收並購活動已基本停止,從增長速度到經營質量的轉型也将是未來經營發展的關鍵。

編者按:每個時代,每個行業,都會有一條正确的坡道。

2022年,中國經濟三駕馬車都面臨着前所未有的挑戰,出口、消費、房地産在時局變化中不斷調整,尋找重啟與復蘇的道路。

為了檢視過去及展望未來,觀點新媒體策劃和推出最新一期年度報道——“長坡薄雪”,全面深度報道房地産及關聯産業鍊的標杆企業,他們的正确坡道和厚雪、濕雪會在哪里?

與此同時,我們繼續對話具有全球視野和豐富經驗的經濟學家,從他們的角度,解讀中國經濟與各行各業的未來機會。

觀點網 作為目前物管行業中的“航母”,碧桂園服務的行業地位離不開過去數年連續大手筆的收購活動,在資本助力下實現了管理規模的滾雪球式增長。

不過,在大規模並購之後,如何通過平台化管理和企業融合實現優質的投後管理才是關鍵,碧桂園服務在此方面顯然有自己的策略和應對,實際也已取得一定成效。

此外,連續的大型並購難免會對業績造成直接沖擊,碧桂園服務近年利潤率及現金流管理方面都面臨一定壓力,其中有整體環境的原因,但也離不開並購項目的影響。

並購雪球

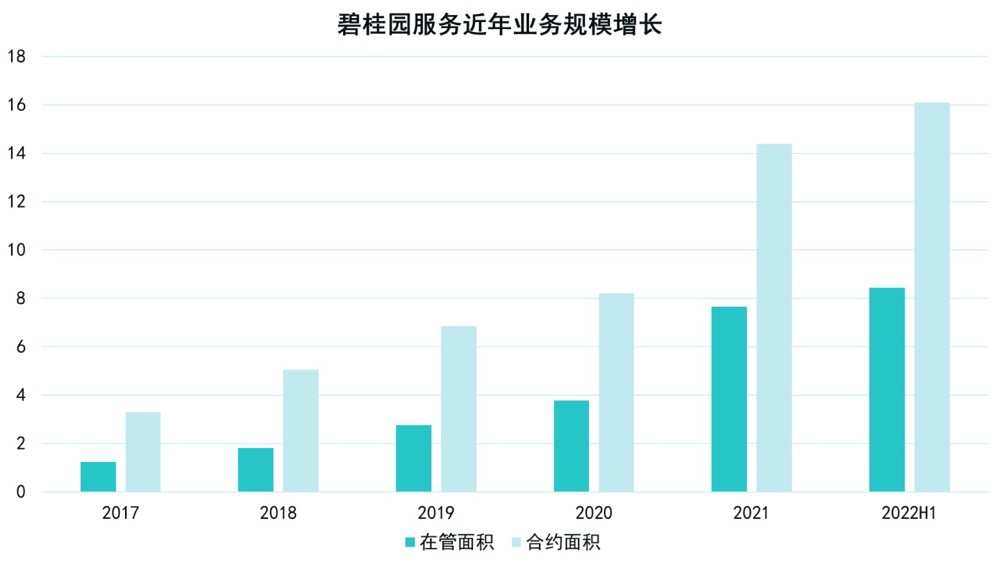

過去幾年中,碧桂園服務依靠連續大型並購活動,在規模上超過了萬物雲及保利物業等同行,成為了絕對的行業第一,在管面積達到8.4億平方米,合約面積達到16.1億平方米。

2017-2021年期間,碧桂園服務營收復合增長率達到了74%,實現了滾雪球式高速增長。

數據來源:企業公告,觀點指數整理

2021年是碧桂園服務的並購大年,在當年新增的6.2億平方米合同管理面積中,收並購就貢獻了4.5億平方米。

通過收並購,碧桂園服務納入大量的第三方項目,在管面積中第三方占比迅速提升至55%。

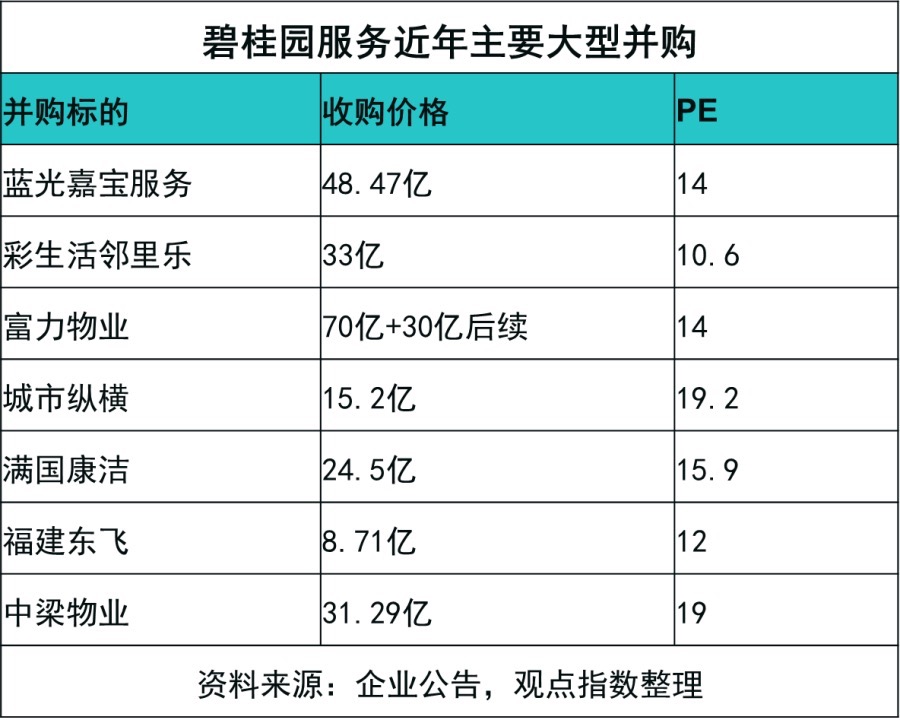

據觀點指數統計,近年來碧桂園服務花費在收並購上的資金總量超過300億元,離不開資本市場的幫助。

由于碧桂園服務是通過介紹方式上市,缺少了傳統IPO方式的初次募集資金,募資活動主要通過二次融資配股或發行可轉債的形式完成。

例如2020年12月通過配股1.73億股融資了77.85億港元,2021年5月配售1.39億股籌得約104.24億港元,11月又再配股融資80億元,上市以來從資本市場中的獲益遠大于分紅。

正是資本市場的助力,使得碧桂園服務借收並購實現了規模上的的絕對領先。

收購戰略方面,碧桂園服務的邏輯以規模為主,但也有弱項補足。例如對藍光嘉寶的收購,填補的是在西南區域相對薄弱的布局,對富力物業的收購則是補充較稀缺的一線寫字樓。

對價方面,碧桂園服務對于基礎物管同行的並購通常為10-14倍的PE,實際上這也是目前行業普遍較為接受的對價範圍,對質量較高的項目或非物管類型企業的並購則會有相對更高的PE對價。

整合打法

在物業行業,彩生活早期也是借收並購等方式在規模上高歌猛進,但之後卻陷入困境甚至部分資産反被收購。因而,並購之後的投後整合才是關鍵。

碧桂園服務管理層曾在業績會等公開場合,透露了一些並購後的整合打法。

整體策略而言,主要是把收並購來的項目打亂,做屬地化管理,直接分配給碧桂園服務已有的區域公司,並進行增值服務和數字化繫統的植入,對于已經完成業績對賭的公司則可能會将整個公司平台撤除。

對于幾個較大型的物業公司而言則稍有不同,如開萬物業(即開元國際和萬象美,原彩生活資産),碧桂園服務對區域、城市公司都基本保留了原團隊,並購完成後主要是進行了企業文化的轉化。

據管理層表示,主要是更為“務實”,節約了大量的成本和資金,而節約的資金部分用于對物業管家等基層員工待遇的提升,這些做法被認為有一定效果,而開萬物業闆塊半年完成了接近過去一年的利潤,也有了少量的外拓項目。

對天力物業(原富力物業資産),則主要是進行了管理層級的縮短和扁平化,對平台層級進行了拆並和序列化以優化效率。

據反饋,經過半年磨合天力物業已基本融入了碧桂園服務的團隊和機制,完成了預期業績。截至2022年6月30日,天力物業在管面積為9011萬平方米,合約面積1.32億平方米,較收購前有了一定擴大。另外,對于並購的項目,碧桂園服務並未額外注入資金,只能通過自身現金流來維持項目的實際經營運轉。

值得一提的是,收購交付方面,中梁和富力物業都存在部分與原關聯方欠費未結清的現象,這部分是通過資産運營(車位等)、資産處置和額外的項目交付來折算抵償。

例如2022年3-7月中梁新輸送項目超過了20個,而碧桂園服務最初對富力物業簽訂收購協議時也預留了一部分金額作為後期交付面積抵償,並購完成之後仍能獲得部分來自富力開發的項目輸送。

可以看到,碧桂園服務對于新購入的富力和彩生活,在資産整合方式上和此前的藍光嘉寶顯然不同。

過去對嘉寶服務的高層到中低層都進行了重新洗牌,而富力和開萬物業目前只是對核心管理層進行了調換,區域和項目公司及執行人員未進行大的變動,品牌也得到了一定程度的保留。

長遠來看,最終可能仍會被完全並入到碧桂園服務之中。

盈利能力

2022年上半年,碧桂園服務明顯放緩了收並購步伐,並宣稱大規模並購已結束。從實際業績出發,碧桂園服務的大肆收購似乎有一定後遺症,已經對盈利和運營能力造成了一定影響。2022年上半年,碧桂園服務預計2022全年收入保持不低于40%以上的增長,核心淨利潤則保持20%~30%的增長率。

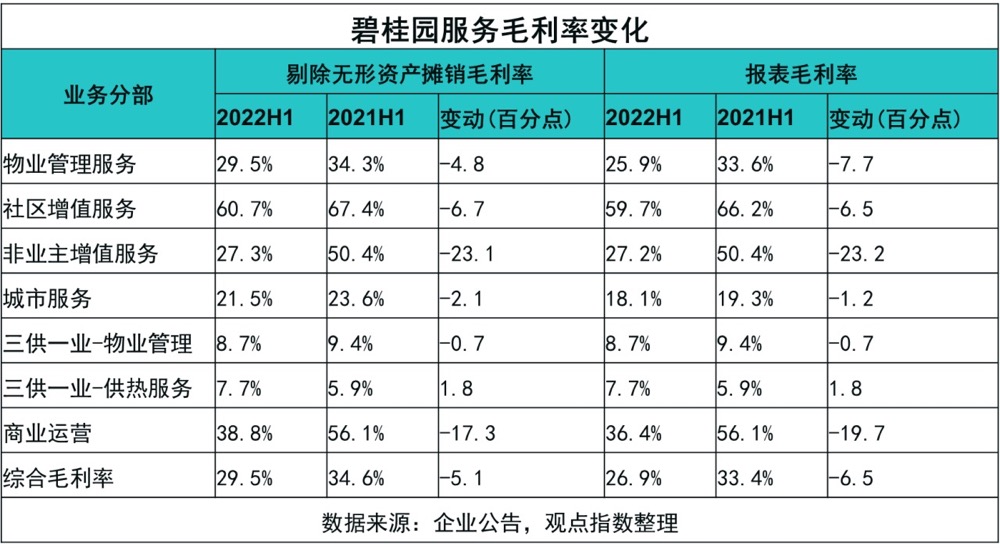

2022年上半年,碧桂園服務毛利率同比下跌6.5個百分點至26.9%,且各大業務闆塊均出現了利潤率下滑的現象。

其中,物業管理服務毛利率下降7.7個百分點至25.9%,社區增值服務毛利率下降6.5個百分點至59.7%,非業主增值服務毛利率下降23.2個百分點至27.2%、商業運營服務毛利率下降19.7個百分點至36.4%,僅三供一業及城市服務業務的毛利率相對平穩。

毛利率下跌有並購衍生無形資産(合同及客戶關繫)的攤銷的原因,目前碧桂園服務無形資産累計商譽已經達到了199億元,規模龐大,上半年總攤銷額為5.8億元,同比上升267%。

除此之外,碧桂園服務社區增值服務營收占比降低8個百分點至19%,也是因為收購項目占比大量上升。不過,2022年新收購了老牌國内經紀公司合富輝煌20%股權,能看到在經紀業務上繼續發力的打算。

整體而言,碧桂園服務過去收入、管理面積及合約規模方面增長強勁,在物管行業位居前列。但利潤率同比、環比均有所影響,包括攤銷、標的公司原項目毛利率較低以及疫情、行業等因素的疊加。

此外,在地産周期下行的情況下,碧桂園服務非業主增值服務的盈利能力並不輕松,而收購項目增多也帶來了社區增值服務滲透率的分散。

随着存量盤拓展增多、城市服務業務的占比增加以及單盤成本曲線提升,碧桂園服務未來整體毛利率會有進一步的壓力。

長期戰役

對物管企業而言,所謂經營質量,除了更紮實的盈利能力外,還應包括現金流和應收賬款的管控。

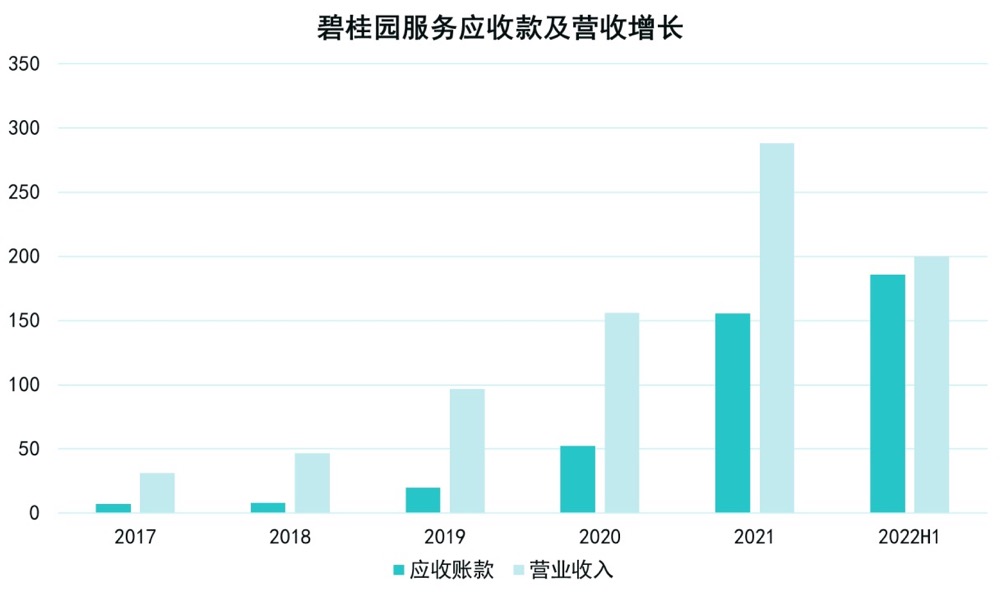

實際數據來看,過往借並購達成的規模增長顯然給企業的現金流管理帶來了一些考驗。

近幾年,碧桂園服務應收款項逐年提高,2019年至2021年為20.04億元、52.44億元、155.78億元,對應增速為154.31%、161.68%、197.06%。

但也可以看到,碧桂園服務2022H1在現金流管理方面做出努力,區間内公司經營活動現金流淨額/淨利潤為0.9倍,與2021年同期相比有提升。

2022H1,碧桂園服務貿易應收款余額為186億,比2021年末新增19%,其中關聯方為5.8億,下降了37%。

碧桂園服務貿易應收款增長主要來自第三方,收購而來的資産對應收款的堆高也起到了作用,並且其中對象還包含收購來的企業項目原開發商,後者大多是因為流動性危機而被出售的物業公司,這部分款項追回可能較為困難,主要通過協商的方式,以項目輸送等方式償還。

數據來源:企業公告,觀點指數整理

具體業務類型分布方面,碧桂園服務住宅社區小業主款項收繳並未出現明顯問題,應收款回收困難主要集中在各類大業主。

碧桂園服務曾透露,雖然暫未有欠費兩年以上的現象,但G端業務收繳率不到70%,而G端業務也是碧桂園服務業務闆塊中的重要部分,城市服務和三供一業等業務遍及國内各能級較低的城市,在當前市場和經濟環境下款項的及時回收有一定困難。

應對方法方面,G端業務可以通過轉移收款對象來實現,例如在城市服務項目通過獲取特許經營權的形式,向社會資本或政府指定企業直接取得收入,從而減少應收款規模。

其余的大業主以第三方地産開發商為主,2022年上半年,大量物業公司都對應收款計提了較大比例的減值損失,而碧桂園服務計提壞賬比例一直在3%左右。

實際上看,碧桂園服務仍存在大量過往欠款,未來賬款收繳和現金流管理的工作仍然任重而道遠,将會是一場長期戰役。

收並購助力碧桂園服務短時間内達成了規模極速擴張,但也需要消化時間。

目前碧桂園服務的收並購活動已基本停止,從增長速度到經營質量的轉型也将是未來經營發展的關鍵。

近日,碧桂園服務大股東楊惠妍高位出售了碧桂園服務部分股份套現50億支援碧桂園,碧桂園對碧桂園服務並非直接控股,二者關繫性質屬大股東相同的兄弟公司。

而碧桂園服務雖然屬于民營物企,但在物管同行中屬于受關聯地産公司影響較小的類型,二者之間關聯交易和項目輸送的比重都並不大。

本次碧桂園服務大股東采取直接出售物企股權的方式來支援地産,和其他民營房企直接挪用物業公司資産進行資金輸送或存款抵押相比,也是一種更為合理且合規的支援方式。

大股東持股比例的降低,也有利于碧桂園服務獨立性進一步增強。

長坡薄雪 | 在冬天,如何找到濕雪和一條很長的坡道?

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:王昱睿

審校:勞蓉蓉